Учет временной ценности денег

Решения финансового характера в подавляющем большинстве случаев не являются одномоментными в плане проявления вызываемых ими последствий. Иными словами, здесь весьма важную, если не решающую, роль играет фактор времени. Формализованная основа подобных решений — так называемые финансовые вычисления имеющие давние традиции в том числе и в отечественной учет но-аналитической практике (краткий экскурс в историю становления финансовых вычислений можно найти в работе (Ковалев, Уланов) Финансовые вычисления базируются на понятии временной ценности денег; именно с их помощью удается принимать управленческих решения, эффективные во временном аспекте.

Ключевыми моментами методов оценки эффективности финансовых операций, определяющими их логику, являются следующие утверждения:

практически любую финансово-хозяйственную операцию можно выразить в терминах финансов;

в подавляющем большинстве случаев собственно операции или их последствия «растянуты» во времени;

с каждой операцией можно увязать некоторый денежный поток:

денежные средства должны эффективно оборачиваться, т. е. с течением времени приносить определенный доход;

элементы денежного потока, относящиеся к разным моментам времени, без определенных преобразований не сопоставимы;

преобразования элементов денежного потока осуществляются путем применения операций наращения и дисконтирования;

наращение и дисконтирование могут выполняться по различным схемам и с различными параметрами.

Логика построения основных алгоритмов достаточно проста и основана на двух операциях — наращении и дисконтировании. В первом случае движутся от «настоящего» к будущему, во втором — наоборот. В обоих случаях с помощью схемы сложных процентов удается получить оценку денежного потока с позиции будущего или «настоящего». (Термин «настоящее» приводится в кавычках, поскольку он является условным, не подразумевающим обязательности связи с текущим моментом времени.)

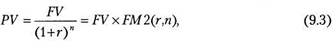

Расчет наращенной (FV) и дисконтированной (PV) величин осуществляется соответственно по формулам (9.2) и (9.3):

где FV — наращенная сумма, т. е. доход, планируемый к получению в п-м году; PV — инвестируемая сумма; г — ставка наращения.

где: FV— доход, планируемый к получению в п-м году; PV — приведенная (сегодняшняя, текущая) стоимость, т. е. оценка величины FV с позиции текущего момента или момента, на который осуществляется дисконтирование; г — ставка дисконтирования.

Приведенные формулы входят в число базовых в финансовых вычислениях, поэтому для удобства пользования значения множителей FMl(r,n) = (1+r)" и FM2(r,n) = l/(l+r)" табулированы для различных значений run (эту и другие финансовые таблицы, упоминаемые в данном разделе, можно найти в литературе по финансовому менеджменту и анализу, например в (Ковалев, Уланов).

Множитель FM1(r,n) называется мультиплицирующим множителем для единичного платежа, а его экономический смысл состоит в следующем: он показывает, чему будет равна одна денежная единица (один рубль, один доллар, одна иена и т. п.) через п периодов при заданной процентной ставке г. Подчеркнем, что при пользовании финансовыми таблицами необходимо следить за соответствием длины периода и процентной ставки. Так, если базисным периодом начисления процентов является квартал, то в расчетах должна использоваться квартальная ставка.

Множитель FM2(r,n) называется дисконтирующим множителем для единичного платежа, а его экономический смысл заключается в следующем: он показывает «сегодняшнюю» цену одной денежной единицы будущего, т. е. чему с позиции текущего момента равна одна денежная единица (например, один рубль), циркулирующая в сфере бизнеса п периодов спустя от момента расчета, при заданных процентной ставке (доходности) г и частоте начисления процента. Термин «сегодняшняя стоимость» не следует понимать буквально, поскольку дисконтирование может быть выполнено на любой момент времени, не обязательно совпадающий с текущим моментом.

Дата добавления: 2015-03-07; просмотров: 1514;