Денежные потоки и их оценка

Одним из основных элементов финансового анализа вообще и оценки инвестиционных проектов в частности является оценка денежного потока С1, С2, ... , Сп, генерируемого в течение ряда временных периодов в результате реализации какого-либо проекта или функционирования того или иного вида активов. Элементы потока Сk, могут быть либо независимыми, либо связанными между собой определенным алгоритмом. Временные периоды чаще всего предполагаются равными. Кроме того, для простоты изложения материала в этой главе предполагается, что элементы денежного потока являются однонаправленными, т. е. нет чередования оттоков и притоков денежных средств. Также считается, что генерируемые в рамках одного временного периода поступления имеют место либо в его начале, либо в его конце, т. е. они не распределены внутри периода, а сконцентрированы на одной из его границ. В первом случае поток называется потоком пренумерандо, или авансовым, во втором — потоком постнумерандо.

На практике большее распространение получил поток постнумерандо, в частности, именно этот поток лежит в основе методик анализа инвестиционных проектов. Некоторые объяснения этому можно дать, исходя из общих принципов учета, согласно которым принято подводить итоги и оценивать финансовый результат того или иного действия по окончании очередного отчетного периода. Что касается поступления денежных средств в счет оплаты, то на практике оно чаще всего распределено во времени неравномерно и потому удобнее условно отнести все поступления к концу периода. Благодаря этому соглашению формируются равные временные периоды, что позволяет разработать удобные формализованные алгоритмы оценки. Поток пренумерандо имеет значение при анализе различных схем накопления денежных средств для последующего их инвестирования.

Оценка денежного потока может выполняться в рамках решения двух задач: (а) прямой, т. е. проводится оценка с позиции будущего (реализуется схема наращения); (б) обратной, т. е. проводится оценка с позиции настоящего (реализуется схема дисконтирования).

Прямая задача предполагает суммарную оценку наращенного денежного потока, т. е. в ее основе лежит будущая стоимость. В частности, если денежный поток представляет собой регулярные начисления процентов на вложенный капитал (Р) по схеме сложных процентов, то в основе суммарной оценки наращенного денежного потока лежит формула (9.2).

Несложно показать, что будущая стоимость исходного денежного потока постнумерандо FVpst может быть оценена как сумма наращенных поступлений, т. е. в общем виде формула имеет вид:

Обратная задача предполагает суммарную оценку дисконтированного (приведенного) денежного потока. Поскольку отдельные элементы денежного потока генерируются в различные временные интервалы, а деньги имеют временную ценность, непосредственное их суммирование невозможно. Приведение элементов денежного потока к одному моменту времени осуществляется с помощью формулы (9.3). Основным результатом расчета является определение общей величины приведенного денежного потока. Используемые при этом расчетные формулы различны в зависимости от вида потока — постнумерандо или пренумерандо. Именно обратная задача является основной при оценке инвестиционных проектов.

В частности, приведенная стоимость денежного потока постнумерандо PVpst в общем случае может быть рассчитана по формуле:

Несложно показать, что для потоков пренумерандо формулы (9.4) и (9.5) трансформируются следующим образом:

Одним из ключевых понятий в финансовых и коммерческих расчетах является понятие аннуитета. Логика, заложенная в схему аннуитетных платежей, широко используется при оценке долговых и долевых ценных бумаг, в анализе инвестиционных проектов, а также в анализе аренды.

Аннуитет представляет собой частный случай денежного потока. Известны два подхода к его определению. Согласно первому подходу аннуитет представляет собой однонаправленный денежный поток, элементы которого имеют место через равные временные интервалы. Второй подход накладывает дополнительное ограничение, а именно: элементы денежного потока одинаковы по величине. В дальнейшем изложении материала мы будем придерживаться именно второго подхода. Если число равных временных интервалов ограничено, аннуитет называется срочным. В этом случае:

Для оценки будущей и приведенной стоимости аннуитета можно пользоваться вышеприведенными формулами, вместе с тем благодаря специфике аннуитетов в отношении равенства денежных поступлений они могут быть существенно упрощены.

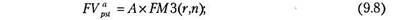

В частности, для решения прямой задачи оценки срочных аннуитетов постнумерандо и пренумерандо при заданных величинах регулярного поступления (А) и процентной ставке (г) можно воспользоваться формулами (9.8) и (9.9):

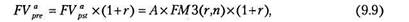

где

Экономический смысл FM3(r,n), называемого мультиплицирующим множителем для аннуитета, заключается в следующем: он показывает, чему будет равна суммарная величина срочного аннуитета в одну денежную единицу (например один рубль) к концу срока его действия. Предполагается, что производится лишь начисление денежных сумм, а их изъятие может быть сделано по окончании срока действия аннуитета. Множитель FM3(r,n) часто используется в финансовых вычислениях, и поскольку легко заметить, что его значения в общем виде зависят лишь от r и п, они также табулированы.

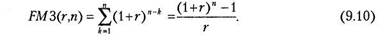

Для решения обратной задачи оценки срочных аннуитетов постнумерандо и пренумерандо, являющейся основной при анализе инвестиционных проектов, денежные притоки которых имеют вид аннуитетных поступлений, можно воспользоваться формулами (9.11) и (9.12):

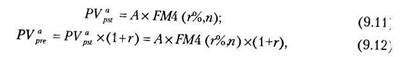

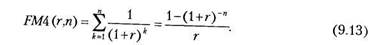

где

Экономический смысл FM4(r,n), называемого дисконтирующим множителем для аннуитета, заключается в следующем: он показывает, чему равна с позиции текущего момента величина аннуитета с регулярными денежными поступлениями в размере одной денежной единицы (например один рубль), продолжающегося п равных периодов с заданной процентной ставкой г. Значения этого множителя также табулированы.

При выполнении некоторых инвестиционных расчетов используется техника оценки бессрочного аннуитета. Аннуитет называется бессрочным, если денежные поступления продолжаются достаточно длительное время (в западной практике к бессрочным относятся аннуитеты, рассчитанные на 50 и более лет).

В этом случае прямая задача смысла не имеет. Что касается обратной задачи, то ее решение для аннуитета постнумерандо делается на основе формулы:

Приведенная формула используется для оценки целесообразности приобретения бессрочного аннуитета. В этом случае известен размер годовых поступлений; в качестве коэффициента дисконтирования r обычно принимается гарантированная процентная ставка (например процент, предлагаемый государственным банком). Достаточно полную и систематизированную сводку формул и методов прикладной финансовой математики, а также примеры их использования можно найти в (Ковалев, Уланов).

Дата добавления: 2015-03-07; просмотров: 3616;