Денежные агрегаты.

Прежде, чем мы приступим к рассмотрению различных теорий спроса на деньги, вернемся к вопросу определения понятия денег. Что же такое деньги? Ответить на этот казалось бы элементарный вопрос совсем не просто. Деньги меняли свою форму и приобретали новые функции с течением времени. Деньгами экономисты называют любые активы, которые используются в качестве средства платеже при осуществлении сделок. Когда-то товары обменивались вовсе без денег (то есть имела место бартерная экономика), потом деньгами служили определенные товары, затем роль денег стали играть различные редкие металлы (медь, серебро, золото). Позже появились бумажные деньги, которые сами по себе не обладали ценностью, а являлись деньгами потому, что могли быть обменены на ценные металлы по определенному курсу. В настоящее время эта связь разорвана, и деньги стали выступать не только как бумажные. Так, появились привязанные к банковскому счету пластиковые карточки, которые принимаются к оплате практически наравне с наличными. Помимо этого, существуют чеки и разнообразные банковские вклады, которые тоже в определенной мере играют роль денег.

Все финансовые активы подразделяют на несколько категорий (или денежных агрегатов) в соответствии со степенью их ликвидности, то есть возможностью их непосредственного использования в качестве платежного средствам без каких-либо дополнительных издержек.

Абсолютной ликвидностью обладают лишь наличные деньги (банкноты и монеты в обращении), поскольку только они принимаются к оплате повсеместно без всяких ограничений и, таким образом, могут быть использованы для оплаты мгновенно без каких-либо дополнительных издержек. Наличные деньги образуют агрегат, обозначаемый через М0.

В следующий агрегат, М1, помимо наличных денег включают чековые депозиты и вклады до востребования. Под деньгами в узком смысле в макроэкономике понимают агрегат М1. Следует отметить, что спецификация денежных агрегатов несколько различается в разных странах. Так, в частности, в России не выделяют агрегат М1.

В следующий агрегат, М2, помимо М1 включают срочные вклады, которые могут быть получены обратно без уведомления. Эти вклады менее ликвидны, чем вклады до востребования, поскольку могут быть получены обратно лишь после истечении определенного срока (досрочное изъятие сопровождается штрафными санкциями).

Наконец в М3 помимо М2 входят крупные срочные вклады, изъятие которых возможно лишь после предварительного уведомления, а также другие счета в небанковских финансовых институтах.

Таблица1. Денежная масса России (в млрд. руб), 2002 год.[12]

| Месяц | Денежная масса, М2 | В том числе | |

| Наличные деньги М0 | Безналичные средства | ||

| Январь | 1602,6 | 584,3 | 1018,3 |

| Февраль | 533,4 | 968,6 | |

| Март | 1522,9 | 543,4 | 979,5 |

| Апрель | 1562,4 | 552,9 | 1009,5 |

| Май | 1621,3 | 610,3 | |

| Июнь | 607,5 | 1078,5 | |

| Июль | 1751,1 | 645,9 | 1105,2 |

| Август | 1776,1 | 659,7 | 1116,3 |

| Сентябрь | 1812,5 | 1133,4 | |

| Октябрь | 1846,6 | 672,6 | |

| Ноябрь | 1884,6 | 675,8 | 1208,8 |

| Декабрь | 690,5 | 1239,5 |

Согласно принятой сейчас в России классификации выделяют наличные деньги вне банковской системы (М0) и денежную массу (М2), куда помимо М0 входят так называемые безналичные деньги. Под безналичными деньгами понимаются сумма остатков средств населения и организаций на различных видах банковских счетов (расчетных счетах, счетах до востребования, срочных счетах в национальной валюте). В таблице 1 приведены данные по структуре денежной массы за 2002 год.

Для того, чтобы понять, почему именно агрегат М1 в большей степени соответствует определению денег, необходимо обратиться к функциям денег. Исторически сложилось, что одной из самых важных функций денег является их использование при проведении сделок по покупке или продаже товаров и услуг, то есть деньги служат средством платежа. С другой стороны, деньги не только используются при взаимных расчетах, но и служат счетной единицей или мерой измерения стоимости, поскольку стоимость всех товаров и услуг выражается в денежных единицах. Помимо этого, деньги позволяют нам перераспределять ресурсы во времени, поскольку являются одним из финансовых активов. Таким образом, деньги также служат средством сохранения стоимости. И, наконец, последняя функция денег связана с использованием их как средства отсрочки платежа, поскольку будущие платежи также выражаются в денежном эквиваленте.

Теперь мы можем посмотреть на различные денежные агрегаты с точки зрения функций, которые они выполняют. Заметим, что М1 в наибольшей степени соответствует традиционному определению денег как средства платежа, в то время как М2 скорее отражает роль денег как средства сохранения стоимости.

Переходя к рассмотрению различных теорий формирования спроса на деньги, следует отметить, что спрос на деньги является спросом на реальные денежные активы, поскольку потребителей интересует покупательная способность денег, а не их номинальная стоимость или иными словами у потребителей нет иллюзии, что деньги имеют самостоятельную ценность. Таким образом, номинальный спрос на деньги (при прочих равных) растет пропорционально уровню цен.

Трансакционный спрос на деньги: модель Баумоля- Тобина[13]

Трансакционный спрос на деньги возникает из-за необходимости использовать деньги для совершения регулярных платежей. Будем считать, что доход перечисляется на банковский счет индивида. На остаток средств на счету ежемесячно начисляются проценты. Снимая деньги со счета, потребитель теряет возможность получать эти процентные платежи. Индивидуум может не снимать деньги со счета заранее, а посещать банк и снимать деньги только в тот момент, когда они ему действительно нужны, тогда остаток на счете и, соответственно, процентные начисления будут выше. Однако в этом случае индивидуум будет испытывать большие неудобства, связанные с частыми посещениями банка. Ведь всякий раз, когда он хочет сделать какую-то покупку, ему придется сначала посетить банк, что очевидно приведет к дополнительным затратам времени (на то, чтобы добраться до банка и возможно провести некоторое время в ожидании обслуживания) и денег (например, стоимость проезда). Таким образом, задача потребителя состоит в том, чтобы выбрать оптимальную стратегию снятия денег с банковского счета с учетом возможных упущенных процентных платежей, с одной стороны, и дополнительных издержек, связанных с визитом в банк (мы их будем называть трансакционными издержками), с другой стороны.

Рассмотрим поведение репрезентативного потребителя. Предположим, что номинальный доход индивида равен YN = Y*P, где Y - реальный доход. Пусть этот доход ежемесячно перечисляется на сберегательный счет индивида, на который ежемесячно начисляются процентные платежи и номинальная ставка процента равна i. Будем считать, что все издержки, связанные с походом в банк и снятием денег со счета могут быть измерены в денежном выражении. Помимо этого, будем считать, что эти трансакционные издержки не зависят от того, какая сумма снимается со счета. Обозначим номинальную величину издержек, связанных с одним посещением банка через tc.

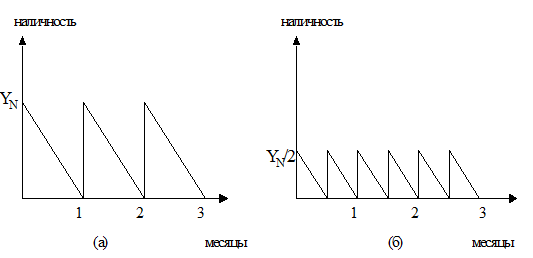

Рисунок 1. Среднее количество денег на руках при изъятии всего дохода в начале месяца (а) и при изъятии половины суммы в начале месяца и второй половины- в середине месяца (б).

Рисунок 1. Среднее количество денег на руках при изъятии всего дохода в начале месяца (а) и при изъятии половины суммы в начале месяца и второй половины- в середине месяца (б).

Индивид должен решить, сколько раз в течение месяца снимать деньги со счета. Будем считать, что индивид тратит весь свой доход в течение месяца, причем делает это равномерно. Если индивид, например, изымает всю сумму сразу, то количество денег на руках у индивида выглядит как на рисунке 1а. Если потребитель осуществляет изъятия дважды в месяц (в начале и в середине), то изменение наличности в течение месяца представлено на рисунке 1б.

Обозначим количество изъятий денег в банке в течение месяца через n, тогда каждый раз индивидуум изымает YN/n и среднее количество денег на руках в течение периода равно YN/2n. Тогда величина упущенных процентных выплат за период равна i*YN/2n, а издержки, связанные с походом в банк равны tc*n. В результате совокупные издержки составят  .Таким образом, наша задача состоит в том, чтобы выбрать n, минимизируя совокупные издержки:

.Таким образом, наша задача состоит в том, чтобы выбрать n, минимизируя совокупные издержки:

(1)  .

.

Поскольку  - количество визитов в банк, то мы имеем дело с задачей дискретной оптимизации. Учитывая то обстоятельство, что данная функция слева и справа от точки минимума ведет себя монотонно, мы рассмотрим

- количество визитов в банк, то мы имеем дело с задачей дискретной оптимизации. Учитывая то обстоятельство, что данная функция слева и справа от точки минимума ведет себя монотонно, мы рассмотрим  как непрерывную величину, найдем экстремум, а затем перейдем к поиску целочисленного решения. Условие первого порядка для задачи (1) примет вид:

как непрерывную величину, найдем экстремум, а затем перейдем к поиску целочисленного решения. Условие первого порядка для задачи (1) примет вид:

,

,

откуда находим оптимальное количество визитов в банк:

(3)  .

.

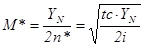

Заметим, что число визитов в банк, полученное из формулы (3) не обязательно будет целым. Поэтому, решая задачу для конкретного индивидуума, мы должны выбрать одно из двух ближайших к n* целых чисел, при котором совокупные издержки будут минимальны. Учитывая, что нас интересует вопрос об оптимальном числе визитов в банк на макроэкономическом (агрегированном) уровне, в дальнейшем анализе мы не будем учитывать ограничение на целочисленность n*, поскольку оптимальное целое  будет достаточно близко к n*. Тогда оптимальная средняя величина наличности равна:

будет достаточно близко к n*. Тогда оптимальная средняя величина наличности равна:

(4)  .

.

Заметим, что реальный спрос на деньги, как следует из модели, не зависит от уровня цен. Если цены выросли, скажем, на 10%, то номинальный доход и номинальная величина трансакционных издержек также возросли на 10%, что согласно формуле (4) означает увеличение номинального денежного спроса на 10%, а значит реальный спрос (M/P) остается неизменным.

Обратимся к анализу свойств функции трансакционного спроса на деньги, полученной из модели Баумоля-Тобина. Во-первых, как следует из формулы (4) спрос на деньги отрицательно зависит от номинальной ставки процента. Это объясняется тем, что повышение процентной ставки ведет к росту упущенных процентных платежей и тем самым, побуждает индивидуума чаще ходить в банк и держать меньшее количество наличных средств.

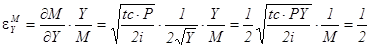

Рассмотрим влияние реального дохода индивидуума на спрос на деньги. Напомним, что увеличение реального дохода может интерпретироваться как рост номинального дохода при неизменном уровне цен. Как мы видим, согласно условию (4), рост реального дохода положительно влияет на реальные денежные балансы. Однако заметим, что рост дохода на 10% не приведет к такому же увеличению спроса на деньги, то есть, при повышении дохода индивид находит выгодным не увеличивать количество визитов в банк пропорционально изменению доходов. Это вызвано тем, что трансакционные издержки не зависят от снимаемой суммы, а пропорциональны числу визитов, поэтому агент с более высоким доходом пользуется экономией на масштабе, одновременно увеличивая не только число визитов, но и размер снимаемой суммы. Итак, если не принимать во внимание целочисленность n*, то согласно формуле (4) эластичность спроса на деньги по реальному доходу равна ½:

.

.

При условии целочисленности n* эластичность по доходу будет между ½ и 1, поскольку возможна такая ситуация, когда рост дохода не приведет к изменению числа визитов в банк, а повлияет лишь на среднюю величину наличности.

Помимо рассмотренных выше двух традиционных факторов, влияющих на спрос на деньги, мы можем выделить еще один параметр, который согласно модели Баумоля-Тобина оказывает влияние на желаемую величину реальных денежных балансов. Этим фактором является величина трансакционных издержек. Рост трансакционных издержек делает невыгодным частое посещение банка, что приводит к увеличению среднего количества денег на руках, то есть, к росту трансакционного спроса на деньги.

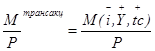

Таким образом, мы можем суммировать все факторы, влияющие на трансакционный спрос на деньги, выписав в общем виде функцию трансакционного спроса:  .

.

Дата добавления: 2015-02-25; просмотров: 1174;