Товаров (работ, услуг)

|

Под общей выручкой понимается суммарная облагаемая

и необлагаемая реализация за отчетный период.

С 1 октября 2011 г.,согласно дополнениям, внесенным

в абз. 5 п. 4 ст. 170 НК РФ,пропорция по основным сред-

ствам и материальным активам, принимаемым к учету в пер-

вом или втором месяце квартала, может определяться не из

стоимости отгрузки за квартал, а исходя из стоимости товаров

(работ, услуг, имущественных прав), реализованных за соот-

ветствующий месяц. Соответственно, если основные средства

(нематериальные активы) будут приняты к учету в последнем

месяце квартала, то пропорция определяется в общем поряд-

ке — исходя из стоимости отгрузки за квартал.

Следует отметить, что использование нововведения — не

обязанность, а право налогоплательщика. Порядок ведения

раздельного учета налогоплательщик должен закрепить в учет-

ной политике для целей налогового учета (п. 4 ст. 170 НК

РФ).Там же целесообразнее установить и порядок опреде-

ления пропорции по основным средствам и нематериальным

активам, принимаемым к учету в первом или втором месяце

квартала.

Пример 3.21. Распределение «входящего» НДС

Типография «Робин Бобин» производит два вида продукции: газе-

ту «Лесные новости», реализация которой освобождается от НДС,

и журнал «Пчеловод», реализация которого облагается НДС по ставке 18% (данные примера условные). Выручка от реализации газеты для целей НДС в первом квартале составила 100 руб.

Выручка от реализации журнала в первом квартале составила

1062 руб. (в том числе НДС — 162 руб.). Для печати газеты и журнала использовалась разная бумага, все остальные ресурсы (краска,

оборудование) были общими.

Стоимость бумаги для газеты — 59 руб. (в том числе НДС —

9 руб.). Стоимость бумаги для журнала — 708 руб. (в том числе

НДС - 108 руб.).

331

Стоимость краски (общий ресурс) составила 236 руб. (в том числе 36 руб. — НДС). Стоимость прочих общих ресурсов — 354 руб. (в том числе НДС — 54 руб.).

НДС по газетной бумаге в сумме 9 руб. включается в стоимость

бумаги (так как он непосредственно относится к необлагаемой про-

дукции); по бумаге для журнала в сумме 108 руб. подлежит вычету; по краске и прочим ресурсам подлежит распределению.

Выручка от реализации газеты 100

--------------- ё-- ТГпп---- = >/1/1 о- n/1/i х 100% = 10%.

Общая выручка без НДС 100 + 900

То есть 10% «входящего» НДС по краске и прочим об-

щим ресурсам вычету не подлежат и включаются в затраты:

10% х (36 + 54) — 9 руб. Остальные 90%, или 81 руб., подлежат вы-

чету в общеустановленном порядке.

Нередко доля не облагаемых НДС товаров (работ, услуг) в об-

щей реализации бывает очень незначительной. Распределение

«входящего» НДС в этом случае не принесло бы бюджету зна-

чительных выгод, а лишь усложнило бы контроль за правиль-

ностью исчисления налога и создало бы дополнительные про-

блемы для налогоплательщиков.

Всвязи с вышеизложенным на основании ст. 170 НК РФ

налогоплательщики вправе производить вычет «входящего»

НДС в полной сумме, если отношение стоимостиресурсов, ис-

пользованных для необлагаемых операций, к общей стоимости

ресурсов не превысит 5%в данном отчетном периоде. Показа-

тели стоимости ресурсов учитываются без НДС для их сопо-

ставимости[31].

Пример 3.22. Необходимость распределения «входящего» НДС

Возьмем условие предыдущего примера. Для изготовления журна-

ла, реализация которого облагается НДС, потребовались бумага, кра-

ска и прочие ресурсы. Стоимость бумаги без НДС — 600 руб. (708 -

— 108). Стоимость краски и прочих общих расходов без НДС — 500 руб.

(236 + 354 — 36 — 54). На журна/iприходится 90% этих расходов, или

450 руб. (500 х 90%) (для распределения общих затрат используется

коэффициент, рассчитанный в предыдущем примере).

В итоге затраты на журнал без НДС составили 1050 руб.

(600 + 450). Затраты на газету без НДС составили:

• бумага — 50 руб. (59 — 9);

• краска и прочие расходы — 50 руб. (500 х 10%).

Всего: 100 руб.

Рассчитаем долю затрат на газету в общих затратах:

100 : (1050 + 100) = 8,7%.

Таким образом, 'в данной ситуации распределение «входящего»

НДС необходимо.

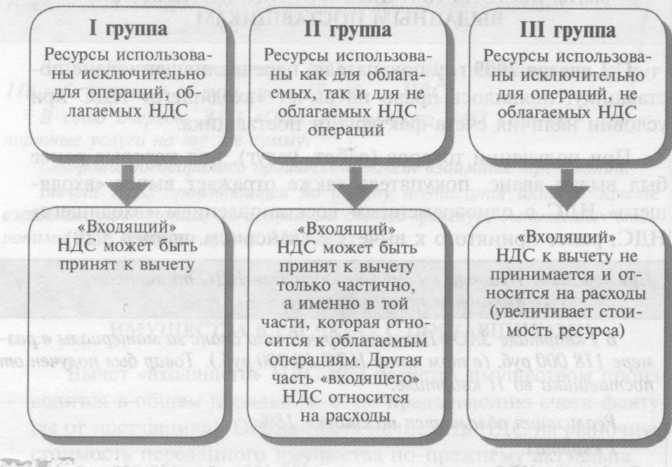

Налогоплательщики должны организовать раздельный учет

ресурсов, используемых для облагаемых и освобожденных от

НДС операций.

При отсутствии такого учета весь «входящий»

НДС списывается за счет собственных средств предприятия

(т. е. за счет чистой прибыли).

3.7. ВОССТАНОВЛЕНИЕ «ВХОДЯЩЕГО» НДС,

РАНЕЕ ПРИНЯТОГО К ВЫЧЕТУ

3.7.1. ВОССТАНОВЛЕНИЕ «ВХОДЯЩЕГО» НДС

Одно из условий принятия к вычету «входящего» НДС по

приобретаемым предприятием ресурсам заключается в том,

чтобы впоследствии эти ресурсы были использованы для опе-

раций, облагаемых налогом. Таким образом, если изначально

известно, что ресурс будет использован для операций, не об-

лагаемых НДС, то вычет «входящего» НДС в момент приоб-

ретения ресурса не производится.

Однако на практике в момент приобретения основных

средств, товаров (работ, услуг) не всегда можно определить,

на какие именно цели они будут использованы в будущем.

Если у предприятия нет необлагаемых операций, то пред-

полагается, что оно имеет право на вычет «входящего» НДС

по всем приобретаемым ресурсам. А если такие операции

появятся в будущем, то ранее произведенный вычет «входя-

щего» НДС по ресурсам, фактически использованным на не-

облагаемые операции, придется аннулировать, а точнее, вос-

становить.

Пример 3.23. Восстановление «входящего» НДС

В первом квартале текущего года ЗАО «Пончик» приобрело материалов на сумму 118 ООО руб. Все материалы предназначались для использования в производстве. Однако во втором квартале было принято решение передать часть материалов стоимостью И 800 руб.

в качестве вклада в уставный капитал дочерней компании, учреждаемой ЗАО «Пончик». Данная операция не признается реализацией согласно НК РФ.

Последствия данной операции по НДС будут следующими.

В первом квартале:

«входящий» НДС к вычету — (18 ООО руб.). Во втором квартале:

• восстановление «входящего» НДС по вкладу в уставный капи-

тал — 1800 руб.

Таким образом, во втором квартале у ЗАО «Пончик» возникает дополнительное обязательство по НДС в сумме восстановленного налога.

3.7.2. ПОРЯДОК ВОССТАНОВЛЕНИЯ «ВХОДЯЩЕГО» НДС.

Дата добавления: 2014-12-10; просмотров: 1799;