Расчетные ставки налога

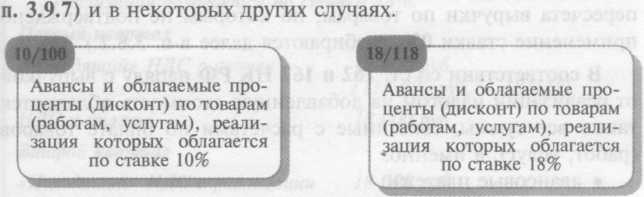

При исчислении НДС с авансовых платежей, с процентов

по товарному кредиту, по векселям и облигациям, получен-

ным за реализованные товары (работы, услуги), применяются

так называемые расчетные ставки НДС(10/110 или 18/118

в зависимости от базовой ставки налогообложения).

Расчетные ставки НДС применяются также при реализа-

ции имущества, учитываемого с НДС (см. п. 3.9.1), при удер-

жании налога с выплат иностранным юридическим лицам (см.

Ставка 0%

Ставка 0%

|

Ставка 0% предусмотрена для экспорта, т. е. для внутрен- ней реализации не применяется (подробнее см. раздел3.8).

|

3.4. «ИСХОДЯЩИЙ» НДС

С РЕАЛИЗАЦИИ В РОССИЙСКОЙ ФЕДЕРАЦИИ:

ОПРЕДЕЛЕНИЕ ВЕЛИЧИНЫ ОБЛАГАЕМОЙ РЕАЛИЗАЦИИ,

УПЛАТА НАЛОГА С АВАНСОВ И С ПРОЦЕНТОВ

ПО ТОВАРНЫМ КРЕДИТАМ И ВЕКСЕЛЯМ

3.4.1. ОПРЕДЕЛЕНИЕ СТОИМОСТИ ТОВАРОВ (РАБОТ, УСЛУГ), РЕАЛИЗОВАННЫХ В РОССИЙСКОЙ ФЕДЕРАЦИИ ДЛЯ ЦЕЛЕЙ РАСЧЕТА НДС

|

Налоговая база по НДС представляет собой стоимость

реализуемых товаров (работ, услуг), исчисленную исходя из

цен, определяемых в соответствии с разделомV.1 НК РФ.Эта

статья содержит принципы определения цены товаров (работ, 197

услуг) для целей налогообложения, а также принципы контро-

ля налоговыми органами соответствия цен сделок рыночным

ценам (подробнее см. главу 1).

Стоимость реализованных товаров, облагаемая НДС, опре-

деляется исходя из всех доходов налогоплательщика, связан-

ных с расчетами по оплате реализованных товаров (работ,

услуг), полученных в денежной и (или) натуральной формах,

включая оплату ценными бумагами.

Выручка, полученная в иностранной валюте, пересчиты-

вается в рубли по курсу ЦБ РФ на дату отгрузки.1 (Правила

пересчета выручки по товарам, по которым не подтверждено

применение ставки 0%,разбираются далее в п. 3.8.2.)

Всоответствии со ст. 162 и 167НК РФ наряду с выручкой

от реализации налогом на добавленную стоимость облагаются

также все суммы, связанные с расчетами по оплате товаров

(работ, услуг), а именно:

9. авансовые платежи;

10. проценты по товарному кредиту, облигациям или вексе-

лям, полученным в счет оплаты товаров (работ, услуг);

11. суммы, полученные за реализованные товары (работы, услуги) в виде финансовой помощи

(пополнение фондов

специального назначения) либо иначе связанные с оплатой реализованных товаров (работ, услуг);

12. страховые выплаты по договорам страхования риска неисполнения договорных обязательств покупателем.

Все эти суммы облагаются НДС, если основная реализа-

ция товаров (работ, услуг), к которой они относятся, также

облагается налогом.

3.4.2. ИСЧИСЛЕНИЕ И УПЛАТА НДС

С ПОЛУЧЕННЫХ АВАНСОВ

Как указывалось ранее, авансы, полученные от покупате-

лей, облагаются НДС.

Вышеуказанное не относится к авансам, полученным под

экспортируемые товары, товары, не подлежащие налогообло-

жению (освобожденные от НДС), и под «обычные товары»,

срок изготовления которых превышает 6 месяцев(по перечню,

утвержденному Правительством РФ).

' Курсовые и суммовые разницы по отгруженным товарам не облагаются

НДС с 1.10.2011 г. До этого они учитывались при налогообложении.

НДС с авансов полученных взимается по расчетной ставке

18/118,т. е. полученная сумма аванса умножается на 18/118.

Результат — «исходящий» НДС с аванса.

НДС, уплаченный с аванса, принимается к вычету в том

НДС, уплаченный с аванса, принимается к вычету в том

месяце, когда происходит реализация товара. Одновременно,

согласно п. 14 ст. 167 НК РФ,происходит обычное начисление

НДС с реализации (см. пример 3.12).

| Пример 3.12. Исчисление НДС с авансов | |

| Реализация облагается по ставке 18%. Первый квартал | |

| «Исходящий» НДС с аванса | 18 ООО руб. (118 000 руб. х 18/118) |

| НДС к уплате | 18 ООО руб. |

| Второй квартал | • |

| «Исходящий» НДС с реализации | 18 ООО руб. |

| Вычет НДС, ранее уплаченного с аванса | (18 ООО руб.) |

| НДС к уплате | 0 |

| 3.4.3. ИСЧИСЛЕНИЕ НДС С ПРОЦЕНТОВ, ПОЛУЧЕННЫХ ПО ТОВАРНЫМ КРЕДИТАМ, ОБЛИГАЦИЯМ И ВЕКСЕЛЯМ |

Если в оплату реализованных товаров (работ, услуг), об-

лагаемых НДС, от покупателя получены процентный вексель

или облигация, то денежные средства, поступившие в виде

процента (дисконта) по этим ценным бумагам, облагаются

НДС в части превышения полученной суммы над суммой,

рассчитанной по ставке рефинансирования ЦБ РФ (ст. 162

НК РФ).

Аналогичный порядок предусмотрен и для процентов, по-

лученных по товарному кредиту (т. е. в случае, когда вместо

денежных средств заемщику предоставляются товары).

Для расчета используются ставки рефинансирования ЦБ

РФ,которые действовали в течение периода расчета процен-

тов.

НДС, как и в случае с авансами, выделяется из суммы

облагаемых процентов (дисконта) с применением расчетной

ставки.

Пример 3.13. Исчисление НДС с процентов по векселям

1 марта текущего года ЗАО «Пончик» отгрузило товаров на

360 ООО руб. в адрес ЗАО «Винни-Пятачок». 1 марта ЗАО «Пончик» передало ЗАО «Осел И а» товаров на сумму 1 400 ООО руб. в качестве товарного кредита.

В оплату отгруженных товаров 1 марта от ЗАО «Винни-Пятачок» был получен вексель номиналом 360 ООО руб. с условием уплаты

20% годовых. Вексель погашен через 120 дней. ЗАО «Осел И а» представлен товарный кредит на 180 дней под 22% годовых. Ставка рефинансирования ЦБ РФ равна 14% (условно).

Определяем сумму по векселю:

360 ООО руб. х 120 дней : 365 дней х (20% — 14%) = 7101 руб.

НДС равен: 7101 руб. х 18/118 — 1083 руб.

Определяем сумму процентов по товарному кредиту:

1 400 ООО руб. х 180 дней: 365 дней х (22% - 14%) = 55 233 руб.

НДС равен: 55 233 руб. х 18/118 = 8425 руб.

»- — ________________________

Обратите внимание на то, что проценты, полученные по

коммерческим кредитам(т. е. в случае, когда покупатель платит

проценты за рассрочку платежа по договору), облагаются НДС

в полной суммес применением расчетной ставки 18/118.

Порядок исчисления НДСпо комиссионным операциям,

операциям уступки права требования, строительно-монтажным

работам для внутреннего потребления, реализации имущества,

учитываемого с НДС,подробно рассмотрен в разделе 3.9.

3.5. ВЫЧЕТЫ «ВХОДЯЩЕГО » НДС.

ОБЩИЕ ПРАВИЛА

3.5.1. ПОНЯТИЕ ВЫЧЕТА «ВХОДЯЩЕГО» НДС

| ШШ |

бавленную стоимость, а именно:

«Входящий» НДС к вычету

На схеме ясно видно, что налоговые вычеты — это суммы,

ка которые уменьшается «исходящий» НДС, начисленный

к уплате в бюджет.

В подавляющем большинстве случаев налоговые вычеты —

это суммы НДС, которые организация должна уплатить за

приобретенные товары (работы, услуги). НК РФ называет их

суммами налога, предъявляемымипокупателям поставщиками

товаров (работ, услуг).

При этом под товарами понимается любое имущество, т. е.

собственно товары, а также материалы, основные средства,

нематериальные активы.

Статья 171 НК РФсодержит перечень вычетов по налогу,

среди которых названы суммы НДС:

— предъявляемыепоставщиками покупателям за приобрета-

емые товары (работы, услуги);

— уплаченныена таможне при ввозе товаров на территорию

Российской Федерации;

— уплаченные[XXVIII]продавцом по реализованным товарам (рабо-

там, услугам) в случаях их последующего возврата (отказа

от них) покупателем;

— уплаченные1с полученных от покупателей (заказчиков)

авансов под поставки товаров (оказание работ, выпол-

нение услуг) в будущем. НДС, уплаченный по авансам,

принимается к вычету после реализации указанных това-

ров (работ, услуг) покупателям;

— уплаченные1при выполнении строительно-монтажных

работ хозяйственным способом (подробнее см. п. 3.9.2);

— уплаченные'в бюджет налоговыми агентами, например

НДС с платежей иностранным юридическим лицам (под-

робнее см. п. 3.9.7).

3.5.2. ОБЩИЕ УСЛОВИЯ ВОЗМЕЩЕНИЯ

«ВХОДЯЩЕГО» НДС

Порядок возмещения «входящего» НДС неоднократно ме-

нялся.

Возмещение «входящего» НДС предоставляется при обя-

зательном выполнении следующих двух основных условий:

13. приобретенные товары (работы, услуги) должны быть приобретены для использования в операциях, облагаемых

НДС (пусть даже по нулевой ставке);

14. счета-фактуры от поставщиков, а также документы, подтверждающие фактическую уплату «входящего» НДС, должны

быть в наличии. НДС должен быть выделен отдельной стро-

кой в расчетных и первичных документах.

Пример 3.14. Порядок вычета «входящего» НДС

В первом квартале текущего года ЗАО «Пончик» приобрело товаров на сумму 118 млн руб. (в том числе НДС — 18 млн руб.). На конец первого квартала сумма неоплаченных товаров была равна 59 млн руб.(в том числе НДС — 9 млн руб.).

В этом же периоде ЗАО «Пончик» произвело предоплату за основные средства в сумме 11,8 млн руб. (в том числе НДС —1,8 млн руб).На конец квартала эти основные средства еще не получены.

НДС к вычету в первом квартале равен 19,8 млн руб. (18 + 1,8).

Момент оплаты товаров не играет никакой роли для вычета входящего НДС. Также возможен вычет НДС по предоплате.

Однако из общего правила возмещения НДС по предъ-

явлению, а не по оплате счета-фактуры от поставщика суще-

ствует ряд исключений.

Во-первых, чтобы принять к вычету НДС при импортето-

варов, как и прежде, его необходимо сначала уплатить на та-

можне.

Во-вторых, налоговые агентыдолжны сначала перечислить

удержанный налог в бюджет, и только после этого они смогут

предъявить его к вычету.

В-третьих, вычет НДС по командировочным расходампро-

изводится только при условии оплаты последних.

В-четвертых, вычет НДС, начисленного с полученных аван-

сов,а также при возврате товаров (работ, услуг),также можно

получить только при условии его уплаты[XXIX] в бюджет.

3.5.3. ПОЧЕМУ ДЛЯ ВЫЧЕТОВ НДС ВАЖЕН ХАРАКТЕР

ИСПОЛЬЗОВАНИЯ ПРИОБРЕТЕННЫХ РЕСУРСОВ?

Здесь и далее под термином «ресурсы»мы будем понимать

и товары, и работы, и услуги.

По общему правилу, вычеты «входящего» НДС возможны

только в отношении тех ресурсов, которые были использова-

ны в производстве товаров (работ, услуг), облагаемых НДС.

Статья 170 НК РФспециально выделяет четыре случая,

когда «входящий» НДС,предъявленный поставщиками, не

принимается к вычету,а включается в стоимость ресурсов:

• купленные ресурсы используются при производстве или

реализации товаров (работ, услуг), освобожденных от НДС

(см. п. 3.1.5);

• предприятие, которое приобрело ресурсы, освобождено

от обязанностей плательщика НДС (см. п. ЗЛ.4);

• ресурсы специально приобретены для операций, не при-

знаваемых реализацией для целей НДС (см. п. З.ЗЛ);

• ресурсы используются для операций, местом реализа-

ции которых территория Российской Федерации не признает-

ся (см. раздел 3.2).

На практике возможна такая ситуация: предприятие при-

обрело ресурсы, которые предполагало использовать для опе-

раций, облагаемых НДС. НДС по ним был принят к вычету.

Однако затем эти ресурсы были использованы для операций,

не облагаемых НДС. Если это произошло, то НДС, ранее при-

нятый к вычету, необходимо восстановить (см. пример ЗЛ5).

Пример 3.15. Восстановление «входящего» НДС

В январе предприятие приобрело материалы на сумму 118 ООО руб.(в том числе 18 ООО руб. — НДС). Материалы предполагалось использовать в производстве продукции, облагаемой НДС. 18 ООО руб. «входящего» НДС были приняты к вычету после отражения материалов в учете.

В мае все вышеуказанные материалы были переданы в уставный капитал дочернего предприятия. Это означает, что во II кварталенеобходимо восстановить 18 ООО руб. НДС, т. е. увеличить сумму НДС, причитающуюся к уплате в бюджет за II квартал.

Подробнее о восстановлении НДС см. раздел 3.7.

3.6. ВЫЧЕТЫ «ВХОДЯЩЕГО» НДС

В ОТДЕЛЬНЫХ СИТУАЦИЯХ

В настоящем разделе приведены правила предоставления

вычетов НДС в случаях:

• покупки ресурсов за наличный расчет;

• импорта товаров;

• возврата товаров;

• осуществления расходов, которые не учитываются (частично учитываются) для налога на прибыль;

• осуществления командировочных расходов;

• оплаты работ (услуг) иностранным юридическим лицам;

• оплаты аренды государственным организациям;

• проведения зачета взаимных требований;

• использования имущества в расчетах с поставщиками;

• использования в расчетах собственного векселя и вексе-

лей третьих лиц;

• выдачи авансов поставщикам;

• использования приобретаемых ресурсов для операций,

облагаемых и не облагаемых НДС.

Вопросы, связанные с предоставлением вычета НДС по

строительным объектам, подробно рассмотрены в п. 3.9.2.

Дата добавления: 2014-12-10; просмотров: 3083;