Финансовое прогнозирование в неплатежеспособных организациях. Определение потребности во внешнем финансировании.

Финансовое прогнозирование - это обоснование показателей финансовых планов, предвидение финансового положения на тот или прочий временной период. Для неплатежеспособных речь идет о краткосрочном прогнозировании

Главная цель финансового прогнозирования состоит в определение реально возможного объема финансовых ресурсов и их потребности в прогнозируемом периоде. Финансовые прогнозы являются необходимым элементом и одновременно этапом в выработке финансовой политики.

В теории и на практике используются различные методы прогнозирования:

* метод экспертных оценок (опрос с использованием дельфийского метода, представительский опрос и др.);

* метод обработки пространственных и временных совокупностей;

* метод ситуационного анализа и прогнозирования, в том числе методы имитационного моделирования, модели роста;

* метод пропорциональных зависимостей показателей, включая производственные функции и функции издержек.

Стратегический финансовый прогноз разрабатывается исходя из целей ведения бизнеса, с учетом макроэкономических процессов в экономике, финансовой политики государства, в том числе налоговой, таможенной политики; состояния и развития финансовых рынков, инвестиционных, инфляционных процессов и т. п.

Текущие финансовые прогнозы разрабатываются с учетом прогнозных тенденций и в конечном итоге принимают форму баланса доходов и расходов предприятий.

Долгосрочные и краткосрочные прогнозы отличаются не только масштабом, но и целями.

Если главной целью долгосрочного прогнозаявляется определение допустимых с позиции финансовой устойчивости темпов расширения предприятия, то целью краткосрочного прогноза является обеспечение постоянной платежеспособности предприятия.

Финансовый прогноз следует рассматривать как систему обобщения, творческого анализа и взаимоувязки финансовых показателей всех граней деятельности и развития предприятия.

Определение потребности во внешнем финансировании:

В рамках решения этой задачи необходимо определить, хватит ли внутренних средств или же надо привлекать заимствования.

В прогнозный период (месяц, квартал, год), для которого мы определяем потребность предприятия во внешнем финансировании, соблюдается следующее.

1. При прогнозировании увеличения объема продаж на q процентов выручка от реализации (Вр), затраты переменные (3пер), текущие активы (ТА) и текущие обязательства (ТО) увеличиваются на те же q процентов. (Для увеличения выпуска надо дополнительно купить материалы, сырье и т.д., взять дополнительный кредит.)

2 Процент увеличения стоимости основных средств (станков, машин, сооружений и т.д.) также рассчитывается под заданный процент роста оборота, но с учетом наличия незагруженных мощностей. (Иначе говоря, если есть резервы увеличения выпуска без увеличения стоимости основных средств, то она не растет. Если имеющихся свободных мощностей недостаточно, то после их дозагрузки потребность в дополнительном увеличении стоимости основных средств увеличивается пропорционально увеличению объема продаж.)

Долгосрочные источники - собственный капитал и долгосрочные займы - не изменяются (т.е. речь идет о краткосрочном прогнозировании, что в условиях антикризисного управления особенно важно).

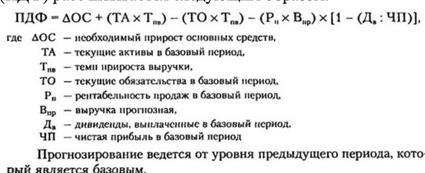

Потребность в дополнительном внешнем финансировании (ПДФ) рассчитывается следующим образом:

При решении задач: при приросте объемов реализации увеличиваем:-ВА,ОА,ТО.СК и ДО те же.НП=НПотчет+Выр1*0,05. Далее смотрим разницу меду Активами и пассивами. Если Активы больше пассивов,то разница и есть величина потребности во внешнем финансировании.

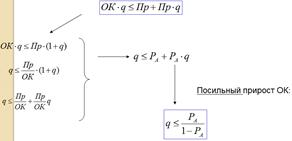

Определение возможного прироста деятельности за счет собственных ресурсов.

Обозначения:

q – процент прироста оборота предприятия;

ОК – оборотный капитал предприятия;

ОК·q – прирост оборотного капитала предприятия;

Пр – нераспределенная прибыль;

Пр·q – прирост нераспределенной прибыли.

ΔЗС – дополнительно привлекаемые заемные средства, в т.ч. кредиты и займы, неплатежи, налоговые льготы и т.п.;

ΔСК – прирост собственного капитала за счет средств собственников

ΔСК – прирост собственного капитала за счет средств собственников

Вариант 1 Пр = 0

Предприятие не обладает прибылью как собственным источником для формирования ОК. В этом случае для увеличения ОК необходимо привлекать внешние источники финансирования

|

Вариант 2 Пр < 0

Предприятие не обладает прибылью как собственным источником для формирования ОК. В этом случае для увеличения ОК необходимо привлекать внешние источники финансирования в том числе для компенсации убыточности.

Вариант 3 Пр > 0

Вариант 3 Пр > 0

Предприятие обладает прибылью но ее величины недостаточно для требуемого увеличения ОК предприятия.

Помимо нераспределенной прибыли также придется использовать внешние источники финансирования.

в общем виде

Вариант 4 Пр > 0

Внутренние источники собственных финансовых ресурсов полностью обеспечивают общую потребность увеличения ОК.

В привлечении внешних источников финансирования нет необходимости.

Дата добавления: 2014-12-01; просмотров: 2752;