Так как одной из проблем, которая возникает в управлении стоимостью компании, является сложность использования самой стоимости для оперативного управления бизнесом.

Стоимость не всегда отражает исключительно результат работы менеджеров: на нее влияют внешние факторы (например, прогноз развития рынка, поведение инвесторов и т.д.). Именно поэтому для управления стоимостью компании можно использовать показатели на основе экономической добавленной стоимости, которые, с одной стороны, в наибольшей степени коррелируют с рыночной оценкой стоимости, а с другой — могут быть использованы в оперативном управлении компанией.

Показатель экономической добавленной стоимости EVA (Economic Value Added) может быть рассчитан:

EVA = NOPLAT – WACC хС,

где NOPLAT — чистая операционная прибыль после налогообложения, но до выплаты процентов;

WACC — средневзвешенная цена капитала;

С — инвестированный капитал по рыночной стоимости

Или

EVA = (ROI – WACC) х С.

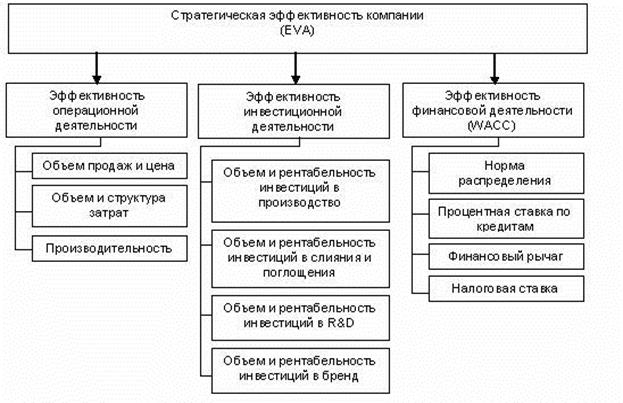

На показатель EVA оказывают влияние группы факторов:

Ø эффективность операционной деятельности;

Ø эффективность инвестиционной деятельности;

Ø эффективность финансовой деятельности.

Взаимосвязь факторов, определяющих показатель EVA, представлена на рисунке 6.3.

Рисунок 6.3 – Факторы, влияющие на стратегическую эффективность компании

Эффективность операционной деятельности отражает: результаты основной деятельности организации по увеличению затрат; снижению издержек, повышению производительности.

Эти факторы объединены показателями:

Ø Рентабельность продаж;

Ø Чистая рентабельность;

Ø Рентабельность собственного капитала.

Предполагается, что улучшение данных показателей может быть достигнуто без существенных дополнительных инвестиций.

Отсюда следует, что определение NOPLAT начинается с расчета показателя EBIT, то есть доналоговой прибыли от основной деятельности, которую компания могла получить, если бы не имела долга. Ее составляют все виды операционной прибыли, включая большинство доходов и расходов.

Эффективность инвестиционной деятельности отражает эффективность инвестиционных проектов, осуществляемых компанией с вложением денежных средств в реальные активы на срок более 1 года.

Эффективность финансовой деятельности отражает работу по привлечению различных источников финансирования компании, размещению денежных средств на рынке и управлению оборотным капиталом.

Для оценки финансовой деятельности используется показатель WACC:

WACC = kfk х TD /C х (1 – T) + kek х EQ /С,

где kfk — проценты по кредитам (плата за заемный капитал);

C — инвестированный капитал по рыночной стоимости;

T — ставка налога на прибыль;

kek — дивиденды, в % от чистой прибыли (плата за акционерный капитал);

EQ — собственный капитал.

Дата добавления: 2019-02-07; просмотров: 429;