B – доля улучшений в общей стоимости объекта.

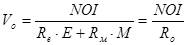

Оценка объекта недвижимости с учетом заемного капитала:

,

,

где:

Vо – стоимость объекта, включающая величину собственного капитала и величину

заемных средств;

NOI – чистый операционный доход, который генерирует объект недвижимости;

Rо – общий коэффициент капитализации;

Е – доля собственных средств в общей стоимости объекта;

М – доля заемных в общей стоимости объекта;

Rе – требуемая норма доходности на собственный капитал;

Rм – ставка процента, выплачиваемого на заемный капитал.

Посленалоговая стоимость заемного капитала (Kd):

,

,

где:

i – ставка процента по кредиту;

T – ставка налога на прибыль.

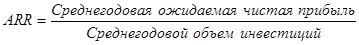

Учетная доходность (бухгалтерская норма доходности) ARR:

,

,

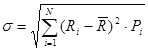

Показатель риска актива (стандартное отклонение) (σ ):

,

,

где:

Ri – доходность по i-му результату;

R – ожидаемая доходность;

Pi – вероятность появления i-го результата;

N – количество рассматриваемых результатов.

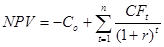

Чистый приведенный эффект (NPV), если капиталовложения являются разовой операцией:

,

,

где:

Со – денежный отток в нулевой период (капиталовложения);

CFt – истинный денежный поток проекта (разница между денежным притоком и оттоком

в период t);

r – ставка дисконтирования;

n – срок реализации проекта.

Чистый приведенный эффект (NPV), если проект предполагает последовательное инвестирование финансовых ресурсов в течении m лет:

,

,

где: i – прогнозируемый средний уровень инфляции.

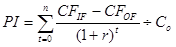

Индекс рентабельности (PI):

,

,

где:

CFIF – денежный приток в период t;

CFOF – денежный отток в период t.

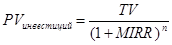

Модифицированная внутренняя доходность (MIRR) – предусматривает расчет терминальной стоимости (VT) денежных поступлений, наращенных по цене капитала фирмы.

,

,

где MIRR – ставка дисконта, уравнивающая PV инвестиций и TV.

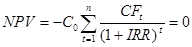

Внутренняя доходность IRR – дисконтная ставка, уравнивающая приведенные стоимости ожидаемых поступлений по проекту и сделанных инвестиций:

PV(притоки) = PV(инвестиции)

или

Дата добавления: 2018-03-01; просмотров: 964;