ОБЩЕЕ ПОНЯТИЕ ОБ УПРАВЛЕНИИ ГОСУДАРСТВЕННЫМ ДОЛГОМ

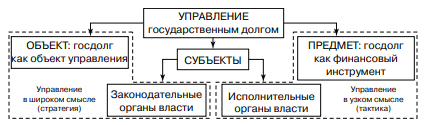

Государственный долг может быть финансовым инструментом и объектом управления одновременно. В качестве финансового инструмента государственный долг обеспечивает возможность законодательным (представительным) и исполнительным органам власти оказывать влияние на денежное обращение, финансовый рынок, инвестиции, производство, занятость, на уровень сбережений и многие другие экономические процессы. Система управления государственным долгом в общем виде представлена на рис. 2.

Рис. 2. Система управления государственным долгом

Одновременно государственный долг выступает в качестве объекта управления, когда органы власти устанавливают все необходимые практические аспекты его функционирования. Так, органы власти определяют соотношение между различными видами долговой деятельности, регулируют структуру государственного долга по срокам обращения и доходности долговых обязательств, устанавливают порядок выпуска и обращения государственных займов, предоставления и возврата государственных кредитов и государственных гарантий, а также выполнения финансовых обязательств по ним.

В процессе управления государственным долгом решаются следующие задачи [29]:

• удержание величины внутреннего и внешнего государственного долга на уровне, обеспечивающем сохранение экономической безопасности страны, выполнение органами власти взятых на себя долговых обязательств без значительного ущерба финансированию программ социально-экономического развития;

• минимизация стоимости долга на основе удлинения сроков заимствований и снижения доходности государственных ценных бумаг, за счет перехода на другие рынки и переключения внимания на другие группы инвесторов;

• сохранение у государства репутации первоклассного заемщика на основе безупречного выполнения финансовых обязательств перед инвесторами;

• поддержание стабильности и предсказуемости рынка государственного долга;

• достижение эффективного и целевого использования заимствованных средств, государственных кредитов и гарантированных займов;

• обеспечение своевременного возврата государственных кредитов и уплаты процентов по ним;

• диверсификация долговых обязательств по срокам заимствований, доходности, формам выплаты дохода и другим параметрам для удовлетворения потребностей различных групп инвесторов;

• координация действий органов власти всех ветвей и уровней на рынке государственных долговых обязательств.

Представляется целесообразным определить управление государственным долгом в широком и узком смысле [26].

Под управлением государственным долгом в широком смысле будем понимать формирование одного из направлений экономической политики государства, связанной с его деятельностью в качестве заемщика. Управление государственным долгом в широком смысле — прерогатива законодательных органов власти (иногда правительства) и заключается в формировании политики в отношении государственного долга (внутреннего и внешнего); установлении границ государственной задолженности (в т.ч. в определении размера бюджетного дефицита и, следовательно, объемов займов, привлекаемых для его финансирования); определении основных направлений и целей воздействия на микро- и макроэкономические показатели; установлении возможности и целесообразности финансирования за счет государственного долга общегосударственных программ и т.д.

Под управлением государственным долгом в узком смысле понимается совокупность мероприятий, связанных с выпуском и размещением государственных долговых обязательств, обслуживанием, погашением и рефинансированием государственного долга, а также регулированием рынка государственных ценных бумаг. Управление задолженностью в узком смысле осуществляют исполнительные органы власти, главным образом Министерство финансов и центральный банк. Следует отметить, что эти две инстанции не имеют возможности непосредственно воздействовать на величину совокупного государственного долга.

Процесс управления государственным долгом включает следующие функциональные элементы [26]:

· планирование заимствований путем определения порядка, условий выпуска и размещения государственных долговых обязательств;

· обслуживание долговых обязательств посредством осуществления операций по размещению займов, выплате процентного дохода по ним, рефинансированию и погашению долга;

· контроль за состоянием государственного долга.

Одна из важнейших сфер управления государственным долгом в мировой практике — менеджмент состава и структуры государственного долга (debt management) при неизменном объеме совокупной задолженности. Объектами регулирования debt management являются [26]:

· структура сроков обращения различных долговых обязательств, изменяя которую государству удается частично или полностью реструктуризировать свою задолженность;

· структура кредиторов, соотношение в ней резидентов и нерезидентов, а также соотношение рыночных и нерыночных займов, предназначенных для определенных категорий кредиторов;

· величина совокупного государственного долга.

Регулирование величины внутренней и внешней задолженности государства и удержание ее на приемлемом уровне — определяющий момент в управлении государственным долгом, что на практике реализуется в установлении ряда ограничений. В частности, интересными представляются бюджетные критерии для стран, желающих вступить в валютный союз (Маастрихтские критерии). Согласно этим критериям, объем совокупной государственной задолженности не должен превышать 60% ВВП, а текущий дефицит государственного бюджета — 3% ВВП. В случае превышения этих пороговых значений правительства должны считаться с возможностью применения штрафных санкций со стороны ЕС (например, уплачивать штрафы согласно заранее утвержденной процедуре). В то же время, в случае наступления так называемой «тяжелой рецессии» в экономике (при снижении ВВП более чем на 2% в год), предусматривается возможность увеличения дефицита государственного бюджета без применения штрафных санкций [38].

В России заемная деятельность всех органов власти регулируется целым набором законодательных ограничений. Так, Бюджетный кодекс Российской Федерации устанавливает предельные объемы государственных и муниципальных заимствований, расходов на обслуживание долга, необходимость разработки и утверждения программ внутренних и внешних заимствований, предельные размеры дефицитов бюджетов. Предельные объемы внутреннего и внешнего долга устанавливаются ежегодно законами и решениями о бюджетах на каждом уровне управления.

Управление государственным долгом также бывает стратегическим и оперативным (что соответствует представлению об управлении государственным долгом в широком и узком смысле).

Стратегические вопросы развития государственного долга находятся в компетенции Федерального Собрания, Президента и Правительства Российской Федерации, законодательных (представительных) и исполнительных органов власти субъектов Российской Федерации и муниципальных образований. В частности, ежегодно в законе о федеральном бюджете Федеральное Собрание и Президент Российской Федерации утверждают предельные объемы государственного внутреннего и внешнего долгов; источники финансирования бюджетного дефицита, включая доходы от эмиссии государственных ценных бумаг; предельный размер внешних заимствований; предельные размеры государственных кредитов иностранным государствам и государствам — участникам СНГ; направления использования, условия предоставления и предельные размеры бюджетных кредитов; верхние пределы государственных внутренних и внешних гарантий. Президент и Правительство Российской Федерации разрабатывают и утверждают социально-экономические программы, которые напрямую могут затрагивать различные аспекты развития государственного долга. Президент Российской Федерации в ежегодном Послании Федеральному Собранию Российской Федерации также уделяет особое внимание управлению государственным долгом.

Оперативное управление государственным долгом осуществляют Правительство и Министерство финансов Российской Федерации, а также Центральный банк России, Внешэкономбанк и Сбербанк как агенты Министерства финансов Российской Федерации. Эти органы определяют генеральные условия выпуска отдельных займов, порядок эмиссии и обращения долговых обязательств, время выпуска очередного займа и условия его функционирования, организуют первичное размещение и вторичный рынок государственных ценных бумаг, организуют и осуществляют выплату доходов и погашение долговых обязательств, выдачу бюджетных кредитов и государственных гарантий, осуществляют контрольные действия и другие мероприятия по оперативному управлению государственным долгом.

Аналогичные вопросы в рамках своей компетенции решают законодательные и исполнительные органы субъектов Российской Федерации и муниципальных образований. При этом они исходят из норм, заложенных в федеральном законодательстве.

Таким образом, под управлением государственным долгом следует понимать совокупность тактических и стратегических мер по обслуживанию государственного долга и осуществлению новых заимствований, регулированию объема и структуры долга, регулированию рынка государственных заимствований и контролю за их целевым и эффективным использованием.

3.2. ЭФФЕКТИВНОСТЬ УПРАВЛЕНИЯ ГОСУДАРСТВЕННЫМ ДОЛГОМ

В настоящее время в теории и практике не выработано единого показателя, позволяющего измерить эффективность управления государственным долгом, поскольку, осуществляя эту деятельность, государство оказывает прямое воздействие на самые разнообразные области общественной жизни. Не существует единых методик и подходов к оценке положительного или отрицательного влияния государственного долга на бюджет и денежное обращение страны, инвестиционный процесс и степень доверия населения к финансовой деятельности государства и т.п.

В то же время, по мнению ряда авторов, отдельные стороны результативности управления государственным долгом можно измерить [22, 24, 25, 28, 33]. Так, например, по общепринятым постулатам определения эффективности в экономике, предлагается рассчитывать эффективность государственной долговой деятельности (Э) как отношение суммы превышения поступлений над расходами по системе государственного долга к сумме расходов, выраженное в процентах (1):

Э = (П — Р)/Р х 100, (1)

где П — поступления по системе государственного долга; Р — расходы по системе государственного долга. Практическое применение данной формулы представляется весьма затруднительным, поскольку на практике необходимо учитывать особенности функционирования отдельных видов долговых инструментов. В настоящее время Министерство финансов Российской Федерации публикует сведения о ежегодных поступлениях чистой выручки в федеральный бюджет путем сопоставления объемов привлечения и погашения государственных заимствований [5, 6, 7].

В 2001 г. Министерством финансов Российской Федерации (в лице руководителя Департамента управления государственным внутренним долгом Беллы Златкис) были сформулированы критерии эффективности управления государственным долгом в Российской Федерации [29]:

· объем государственного долга не должен превышать разумный уровень;

· проценты должны соответствовать макроэкономической ситуации;

· привлекаемые средства должны использоваться на проведение структурных реформ, с тем чтобы в дальнейшем возросли налоговые поступления, сократились государственные расходы и можно было своевременно погашать долги;

· должно быть приемлемым соотношение внешнего и внутреннего долга;

· должно быть рациональным соотношение налоговой и долговой нагрузки.

Рост внутреннего долга темпами, превышающими темпы роста ВВП, означает ухудшение ситуации в экономике, поскольку «платное» долговое бремя затрудняет борьбу с инфляцией. Реальные ставки по ГКО-ОФЗ в 1995—1998 гг. в России были в среднем за квартал от 18,68 до 10,8% [17]. В настоящее время средние ставки доходности колеблются в пределах от 6 до 12% годовых, т.е. на уровне ожидаемой инфляции [6].

Сейчас Министерство финансов Российской Федерации считает ущербным понимание того, что государство должно осуществлять заимствования с одной только целью — финансирование дефицита бюджета. В этой связи размещение новых займов и наращивание объемов государственного внутреннего долга продолжалось вплоть до 2008 г. в условиях профицита федерального бюджета, что объясняется необходимостью развития рынка государственных ценных бумаг, а также рефинансированием долга.

Еще в 1997 г. соотношение внешнего и внутреннего долга было приемлемым — 1,3:1. В 2000 г. оно стало максимальным — 7,8:1 [29]. В 2000-2008 гг. действия Минфина РФ по наращиванию заимствований внутри страны одновременно с досрочным погашением внешних обязательств были направлены на то, чтобы довести соотношение внутреннего и внешнего долга до уровня 50 на 50 [6, 7]. Основной аргумент обоснования досрочного погашения внешнего долга — снижение валютных рисков.

Доля рыночных ценных бумаг в общем объеме государственного долга, выраженного во внутренних ценных бумагах, после кризиса 1998 г. в течение 4 лет колебалась в пределах от 29 до 34%. По состоянию на 1 июля 2004 г. этот показатель составил уже 65%. Эти положительные изменения в структурных характеристиках рынка внутренних государственных ценных бумаг. Внешний долг в рыночной форме представлен облигациями государственных внешних заимствований (еврооблигациями) со сроками погашения с 2003 по 2030 г., а также облигациями внутреннего валютного займа.

Сегодня основные инвесторы на данном рынке - банки с государственным участием и Пенсионный фонд России. Это означает, что рынок ГКО-ОФЗ превращается в механизм перераспределения ресурсов между различными государственными карманами. Важным резервом Министерства финансов Российской Федерации должны стать средства российских пенсионеров. Инвестиции Пенсионного фонда России в государственные ценные бумаги будут расти. В связи с развитием пенсионной системы в 2006 г. в обращение выпущен новый вид государственных нерыночных ценных бумаг — государственные сберегательные облигации (ГСО).

Об изменении соотношения государственного долга России и ВВП можно судить по данным табл. 4.

Таблица 4

Соотношение государственного долга Российской Федерации и ВВП, %

|

Динамика приведенного относительного показателя в 1993—1996 гг. в целом представляется положительной. В то же время причина такой динамики не кроется в каком-либо существенном сдвиге в сторону овладения приемами и методами управления государственным долгом. Резкое снижение общего показателя произошло в основном за счет стремительного обесценения накопленного внутреннего долга, в том числе долга, доставшегося от СССР.

Вторая существенная причина заключается в более высоких темпах роста цен по сравнению с темпами увеличения курса доллара США. В 1995—1996 гг. отношение долга к ВВП стабилизировалось на уровне 47%. Главным фактором такого положения стало достижение договоренностей с Парижским клубом кредиторов о глобальной реструктуризации внешнего долга. Это позволило ограничить масштабы государственных заимствований, направляемых на погашение и обслуживание долгов.

Однако положительная динамика внешнего долга была перекрыта негативным развитием внутренних заимствований. Так, начиная с 1997 г. соотношение государственного долга и ВВП вновь стало ухудшаться.

Совокупность указанных факторов позволила России до 1998 г. удерживать государственный долг на уровне, считающемся приемлемым с точки зрения стандартов, принятых в Европейском союзе (до 60% ВВП).

Коренная ломка ситуации произошла во второй половине 1998 г. в связи с резким обострением долгового кризиса и девальвацией рубля.

В 1999 г. положение дел удалось значительно поправить за счет проведения новации по ГКО-ОФЗ и четкого исполнения обязательств по внешнему долгу. Наметилась устойчивая тенденция сокращения долгового бремени.

Динамика ГД в 2013-2019 гг. представлена на графике 1.

Сведения, представленные на графике свидетельствуют о стабилизации ГД.

Однако остаются достаточно высокими процентные платежи по государственному долгу что порождает бюджетные трудности (см. табл. 5). Расходы государства на погашение и обслуживание долга отвлекают на себя значительную долю бюджетных средств. За период с 1995 по 1998 г. при увеличении бюджетных расходов в 1,7 раза расходы на погашение и обслуживание государственного долга возросли в 5,3 раза. Это привело к скачку удельного веса расходов по государственному долгу в федеральном бюджете. Их доля возросла с 10,1% в 1995 г. до 31,8% в 1998 г., т.е. в 3,1 раза. В такой же пропорции, в 3,1 раза, выросло соотношение долговых затрат и ВВП, достигнув в 1998 г. 5,5% ВВП.

Существенное улучшение анализируемых показателей произошло в 1999 г.: расходы на погашение и обслуживание государственного долга в общей сумме бюджетных расходов составили 24,1%, т.е. снизились на 7,7 процентного пункта, а по отношению к ВВП долговые затраты составили 3,6%, т.е. упали на 1,9 процентного пункта. Эти сдвиги произошли в основном за счет проводимой новации по ГКО- ОФЗ.

Существенное улучшение анализируемых показателей произошло в 1999 г.: расходы на погашение и обслуживание государственного долга в общей сумме бюджетных расходов составили 24,1%, т.е. снизились на 7,7 процентного пункта, а по отношению к ВВП долговые затраты составили 3,6%, т.е. упали на 1,9 процентного пункта. Эти сдвиги произошли в основном за счет проводимой новации по ГКО- ОФЗ.

Таблица 5

| Удельный вес расходов на обслуживание государственного долга в расходах федерального бюджета Российской Федерации в 1995-2012 гг., %

|

В 2005 и 2006 гг. Российская Федерация осуществляла досрочное погашение государственных внешних долговых обязательств. В январе 2005 г. досрочно в полном объеме был погашен остаток долговых обязательств перед Международным валютным фондом. В июне 2006 г. Российская Федерация полностью погасила задолженность по долгу бывшего СССР перед официальными кредиторами Парижского клуба кредиторов. В результате расходы на обслуживание и погашение государственного долга составили 5,9% расходов федерального бюджета в 2005 г. и 4% в 2006 г. [5].

Досрочное погашение внешнего долга способствовало укреплению международного авторитета России как государства со значительным запасом финансовой и долговой устойчивости, имеющего репутацию добросовестного заемщика и стремящегося конкретными мерами улучшить инвестиционный климат в стране.

Период 2007—2009 гг. характеризуется самой низкой долговой нагрузкой на бюджет страны — на уровне от 2 до 2,4%. В области внутренних заимствований проведение долговой политики в этот период исходит из целей развития рынка государственных ценных бумаг. Ключевыми задачами стали повышение ликвидности рыночной части государственного внутреннего долга и сохранение оптимальной дюрации и доходности на рынке государственных ценных бумаг. К концу 2007 г. объем внутреннего долга впервые превысил размер внешних обязательств, а совокупный объем государственного долга сократился с 9% ВВП в 2006 г. до 6,5% ВВП в 2008 г.

Однако, в связи с трудностями внешних частных инвестиций в экономику РФ, с 2014 г. объем ГД возрос с ростом расходов на его обслуживание (см. график 3).

В настоящее время для оценки эффективности управления государственным долгом Министерством финансов Российской Федерации рассчитывается ряд показателей долговой устойчивости страны, которые сравниваются с безопасными пороговыми значениями (табл. 6).

Таблица 6

Показатели долговой устойчивости Российской Федерации, %

Таким образом, по мнению Министерства финансов Российской Федерации, низкий текущий уровень государственного долга требует постоянного мониторинга. Пока он позволяет проводить политику наращивания государственных заимствований, не опасаясь кардинального ухудшения состояния долговой устойчивости Российской Федерации. Тем не менее, учитывая высокую зависимость российской экономики и состояния федерального бюджета от конъюнктуры мировых сырьевых рынков, поддержание умеренной долговой нагрузки — стратегическая задача. Ее решение будет означать сохранение важнейшего конкурентного преимущества нашей страны. Разумная заемная политика будет создавать условия для роста возможностей в частном секторе, обеспечит инвестиционную привлекательность национальной экономики в целом [20].

3.3. ПРИЕМЫ И МЕТОДЫ УПРАВЛЕНИЯ ГОСУДАРСТВЕННЫМ ДОЛГОМ

Существует множество методов решения проблемы государственного долга. По срочности и по характеру решаемых задач выделяют бюджетно-экспортные и финансово-технические методы [26, 30, 38, 39]. По условиям и механизму реализации можно выделить также рыночные и нерыночные методы.

Бюджетно-экспортные методы — долгосрочные и связывают решение проблемы, например, внешнего долга, с увеличением торгового баланса страны, а также увеличением ВВП и государственного бюджета.

Финансово-технические методы — краткосрочные и позволяют решить проблему путем улучшения условий заимствования, уменьшения общей суммы долга, изменения временной структуры платежей.

Выделяют следующие основные финансово-технические методы управления государственным долгом: консолидацию, конверсию, унификацию, рефинансирование, реструктуризацию, отсрочку погашения, аннулирование займов и др.

К нерыночным методам управления государственным долгом можно отнести такие, как конверсия, консолидация и унификация. Эти методы предполагают изменение условий находящихся в обращении займов в одностороннем порядке, часто без согласования с держателями ценных бумаг. Такие меры нарушают права инвесторов и в этой связи их использование возможно лишь при плановой экономике и недопустимо в рыночных условиях.

Так, в советский период увеличение сроков и удешевление государственного долга достигалось путем проведения конверсии и консолидации. В централизованной плановой экономике эти мероприятия проводились в принудительном порядке. Под конверсией обычно понимается изменение доходности займов. В целях снижения расходов по управлению государственным долгом государство чаще всего снижает размер выплачиваемых процентов по займам. Однако не исключено и повышение доходности государственных ценных бумаг для кредиторов. Такая операция была проведена, например, в 1990 г., когда доходность облигаций 3%-го выигрышного займа была увеличена до 9%, а казначейских обязательств — с 5 до 10% [34].

Под консолидацией понимается изменение условий займов, связанное со сроками их обращения. Так, в 1990 г. срок функционирования казначейских обязательств был сокращен с 16 до 8 лет [34].

Конверсия и консолидация долга могли сочетаться с унификацией займов, под которой понималось объединение нескольких ранее выпущенных займов в одном новом займе. В этом случае на вновь выпускаемые облигации обменивались облигации унифицированных займов, а доходность и сроки погашения нового займа изменялись в нужном для государства направлении.

В современных условиях трудности многих стран с погашением внешнего долга породили новые приемы покрытия обязательств перед странами-кредиторами. Эти приемы управления государственным внешним долгом обычно объединяют в понятие конверсия внешнего долга. Под конверсией в данном случае понимают реализацию всех механизмов, обеспечивающих замещение внешнего долга другими видами обязательств, менее обременительными для экономики и финансов страны-должника. Среди них: погашение долга товарными поставками, обмен долговых обязательств на акции и облигации компаний страны-должника, оплата долга в местной валюте с последующим обращением ее в инвестиции или собственность, обмен на долговые обязательства третьих стран и др.

Россия сейчас активно использует метод погашения внешней задолженности товарными поставками. Таким образом был погашен долг Словакии (1,8 млрд. долл. США), Венгрии (480 млн.. долл.), Республике Корея (170 млн. долл.), Болгарии (100 млн. долл.) и Польше (20 млн. долл.) [30].

Через механизм Парижского клуба Россия пошла на списание так называемых безнадежных долгов беднейших стран на сумму около 800 млн. руб. Большинство этих кредитов было выдано в советское время, и по ним деньги не возвращались. Путем списания части задолженности России удается документально подтвердить наличие долга и оформить межправительственными соглашениями порядок его погашения и обслуживания. Таким образом, Россия, во-первых, помогла беднейшим странам, а во-вторых, кто раньше не платил, теперь начинают это делать.

В настоящее время, согласно статье 98 БК РФ, изменение условий выпущенных в обращение государственных займов — сроков выплаты и размера процентных платежей, сроков обращения — не допускается.

В рыночной экономике осуществляется реструктуризация долга на основе использования механизмов финансового рынка. Краткосрочность российских долгов и высокая стоимость заимствований в последние годы вынуждали государство постоянно заботиться об удлинении сроков и сокращении доходности новых заимствований. Это достигается, в частности, на основе реструктуризации долга, под которой, согласно ст. 105 Бюджетного кодекса Российской Федерации, понимается погашение долговых обязательств с одновременным осуществлением заимствований в объемах погашаемых долговых обязательств с установлением иных условий обслуживания долга и сроков его погашения. Основные схемы реструктуризации включают: списание долга, то есть аннулирование прежних займов; выкуп долга; секьюритизацию долга.

В сфере внешних заимствований реструктуризация долга проводится и на договорной основе. Тогда под реструктуризацией понимается изменение графика погашения основного долга и уплаты процентов по нему. Реструктуризация внешнего и внутреннего долга может быть проведена с частичным списанием (сокращением) суммы основного долга.

В настоящее время при разработке вариантов оптимизации внешнего долга России внимание концентрируется главным образом на технических средствах решения проблемы: реструктуризации долга, конверсии части долговых обязательств в имущественные активы на территории России. Предлагаются также менее традиционные методы — выплата отступного, погашение долга в национальной валюте, переоформление кредиторской задолженности под расчеты по дебиторской задолженности.

Приняв на себя внешний долг бывшего СССР и не имея возможности выполнять обязательства по нему, Россия почти сразу вступила в переговоры об условиях обслуживания и погашения внешнего долга. Длительные переговоры с Парижским клубом кредиторов, сопровождавшиеся частичными и временными отсрочками платежей, завершились в апреле 1996 г. подписанием генерального соглашения о реструктуризации российского долга на сумму 38 млрд. долл. Из этой суммы 45% долга должны выплачиваться в течение 25 лет, а 55% задолженности, включающей краткосрочные долги, будут погашаться в течение 21 года. Выплата капитальной суммы реструктурированного долга началась с 2002 г. На основе генерального соглашения с каждой страной-кредитором заключаются двусторонние межправительственные соглашения, в которых фиксируются конкретные суммы и сроки погашения долга.

В октябре 1997 г. аналогичное соглашение заключено с Лондонским клубом кредиторов. Реструктуризацией охвачено 32 млрд. долл., погашение должно осуществляться в течение 25 лет при семилетнем льготном периоде [41].

Последствия финансового кризиса 1998 г. подтолкнули Россию к началу новых переговоров с иностранными кредиторами о реструктуризации и частичном списании внешнего долга бывшего СССР. В феврале 2000 г. Россия и Лондонский клуб достигли договоренности о сокращении долга с 32,6 млрд. долл. до 21,3 млрд. долл. (списание советского долга составило 36,5%) и переоформлении оставшейся части долга в еврооблигации со сроком погашения в течение 30 лет и процентной ставкой от 2,25 до 7,5% годовых.

Основным приемом получения средств для погашения займов выступает рефинансирование долга, под которым понимается погашение накопившейся задолженности путем выпуска новых займов. В этом случае при построении графика выпусков новых займов исходят из необходимости увязки сроков их размещения с датами погашения облигаций предшествующих выпусков. Например, Россия использовала рефинансирование при погашении задолженности по государственному 3%-му внутреннему выигрышному займу 1966 г. По истечении срока действия этого займа облигации обменивались в течение одного года на облигации нового займа — внутреннего выигрышного займа 1982 г. — без уплаты курсовой разницы.

Минимальная цена заемных средств на рынке определяется ставкой рефинансирования. Ставка рефинансирования — это процентная ставка, по которой происходит заимствование на обслуживание внутреннего долга.

Таким образом, государственный кредит регулирует рынок межбанковских кредитов. При невозможности рефинансирования долга на его обслуживание и погашение направляются текущие доходные поступления бюджета.

Под аннулированием государственного долга понимается мера, в результате которой государство полностью отказывается от обязательств по выпущенным займам. Аннулирование ценных бумаг государства может проводиться по двум причинам: в случае финансовой несостоятельности государства, т.е. его банкротства; вследствие прихода к власти новых политических сил, которые по определенным причинам отказываются признать финансовые обязательства предыдущих властей.

Страны с рыночной экономикой в обычных условиях не используют названные приемы управления государственной задолженностью, поскольку их применение ведет к нанесению непоправимого ущерба репутации государства как заемщика среди потенциальных инвесторов и кредиторов. В истории государственного долга их осуществление наблюдалось только в условиях войны, послевоенной разрухи или тяжелых бюджетно-финансовых кризисов.

В 1998–2000 гг. государственный долг функционировал под знаком новации по государственным ценным бумагам. Новация — это замена по соглашению сторон первоначальных долговых обязательств новыми, с установлением иных условий обслуживания долга и сроков его погашения.

Новация явилась следствием долгового кризиса, который, в свою очередь, был вызван кризисом экономики и финансов России. Эта мера была объявлена постановлением Правительства Российской Федерации от 17 августа 1998 г. № 980 «Об организации работы по погашению отдельных видов государственных ценных бумаг». Общая сумма «замороженного» долга составила 265,3 млрд. руб., предусматривалась его реструктуризация [41].

Работа по реструктуризации долга по ГКО-ОФЗ велась параллельно с переговорами по уточнению условий решения проблемы «замороженного» долга. Итогом переговоров явилось распоряжение Правительства Российской Федерации от 12 декабря 1998 г. «О новации по государственным ценным бумагам». Новация проводилась в период с 15 декабря 1998 г. по 15 марта 1999 г. (затем этот срок неоднократно продлевался). Она осуществлялась путем замены ГКО и ОФЗ со сроками погашения до 31 декабря 1999 г., по согласованию с их владельцами, на новые обязательства и путем частичной выплаты денежных средств. Для подтверждения новых обязательств выпускались облигации федерального займа с фиксированным купонным доходом (ОФЗ-ФД) со сроками обращения четыре и пять лет и размером купонного дохода от 10 до 30% годовых, а также облигации федерального займа с постоянным купонным доходом (ОФЗ-ПД) со сроком обращения три года и с нулевым купонным доходом. ОФЗ-ПД могли быть использованы на погашение просроченной задолженности по налогам в федеральный бюджет, включая штрафы и пени, образовавшейся по состоянию на 1 июля 1998 г., и оплату участия в уставном капитале кредитных организаций. На 70% суммы новых обязательств выдавались ОФЗ-ФД, на 20% — ОФЗ-ПД, на 10% — денежные средства.

Исключение было сделано для организаций, которым федеральными органами власти устанавливался норматив вложения средств в государственные ценные бумаги. Они имели право получить 30% от суммы новых обязательств денежными средствами, с уменьшением доли ОФЗ-ФД до 50%. Физические лица-резиденты, фонды обязательного медицинского страхования, страховые компании (в от-ношении средств обязательного медицинского страхования и государственного обязательного личного страхования) и некоммерческие организации имели право получить всю сумму погашения в денежной форме в сроки, установленные при выпуске принадлежавших им облигаций. Часть денежных средств можно было инвестировать в новые выпуски ГКО с погашением в марте и июне 1999 г.

Большое значение для повышения эффективности государственной долговой деятельности будет иметь создание единой системы управления государственным долгом Российской Федерации. Органическое взаимодействие внутреннего и внешнего долгов, обеспечение их беспрепятственного взаимного замещения на основе проведения единой долговой политики, единство планирования и учета всех операций по привлечению, обслуживанию и погашению внешних и внутренних государственных заимствований позволят: оптимизировать сроки обращения, погашения и доходность государственных ценных бумаг; минимизировать неблагоприятное воздействие колебаний курсов иностранной валюты и процентных ставок на международных финансовых рынках на величину и стоимость государственных заимствований; оптимизировать бюджетные расходы на обслуживание государственного долга; своевременно и в полном объеме выполнять обязательства перед внутренними и внешними кредиторами.

ВОПРОСЫ ДЛЯ САМОКОНТРОЛЯ

1. Дайте определение управления государственным долгом, назовите цели и задачи.

2. Назовите функциональные элементы управления государственным долгом.

3. Что понимается под менеджментом состава и структуры государственного долга?

4. Чем вызвано установление в Российской Федерации законодательных ограничений величины государственной задолженности?

5. Назовите Маастрихтские критерии государственной задолженности и дефицита государственного бюджета.

6. Проанализируйте функции законодательных и исполнительных органов власти в стратегическом и оперативном управлении государственным и муниципальным долгом в Российской Федерации.

7. По каким критериям можно оценить эффективность и результативность управления государственным долгом?

8. Сформулируйте выводы по результатам анализа динамики состава и структуры расходов по обслуживанию государственного долга в федеральном бюджете Российской Федерации.

9. Назовите приемы и методы управления государственным долгом.

10. Проанализируйте приемы и методы управления государственным долгом, используемые в Российской Федерации, и сделайте выводы об эффективности управления государственным долгом.

Дата добавления: 2018-11-25; просмотров: 1139;