ГОСУДАРСТВЕННЫЙ ДОЛГ КАК ЭКОНОМИЧЕСКАЯ КАТЕГОРИЯ И КАК МАТЕРИАЛЬНОЕ ВЫРАЖЕНИЕ ГОСУДАРСТВЕННЫХ ДОЛГОВЫХ ОТНОШЕНИЙ

СОДЕРЖАНИЕ ГОСУДАРСТВЕННОГО ДОЛГА И ДОЛГОВОЙ ПОЛИТИКИ

ГОСУДАРСТВЕННЫЙ ДОЛГ КАК ЭКОНОМИЧЕСКАЯ КАТЕГОРИЯ И КАК МАТЕРИАЛЬНОЕ ВЫРАЖЕНИЕ ГОСУДАРСТВЕННЫХ ДОЛГОВЫХ ОТНОШЕНИЙ

Содержание понятия «государственный долг» раскрывается с теоретических позиций, а также с точки зрения материального выражения.

В теории финансов государственный долг определяется как самостоятельная экономическая категория, представляющая собой часть понятия «государственный кредит». При этом государственный долг объединяет в себе признаки финансовой и кредитной категории: с одной стороны, это денежный и перераспределительный характер финансово-кредитных отношений, с другой - это возмездное и возвратное движение денежных потоков, что определяется функционированием кредита на срочной, платной и возвратной основах. Данная специфика государственного долга как экономической категории на практике выражается в использовании государственного долга как инструмента и связующего звена между фискальной и денежно-кредитной политикой государства.

Таким образом, государственный долг как экономическая категория - это совокупность экономических отношений, возникающих между государством в лице органов власти, с одной стороны, и юридическими и физическими лицами, иностранными государствами, международными финансовыми организациями - с другой, при которых государство выступает в качестве заемщика и гаранта.

Финансово-кредитные отношения, в совокупности формирующие государственный долг, включают финансовую, административную, вероятностную и другие неучтенные задолженности в сфере пенсионного обеспечения и социального страхования [26].

Финансовая задолженность - основная часть государственного долга, сформированная путем размещения государственных займов и привлечения кредитов для финансирования бюджетных расходов и покрытия дефицита бюджета. Эти финансовые отношения охватывают наиболее широкий круг участников и носят долгосрочный характер. Собственно это и есть основная учтенная сумма государственной задолженности, в отношении которой разрабатывается политика управления.

Административная задолженность - это задолженность органов власти разных уровней по заработной плате, социальным выплатам и прочему, возникшая в связи с неполным и несвоевременным финансированием расходов бюджетов и связанная с проведением государством текущей бюджетной политики. Административная задолженность носит краткосрочный характер (в течение одного финансового года) и требует прозрачности бюджетного процесса, должного контроля со стороны властей. Данная категория долгов органов власти не учитывается в составе основной задолженности в силу специфического характера функционирования, но является не менее важным индикатором состояния экономики.

Вероятностная задолженность (обусловленные обязательства) - финансовые отношения, связанные с предоставлением государственных гарантий и поручительств. Особенностью этих отношений является участие в них третьих лиц, по обязательствам которых государство в лице органов власти может выступить гарантом или поручителем. Своевременность и добросовестность выполнения обязательств третьими лицами определяет вероятностный характер влияния этой категории задолженности на общую величину государственного долга. В этой связи данная категория требует особых принципов учета и управления, отличных от тех, что применяются к основной части долга.

Можно выделить в отдельную сферу финансово-кредитных отношений и другую задолженность, которая формируется вследствие участия граждан в социальном страховании. Так, отчисления на пенсионное или любое другое социальное страхование приводит к возникновению у государства ответственности по выплате в будущем пенсий, социальных пособий гражданам при наступлении страховых случаев. Задолженность существует в неявном виде, но процесс управления ею не менее трудоемкий, требующий эффективных механизмов капитализации накоплений и сбережения их от инфляции.

По своему материальному содержанию государственный долг представляет собой совокупность долговых обязательств органов власти всех уровней перед кредиторами, которые существуют в различных формах, включая гарантии и поручительства по обязательствам третьих лиц.

В Российской Федерации материальное выражение долговых отношений можно определить исходя из положений Бюджетного кодекса Российской Федерации, который определяет виды государственного долга (формы долговых обязательств органов власти).

Можно выделить четыре правовых основания возникновения долговых обязательств органов власти, приводящих к формированию государственного и муниципального долга.

Первое основание - это обязательства Российской Федерации, субъектов Российской Федерации и муниципальных образований, возникающие в связи с размещением государственных и муниципальных ценных бумаг на внутреннем и внешнем рынках.

Вторым основанием являются кредитные соглашения и договоры, которые могут заключаться органами власти с кредитными организациями внутри страны, иностранными кредитными организациями, иностранными государствами и международными финансовыми организациями.

Третье основание может появиться в связи с предоставлением государственных и муниципальных гарантий и поручительств, что влечет за собой возникновение долговых обязательств Российской Федерации, субъектов Российской Федерации и муниципальных образований в случае неисполнения обязательств третьими лицами перед их кредиторами.

Четвертым основанием можно считать взаимные долговые обязательства Российской Федерации, субъектов Российской Федерации и муниципальных образований, возникающие вследствие предоставления бюджетных кредитов бюджетам других уровней.

1.2. КЛАССИФИКАЦИЯ И ВИДЫ ГОСУДАРСТВЕННОГО ДОЛГА

Различают следующие основные виды государственного долга в зависимости от признака, положенного в основу классификации (рис. 1).

Внутренний и внешний государственный долг - наиболее значимая классификация долговых обязательств государства по источнику заимствования. В Российской Федерации долговые обязательства, выраженные в иностранной валюте, учитываются в составе внешнего долга; долговые обязательства в рублевом выражении включаются в состав внутреннего долга. Помимо валюты займа в настоящей классификации может учитываться и другой признак - категория держателей государственных ценных бумаг или кредиторов (резиденты или нерезиденты) [38, 39, 40].

В зависимости от периодичности обслуживания и погашения долговых обязательств в составе государственного долга можно выделить его капитальную и текущую составляющие.

Капитальный государственный долг - вся сумма выпущенных и непогашенных долговых обязательств государства, включая начисленные проценты по этим обязательствам.

Текущий долг включает долговые обязательства государства, по которым наступил срок погашения [39, 40].

Рис. 1. Классификация государственного долга

Активный и пассивный государственный долг - характеристика долгов в зависимости от их социально-экономического значения и использования в качестве инструмента экономической политики государства [22, 24]. Активная составляющая государственного долга - это заимствования, размещаемые с целью финансирования конкретных социально-экономических программ, инвестиционных проектов, реализация которых рассчитана на средне и долгосрочный период. Пассивный государственный долг - привлечение займов для финансирования текущих расходов и покрытия дефицита бюджета.

Определенное значение для характеристики общего состояния долговой зависимости государства имеет понятие чистого государственного долга - положительной или отрицательной величины, определяемой путем вычитания из совокупного объема долговых обязательств и зарубежных активов государства суммы долгов других стран перед данным государством [22, 24]. В практике также часто используется понятие «чистых заимствований» как разницы между привлечением и погашением долговых обязательств.

Говоря о совокупном объеме долговых обязательств и учитывая различный уровень управления ими, следует выделять понятия муниципального, государственного и общегосударственного долга. Последнее понятие более широкое и включает задолженность не только Российской Федерации, но и субъектов Российской Федерации, а также муниципальных образований.

Кроме того, как показывает практика управления государственным долгом, данная классификация требует уточнения и дополнения путем включения в состав общегосударственного долга долговых обязательств государственных предприятий. Так, согласно международным стандартам, внешний долг государственного сектора в расширенном определении охватывает внешнюю задолженность органов государственного управления, органов денежно-кредитного регулирования, а также тех банков и нефинансовых предприятий, в которых органы государственного управления и денежно-кредитного регулирования напрямую или опосредованно владеют 50 и более процентами капитала или контролируют их иным способом [13, 14, 15, 16].

В пределах каждого вида государственного долга можно выделить формы долговых обязательств. Так, долговые обязательства могут существовать в облигационной и безоблигационной формах: ценные бумаги, коммерческие, финансовые и бюджетные кредиты, бюджетные ссуды, гарантии и поручительства.

Долговые обязательства можно также группировать в зависимости от условий их функционирования. Так, например, облигационные займы принято классифицировать по следующим признакам:

· по эмитентам - центральные и территориальные;

· обращаемости на рынке - рыночные и нерыночные;

· категориям кредиторов;

· оформлению - документарные и бездокументарные;

· срочности - краткосрочные (с периодом обращения до одного года), среднесрочные (от года до пяти лет) и долгосрочные (более пяти лет);

· доходности - купонные (процентные), бескупонные (беспроцентные, с нулевым купоном) и выигрышные;

· условиям погашения - с правом досрочного и без права досрочного погашения и др.

Таким образом, классификация государственного долга может быть построена по нескольким детализированным уровням (ступеням), что имеет немаловажное значение для корректного и полного учета государственного долга и эффективного управления им. Следует отметить, что в Российской Федерации до настоящего времени не создана универсальная, отвечающая требованиям мировых стандартов система учета долговых обязательств органов власти всех уровней. Бюджетный кодекс Российской Федерации устанавливает лишь общие требования относительно структуры государственного и муниципального долга и необходимости ведения долговой книги.

1.3. СОДЕРЖАНИЕ И СОЦИАЛЬНО-ЭКОНОМИЧЕСКОЕ ЗНАЧЕНИЕ ДОЛГОВОЙ ПОЛИТИКИ ГОСУДАРСТВА

Долговая политика - совокупность стратегических и оперативных мероприятий государства в сфере управления государственным долгом, направленных на решение социально-экономических и фискальных задач органов власти всех уровней.

Долговая политика в зависимости от своей направленности может преследовать ряд целей: фискальную, оптимального распределения ресурсов (аллокативную), экономической стабилизации[26].

Государственная задолженность является одним из важнейших инструментов, с помощью которого правительство воздействует на весь процесс производства и распределения. Сознательно используя государственный долг как инструмент регулирования экономики, государство может проводить ту или иную долговую политику, привлекать средства в бюджет в качестве альтернативы повышению налогов, финансировать социально-экономические проекты.

Следует отметить, что эффекты от использования государственного долга могут носить и автоматический, не зависящий от решений правительства характер. Так, чрезмерное участие государства на внутреннем финансовом рынке может привести к вытеснению частных капиталовложений. Непроизводительное использование привлеченных средств на финансирование административных и военных расходов, обслуживание ранее накопленной задолженности приводит к перераспределению капитала из производственной сферы в непроизводственную, что в конечном счете приведет к ограничению экономического роста.

Возможные направления воздействия государственного долга на состояние и развитие экономики (как позитивные, так и негативные) могут быть классифицированы следующим образом [22, 24, 26, 27]:

· стабилизационное воздействие (влияние изменения величины совокупного государственного долга, а также его структуры на основные экономические показатели);

· стимулирующее воздействие на политику и динамику экономического роста;

· аллокативное воздействие (влияние на распределение финансовых и других материальных (нематериальных) ресурсов между различными сферами хозяйственной деятельности);

· дистрибутивное воздействие (влияние на политику в области перераспределения доходов).

Таким образом, воздействие государственного долга на основные макроэкономические параметры является достаточно противоречивым и зависит от состояния и фазы развития экономики. Так, размещая займы во время экономического спада, государство может мобилизовать накопленные денежные средства для финансирования социально-экономических мероприятий и оказать стимулирующее воздействие на совокупный спрос. В то же время размещение государственных займов в период экономического подъема сокращает инвестиционные возможности предприятий, и в этом случае наблюдается эффект вытеснения частных инвестиций государственными.

Государственный долг как финансовый инструмент имеет две функциональные особенности: во-первых, он обеспечивает взаимосвязь денежно-кредитной и налогово-бюджетной политики государства; во-вторых, он тесно связан с политикой балансирования государственного бюджета.

Государственный долг представляет собой важнейшее связующее звено между денежно-кредитной и налогово-бюджетной политикой государства. Большое значение при этом имеет влияние государственной задолженности на объем и структуру денежной массы, что требует согласованных действий правительства и эмиссионного банка. Использование правительством кредитов эмиссионного банка при дефицитном финансировании государственных расходов по своим последствиям является не чем иным, как новой денежной эмиссией, что приводит к значительному росту денежной массы со всеми вытекающими отсюда инфляционными эффектами. В этой связи законодательства большинства стран содержат запрет (или ограничения) на финансирование бюджетных дефицитов за счет кредитов эмиссионного банка. Правительство Российской Федерации и Центральный банк России заключили соглашение об отказе с 1 января 1995 г. от использования денежной эмиссии для финансирования дефицита федерального бюджета и переходе к использованию в этих целях рынка государственных ценных бумаг [39].

При увеличении государственной задолженности за счет средств небанковского сектора происходит простое перераспределение сбережений между частным и государственным секторами, что почти не отражается на состоянии денежной массы.

При погашении государством своей задолженности и возвращении правительством кредитов, полученных у Центрального банка, происходит изъятие выплачиваемых сумм из процесса воспроизводства, т.е. уменьшение находящейся в обращении денежной массы. Таким образом, воздействие размещения (погашения) государственных долговых обязательств на ликвидность как всей кредитной системы, так и отдельных кредитных институтов во многом зависит от того, каким образом оформлены государственные долги. В зависимости от форм и инструментов государственной задолженности, структуры кредиторов, сроков обращения и процентного дохода правительством могут быть достигнуты самые разнообразные эффекты воздействия на кредитно-денежную и процентную политику.

Государственный долг прямо и обратно связан со сбалансированностью государственного бюджета. Степень активности государства в качестве заемщика служит индикатором состояния государственных финансов: чем больше объем заимствований, тем больше расходов бюджета будет направляться на обслуживание государственного долга в ущерб другим статьям расходов. Чем выше доля государственного долга в ВВП, тем глубже кризис финансов государства. Так, огромный государственный долг России в конце 1990-х гг. свидетельствовал о кризисе финансов страны. Соотношение государственного долга и объема ВВП на уровне, не превышающем 50%, является основным индикатором оценки долговой зависимости государства наряду с другими количественными показателями - уровнем процентных расходов, размером дефицита государственного бюджета.

Система управления государственным долгом непосредственно связана с бюджетным процессом. В этой связи в ежегодных посланиях Президента Российской Федерации Федеральному Собранию Российской Федерации значительное место занимает долговая политика [5, 6, 7].

В составе долговой политики можно выделить активную и пассивную составляющие в зависимости от ее целей, методов управления государственным долгом, применяемых долговых инструментов. Активная долговая политика предполагает использование государственных займов для финансирования значимых общегосударственных потребностей, стимулирования экономического роста, поддержки эластичности денежного оборота и ликвидности финансового рынка в стране. Пассивная долговая политика характеризуется отсутствием долгосрочной сбалансированной стратегии управления государственным долгом и в основном связана с решением тактических проблем, возникающих из-за чрезмерной зависимости государственных финансов от иностранных кредиторов и непроизводительного использования кредитных ресурсов.

Анализ долговой политики России позволяет выделить следующие основные этапы [5, 6, 7, 24, 27, 34, 41].

На начальном этапе (период до 1985 г.) государственный долг Советского Союза был незначителен, и он не представлял собой экономически значимого явления. В то же время последняя фаза кризиса социалистической экономики в этот период сопровождалась дефицитом финансовых ресурсов. Активная внешнеполитическая деятельность нового советского руководства расширила возможности внешних заимствований, которыми оно и воспользовалось.

На втором этапе (1985—1991 гг.) идеология управления государственным долгом сводилась к привлечению внешних кредитов и займов и их использованию на цели оживления экономики страны. Официальные данные о точном объеме государственных заимствований этих лет отсутствовали. При выверке сумм внешней государственной задолженности обнаруживались значительные расхождения между оценками российской стороны и ее кредиторов. Не подвергается сомнению только то, что значительная часть современного государственного долга России образовалась именно в этот период и главным образом — за счет внешних заимствований.

За 1985—1990 гг. СССР привлек внешних займов на сумму 63 млрд. долл., обязательства по которым перешли к России. Этот прирост государственного долга не соотносился с прогнозными темпами экономического роста. Более того, отсутствовало четкое определение целей заимствований и направлений эффективного использования привлеченных средств. Не существовало эффективной технологии учета и контроля заимствований. В этой связи представляются невозможными анализ механизма управления государственным долгом и оценка принятия решений в этой области, как и других составных частей механизма управления народным хозяйством в конце 1980-х гг.

Следует обратить внимание и еще на одну особенность долгов, возникших в период развала советской экономики. Часть из них и по сию пору не учитывается в составе государственного долга. Имеются в виду потери вкладчиков Сберегательного банка РФ, возникшие из-за обесценения рубля. Российское правительство не может позволить себе игнорировать эту проблему, но эффективных вариантов ее решения оно до сих пор не предложило.

Третий этап долговой политики (1991—1995 гг.) отмечен значительным объемом внешнего долга, в связи с чем надежность России как заемщика резко снизилась. Одновременно интенсивно росли бюджетные расходы, что, в свою очередь, стимулировало увеличение внутреннего долга, в основном в скрытых формах (задолженность по зарплате, бюджетному финансированию предприятий и т.п.). В этих условиях необходимо было создавать условия для развития цивилизованных основ внутреннего рынка государственных ценных бумаг.

Начиная с 1993 г. стали пользоваться первыми рыночными инструментами внутренних заимствований - бескупонными государственными краткосрочными облигациями (ГКО). По итогам этого года совокупная задолженность государства по ГКО составляла 185 млрд.. неденомированных рублей (0,5% внутреннего государственного долга и 0,1% ВВП). Министерство финансов РФ рассчитывало, что к концу 1994 г. в обращении будет находиться ГКО примерно на 5 трлн.. неденоминированных рублей.

В это время был создан удачный механизм заимствований с помощью выпуска ГКО и их вторичного обращения. Сейчас этот механизм уже устарел, но в 1993-1994 гг. технология внутреннего рынка государственного долга была самой передовой. Она позволила государству максимально эффективно привлекать ресурсы на финансовом рынке. Однако период осторожного обращения с инструментами внутренних государственных заимствований закончился довольно быстро.

На четвертом этапе (1995—1998 гг.) прекратился экономический анализ при управлении рынком ГКО. В последние месяцы, предшествовавшие августовскому дефолту 1998 г., российские финансовые власти действовали неудачно, что усугубило ситуацию, однако глубинные причины финансового краха были во многом заложены именно в 1995 г.

С 1996 г. началось кардинальное ускорение темпов роста внутреннего государственного долга, в значительной мере обусловленное необходимостью погашать ранее выпущенные обязательства (табл. 1). Ситуация была опасна тем, что соотношение объема долга и ВВП не вызывало тревоги, а показатели динамики долга и ВВП не сопоставляли.

Таблица 1

Динамика внутреннего государственного долга и ВВП в 1993-1998 гг.

|

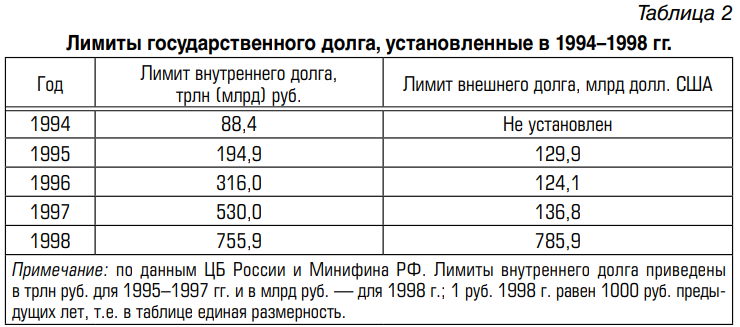

В то же время возможности зарубежных заимствований были жестко ограничены законодательно установленными лимитами внешнего долга, увеличившимися за 1995—1998 гг. всего на 8%. Никакого экономического обоснования, почему в условиях небольшого внешнего долга и чрезвычайно благоприятной конъюнктуры мирового финансового рынка следует сдерживать внешние заимствования, не существовало. Это можно объяснить только идеологическими соображениями.

Размер внутреннего государственного долга оказался несовместимым с емкостью отечественного финансового рынка. Избыточное увеличение объема государственных заимствований на рынке ГКО вызвало к концу 1995 г. рост доходности размещаемых обязательств; в течение нескольких лет она превышала темп инфляции. Соотношение быстро росло вплоть до июня 1996 г., а затем сменилось стабилизацией, продолжавшейся весь 1997 г. Чрезмерный разрыв между доходностью ГКО и темпами инфляции, сохранявшийся в течение двух лет, вызвал неконтролируемый рост доходности ГКО в июне- августе 1998 г., а затем и обвал рынка ГКО.

Недостаток внимания к динамике внутреннего долга стал одной из причин кризиса 1998 г. Мировой опыт государственного управления свидетельствует о том, что в долгосрочном интервале темпы прироста государственного долга должны быть соотнесены с темпами экономического роста. Чем выше последние и ниже реальные процентные ставки, тем меньше проблем возникает у государства, прибегающего к займам для финансирования своих расходов. В случае стагнации государство испытывает большие трудности при управлении государственным долгом и его обслуживании. Чрезмерному росту внутреннего рынка государственного долга немало способствовали законодатели, год за годом одобрявшие увеличение его лимитов (табл. 2). Долговая политика России отличалась от политики большинства других стран и еще в одном отношении. Пирамида ГКО крайне отрицательно сказалась на положении производственных предприятий, которые, во-первых, не могли конкурировать с государством, устанавливавшим на рынке заимствований высочайшие процентные ставки по своим займам, а во-вторых, даже собственные финансовые ресурсы предприятия направляли не на развитие своей деятельности, а на рынок ГКО.

Поддержка рынка ГКО-ОФЗ сопровождалась защитой рубля. В 1997 и 1998 гг. важно было поддерживать рынок государственных ценных бумаг, так как значительную часть инвестиций в ГКО-ОФЗ сделали (официально или неофициально) иностранные инвесторы. Отказ от поддержки рынка ГКО-ОФЗ кардинально ухудшал соотношение спроса и предложения на валютном рынке, так как резко увеличившийся приток на него рублей, вырученных от продажи ГКО, делал защиту рубля бессмысленной.

Неумение российского руководства справиться с долговыми проблемами привело к тому, что часть из них решил кризис: держатели ГКО-ОФЗ потеряли подавляющую часть своих инвестиций, но объем внутреннего государственного долга снизился. Однако вместе с тем в результате девальвации рубля внешний государственный долг, прежде не особенно обременительный, стал крайне тяжелым. Отказ от наращивания внешнего долга обернулся его увеличением — во всяком случае, в рублевом выражении. Именно после кризиса 1998 г. соотношение размеров внешнего долга и потенциальных источников его погашения стало угрожающим. Начало пятого этапа (1999–2006) ознаменовалось экономическим ростом в 1999–2001 гг. и постепенным сокращением внешнего долга. Управление внешним государственным долгом после кризиса можно считать почти оптимальным. Однако за эти годы сменились два в известной мере противоположных политических курса. Примерно до февраля 2001 г. правительство довольно успешно проводило политику эффективной (с российской точки зрения) реструктуризации внешнего долга. На переговорах с Лондонским клубом кредиторов Михаил Касьянов добился почти идеальных условий реструктуризации этой части внешнего государственного долга. Позднее целью стало максимальное сокращение внешнего долга за счет выплат как по оригинальному графику, так и с его опережением. Самым существенным достижением стало установление весьма выгодных для России параметров переоформленного долга Лондонскому клубу кредиторов, прежде всего размеров долга и сроков его погашения. Однако этот выигрыш был получен за счет изменения статуса долгов и ужесточения условий займа. Взамен прежних долговых обязательств были выпущены еврооблигации. По представлениям, господствовавшим на мировом финансовом рынке последние 30 лет, еврооблигации не подлежали реструктуризации. Поэтому долг, возникший вследствие выпуска еврооблигаций, приобрел ту же жесткость, что и задолженность перед Международным валютным фондом и Всемирным банком. Однако в 1999–2000 гг. были созданы первые прецеденты реструктуризации еврооблигаций - в зависимости от позиции их держателей. Это изменило взгляд инвесторов на еврооблигации, переставшие быть инструментом, который заемщики продолжали обслуживать даже в условиях дефолта по другим бумагам. Потеряв приоритетный статус, еврооблигации, скорее всего, попадут в общий класс активов, деноминированных в иностранной валюте. Поэтому действия России на переговорах с Лондонским клубом можно считать в какой-то мере рискованными, но опирающимися на довольно обоснованный прогноз изменения статуса еврооблигаций. Правительство опережало ситуацию, и сегодня можно утверждать, что наша страна от этого выиграла, улучшив параметры долга и не повысив существенно статус обязательств. 2003 г. стал пиковым по объему платежей по внешнему долгу, когда России предстояло выплатить 17,3 млрд. долл. США по сравнению с 14,0 млрд. долл. США в 2002 г. В целом по основным показателям долговой нагрузки Россия в этот период относится к государствам с умеренным уровнем долга. По состоянию на 2002 г. отношение платежей по обслуживанию долга к доходам федерального бюджета составило 12%. Министерство финансов Российской Федерации считало целесообразным сохранение за федеральным центром абсолютного приоритета при выходе на рынок внешних заимствований. Суммарный объем долга субъектов Российской Федерации на начало 2003 г. составил 217,7 млрд. руб., или 2% ВВП; 17,2% от общего объема долга субъектов Российской Федерации приходилось на ценные бумаги. Суммарный объем заимствований российских корпораций к началу 2003 г. составлял 27 млрд. долл. США. С 2002 г. проводится работа по закреплению и развитию положительных тенденций в динамике российской экономики и финансов: федеральный бюджет исполняется со значительным профицитом, для безусловного исполнения долговых обязательств формируется масштабный финансовый резерв (с 2004 г. - Стабилизационный фонд); курс на полное исполнение обязательств по внешнему долгу при ограничении новых иностранных заимствований все чаще сочетается с долгосрочными выплатами кредиторам; в работе по привлечению дополнительных средств в бюджет страны акцент переносится на развитие рынка государственных внутренних заимствований, на котором появляются новые финансовые инструменты и крупные институциональные инвесторы. C начала 2005 г. величина внешнего долга России сократилась более чем на 22%. Нагрузка внешнего долга на ВВП за тот же период снизилась с 18,3 до 14,4%. В то же время сокращение внешнего долга является не единственным приоритетом политики России в области управления государственным долгом.

Современный этап управления государственным долгом отмечен новым курсом долговой политики Правительства России. Приоритетная задача этого курса - удержание общей величины государственного долга на безопасном уровне, сокращение общей величины вешнего государственного, внутренние заимствования при этом наращиваются (табл. 3).

Соотношение внешний/внутренний долг изменяется прямо противоположно. Так, если в 2004 г. это соотношение составляло в процентах 80/20, то к 2018 г., по ожиданиям Министерства финансов Российской Федерации, оно должно составить 24/76. Новые займы на внутреннем рынке Министерству финансов Российской Федерации нужны в первую очередь для развития рынка ценных бумаг и, во-вторых, для замещения дефицита нефтяного бюджета страны и Пенсионного фонда России. Политика в области государственного долга Российской Федерации в 2010–2017 гг. была направлена на: обеспечение сбалансированности федерального бюджета при сохранении достигнутой в последние годы высокой степени долговой устойчивости; развитие национального рынка государственных ценных бумаг; активное использование государственных гарантий в качестве инструмента государственного регулирования и стимулирования экономики. Ключевыми задачами в области государственных внутренних заимствований являются повышение ликвидности рыночной части государственного внутреннего долга, выраженного в государственных ценных бумагах, и сохранение оптимальной дюрации и доходности на рынке государственных ценных бумаг. В то же время это не означает, что Россия совсем перестанет обращаться за заимствованиями на внешний рынок. Общий объем внешнего долга вновь начал возрастать с 2010 г. и в 2019 г. должен составить 3531 млрд. руб. В сфере государственных внешних заимствований Российской Федерации основными принципами долговой политики в 2010–2019 гг. являются: частичное финансирование дефицита федерального бюджета через размещение облигационных займов на международных финансовых рынках и полный отказ от привлечения новых кредитов правительств иностранных государств.

В период 2013 – 2016 гг. Минфин России столкнулся с новыми вызовами при реализации долговой политики. Принципиально изменились как внутренние, так и внешние условия государственных заимствований. На отрицательных значениях оказались темпы роста российской экономики, что существенно уменьшило доходы федерального бюджета и потребовало задействования всех источников покрытия его дефицита. Иностранные государства ввели ограничения во взаимной торговле и инвестициях, фактически закрыв доступ к международному рынку капитала для многих национальных корпоративных заемщиков. Данные обстоятельства, а также усиление геополитической напряженности привели к существенному ослаблению национальной валюты, ускорению инфляции, снижению цен на российские активы, утрате Россией и российскими компаниями кредитных рейтингов «инвестиционного» уровня.

Однако, во многом благодаря проводившейся в предкризисный период консервативной бюджетной политике – следованию бюджетному правилу и стратегии «занимай и сберегай», Правительству удалось сдерживать расходы федерального бюджета, накапливать существенные резервы, сохранять государственный долг на безопасном уровне. Следование этой стратегии создало предпосылки для восстановления доверия хозяйствующих субъектов и адаптации национальной экономики к новым реалиям. Была обеспечена устойчивость бюджетной системы и сохранено одно из ключевых конкурентных преимуществ российской экономики – низкий уровень государственного долга.

В 2017 – 2019 гг. государственная долговая политика реализуется в принципиально иных, чем в предшествующие годы условиях. Предстоящий период будет характеризоваться сохранением относительно низких темпов роста ВВП, структурными ограничениями его роста и, как следствие, существенными рисками при исполнении федерального бюджета. Новой реальностью для России станет типичная для суверенных заемщиков ситуация финансирования бюджетного дефицита преимущественно за счет заемных источников, а не накопленных резервов, при относительно малоблагоприятной рыночной конъюнктуре. Как следствие, предстоит оперативно адаптировать государственную заемную политику к новым реалиям, скорректировать стратегию присутствия России на долговых рынках в качестве заемщика, выработать комплекс мер, направленных на сохранение гибкости при осуществлении государственных заимствований.

Помимо обеспечения финансирования федерального бюджета путем привлечения ресурсов на внутреннем и международном рынках капитала, заемная / долговая политика будет направлена на достижение оптимального соотношения дюрации и доходности суверенных долговых обязательств, дальнейшее развитие внутреннего рынка долгового капитала, восстановление и повышение кредитных рейтингов, формирование адекватных ориентиров по уровню кредитного риска для корпоративных заемщиков. Одновременно будут решаться и такие «сопутствующие» задачи, как стимулирование субъектов Российской Федерации и муниципальных образований к проведению ответственной заемной / долговой политики, совершенствование системы мониторинга рисков внешних заимствований корпоративного сектора, повышение адаптивности механизма предоставления государственных гарантий к потребностям роста экономики и диверсификации ее структуры.

Показатели долговой устойчивости Российской Федерации будут по-прежнему вне опасных зон, вместе с тем по ряду параметров имеющийся «запас прочности» не может рассматриваться как безусловный. Во-первых, темпы роста государственного долга и, соответственно, расходы на его обслуживание весьма высоки. Во-вторых, имеются риски ухудшения макроэкономической ситуации, что соответствующим образом скажется и на показателях долговой устойчивости [20, 21].

ВОПРОСЫ ДЛЯ САМОКОНТРОЛЯ

1. Сформулируйте определение государственного долга как экономической категории.

2. Назовите финансовые отношения, формирующие государственный долг.

3. Сформулируйте определение государственного долга по его материальному содержанию.

4. Назовите основные способы оформления государственной задолженности.

5. Приведите классификацию государственного долга по отдельным уровням.

6. Назовите основные цели долговой политики государства.

7. В чем заключается социально-экономическое значение государственного долга?

8. Каковы положительные и отрицательные факторы использования государственных займов в экономической политике?

9. Охарактеризуйте основные направления и этапы российской долговой политики.

Дата добавления: 2018-11-25; просмотров: 2741;