Особое место среди принципов принятия долгосрочных инвестиционных решений занимает учет фактора времени.

Ценность денег или ресурсов меняется с течением времени, если имеются альтернативные возможности инвестиций. Поскольку деньги обладают способностью приносить доход, стоимость определенной суммы в будущем будет больше.

Чтобы учесть факторы времени при анализе затрат и результатов (выгод), необходимо определить, какой доход был бы получен от вложения имеющихся ресурсов в альтернативные инвестиции. Ресурсы, вложенные в один проект, уже не смогут быть вложены в другой. Таким образом, мы должны ответить на вопрос, сколько мы потеряем, не включив свои ресурсы в альтернативный проект, или, иными словами, какова будет упущенная выгода.

Инвестируя вложения в какой-либо проект или давая деньги в долг, инвестор упускает возможность использовать их до момента возврата.

Лицо, занимающее их и получающее такую возможность, должно выплатить компенсацию за ожидание их возврата. Обычно она выражается в форме процента.

Процент представляет собой сумму, выплачиваемую или взимаемую за пользование деньгами. Он является компенсацией кредитору за упущенные возможности использования своих денег. Заемщик выплачивает процент за возможность выгодного вложения взятых взаймы средств.

Размер полученного займа составляет основную сумму. Процент начисляется на основную сумму по определенной ставке ежегодно. Н-р, при вложении 100 тыс. руб. при ставке 10% в год, величина процента в конце года составит:

100×  или 100×0,10=10 тыс. руб.

или 100×0,10=10 тыс. руб.

В конце второго года основная сумма вклада (100+10) вновь принесет процент величиной 11 тыс. руб., благодаря чему размер основной суммы вклада к началу третьего года составит 121 тыс. руб.

Существуют два метода, позволяющие учитывать фактор времени:

· начисление сложного процента (compaunding);

· дисконтирование (discounting).

Как видно из вышеприведенного примера, первоначальная основная сумма возрастает на сумму процентов, начисляемых через определенные промежутки времени.

Каждый раз процент выплачивается исходя из новой величины основной суммы вклада, которая увеличивается по сравнению с предыдущими периодами. Следовательно, растет не только основная сумма вклада, но и размер процента.

Процесс роста основной суммы вклада за счет накопления процентов называется начислением сложного процента.

При начислении сложного процента определяется будущая стоимость текущих затрат и результатов путем умножения их на (1+ ставка процента) столько раз, на сколько лет делается расчет:

F = P (1+r)t

где

F – будущая стоимость;

P – текущая стоимость;

r – ставка процента;

t – число лет.

Итак, при начислении сложного процента мы рассчитываем, во что превращается определенная сумма денег при любых положительных темпах ее прироста.

Дисконтирование есть процесс обратный. При дисконтировании мы определяем, сколько сейчас стоит известная в будущем сумма денег. Таким образом, текущая стоимость определяется путем деления известной будущей стоимости на (1 + ставка процента) столько раз, на сколько лет мы делаем расчет:

P = F

При начислении сложного процента мы умножаем текущую стоимость на (1+r)t, а при дисконтировании мы умножаем будущую стоимость на  .

.

В экономической литературе  носит название коэффициент дисконтирования, а «r» - норма дисконтирования (ставка дисконта) и «t» - порядковый номер временного интервала получения дохода.

носит название коэффициент дисконтирования, а «r» - норма дисконтирования (ставка дисконта) и «t» - порядковый номер временного интервала получения дохода.

Принятый способ расчета коэффициента дисконтирования исходит из того, что наибольшей «ценностью» денежные средства обладают в настоящий момент. Чем больше отнесен будущее срок возврата вложенных денежных средств от момента их инвестирования в проект (настоящего момента), тем ниже ценность денежных средств.

Значения коэффициента дисконтирования для заданного интервала (периода) реализации проекта определяются выбранным значением нормы дисконтирования.

Норма дисконтирования (ставка дисконта) рассматривается в общем случае как норма прибыли на вложенный капитал. Или, иначе говоря, как процент прибыли, который инвестор хочет получить в результате реализации проекта.

Экономическая природа ставки дисконта учитывает в ее величине три составляющие:

r = Ти + Пм + Кр

где

Ти – темп инфляции;

Пм – минимальная реальная норма прибыли;

Кр – коэффициент, учитывающий степень риска.

Коэффициент дисконтирования может меняться во времени, т.к. ставка дисконта (r) зависит от условий рыночной конъюнктуры и инвестиционного климата в рассматриваемый период времени.

Если же норма дисконта принимается постоянной во времени, то

64. Инвестиционный проект: понятие, стадии реализации, оценка эффективности

Появление любого новшества обычно проходит несколько стадий. В самом начале находятся научные исследования, затем – инженерная практика, дальше – производство и использование нового продукта на практике. Совокупность этих стадий называется проектом или инвестиционным проектом.

Инвестиционный проект представляет собой документ, определяющий необходимость осуществления реального инвестирования, в котором в общепринятой последовательности разделов излагаются основные характеристики проекта и финансовые показатели, связанные с его реализацией.

Инвестиционные проекты можно классифицировать по следующим признакам:

· по масштабам различают малый проект и мегапроект. Малые проекты невелики по масштабу, просты и ограничены объемами. Мегапроекты – целевые программы, содержащие множество взаимосвязанных проектов, объединенных общей целью, выделенными ресурсами и отпущенным временем реализации;

· по срокам реализации проекты бывают краткосрочные, среднесрочные и долгосрочные;

· по качеству проекта выделяются так называемые бездефектные проекты. В бездефектном проекте доминирующим фактором является его повышенное качество (н-р, проекты создания атомной электростанции, космической ракеты и т.д.);

· по степени ограниченности ресурсов выделяют проекты, по которым: заранее не устанавливаются ограничения по ресурсам (проекты стратегического характера); устанавливаются ограничения по некоторым ресурсам (по времени исполнения проекта); устанавливаются ограничения по многим ресурсам (по времени, стоимости проекта, трудоемкости и др.).

В практике встречаются также мультипроекты и монопроекты. К мультипроектамотносятся несколько взаимосвязанных проектов, выполняемых разными подрядчиками для одной фирмы. Особой специфичностью обладают международные проекты. Это сложные дорогостоящие проекты, которым отводиться важная роль в экономике и политике тех стран, для которых они разрабатываются.

Промежуток времени между моментом появления проекта и его ликвидацией называется жизненным циклом проекта.В процессе жизненного цикла осуществляются различные виды работ, которые можно подразделить на два крупных блока:

· основная деятельность по проекту (н-р, предыинвестиционные исследования, планирование проекта, строительно-монтажные работы, сдача проекта заказчику, ремонт оборудования и развитие производства, демонтаж оборудования и т.д.);

· обеспечение проекта (организационно-экономическое, правовое, кадровое, финансовое и т.д.).

Основная деятельность по проекту в течение жизненного цикла может быть разбита на стадии:

1. Предынвестиционная стадия. Она включает такие мероприятия, как проверка первоначального замысла проекта, составление задания на разработку и обоснование проекта, разработка бизнес-плана, отвод земли и получение разрешения на строительство, заключение подрядного договора и т.д.

Важной составляющей предынвестиционной стадии является так называемая контрактная фаза, связанная с составлением квалификационных требований и отбором потенциальных исполнителей проекта, инвесторов, оформление контрактов. Сроки этой стадии во многих случаях не могут быть определены достаточно точно.

2. Инвестиционная стадия реализации проектасостоит из следующих мероприятий – строительство объектов, входящих в проект, монтаж оборудования, пусконаладочные работы, выход на проектную мощность и др. В течение инвестиционной стадии осуществления проекта формируются активы организаций, заключаются контракты на поставку сырья, комплектующих, производится набор рабочих и служащих, формируется портфель заказов.

3. Эксплуатационная стадия проектасущественно влияет на эффективность вложения в проект средств. На этой стадии осуществляется: приемка и запуск проекта, производство и реализация продукции, развитие производства, совершенствование выпускаемой продукции (инновация). Одновременно с этим происходят: сертификация продукции, создание центров ремонта, формирование дилерской сети и др.

4. Заключительная стадия жизненного цикла проекта – его ликвидация, которая включает: прекращение производственной деятельности, демонтаж оборудования, продажу и утилизацию неиспользованных до конца средств проекта, завершение и прекращение проекта.

В процессе осуществления проекта формируется организационно-экономический механизм его реализации, представляющий собой форму взаимодействия участников проекта, фиксируемую в проектных материалах. Организационно-экономический механизм реализации проекта включает:

· нормативные документы, на основе которых осуществляется взаимодействие участников;

· обязательства, принимаемые участниками в связи с осуществлением ими совместных действий по реализации проекта;

· условия финансирования инвестиций, основные условия кредитных отношений (сроки кредита, процентная ставка и т.д.);

· особые условия оборота продукции и ресурсов между участниками;

· систему управления реализацией проекта, обеспечивающую должную синхронизацию деятельности отдельных участников, защиту интересов каждого из них и своевременную корректировку их последующих действий в целях успешного завершения проекта;

· меры по взаимной финансовой, организационной и иной поддержке, включая меры государственной поддержки;

· особенности учетной политики каждой российской организации-участницы, а также иностранных фирм-участников, получающих доход на российской территории от участия в проекте.

В процессепроектного анализа осуществляется оценка эффективности инвестиционного проекта. В системе управления реальными инвестициями оценка эффективности инвестиционных проектов представляет собой один из наиболее ответственных этапов. От того, насколько объективно и всесторонне проведена эта оценка, зависят сроки возврата вложенного капитала, варианты альтернативного его использования, дополнительно генерируемый поток прибыли предприятия в предстоящем периоде. Эта объективность и всесторонность оценки эффективности инвестиционных проектов в значительной мере определяется использованием современных методов ее проведения.

Базовые принципы и методические подходы, используемые в современной практике оценки эффективности реальных инвестиционных проектов заключаются в следующем:

1. Оценка эффективности реальных инвестиционных проектов должна осуществляться на основе сопоставления объема инвестиционных затрат, с одной стороны, и сумм и сроков возврата инвестированного капитала, с другой. Это общий принцип формирования системы оценочных показателей эффективности, в соответствии с которым результаты любой деятельности должны быть сопоставлены с затратами (примененными ресурсами) на ее осуществление. Применительно к инвестиционной деятельности он реализуется путем сопоставления прямого и возвратного потоков инвестируемого капитала.

2. Оценка объема инвестиционных затрат должна охватывать всю совокупность используемых ресурсов, связанных с реализацией проекта. В процессе оценки должны быть учтены все прямые и непрямые затраты денежных средств (собственных и заемных), материальных и нематериальных активов, трудовых и других видов ресурсов. Как показывает современная практика, в большинстве случаев оценка объема инвестиционных затрат не отражает непрямые расходы, связанные с подготовкой проекта к реализации, формированием необходимого объема инвестиционных ресурсов, контролем за реализацией проекта. Это не позволяет осуществлять сопоставимую оценку эффективности инвестиционных проектов.

3. Оценка возврата инвестируемого капитала должна осуществляться на основе показателя «чистого денежного потока» [net cash flow]. Этот показатель формируется за счет сумм чистой прибыли и амортизационных отчислений в процессе эксплуатации инвестиционного проекта. При проведении различных видов оценки этот показатель может рассматриваться как среднегодовой, так и дифференцированный по отдельным периодам эксплуатации инвестиционного проекта.

4. В процессе оценки суммы инвестиционных затрат и чистого денежного потока должны быть приведены к настоящей стоимости. На первый взгляд кажется, что инвестиционные затраты по отношению к чистому денежному потоку всегда выражены в настоящей стоимости, т.к. значительно предшествуют ему. В реальной практике процесс инвестирования, в большинстве случае, осуществляется не одномоментно, а проходит ряд этапов. Поэтому, за исключением первого этапа, все последующие суммы инвестиционных затрат должны приводиться к настоящей стоимости (с дифференциацией каждого последующего этапа инвестирования). Точно так же должна приводиться к настоящей стоимости и сумма чистого денежного потока (по отдельным этапам его формирования).

5. Выбор дисконтной ставки в процессе приведения отдельных показателей к настоящей стоимости должен быть дифференцирован для различных инвестиционных проектов. В процессе такой дифференциации должны быть учтены уровень риска, ликвидность и другие индивидуальные характеристики реального инвестиционного проекта.

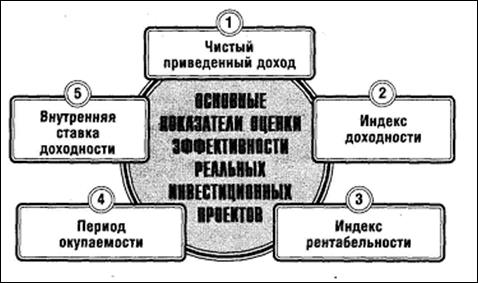

Система показателей оценки эффективности реальных инвестиционных проектов приведена на рисунке 1.

Рис. 1 Система основных показателей, используемых в процессе оценки эффективности реальных инвестиционных проектов

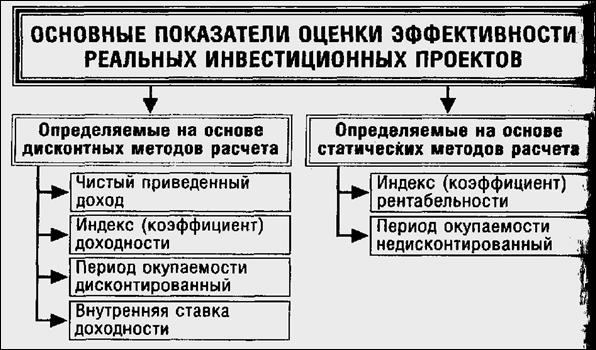

В зависимости от метода учета фактора времени в осуществлении инвестиционных затрат и получении возвратного инвестиционного потока все рассмотренные показатели подразделяются на две основные группы — дисконтные и статические (бухгалтерские).

Показатели оценки эффективности реальных инвестиционных проектов, основанные на дисконтных методах расчета предусматривают обязательное дисконтирование инвестиционных затрат и доходов по отдельным интервалам рассматриваемого периода. В то же время показатели оценки, основанные на статических (бухгалтерских) методах расчета, предусматривают использование в расчетах бухгалтерских данных об инвестиционных затратах и доходах без их дисконтирования во времени. Распределение рассмотренной системы показателей оценки эффективности реальных инвестиционных проектов по этому признаку приведено на рисунке 2.

В современной инвестиционной практике показатели оценки эффективности реальных проектов, основанные на использовании дисконтных методов расчета, являются преобладающими. Они обязательно должны рассчитываться по всем средним и крупным реальным инвестиционным проектам, реализация которых носит долгосрочный характер. Показатели, основанные на использовании статических методов расчета, применяются, как правило, для оценки эффективности небольших краткосрочных инвестиционных проектов.

Рис. 2. Группировка основных показателей оценки эффективности реальных инвестиционных проектов по используемым методам расчета

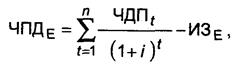

1. Чистый приведенный (дисконтированный) доход [net present value, NPV] позволяет получить наиболее обобщенную характеристику результата инвестирования, т.е. его конечный эффект в абсолютной сумме. Под чистым приведенным доходом понимается разница между приведенной к настоящей стоимости суммой чистого денежного потока за период эксплуатации инвестиционного проекта и суммой инвестиционных затрат на его реализацию. Расчет этого показателя при единовременном осуществлении инвестиционных затрат осуществляется по формуле:

где

ЧПДе - сумма чистого приведенного дохода по инвестиционному проекту при единовременном осуществлении инвестиционных затрат;

ЧПДt - сумма чистого денежного потока по отдельным интервалам общего периода эксплуатации инвестиционного проекта (если полный период эксплуатации инвестиционного проекта определить сложно, его принимают в расчетах в размере 5 лет);

ИЗе - сумма единовременных инвестиционных затрат на реализацию инвестиционного проекта;

i - дисконтная ставка, выраженная десятичной дробью;

n — число интервалов в общем расчетном периоде t.

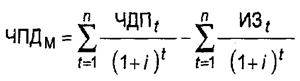

Если инвестиционные затраты, связанные с предстоящей реализацией инвестиционного проекта, осуществляются в несколько этапов, расчет показателя чистого приведенного дохода производится по следующей формуле:

где

ЧПДм — сумма чистого приведенного дохода по инвестиционному проекту при многократном осуществлении инвестиционных затрат;

ИЗt - сумма инвестиционных затрат по отдельным интервалам общего периода реализации инвестиционного проекта.

Характеризуя показатель «чистый приведенный доход», следует отметить, что он может быть использован не только для сравнительной оценки эффективности реальных инвестиционных проектов, но и как критерий целесообразности их реализации. Независимый инвестиционный проект, по которому показатель чистого приведенного дохода является отрицательной величиной или равен нулю, должен быть отвергнут, т.к. он не принесет предприятию дополнительный доход на вложенный капитал. Независимые инвестиционные проекты с положительным значением показателя чистого приведенного дохода позволяют увеличить капитал предприятия и его рыночную стоимость. Из системы взаимоисключающих инвестиционных проектов принимается тот из них, по которому значение показателя чистого приведенного дохода является наивысшим.

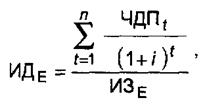

2. Индекс (коэффициент) доходности также позволяет соотнести объем инвестиционных затрат с предстоящим чистым денежным потоком по проекту. Расчет такого показателя при единовременных инвестиционных затратах по реальному проекту осуществляется по следующей формуле:

где

ИДе — индекс (коэффициент) доходности по инвестиционному проекту при единовременном осуществлении инвестиционных затрат;

ЧДПt - сумма чистого денежного потока по отдельным интервалам общего периода эксплуатации инвестиционного проекта;

ИЗе - сумма единовременных инвестиционных затрат на реализацию инвестиционного проекта.

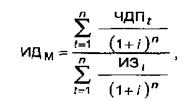

Если инвестиционные затраты, связанные с предстоящей реализацией инвестиционного проекта, осуществляются в несколько этапов, расчет индекса (коэффициента) доходности производится по следующей формуле:

где

ИДм — индекс (коэффициент) доходности по инвестиционному проекту при многократном осуществлении инвестиционных затрат;

ЧДПt — сумма чистого денежного потока по отдельным интервалам общего периода эксплуатации инвестиционного проекта;

ИЗt - сумма инвестиционных затрат по отдельным интервалам общего эксплуатационного периода.

Показатель «индекс доходности» также может быть использован не только для сравнительной оценки, но и в качестве критериального при принятии инвестиционного решения о возможностях реализации проекта. Если значение индекса доходности меньше единицы или равно ей, независимый инвестиционный проект должен быть отвергнут в связи с тем, что он не принесет дополнительный доход на инвестированные средства. Иными словами, для реализации могут быть приняты реальные инвестиционные проекты только со значением показателя индекса доходности выше единицы. По взаимоисключающим инвестиционным проектам по этому критерию выбирается тот из них, по которому индекс доходности является наивысшим.

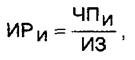

3. Индекс (коэффициент) рентабельности в процессе оценки эффективности инвестиционного проекта может играть лишь вспомогательную роль, т.к. не позволяет в полной мере оценить весь возвратный инвестиционный поток по проекту (значительную часть этого потока составляют амортизационные отчисления) и не соизмеряет анализируемые показатели во времени. Расчет этого показателя осуществляется по формуле:

где

ИРи — индекс рентабельности по инвестиционному проекту;

ЧПи — среднегодовая сумма чистой инвестиционной прибыли за период эксплуатации проекта;

ИЗ — сумма инвестиционных затрат на реализацию инвестиционного проекта.

Показатель «индекс рентабельности» позволяет вычленить в совокупном чистом денежном потоке важнейшую его составляющую — сумму инвестиционной прибыли. Кроме того, он позволяет осуществить сравнительную оценку уровня рентабельности инвестиционной и операционной деятельности (если инвестиционные ресурсы сформированы за счет собственных и заемных средств, индекс рентабельности инвестиций сравнивается с коэффициентом рентабельности активов; если же инвестиционные ресурсы сформированы исключительно за счет собственных финансовых средств, то базой сравнения выступает коэффициент рентабельности собственного капитала). Результаты сравнения позволяют определить: дает ли возможность реализация инвестиционного проекта повысить общий уровень эффективности операционной деятельности предприятия в предстоящем периоде или снизит его, что также является одним из критериев принятия инвестиционного решения.

4. Период окупаемости является одним из наиболее распространенных и понятных показателей оценки эффективности инвестиционного проекта. Расчет этого показателя может быть произведен двумя методами — статичным (бухгалтерским) и дисконтным.

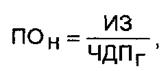

Недисконтированный показатель периода окупаемости, определяемый статичным методом, рассчитывается по следующей формуле:

где

ПОд — недисконтированный период окупаемости инвестиционных затрат по проекту;

ИЗе — сумма инвестиционных затрат на реализацию проекта;

ЧДПг — среднегодовая сумма чистого денежного потока за период эксплуатации проекта (при краткосрочных реальных вложениях этот показатель рассчитывается как среднемесячный).

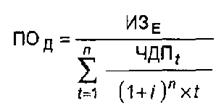

Соответственно, дисконтированный показатель периода окупаемости определяется по следующей формуле:

где

ПОд — дисконтированный период окупаемости единовременных инвестиционных затрат по проекту;

ИЗе - сумма единовременных инвестиционных затрат на реализацию инвестиционного проекта;

ЧДПt - сумма чистого денежного потока по отдельным интервалам общего периода эксплуатации инвестиционного проекта;

t - общий расчетный период эксплуатации проекта (лет, месяцев).

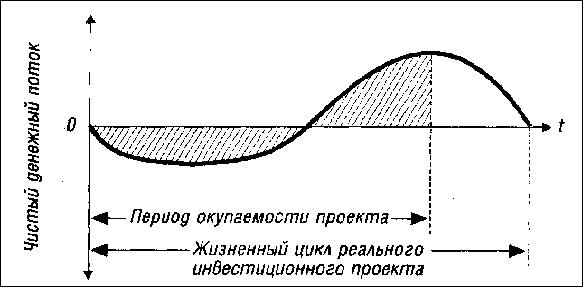

Показатель «периода окупаемости» используется обычно для сравнительной оценки эффективности проектов, но может быть принят и как критериальный (в этом случае инвестиционные проекты c более высоким периодом окупаемости будут предприятием отвергаться). Основным недостатком этого показателя является то, что он не учитывает те чистые денежные потоки, которые формируются после периода окупаемости инвестиционных затрат (рисунок 3).

Так, по инвестиционным проектам с длительным сроком эксплуатации после периода их окупаемости может быть получена гораздо большая сумма чистого денежного потока, чем по инвестиционным проектам с коротким сроком эксплуатации (при аналогичном и даже более быстром периоде окупаемости последних).

Рис. 3. График формирования чистого денежного потока по реальному инвестиционному проекту в течение его полного жизненного цикла

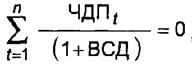

5. Внутренняя ставка доходности является наиболее сложным показателем оценки эффективности реальных инвестиционных проектов. Она характеризует уровень доходности конкретного инвестиционного проекта, выражаемый дисконтной ставкой, по которой будущая стоимость чистого денежного потока приводится к настоящей стоимости инвестиционных затрат. Внутреннюю ставку доходности можно охарактеризовать и как дисконтную ставку, по которой чистый приведенный доход в процессе дисконтирования будет приведен к нулю (т.е. ВСД = i, при которой ЧПД = 0). Расчет этого показателя осуществляется исходя из следующей формулы:

где

ВСД - внутренняя ставка доходности по инвестиционному проекту, выраженная десятичной дробью;

ЧДПt - сумма чистого денежного потока по отдельным интервалам общего периода эксплуатации инвестиционного проекта;

n - число интервалов в общем расчетном периоде t.

При расчете показателя внутренней ставки доходности предполагается полная капитализация всей суммы чистого денежного потока с предстоящим уровнем доходности, равному этому показателю.

Показатель внутренней ставки доходности приемлем для сравнительной оценки не только в рамках рассматриваемых инвестиционных проектов, но и в более широком диапазоне (н-р, в сравнении с коэффициентом рентабельности операционных активов, коэффициентом рентабельности собственного капитала, уровнем доходности по альтернативным видам инвестирования – депозитным вкладам, приобретению государственных облигаций).

Все рассмотренные показатели оценки эффективности реальных инвестиционных проектов находятся между собой в тесной взаимосвязи и позволяют оценить эту эффективность с различных сторон. Поэтому при оценке эффективности реальных инвестиционных проектов предприятия их следует рассматривать в комплексе.

65. Инновационная деятельность организации: понятие, источники финансирования. Инновационные стратегии

Термин инновационная деятельность (нововведение) был введен в оборот австрийским экономистом с мировым именем Й. Шумпетером (1883-1950) в 1934 г. в книге «Теория экономического роста». Он в центре своей теоретической системы ставит фигуру предпринимателя, который мобилизует факторы производства и осуществляет в хозяйстве инновационную деятельность, т.е. реализует достижения научно технического прогресса, находит новые потребности, новые рынки, новые формы организации труда.

Инновациями являются новые и улучшенные продукты и процессы, новые организационные формы применения существующих продуктов и технологий к новым областям, открытия новых ресурсов и новых рынков. В 1988 г. М. Фример предложил включить в данное определение социальные нововведения в области технологической политики. Он учитывал тот факт, что стимулирование инновации на правительственном уровне играет важную роль в определении темпа и направлении технических новшеств внутри национальных границ. Имеются ввиду:

· субсидия на проведение НИОКР;

· налоговые кредиты;

· политика закупок;

· система технического образования;

· патентная политика;

· меры стандартизации.

Творческую и производственную деятельность человека, направленную на создание, разработку и внедрение нововведения также называют инновационной деятельностью, осуществление которой требует определенных инвестиций и в основной капитал и в науку.

В этом плане можно считать утвердившимися финансовые инновации – это использование фирмами и компаниями новых финансовых инструментов, например, на рынке ссудных капиталов с целью снижения риска и увеличения прибыли.

Понятие инновационная деятельность трактуется в узком и широком смыслах. В узком – это деятельность, направленная на использование результатов в научных исследованиях с целью получения нового или значительно усовершенствованного продукта, способа его производства или совершенствования социального обслуживания. В широком смысле – это процессы создания, освоение, распространение новых и значительно усовершенствованных видов продукции, услуг, технологий, сырья, материалов, методов организации производства и управления. В рамках данного вопроса будем рассматривать инновационную деятельность в широком смысле. Таким образом, инновационная деятельность включает:

1. научную деятельность в части прикладных исследований;

2. деятельность по воплощению научных разработок в продукт или технологию;

3. деятельность по внедрению и применению этого продукта или технологии.

Научная деятельность включает фундаментальные и прикладные исследования, конструкторско-проектные и технологические разработки, создание опытных образцов. Но к инновационной деятельности относится та часть научной работы, которая связана с прикладными научно исследовательскими разработками, с разработкой новых видов и моделей машин, технологий, систем управления, потребительских товаров.

К инновационной деятельности не относятся:

· гуманитарные исследования;

· фундаментальная наука (это наука, занимающаяся исследованием законов и теорий, т.е. основными научными знаниями).

Фундаментальными исследованиями движет процесс познания вообще, а не та польза, которая может быть получена в результате исследования. Прикладными науками движет общественная польза от применения их результатов в практике. На основе исследований фундаментальной науки создаются новшества в прикладной науке и в производстве.

Деятельность по воплощению научных разработок – это создание образцов, организация и освоение серийного производства новой техники, потребительских товаров, материалов, продажа новой техники, материалов, потребительских товаров, помощь производителя в освоении нового продукта и технологии. Если рассматривать НТП как процесс, то инновационная деятельность является его составной частью. Кроме нее научно-технический прогресс включает развитие фундаментальной науки, внедрение новой импортной техники и технологии, применение импортных ноу-хау. Связь и различие НТП и инновационной деятельности хорошо видны на примере Японии. В послевоенные годы в стране не развивалась прикладная наука, следовательно, не разрабатывались и не внедрялись новые отечественные технологии, т.е. инновационная деятельность в этой части была слабой, но активно закупались передовые зарубежные технологии, ноу-хау. На их базе создавались передовые в техническом отношении предприятия, выпускающие новую, наиболее совершенную продукцию. Т.е. развивалась другая часть НТП. Таким образом, при слабой инновационной деятельности Япония достигла высоких темпов НТП и затем, заработав на продаже нововведений, в том числе и другим странам, японские фирмы начали выполнять крупные НИОКР, внедрять передовые отечественные технологии, одновременно ограничив покупку новых технологий и ноу-хау за рубежом.

Особое место в инновационной деятельности занимают венчурные фирмы,т.е. высокорисковые предприятия, специально создаваемые под разработку и первичное внедрение на рынок новых продуктов или услуг, «ноу-хау».

Все затраты на инновационную деятельность– это инвестиции. Они делятся на:

1. текущие затраты:

а) затраты на НИОКР;

б) привязку новой технологии к условиям данного предприятия;

в) затраты на обучение работников.

2. капитальные вложения:

а) строительство зданий исследовательских организаций;

б) оснащение их оборудованием.

Дата добавления: 2018-06-28; просмотров: 1045;