Методы стратегического анализа 5 страница

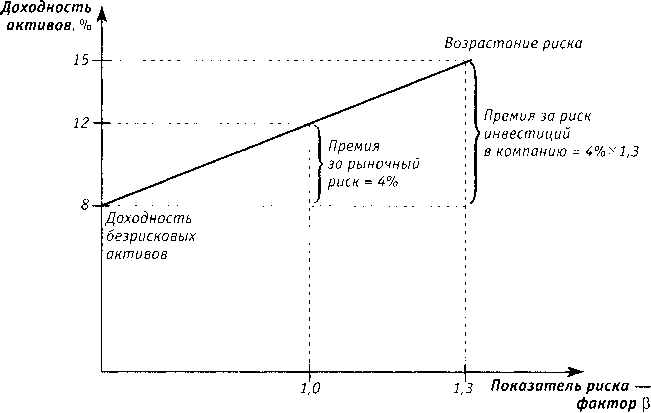

3. Оценить фактор риска (фактор р). Вложение денег в рассматриваемую компанию несет в себе фактор риска, который можно оценить относительно среднего риска на рынке. Обычно (3 варьируется от 0,5 до 1,5. Предположим, что для рассматриваемой компании он составляет 1,3.

Стоимость акционерного капитала может быть рассчитана следующим образом:

Стоимость акционерного _ Доходность Премия за рыночный

капитала безрисковых

активов риск х

х Фактор р для компании = 8% + (12% - 8%) х 1,3= 13,2%.

Рис. Модель оценки долгосрочных активов

Оценка средневзвешенной стоимости капитала. Для оценки средневзвешенной стоимости капитала необходимо выполнить следующие действия:

1. Определить источники финансирования компании и соответствующие им затраты на капитал.

2. Поскольку проценты по займам, как правило, уменьшают базу для расчета налога на прибыль, то для оценки стоимости долгосрочного заемного капитала надо умножить его величину на коэффициент (1-7), где Т — ставка налога на прибыль, выраженная в процентах. В нашем примере ставка налога равна 24%. Обратите внимание, что стоимость акционерного капитала не корректируется на ставку налога, поскольку дивиденды не снижают базы для налогообложения.

3. Для каждого из источников финансирования определяется его доля в общей сумме капитала.

4. Для того чтобы рассчитать WACC, необходимо стоимость каждого из элементов капитала (выраженную в процентах) умножить на его удельный вес в общей сумме капитала.

Полученная величина WACC будет выступать фактором дисконтирования при проведении расчетов некоторых рассматриваемых в данной главе показателей. Например, для компании «Московская обувь» расчет средневзвешенной стоимости капитала будет следующим.

Таблица

Средневзвешенная стоимость капитала

| Совокупный капитал | Сумма, тыс. руб. | Доля, % | Стоимость до налога,% | Стоимость после налога, % | Затраты, % |

| Собственный капитал | 13,2 | 13,2 | 8,2 | ||

| Долгосрочные займы | 15,4 | 2,3 | |||

| Краткосрочные займы | 26,0 | 18,2 | 4,2 | ||

| Итого | 14,7 |

Анализ стоимости акций компании. Акционер может рассматривать компанию не только как источник получения дивидендов, но и как принадлежащее ему имущество в виде акций этой компании, которые он сможет продать по цене, превышающей цену их приобретения. Для того чтобы определить стоимость компании с точки зрения потенциального покупателя ее акций, необходимо учитывать следующие факторы:

> рыночную стоимость акций компании;

> балансовую стоимость чистых активов компании (активы за вычетом обязательств);

> структуру активов и обязательств компании;

> чистую прибыль за отчетный период;

> выплачиваемые дивиденды;

эффективность деятельности компании;

> имидж компании на рынке и др.

Комбинацию всех этих факторов, выраженную в денежном эквиваленте, можно назвать стоимостью компании в широком значении этого слова. Для различных компаний/людей приоритетное значение имеют разные факторы. Следовательно, в зависимости от того, какому из них отдается предпочтение, меняется оценка компании. Кроме того, вариантов стоимости может быть очень много (рыночная стоимость, балансовая стоимость и др.).

При продаже компании для ее оценки будет использоваться одна из этих стоимостей (или их комбинация), но если акционер не собирается ничего продавать, то для анализа происходящих изменений ему будет полезна оценка, базирующаяся на изменении стоимости компании за определенный период, а не ее статическая величина.

Для оценки стоимости компании можно использовать два подхода: 1) на основе полученной прибыли согласно данным бухгалтерского учета; 2) по фактическим и прогнозным данным о потоках денежных средств.

Первое, что может быть использовано для оценки стоимости компании, — это ее финансовая отчетность, согласно которой ее капитал («историческая» стоимость доли акционеров в активах компании) равен разнице между балансовой стоимостью активов и суммой обязательств.

Балансовая стоимость компании представляет собой сумму активов компании за вычетом нематериальных активов и обязательств. Балансовая стоимость компании может отличаться от ее рыночной стоимости. На изменение балансовой стоимости компании влияет величина чистой (нераспределенной) прибыли за отчетный период, дополнительная эмиссия акций, а также некоторые другие статьи (например, резерв на переоценку основных средств).

К сожалению, методы, используемые для ведения бухгалтерского (финансового) учета и составления финансовой отчетности, не дают адекватную оценку рыночной стоимости компании с точки зрения акционера.

Для компании «Московская обувь» балансовая стоимость составит следующую сумму (см. табл. ):

Таблица

Пример расчета балансовой стоимости компании «Московская обувь»

(тыс. руб.)

| Показатель | Текущий период | Период прогнозирования | Следующий прогнозный период | |||

| 2005 г. | 2006 г. | 2007 г. | 2008 г. | 2009 г. | 2010 г. | |

| Капитал | ||||||

| Уставный капитал | ||||||

| Резервы | ||||||

| Нераспределенная прибыль | 12 224 | |||||

| Итого капитал (балансовая стоимость) | 11 384 | 14 204 |

Оценка методом чистой приведенной стоимости. Стоимость бизнеса/компании равна приведенной (т,е. дисконтированной по определенным ставкам) стоимости денежных потоков, которые, как ожидается, бизнес/ компания будет генерировать в будущем. Однако такое определение вызывает много практических вопросов:

> Как определить денежный поток?

> Какую ставку дисконтирования надо использовать?

Существует много разных схем решения этих вопросов, которые

в принципе дают одинаковые результаты, однако наиболее распространенными являются две: модель дисконтированного денежного потока бизнеса/компании в целом и модель экономической прибыли. Именно эти модели будут кратко рассмотрены нами в настоящей главе.

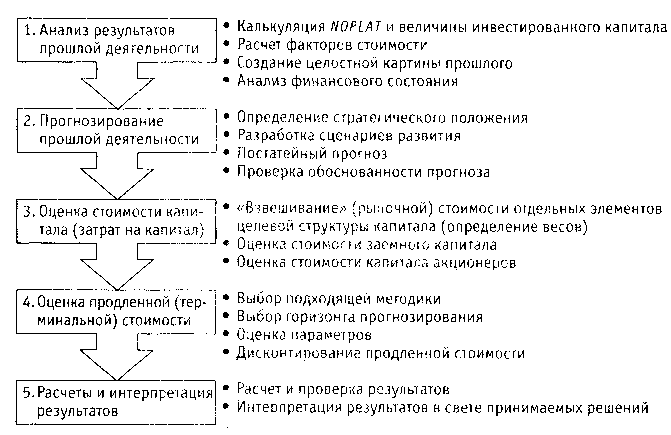

В обобщенном виде процесс оценки стоимости может быть представлен следующим образом (см. рис. ):

На основе анализа альтернативных расходов/затрат на все используемые источники капитала в соответствии с рисками, присущими оцениваемой компании, рассчитывается ставка дисконтирования, с помощью которой проводится приведение будущих денежных потоков к текущему значению.

После оценки NPV (чистой приведенной стоимости — Net Present Value) компании стоимость ее акционерного капитала определяется как разность между оценочной стоимостью компании и величиной ее совокупных обязательств. Эта стоимость называется акционерной стоимостью компании.

Чтобы установить, произошло ли увеличение стоимости собственного (акционерного) капитала за период (в результате эффективных действий руководства по управлению компанией), предполагаемое значение NPV на начало года вычитается из оценочной стоимости на конец года с учетом всех выплаченных в течение этого периода дивидендов. Если эта разность положительна (т.е. оценочная стоимость капитала за год увеличилась), руководство может утверждать, что стоимость акционерного капитала создана.

Рис. Процесс оценки стоимости компании

Для того чтобы оценить стоимость компании, необходимо рассчитать все денежные потоки, которые произведет компания в течение срока планирования. В качестве ставки дисконтирования мы выберем WACC. Для компании «Московская обувь» акционерная стоимость составит следующую сумму:

Таблица

Расчет акционерной стоимости компании «Московская обувь»

| Показатель | Текущий период | Период прогнозирования | Следующий прогнозный период | ||||

| 2005 г. | 2007. | 2009. | 2010 г. | Расчет | |||

| Фактор дисконтирования (на основе WACQ | 1,000 | 0,872 | 0,761 | 0,663 | 0,578 | 0,504 | |

| Поток денежных средств, тыс. руб. | |||||||

| Продленная стоимость, тыс. руб. | 26 194 | ||||||

| Дисконтированный поток ДС | 16 734 | ||||||

| Совокупная стоимость потоков ДС (NPV), тыс. руб. | 21 580 | ||||||

| Минус | |||||||

| Долгосрочные займы, тыс. руб. | -1000 | ||||||

| Краткосрочные займы, тыс. руб. | -1544 | ||||||

| Акционерная стоимость, тыс. руб. | 19 036 |

Обратите внимание, что в денежный поток за последний период мы включили продленную стоимость, величину которой рассчитали как поток денежных средств за следующий прогнозный период, деленный на стоимость капитала и умноженный на фактор дисконтирования последнего года прогнозного периода.

Анализ рыночной стоимости компании.Рыночная стоимость компании (или рыночная капитализация) — это суммарная рыночная стоимость ее акций, котирующихся на рынке. С точки зрения акционера, который собирается получить доход от продажи акций компании, именно эта оценка является самой главной. При этом на изменение стоимости компании будут влиять как экономические факторы (такие, как прибыль, выплачиваемые дивиденды, балансовая стоимость компании), так и другие, например, политические сдвиги. Рынок реагирует на любую информацию, которая так или иначе влияет на величину стоимости компании. Это справедливо в отношении как макроэкономических изменений (в частности, информация о начале войны или ожидаемой засухе), так и микроэкономических факторов (например, получивший широкую огласку скандал, связанный с деятельностью руководства компании). Ставшая доступной информация подобного характера может мгновенно изменить рыночную оценку стоимости компании, и ее акции могут упасть или вырасти в цене в несколько раз.

Управление компанией с точки зрения увеличения ее рыночной стоимости, как правило, предусматривает серьезное и постоянное информационное воздействие на рынок, в том числе эффектные способы представления сведений о результатах деятельности фирмы за конкретный период. Однако порой представляемая информация не соответствует реальному положению дел, когда возросшие прибыли являются результатом бухгалтерских манипуляций или действий руководства, направленных на краткосрочную перспективу. Такое управление часто вступает в противоречие с долгосрочными целями компании и может привести к конфликту между акционерами и руководством, так как последнее мотивировано скорее на достижение успехов «на бумаге», чем в реальности. Последствия такого «управления» видны на примере последних скандалов, происшедших в США в 2002 г. (Enron, WorldCom и другие компании). Поэтому для оценки изменения стоимости компании лучше использовать другие показатели, которые отражают реальные процессы, происходящие в ней, а не эффектные презентации на рынке.

Показатели создания стоимости основываются на курсе акций и подразумевают, что он отражает ожидания рынка, связанные с будущими параметрами создания компанией стоимости. Колебания курсов акций и последующие изменения добавленной рыночной стоимости определяют результаты деятельности руководства. Однако не следует использовать курс акций в качестве единственной меры результата создания стоимости, поскольку:

во-первых, всеобщий уровень цен на фондовом рынке колеблется в силу условий макроэкономического характера (например, при регулировании процентных ставок), которые оказывают влияние на курсы всех акций. Подобные изменения не имеют отношения к способности менеджмента увеличивать стоимость компании;

во-вторых, конъюнктура рыночных цен на продукцию, производимую компанией, также может оказывать существенное влияние на величину рыночной капитализации (особенно для добывающих отраслей), независимо от предпринимаемых менеджментом усилий по повышению стоимости;

в-третьих, проблемой показателей, определяемых по данным фондового рынка, является невозможность идентификации показателя создания стоимости для отдельных подразделений и организационных единиц (структурных подразделений). Рыночная цена отражает ожидания рынка, связанные с действиями руководства по отношению ко всей компании, но ее нельзя использовать для определения стоимости отдельных бизнес-единиц, результаты создания стоимости которых могут сильно отличаться друг от друга. Это вызывает определенные сложности в построении системы мотивации, отражающей вклад отдельных подразделений компании в процесс создания стоимости.

Рыночная капитализация компании рассчитывается по формуле:

Рыночная Рыночная стоимость Количество акций,

капитализация ~ акции находящихся в обращении

Уставный капитал компании «Московская обувь» был разделен на 1000 акций, соответственно рыночная капитализация в 2006—2010 гг. составила следующую сумму (см. табл. ):

Таблица

Расчет рыночной капитализации компании «Московская обувь»

(тыс. руб.)

| Показатель | Текущий период | Период прогнозирования | Следующий прогнозный период | |||

| 2005 г. | 2006 г. | 2007 г. | 2008 г. | 2009 г. | 2010 г. | |

| Рыночная капитализация | ||||||

| Количество акций | ||||||

| Прибыль на акцию (EPS) | 1,40 | 1,72 | 2,06 | 2,45 | 2,89 | 3,41 |

| Дивиденды на акцию | 0,40 | 0,43 | 0,47 | 0,50 | 0,54 | 0,59 |

| Рыночный курс акций | 8,08 | 8,72 | 9,42 | 10,17 | 10,99 | 11,87 |

| Рыночная капитализация |

Анализ показателей благосостояния акционеров. Если рассматривать цели создания и существования компании, то самая главная из них будет заключаться в максимальном удовлетворении интересов ее акционеров. Соответственно на достижение этой цели должна быть направлена работа менеджмента компании. В случае если интересы акционеров не удовлетворяются и их ожидания не оправдываются, они могут изъять свои средства из компании, что приведет к уменьшению капитала, а в худшем случае — к закрытию компании.

Для того чтобы понять, насколько деятельность фирмы осуществляется в соответствии с интересами акционеров, необходимо взглянуть на нее их глазами. С точки зрения инвестора, компания представляет собой инвестицию, которая должна приносить ему доход в виде дивидендов, выплачиваемых денежными средствами, или иных благ (например, выгод от повышения рыночной цены имеющихся у инвестора акций, которые он сможет продать с прибылью для себя). Можно объединить все выгоды, которые получает акционер от компании, под термином «стоимость компании для акционера», или «акционерная стоимость». Соответственно главной задачей управления компании будет являться максимальное повышение ее акционерной стоимости.

Показатели создания благосостояния акционеров условно объединяют параметры стоимости, определяемые на основе внешних по отношению к компании данных (данных фондового рынка). В соответствии с этим применение таких показателей возможно только организациями, акции которых котируются на фондовом рынке.

Общий принцип показателей благосостояния акционеров заключается в следующем: подразумевается, что рынки капитала в целом способны эффективно определять цену на все ценные бумаги. Курс обыкновенной акции любой компании определяется ожиданиями рынка, связанными с ее возможностями по созданию стоимости. Чем выше потенциал, тем выше будет курс акции по отношению к инвестированному капиталу. Исходя из этого, эффективность управления компанией можно определить по норме доходности, которую получают акционеры на свои инвестиции в акции компании. Поскольку колебания курсов акций отражают изменения ожиданий инвесторов в отношении будущих результатов деятельности компании, такие изменения можно использовать в качестве годового результата создания стоимости.

Если рассматривать компанию в качестве «темной лошадки», акции которой невозможно продать (или акционер не собирается их продавать в обозримом будущем) и которая периодически выплачивает акционеру определенную сумму дивидендов, то в этом случае доля акционера в компании представляет собой простую доходную инвестицию, ничем не отличающуюся от депозитного вклада в банке, за исключением того, что вложение денег в компанию обычно сопровождается более высоким риском, чем банковский депозит, и суммы выплачиваемых дивидендов могут изменяться в зависимости от множества факторов.

В то же время если акционер обладает привилегированными акциями компании, гарантирующими стабильный доход, но, как правило, лишающими его права голоса, то регулярность выплат жестко определенных дивидендов является самым главным критерием, по которому он оценивает деятельность компании.

Обычно интересы акционера намного шире, чем просто регулярность выплаты дивидендов. Для оценки стоимости компании необходимо рассмотреть не только регулярность выплаты дивидендов и их сумму в текущем году, но и суммы будущих дивидендов, на размер которых влияет ряд факторов.

В самом общем виде размер дивидендов по обычным акциям зависит (при прочих равных условиях) от двух основных факторов: полученной прибыли за отчетный период (или изменений в структуре собственного капитала компании) и решения собрания акционеров о размере выплачиваемых дивидендов. Иногда компании, несшие убытки в отчетном году, все же выплачивают дивиденды, например, за счет сокращения акционерного капитала или эмиссионного дохода.

Если позволяет устав компании, то решение собрания акционеров может привести к полному использованию полученной прибыли для выплаты дивидендов (при наличии достаточной суммы свободных денежных средств на счетах компании), что, очевидно, лишит компанию средств для дальнейшего развития и может привести к тому, что через некоторое время она перестанет выплачивать дивиденды вообще. На практике размер выплачиваемых дивидендов составляет лишь часть полученной прибыли за отчетный период.

Для оценки стоимости компании часто пользуются гипотетической величиной, равной сумме всех дивидендов за будущие годы существования компании. Если считать, что компания просуществует бесконечно долго, то сумма дивидендов приближалась бы к бесконечности (при допущении ее непрерывной прибыльности). Однако в силу того, что действует фактор изменения стоимости денег с течением времени, усугубляемый фактором инфляции, стоимость денег в будущем будет меньше, чем в настоящий момент. Поэтому перед суммированием необходимо привести все суммы денежных средств к единой базе (например, пересчитать суммы будущих дивидендов по их стоимости на текущий момент, т.е. применить дисконтирование).

При допущении о том, что на стоимость будущих денежных средств оказывает влияние только инфляционный фактор и неизменный темп роста инфляции составляет г. процентов в год, то соответственно стоимость выплаченных дивидендов D через один год, приведенная к текущей стоимости, составит D х (1 - гу), а через два года — D х (1 - /-)2 и т.д. Сумма приведенных дивидендов и составит текущую оценку стоимости компании:

Если предположить, что размер выплачиваемых дивидендов останется неизменным и будет равняться Д то стоимость компании будет стремиться к D/r}.

Это один из подходов, который в более сложном виде применяется при рыночной оценке стоимости акций компании.

Например, в 2006—2009 гг. компания «Московская обувь» планирует выплатить дивиденды. Для расчетов дивидендов после 2010 г. воспользуемся формулой, где D — сумма дивидендов за 2010 г. (588 тыс. руб.), а ^составляет 15% в год. Тогда D/r. = 3920 тыс. руб. Для того чтобы подсчитать стоимость компании, необходимо просуммировать дисконтированные суммы дивидендов за 2006—2009 гг. и прибавить дисконтированную сумму дивидендов, умноженную на фактор дисконтирования 2009 г., который составляет 0,578 (см. габл. ).

Таким образом, стоимость компании равняется 3698 тыс. руб.

Таблица

Данные для расчета стоимости компании «Московская обувь»

(тыс. руб.)

| Показатель | Текущий период | Период прогнозирования | Следующий прогнозный период | |||

| 2005 г. | 2006 г. | 2007 г. | 2008 г. | 2009 г. | 2010 г. | |

| Дивиденды | - | |||||

| Дисконтированные потоки | - |

Анализ добавленной рыночной стоимости.Добавленная рыночная стоимость (MVA, Market Value Added) — это показатель, который отражает величину превышения рыночной капитализации компании (рыночной цены ее акции, умноженной на число акций, выпущенных в обращение) над стоимостью ее чистых активов, показанных в бухгалтерском балансе.

Показатель MVA имеет некоторые недостатки. Во-первых, он не дает представления о том, когда стоимость была создана (это могло произойти в текущем году или много лет назад). Поэтому более правильным будет ориентироваться на ежегодное изменение MVA. Кроме того, поскольку величина задействованного капитала взята из бухгалтерского баланса, то существующие ограничения методов бухгалтерского учета сказываются и на этом показателе. Очевидно, что рыночная капитализация компании (суммарная рыночная стоимость выпущенных в обращение акций компании) может существенно отличаться от ее балансовой стоимости (стоимость чистых активов по балансу). Соответственно разница между рыночной и балансовой стоимостью компании может отразить факт «добавления» рыночной стоимости, которая не фиксируется в финансовой отчетности. Таким образом, максимизация этой добавленной стоимости может представлять собой одну из стратегических целей компании. Изменение показателя MVA соответствует величине созданной за год стоимости и может быть представлено следующей формулой:

A(MVAt) = MVAt- MVAt.j

Для того чтобы сравнить значение MVA с показателями других компаний, можно провести ее нормирование. Нормированные значения MVA рассчитываются делением MVA в году / на стоимость инвестированного капитала в году /-/, или:

Нормированная AMVAt= (MVAt - MVAt_ ^/Инвестированный капитал

Для компании «Московская обувь» значения MVA и нормированной MVA приведены в таблице.

Чистая прибыль — прибыль, оставшаяся в распоряжении предприятия после вычета налогов и процентов. Так как размер выплачиваемых дивидендов, как правило, зависит от размера чистой прибыли отчетного года, то этот параметр традиционно рассматривается как основной при оценке деятельности компании. Поэтому деятельность многих компаний нацелена именно на достижение максимальной прибыли в отчетном году. В то же время нельзя забывать, что борьба за максимизацию прибыли отчетного года, как правило, вступает в противоречие с другими стратегическими целями компании и может привести к нежелательным последствиям.

Анализ прибыли на инвестиционный капитал. На практике показатель прибыли на инвестированный капитал (ROIC, Return On Invested Capital) используется как компаниями, так и внешними пользователями их финансовой отчетности, чтобы сравнить инвестиционный проект, связанный с вложением средств в какую-либо компанию, с другими инвестиционными проектами (например, депозитный вклад в банке) по степени их эффективности.

Таблица

Расчет показателя MVA для компании «Московская обувь»

| Показатель | Текущий период | Период прогнозирования | Следующий прогнозный период | |||

| 2005 г. | 2006 г. | 2007 г. | 2008 г. | 2009 г. | 2010 г. | |

| MVA | ||||||

| Рыночная капитализация компании | 10 175 | 10 989 | 11 868 | |||

| Балансовая стоимость собственного капитала компании | 11 384 | 14 204 | ||||

| MVA | -395 | -2336 | ||||

| Изменение в MVA | -645 | -894 | -1190 | -1536 | -1941 | |

| Нормирование MVA | -15% | -16% | -17% | -17% | -17% |

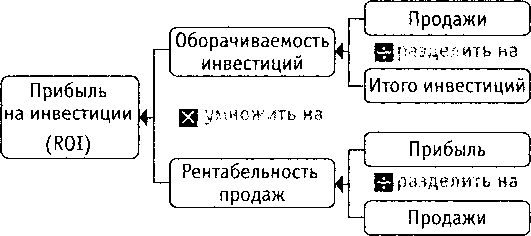

Для расчета данного показателя используется следующая формула:

Прибыль Чистая операционная прибыль Инвестированный

на инвестированный = за вычетом скорректированных / капитал (ROIQ налогов (NOPLAT) капитал

Величина прибыли на инвестированный капитал обычно оценивается на начало года или в среднем на начало и конец года. Для того чтобы этот показатель отражал реальный размер прибыли, полученной на инвестированный капитал, необходимо согласовать числитель и знаменатель. Если в состав инвестированного капитала включается определенный актив, то прибыль, связанная с этим активом, должна включаться в показатель NOPLAT (чистая операционная прибыль за вычетом скорректированных налогов, до выплаты процентов). В общем виде: чем больше значение этого показателя за определенный период, тем более выгодной является инвестиция для инвестора (акционера).

Рис. Расчет показателя ROIC

Как это влияет на управление компанией? Для того чтобы максимизировать ROI (и соответственно удовлетворять потребности акционера), руководству компании необходимо предпринимать действия, ведущие к увеличению размера получаемой прибыли и снижению требуемых инвестиций.

Если представить показатель ROIC в виде произведения нескольких показателей, то становится видно, на каких участках можно сфокусироваться, для того чтобы его максимизировать.

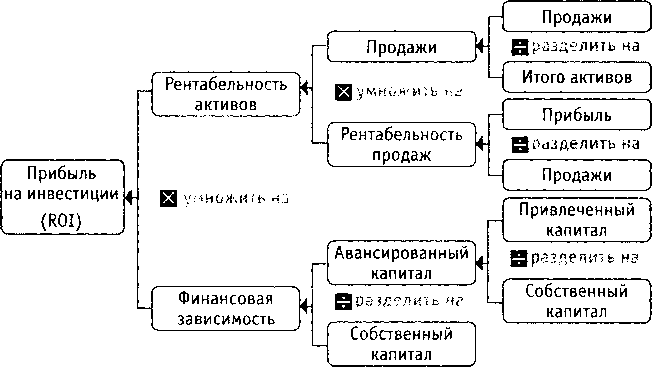

Рис. Расчет показателя ROI

Так как компания использует для своей деятельности не только капитал акционеров (собственников), но и заемный капитал (например, долгосрочные и краткосрочные процентные кредиты и займы), то логично рассчитывать коэффициент возврата на инвестиции с учетом коэффициента финансовой зависимости (т.е. отношения собственного и заемного капитала). На основе расчетов значения NOPLAT и инвестированного капитала произведем расчет величины прибыли на инвестированный капитал (ROIC) для компании «Московская обувь».

Дата добавления: 2017-11-04; просмотров: 573;