БАНКИ И НЕБАНКОВСКИЕ КРЕДИТНО - ФИНАНСОВЫЕ ИНСТИТУТЫ

6.1. Банки.

6.2. Небанковские инвестиционные институты.

6.3. Кредитная кооперация.

6.4. Фонды.

6.5. Венчурные фирмы.

6.6. Система франчайзинга.

Банки

Зачатки банковского дела возникли еще в Древнем Вавилоне, храмы которого были известны как официальные хранители денег, которые получали за это плату.

Важным этапом стало меняльное дело, так как в античные времена обращалось множество монет различного веса с различным содержанием золота, серебра и меди. Разобраться в этом мог только специалист – меняла, бравший за свои услуги плату.

Из технического обслуживания денежных операций купцов меняльное дело неизбежно должно было перерасти в посредничество в их взаимных платежах, которое удобнее и выгоднее вести через специализированные учреждения.

Однако все это – предыстория банковского дела, ибо последнее возникает только тогда, когда ссуды предоставляются не за счет собственных денег, а за счет взносов, сделанных посторонними для банка лицами.

Смысл банковского дела – извлекать доход из распоряжения чужими денежными средствами.  Отсюда вытекает механизм банковского бизнеса: привлечь максимальное число вкладчиков с дифференцированной (по размеру вклада) платой за предоставление ими банку права временного пользования их денежными средствами; за еще большую плату передать во временное пользование привлеченные денежные средства тем, кто нуждается в них; получить доход (маржа), возникающий как разница между платой заемщика банку и платой банка вкладчикам.

Отсюда вытекает механизм банковского бизнеса: привлечь максимальное число вкладчиков с дифференцированной (по размеру вклада) платой за предоставление ими банку права временного пользования их денежными средствами; за еще большую плату передать во временное пользование привлеченные денежные средства тем, кто нуждается в них; получить доход (маржа), возникающий как разница между платой заемщика банку и платой банка вкладчикам.

Банк выполняет в рыночной экономике три функции: концентрацию временно свободных денежных средств для предоставления их в кредит; посредничество в денежных расчетах между рыночными субъектами; эмиссию (выпуск) денежных знаков и ценных бумаг. Поскольку реализация каждой названной функции способна принести доход, то банк есть предприятие, которое специализируется на организации доходного оборота ссудных капиталов.

Основным полем деятельности финансового предпринимательства являются коммерческие банки и фондовые биржи.

Коммерческий банк – это финансово-кредитное учреждение акционерного типа, кредитующее на платной основе преимущественно коммерческие организации, осуществляющее прием денежных вкладов (депозитов) и другие расчетные операции по поручению клиентов. Источником доходов коммерческого банка является разница между процентными ставками депозитных (привлеченных) и ссудных средств.

Особенность деятельности коммерческих банков состоит в том, что они привлекают средства предприятий и населения на значительные сроки, а дают взаймы на относительно короткие сроки. Эти банки подвержены риску коммерческого характера, так как обязаны выплатить своим кредиторам деньги в определенный заранее срок с установленными процентами. Учитывая, что предоставленные коммерческим банком кредиты могут быть по тем или иным причинам не возвращены вовремя, банк должен обладать определенными резервами.

Другая особенность коммерческих банков Беларуси в современный период заключается в том, что в большинстве своем они не обладают возможностями предоставления долгосрочных кредитов в значительных размерах. Таких средств во многих коммерческих банках республики нет. А главным источником доходов коммерческих банков в экономически развитых странах служат долгосрочные кредиты.

Банковский бизнес постоянно дополняется разного рода «изобретениями», упрощающими и повышающими его доходность.

Самое раннее изобретение состояло в том, что банкиры стали выдавать ссуду не наличными деньгами, поскольку заем можно предоставить, выписав банковскую долговую расписку, которая прекрасно заменит заемщику наличные денежные знаки. Это действительно важное изобретение. Ведь банкир потому может часть вкладов предоставить в заем, что по закону «больших чисел» одновременное требование всех вкладчиков возвратить вклады крайне маловероятно. Нечто подобное происходит и при замене займов в форме наличных денег займами в форме банковских долговых расписок – в этом случае банк может предоставить кредит на большую денежную сумму, чем сумма находящихся в его распоряжении вкладов.

Долговые расписки надежных банков начинают обмениваться (обращаться) между рыночными субъектами в качестве неофициальных средств платежа, превратившись со временем в банкноты – ценные бумаги, принимаемые в платежных операциях наряду с деньгами.

Следующее изобретение – возможность осуществления расчетов между клиентами банков путем взаимных требований или перевода (посредством записи) средств со счета плательщика на счет продавца. Безналичные расчеты, заменяя обращение наличных денег, уменьшают потребность в них, упрощают платежи, снижают издержки обращения. От операций только с наличными деньгами к преимущественно безналичным операциям – такова логика развития банковского бизнеса.

Еще одно изобретение состояло в том, что от предоставления займов банки сами перешли к долгосрочным инвестициям собственного капитала. Это означало, что банки расширили диапазон своих действий, втягиваясь в непосредственное предпринимательство. В результате доходы современных банков представляют переплетение процента и прибыли.

Была осознана и выгодность участия в эмиссионно-учредительских операциях:банки приобретают у акционерных обществ право на размещение на фондовых биржах первичного выпуска их ценных бумаг и получают благодаря этому значительную часть учредительской прибыли.

Операции коммерческих банков делятся на три группы: пассивные, активные и комиссионно-посреднические.

Пассивными называются операции по привлечению денежных средств через прием депозитов (вкладов), а также образование собственных ресурсов посредством накопления (инвестирования) банковской прибыли. Вклады подразделяются на срочные и текущие. Срочные вклады не могут быть изъяты ранее оговоренного срока без потери дохода, зато по ним выплачиваются и более высокие проценты. Текущие же счета, хотя и приносят клиенту более низкие проценты, дают право на немедленные к исполнению платежные поручения банку.

Активныминазываются операции по доходному размещению депозитов и собственного капитала в форме краткосрочных, среднесрочных и долгосрочных ссуд под векселя, товары, недвижимость, ценные бумаги; банковские инвестиции, т. е. покупка банком акций и облигаций; кредитование частного бизнеса, государства, населения (включая потребительский и жилищные кредиты).

Комиссионно-посреднические – это выполнение различных операций по поручению клиента с уплатой комиссионных.

Банковская система развитой рыночной инфраструктуры включает центральные (эмиссионные), государственные, коммерческие (депозитные), инвестиционные, сберегательные, ипотечные, аграрные, внешнеторговые, межгосударственные банки. На практике к этой системе примыкают фактически все финансово-кредитные учреждения, аккумулирующие временно свободные денежные средства с целью их доходного размещения (страховые, инвестиционные и финансовые компании, пенсионные фонды, сберегательные кассы).

Место регулирующего центра в банковской системе занимает Центральный банк. Его функции – руководство и надзор над всеми банками страны, хранение их обязательных резервов, предоставление кредитов коммерческим банкам, монопольная эмиссия общегосударственных кредитных денег, кассовое исполнение государственного бюджета, кредит государству. Однако рыночный характер банковской системе придают прежде всего коммерческие банки.

Банки способствуют росту эффективности производства, переводят денежные сбережения из состояния «пассивного хранения» в состояние активного применения, инвестируя их в наиболее прибыльные отрасли и предприятия.

Но банки могут спровоцировать и инфляцию.

Основной источник увеличения денежной массы, приводящий к инфляции, – это банковские кредиты, которые предоставляют из средств, помещенных вкладчиками на банковские счета.

Из денежной суммы вкладов (депозитов) банк оставляет определенную часть для удовлетворения текущих требований вкладчиков. Эта оставляемая часть называется «банковскими резервами». Процентная величина банковских резервов к общей сумме депозитов называется «нормой резервов».

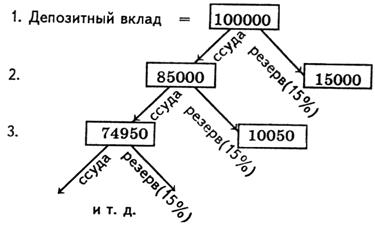

Например, норма резервов – 15%, это значит, что из вклада 100000 руб. в банковский резерв уйдет 15000 руб. (рис. 8). Оставшиеся 85000 руб. могут быть снова предоставлены банком в кредит, и если ссудополучатель разместит эти 85000 руб., в виде банковского депозита, то банк, оставив 15% (10050 руб.) в качестве резерва, остальные 74950 руб. снова готов предоставить в кредит, – и так будет происходить до тех пор, пока в ссуду не будет представлена вся сумма.

Для расчета потенциала кредитного источника денег применяют так называемый «депозитный мультипликатор», который равен цифре 100, деленной на норму резерва.

Рис. 8. Схема увеличения денежной массы за счет банковских кредитов.

Полученный результат покажет, насколько может расшириться количество денег вследствие кредитной эмиссии, т.е. предоставления все новых и новых займов из уже имеющихся вкладов:

«начальный депозит →первая кредитная эмиссия →вторая кредитная эмиссия» и т.д.

Так, если исходная величина банковских депозитов составляет 100000 руб., а норма резерва равна 10%, то максимально возможный прирост денежной массы составит: 100 делим на 10 (на величину нормы резервов) и умножаем на 100000 (величину уже имеющихся депозитов); итог – при сумме депозитов 100000 руб. и при норме резервов 10% денежная масса может прирасти на 1000000 руб.

А поскольку основная масса денег представлена банковскими счетами, то банковский кредит выступает основным источником прироста денежной массы.

Конечно, кредитная эмиссия имеет объективные ограничения:

· величина вкладов в банк, которая зависит от того, какую часть дохода домохозяйства и фирмы намереваются сберегать в форме банковских депозитов;

· норма банковских резервов, рост которой уменьшает депозитный мультипликатор;

· потребности фирм в инвестиционном кредите.

Противодействовать приросту денежной массы способен центральный государственный банк, повышая или понижая нормы обязательных резервов коммерческих банков и учетную ставку (процент по государственному кредиту, предоставляемому коммерческим банкам). Это стимулирует или ограничивает активные операции последних, а тем самым и общую массу денег в обращении.

В современных условиях, когда проводится активизация мер по обновлению и модернизации основных средств и развитию производственной базы на инновационной основе, большая роль возлагается на инвестиционные банки, которые призваны заниматься финансированием долгосрочных вложений. Они специализируются на операциях с ценными бумагами (финансовыми инвестициями) с целью привлечения денежных средств, осуществления долгосрочного кредитования и финансирования мероприятий в различных отраслях народного хозяйства (промышленности, сельского хозяйства, строительства и др.). Источником их ресурсов являются бюджетные средства, займы, выпуск акций и т.п. Такие банки представляют долгосрочные кредиты, рефинансируют кредиты коммерческих банков на развитие отраслей (реинвестируют, т.е. осуществляют повторные и дополнительные вложения средств в данную отрасль, регион), оказывают управленческие, консультационные и другие услуги.

Дата добавления: 2017-06-02; просмотров: 882;