Зміст та завдання аналізу активних операцій банку

В усьому світі ефективність використання активів розглядається як один з найважливіших чинників підвищення стабільності, надійності, ліквідності та прибутковості діяльності банку.

Аналіз активів банку є наступним після аналізу ресурсної бази банку, етапом комплексної системи аналізу фінансово-господарської діяльності банку. Перевірка та аналіз активів банку відноситься до найбільш тривалої і важливої стадії аналізу діяльності банку. Це пояснюється тим, що якість активів в значній мірі обумовлює ліквідність та платоспроможність банка і в кінцевому рахунку його надійність. Якщо банк має якісні активи, то навіть при мінімальному розмірі власного капіталу він може стабільно і ефективно функціонувати.

Для забезпечення якості активів банку і зниження ризиковості в діяльності банківських установ необхідно дотримуватись основних принципів:

· не направляти всі ресурси в однотипні операції або обмеженій кількості клієнтів;

· забезпечувати збалансованість між обсягами і строками залучених коштів та обсягами і строками розміщених коштів;

· використовувати значну частку короткострокових вкладень в активні операції, тому що у банка завжди залишається певний “осадок” грошових коштів для щоденних виплат.

Таким чином, якщо аналіз пасивів банку є аналізом ресурсів банку, то аналіз активів є аналізом напрямків використання цих ресурсів: на які цілі, на який строк і кому вони надаються. Тобто головною метою дослідження активів комерційного банку – є виявлення напрямів розміщення ресурсів банку, які приносять найбільший дохід.

Розглянемо визначення поняття актив і активні операції.

Актив - будь-який об'єкт бухгалтерського обліку, право контролю якого закріплене за банком, який дає дохід; може бути обмінений на інший об'єкт, який, у свою чергу, даватиме дохід банківській установі, або дозволяє банку здійснювати свої операції.

Активні банківські операції - це дії банку, за допомогою яких вони розміщають наявні в їхньому розпорядженні ресурси з метою одержання необхідного доходу й забезпечення своєї ліквідності.

Активні операції - це розміщення власних залучених та запозичених коштів від свого імені, на власних умовах та на власний ризик з метою отримання доходу.

До активних операцій банків відносять:

− операції з вкладення банківських ресурсів у грошові кошти в готівковій і безготівковій формі з метою підтримання ліквідності банку;

− розрахункові операції, пов'язані з платежами клієнтів;

− касові операції з приймання і видавання готівки;

− інвестиційні операції з вкладення банківських ресурсів у цінні папери;

− фондові операції з купівлі-продажу цінних паперів;

− валютні операції з купівлі-продажу іноземної валюти на внутрішньому і міжнародному валютних ринках;

− депозитні операції з розміщення тимчасово вільних ресурсів банку в депозити в НБУ та інших комерційних банках;

− операції з купівлі-продажу банківських коштовних металів на внутрішньому і міжнародному валютних ринках.

Портфель активів - це досить нове для української банківської практики поняття. Під портфелем активів ми будемо розуміти сукупність однорідних портфелів: кредитного, інвестиційного, торговельного й т.д. Тобто це сумарні активи банку, які згруповані в різні портфелі по ознаці однорідності, а разом являють собою портфель активів.

Метою аналізу активів банку є оцінка якості портфеля активів, а саме - ступеня їхньої диверсифікованості, ліквідності, прибутковості та ризику.

Основними завданнями аналізу активів банку є вивчення стану і складу активів банку, вивчення їх якості та ефективності використання.

Інформаційною базою аналізу є:

• статистична та фінансова звітність;

• балансовий звіт банку;

• дані аналітичного обліку;

• різні позаоблікові матеріали.

2. Методичні основи аналізу активів банку.

Аналіз активів банку є складовою скоординованого управління банківським балансом.

В активі балансу банку відображаються напрямки використання коштів, що залежить від особливостей функціонування кожного окремого банку.

Загальний аналіз всіх активів банку проводитися в такій послідовності:

1. Виявлення динаміки зміни загального обсягу актив банку і зміни окремих його статей. Таке дослідження необхідне для того, щоб виявити основні тенденції зміни активів, які будуть простежуватися в аналізованому банку. Нагадуємо, що для одержання об'єктивних оцінок аналіз необхідно проводити від загального до частки, де під загальним розуміються загальний обсяг активів, а частка − це аналіз окремих статей активів банку.

Збільшення загального обсягу активів банку свідчить про активний розвиток банківської установи.

Збільшення загального обсягу активів банку вважається позитивним, якщо це призводить до:

− розширення спрямованості вкладень коштів банку (розвиток нових для банку видів активних операцій);

− розширення спектра клієнтів, що обслуговуються в банку,

− зростання банківського прибутку, а, отже, і ефективності банківської діяльності в цілому;

− збільшення розміру майна банку. Однак надмірне використання ресурсів банку для збільшення основних засобів може призвести до погіршення ліквідності та платоспроможності банку.

Збільшення загального обсягу активів банку може вважається і негативним явищем, якщо це обумовлено:

− збільшенням розміру низькодоходних активів і активів, що не приносять дохід;

− збільшенням обсягу ризикових активів (наприклад, за рахунок росту обсягів ризикових кредитних вкладень, або вкладень у високоризикові цінні папери);

− ростом дебіторської заборгованості банку й, головним чином, проблемної і простроченої заборгованості.

Темпи росту загального обсягу активів банку потрібно порівняти з темпами росту активів в цілому по банківській системі. Якщо темпи росту активів банку перевищують темпи росту активів в цілому по банківській системі, то це є свідченням того, що сегмент, якій займає даний банк на ринку банківських послуг, збільшується.

З метою визначення причин зміни активів банку варто виявити ті групи активів, темпи приросту або зниження яких виявилися максимальними в аналізованому періоді; особливо це стосується груп активів з найбільшими частками в структурі.

2. Вивчення складу і структури активів банку. Склад і структура банківських активів дозволяють виявити спрямованість діяльності банків і визначити основні фактори їхнього росту або зниження.

Таким чином, для визначення основних напрямків діяльності комерційного банку необхідно розглянути й дати оцінку структури активів його балансу.

Ціль аналізу структури активів банку полягає в виявлення достатності рівня диверсифікованості активних операцій банку і оптимальності їхньої структури; попередньому визначення ступеня залежності банку від розвитку зовнішньої ситуації на різних сегментах ринку банківських послуг і продуктів, а також від загальноекономічних і регіональних тенденцій.

Диверсифікованість - це розподіл банком наявних ресурсів між різноманітними об'єктами з метою зниження ризику втрат і в надії одержати більше високий дохід. Диверсифікованими будуть активи банку, які рівномірно розміщені в різні напрямки. Недиверсифікованими - активи, у структурі яких яка-небудь одна із груп буде займати більше 50%. Диверсифікованість як інструмент зниження банківських ризиків є дуже важливою характеристикою діяльності банку, тому що тільки наявність різних напрямків вкладень ресурсів у структурі може вберегти банк від системних і ринкових ризиків.

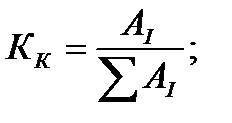

Важливим у процесі проведення аналізу рівня диверсифікації активів є розрахунок коефіцієнта концентрації (КК) якій розраховується за формулою:

Де АІ – певна група активів;

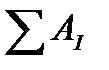

- сукупні активи.

- сукупні активи.

Коефіцієнт концентрації показує, яку частку займає та або інша група активів банку в загальному обсязі активів. Чим більша величина коефіцієнта концентрації певної групи активів, тим більш ризиковою вважається діяльність банку.

У цілому по величині коефіцієнта концентрації можна зробити наступні висновки:

1. Якщо в аналізованому банку спостерігається ріст коефіцієнта концентрації групи «Високоліквідні активи», то можна зробити висновок про те, що банк, дотримуючись обережної політики ведення діяльності, зберігає свою миттєву ліквідність, але втрачає прибутковість операцій.

2. У випадку, якщо спостерігається збільшення значення коефіцієнта концентрації групи «Кредити та заборгованість клієнтів», то це свідчить про те, що, по-перше, даний банк розширяє свою кредитну діяльність; по-друге, ступінь ризикованості банківських операцій збільшується в результаті зниження диверсифікованості активів.

3. У випадку, якщо зростає значення коефіцієнта концентрації групи «Основні засоби та нематеріальні активи», можна зробити висновок про те, що банк розміщає свої кошти в низьколіквідні, недоходні активи, що, безумовно, позначиться на рівні прибутковості його операцій. Дані вкладення в банку є непродуктивним активом, тому їхня питома вага в загальному обсязі активу не повинна перевищувати 20%. Однак слід зазначити, що вкладення подібного роду банку необхідні для підтримки свого іміджу на ринку. Значні вкладення такого роду пояснюються тим, що банківська послуга нематеріальна, тобто невловима по своїй природі, і для залучення споживача дуже важливі вкладення в будинки банку, його внутрішнє й зовнішнє оформлення, у продукцію рекламного характеру й т.д.

4. При оцінці частки портфеля цінних паперів в загальному обсязі активів банку, потрібно звернути увагу на його якість. Якщо відбувається збільшення обсягу портфеля цінних паперів і його частки в загальному обсязі активів банку за рахунок високоліквідних державних цінних паперів, то це є свідченням поліпшення диверсифікації активних операцій банку і зниження рівня ризикованості в діяльності банку. Якщо обсяг портфеля цінних паперів збільшується за рахунок високо ризикових корпоративних цінних паперів, то це навпаки приводить до зниження якості активів банку і підвищення ризикованості банку.

При дослідженні структури розміщення банківських ресурсів та визначення структурних зрушень застосовується метод групувань.

Види групувань активів банку залежать від поставленої мети аналізу.

Групування активів банку здійснюється за такими ознаками:

• за видами операцій;

• за строками розміщення;

• за ступенем ліквідності;

• за ступенем ризику;

• за впливом на рівень дохідності банку.

Коротко розглянемо зміст кожного з наведених видів групувань.

З точки зору видів операцій активи комерційного банку можна розділити на п'ять основних категорій:

| Основні категорії активів банку |

| 1. Готівка і прирівняні до неї кошти |

| 2. Інвестиції |

| 3. Кредити |

| 4. Споруди й обладнання банку |

| 5. Інші активи банку |

Рисунок 1. - Групування активів банку за видами операцій

За строками розміщення банківських ресурсів рахунки активу балансу комерційного банку поділяються на:

• поточні;

• строкові;

• квазістрокові.

Поточні активи - це активи до запитання, які повертаються за першою вимогою кредитора.

Строкові активи - це кошти, які розміщені банком на певний строк.

Квазістрокові активи - кошти, які не мають визначеного строку повернення і не можуть бути повернені за першою вимогою. Вони повертаються тільки за певних умов.

За ступенем ліквідності проводиться групування статей активу балансу за спадним ступенем ліквідності активів.

При цьому статті активу балансу поділяються на п'ять основних груп:

− первинні резерви;

− вторинні резерви;

− інші ліквідні активи;

− малоліквідні активи;

− неліквідні активи;

Первинні резерви - сюди відносяться всі касові активи, кошти на кореспондентському рахунку в НБУ.

Вторинні резерви або “некасові” високоліквідні дохідні активи, цінні папери, які можуть бути оперативно реалізовані на грошовому ринку і перетворитися в грошову форму, тобто в первинні резерви.

Інші ліквідні активи - надані банком кредити та інші платежі, до погашення яких залишилося не більш одного місяця.

Малоліквідні активи - позикові активи, до погашення яких залишилося більше одного місяця.

Неліквідні активи - капіталізовані активи, фінансові інвестиції в тому числі фінансові вкладення в асоційовані і дочірні компанії, дебіторська заборгованість та інші іммобілізовані кошти.

Залежно від рівня ризику всі активи банку поділяються на шість груп:

І група - 0%;

II група - 10%;

III група - 20%;

IV група - 35%;

V група - 50%;

VІ група - 100%.

Групування активів банку залежно від рівня ризику розглянуто в темі “Аналіз власного капіталу банку”.

З точки зору впливу виду активів банку на рівень дохідності вони поділяються на:

− доходні;

− недоходні.

До доходних активів відносяться:

− кредити та заборгованість клієнтів;

− кошти вкладені в цінні папери;

− кошти розміщені в інших банках з метою отримання доходів (міжбанківські кредити та депозити);

− інші доходні активи.

До недоходних активів відносяться:

− касові активи;

− кошти на коррахунку;

− дебіторська заборгованість;

− основні засоби та нематеріальні активи;

− інші недоходні активи.

Загальний аналіз активів банку поділяється на кількісний і якісний.

Кількісний аналіз дозволяє визначити зміну загального обсягу активів банку і зміну окремих статей активу балансу банку, а також визначити питому вагу окремих видів активів в загальному обсязі активів банку і структурні зрушення.

На основі якісного розподілу активів і використання методу порівняння визначаються пропорції між рахунками балансу і виявляються тенденції, їх зміни і простежується, в якій мірі ці зміни і відхилення вплинули на ліквідність та прибутковість операцій банку.

3. Коефіцієнтний аналіз якості активів банку.

Якість активів банкувизначається їхньою ліквідністю, обсягом ризикових активів, складом і структурою недоходних активів, загальним обсягом і часткою активів, що приносять дохід. Висока якість активів визначається такими умовами:

- повною зворотністю будь-якого активного фінансового інструмента в строкі, що обговорені договором;

- одержанням доходів від будь-якого активного фінансового інструмента у вигляді відсотків, дивідендів і інших доходів.

Потрібно зазначити, що якість активів перебуває в прямій залежності від доцільності й оптимальності їхньої структури, рівня диверсифікації операцій, від обсягу активів з різними ознаками проблемності.

Таким чином, метою аналізу якості активів є, насамперед, визначення їх «життєздатності», а також оцінка рівня прибутковості, ризикованості й ліквідності.

Основними завданнями аналізу якості активів банку є:

− визначення напрямків оптимізації якості активів банку з позиції ризикованості, ліквідності й прибутковості;

− визначення ступеня збалансованості активів банку по ступеню ліквідності;

− оцінка рівня ризикованості активів;

− оцінка диверсифікованості активів банку за рівнем прибутковості;

− виявлення й оцінка факторів, що впливають на якість активів банку;

− виявлення впливу проблемних активів на якість всіх активів і ін.

Основні напрямки аналізу якості активів банку можна представити в такий спосіб:

I. Аналіз і оцінка активів банку з погляду їхньої відповідності якісним вимогам ліквідності, що дозволить оцінити можливість банку швидко й без втрат перетворити свої активи в грошову форму.

Аналіз активів з погляду їхньої ліквідності можна представити в такий спосіб:

1. Вивчення складу активів по ступеню ліквідності.

У процесі аналізу активів банку з погляду їхньої відповідності якісним вимогам ліквідності спочатку здійснюють групування активів по ступеню ліквідності, при якому виділяють групи високоліквідних і ліквідних активів, а також активів довгострокової ліквідності.

2. Визначення питомої ваги високоліквідних активів в загальній сумі активів банку і розрахунок коефіцієнта співвідношення суми високоліквідних активів і доходних активів банку, якій показує, скільки гривень високоліквідних активів приходиться на гривню доходних активів банку і розраховується за формулою:

,

,

де Кв.а − коефіцієнт співвідношення суми високоліквідних активів і доходних активів банку, %;

ВА − сума високоліквідних активів, тис. грн;

ДА − сума доходних активів банку, тис. грн.

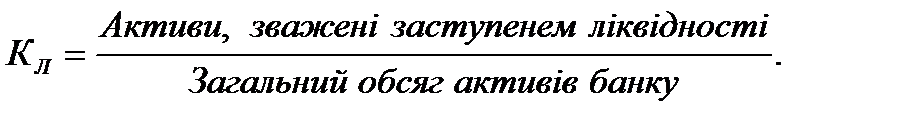

3. Розрахунок і аналіз коефіцієнта ліквідності. Для отримання узагальненої оцінки ліквідності активів банку визначається коефіцієнт ліквідності активів за формулою:

Проте цей коефіцієнт може бути розрахований за умови розроблення критеріїв ліквідності кожного виду активів банку. За основу зважування активів за станом ліквідності можна взяти методику розрахунку загального коефіцієнта ліквідності (хоча під час оцінювання ліквідності окремих видів активів не повністю враховано ступінь ліквідності окремих з них):

Зважуючи активи за ступенем ліквідності, необхідно відповідні активи помножити на такі коефіцієнти ліквідності:

− пролонговані кредити − на 0,3;

− прострочені та безнадійні кредити − на 0;

− прострочена та безнадійна дебіторська заборгованість − на 0;

− прострочена та безнадійна заборгованість за операціями з цінними паперами − на 0;

− основні засоби та нематеріальні активи − на 0,5;

− решта активів− на 1.

4. Розрахунок обов’язкових нормативів ліквідності: нормативу миттєвої, нормативу поточної та короткострокової ліквідності. (Порядок розрахунку та методика аналізу наведених нормативів буде розглянута у темі «Аналіз ліквідності банку».

II. Аналіз і оцінка активів банку з погляду їхньої відповідності вимогам доходності та прибутковості. Даний аналіз є найважливішим напрямком аналізу якості управління активами банку, оскільки ефективний стан активів (з позиції реальної «віддачі») забезпечує одержання банком необхідних доходів і прибутку, що, у свою чергу, є основною метою його діяльності.

Прибутковість активів характеризує вміння банку розпоряджатися своїми ресурсами з погляду розміру доходів, одержуваних від їхнього використання. Виходячи із цього, аналіз банку з погляду їхньої відповідності вимогам прибутковості дозволяє:

− виділити ті групи активів, що використається банком найбільше ефективно;

− урахувати ризик розміщення коштів (а, отже, і можливі збитки);

− розробити заходи по забезпеченню доходності та прибутковості активів.

Етапи аналізу активів (з погляду їхньої прибутковості) можна представити в такий спосіб:

1. Групування активів банку на доходні і недоходні.

Традиційно групування активів банку припускає розподіл всіх активів на дві групи:

До доходних активів або, так званих «працюючих» активів відносяться:

− портфель цінних паперів;

− надані міжбанківські кредити і розміщені депозити в інших банках;

− кредити та заборгованість клієнтів;

− інвестиції в асоційовані і дочірні компанії;

− інвестиційна нерухомість і ін.

2. Визначення питомої ваги доходних і недоходних активів в загальному обсязі активів банку. У міжнародній практиці вважається, що цей коефіцієнт має бути не менше 93 %. Збільшення частки недохідних активів банку більше як на 7 % може призвести банк до банкрутства. Ураховуючи специфіку розвитку українських банків середнє значення цього коефіцієнта коливається в межах 70-80%.

3. Розрахунок коефіцієнтів доходності та прибутковості активів банку.

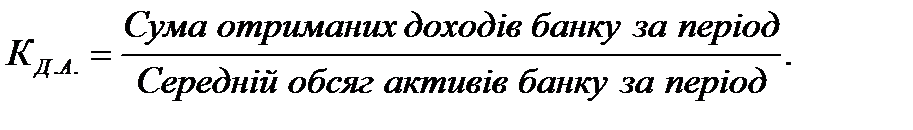

Коефіцієнт доходності активів банку розраховується за формулою:

Даний показник характеризує середній рівень доходності активних операцій банку. Збільшення даного показника не завжди є свідченням підвищення ефективності, тобто прибутковості активних операцій банку. Тільки в тому разі, якщо доходи банку збільшуються більш високими темпами ніж відбувається зростання витрат банку, це приводить до підвищення прибутковості.

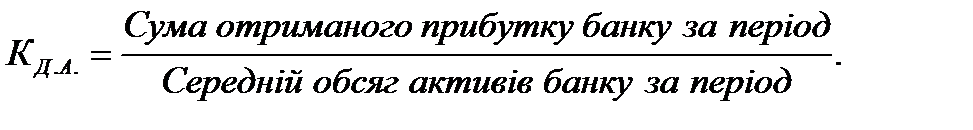

Коефіцієнт прибутковості активів банку розраховується за формулою:

Цей коефіцієнт показує, скільки прибутку приходиться на одну гривню активів банку. Саме збільшення цього показника завжди є свідченням підвищення ефективності активних операцій банку.

IІI. Аналіз і оцінка активів банку з погляду їхньої ризикованості.

Важливим напрямком аналізу якості активів банку є оцінка ступеня їхньої ризикованості.

Аналіз активів за ступенем ризику провадиться в двох напрямках:

− для активів у цілому;

− окремо для кожного виду активів, що належать до складу доходних активів (аналіз ризикованості вкладень по основних інструментах: кредитна діяльність, вкладення в цінні папери, валютні операції та ін.

Оцінка ризику всіх активів банку, у загальному виді, може провадитися в наступному порядку:

1. Визначення величини активів банку з урахуванням їхнього ризику.

У цьому випадку для визначення величини активів, зважених по ступені ризику, можуть використатися 2 типи групувань:

1) «нормативне» групування. Дане групування провадиться відповідно до Інструкції Про порядок регулювання діяльності банків в Україні (Постанова НБУ №368 від 28.08.2001р.).

Тут виділяються наступні групи активів:

– активи 1-ої групи ризику з коефіцієнтом ризику 0%;

– активи 2-ої групи ризику з коефіцієнтом ризику 10%;

– активи 3-ої групи ризику з коефіцієнтом ризику 20%;

– активи 4-ої групи ризику з коефіцієнтом ризику 35%;

– активи 5-ої групи ризику з коефіцієнтом ризику 50%;

– активи 6-ої групи ризику з коефіцієнтом ризику 100%.

Які види активів відносяться до кожної наведеної групи було розглянуто в темі «Аналіз власного капіталу банку».

На нашу думку, такий підхід не в повній мірі відповідає об’єктивній оцінці якості активів за ступенем ризику. Згідно даного угрупування всі кредити, що надані суб'єктам господарювання, а також кредити, які надані фізичним особам, тобто весь кредитний портфель, відносяться до VІ групи активів, тобто до активів із 100 відсотковим ступенем ризику. Але якість кредитного портфеля по різним банкам дуже різниться. Враховуючи те, що частка кредитного портфеля по деяким банкам займає більше 80%, то можна стверджувати, що якість кредитного портфеля значною мірою впливає на якість активів загалом. І не враховувати якість кредитного портфеля банку при оцінці якості активів банку, вважаємо, не доцільно. Тому при оцінці якості активів банку з позиції ризику, можуть бути використані аналітичне групування, а також авторські підходи до угруповань активів.

2) «аналітичне» групування, а також авторські підходи до групувань активів (вони розробляються аналітиками самостійно з урахуванням економічного змісту операції конкретного банку).

Всі аналітичні групування базуються на наступній схемі розрахунку величини активів по ступені ризику:

− поділ активів і їхнє об'єднання по встановлених групах ризику;

− оцінка ризикованості активів по основних групах і статтям усередині кожної групи з погляду їхньої структури й динаміки;

− присвоєння коефіцієнта ризику активам по групах і розрахунок по всіх групах величини активів банку з урахуванням коефіцієнта ризику (коефіцієнт ризику може встановлюватися експертним шляхом, або самим аналітиком);

− остаточний розрахунок загальної величини активів банку, зваженої з урахуванням ризику:

2. Визначення абсолютного й відносного приросту (або зниження) за розглянутий період активів, зважених з урахуванням ризику; виявлення й оцінка факторів, що впливають на зміну обсягу даних активів.

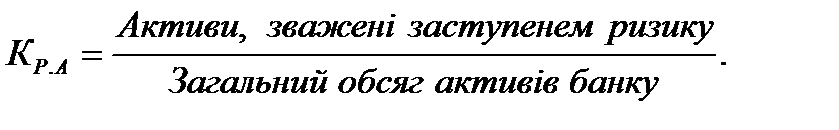

3. Розрахунок коефіцієнта ризику активів:

Даний показник характеризує якість активів банку з позиції їхньої ризикованості. Додатково можна зробити оцінку динаміки даного показника за кілька звітних періодів. При цьому його ріст у динаміці свідчить про погіршення якості активів банку з позиції ризику.

Аналітикові варто мати на увазі, що показники ризику активів подібного виду є чисто розрахунковими величинами, значення яких, як і будь-яких середньозважених показників (у цьому випадку КР.А. є середньозваженим показником), залежать від обраних вагових коефіцієнтів, і, отже, із практичної точки зору на їхній основі можна аналізувати тільки тенденції зміни ризику активів у цілому.

| <== предыдущая лекция | | | следующая лекция ==> |

| Вихревое электрическое поле. Самоиндукция. ЭДС самоиндукции. Индуктивность. Энергия магнитного поля. | | | Концепция бизнеса (резюме) |

Дата добавления: 2016-05-11; просмотров: 3721;