По территориальному признаку

Внутренние инвестиции— вложения средств в объекты инвестирования, размещенные в территориальных границах данной страны.

Зарубежные инвестиции— вложения средств в объекты инвестирования, размещенные за пределами территориальных границ данной страны.

В механизме макроэкономического развития инвестиции выполняют функцию регулятора темпов развития с мультипликационным эффектом. При увеличении инвестиций рост ВВП будет происходить в большем размере, чем первоначальные дополнительные инвестиции. Это связано с тем, что инвестиции приводят к большим изменениям в размере ВВП, что и называют мультипликационным эффектом. Мультипликационный эффект может быть положительным (при росте инвестиций) или же отрицательным, когда объемы инвестиций сокращаются. Эффект мультипликатора инвестиций можно сравнить с волновыми эффектами, при которых одно возмущение может привести к длительном последствиям.

Величина мультипликатора выражается формулой

где К — мультипликатор инвестиций; MPC — предельная склонность к потреблению; MPS —предельная склонность к сбережению.

По своему значению мультипликатор характеризует отношение изменения уровня национального дохода к вызвавшему его изменению уровня расходов. Так, некоторое исходное увеличение или уменьшение уровня совокупных расходов влечет за собой большее увеличение или уменьшение национального дохода. Чем доля потребления в доходе больше, тем сильнее будет проявляться в экономике эффект мультипликатора, гак как рост потребления (расход) одних людей приводит к увеличению доходов других, продавших свои товары и услуги. Эта цепочка будет продолжаться до тех пор, пока постепенно исходный уровень потребления нс будет полностью замещен сбережениями.

Мультипликатор инвестиций представляет собой числовой коэффициент, который характеризует размеры роста ВВП при увеличении инвестиций. В развитых странах коэффициент мультипликации колеблется между 2 и 3. В 1980-х гг., например, прирост инвестиций в США вызывал прирост национального дохода примерно в 2,5 раза.

Кейнс использовал мультипликатор, трансформировав его в показатель, выражающий взаимосвязь между приростом инвестиций и увеличением дохода. Кейнсианский мультипликатор показывает, как влияет прирост инвестиций (государственных и частных) на прирост выпуска (и дохода).

Действие мультипликатора обусловлено взаимосвязью между отраслями. Прирост доходов под влиянием увеличения инвестиций порождает цепочку межотраслевых взаимосвязей, которая в итоге вызывает рост производства, а значит и дохода. Кроме того, прирост дохода, возникший от увеличения объема инвестиций, делится на личное потребление и сбережение. Чем выше доля потребления (С), тем сильнее действует мультипликатор.

Следует также отметить, что действие инвестиционного мультипликатора не проявляет себя сразу, а как бы "растягивается" на протяжении определенного периода. Проявление мультипликационного эффекта наблюдается при наличии неиспользованных мощностей и свободной рабочей силы. Эффект мультипликации имеет место обычно в условиях подъема, а не в период спада. В целом мультипликатор — механизм с двумя лезвиями: он может усиливать как рост национального дохода, так и его сокращение. Мультипликатор умножает не только прирост инвестиций, но и их сокращение, т.е. работает в обе стороны.

Эффект мультипликатора инвестиций дополняется эффектом акселератора.

Акселератор инвестиций — коэффициент, показывающий соотношение между чистыми инвестициями данного года и приростом ВВП в предыдущем:

где II — акселератор инвестиций; 1( — чистые инвестиции в период времени £; ДВВП — прирост ВВП в период, предшествующий I.

Экономическое развитие страны является не только следствием вложения в нее инвестиций, но служит исходной базой для увеличения их и будущем. Для оценки эффекта мультипликатора специалисты разделяют инвестиции на автономные и индуцированные. Показатель автономных инвестиций не зависит от сложившегося уровня ВНП и может рассматриваться в качестве первоначального толчка к активным действиям предпринимателей на рынке, что создает эффект мультипликатора на внутреннем рынке.

Величина индуцированных инвестиций является следствием предыдущего развития — предприниматели, видя, что объем национального производства растет и конъюнктура рынка улучшается, стремятся использовать благоприятные условия и расширяют инвестиции. В результате на автономные инвестиции накладываются производные, что ведет к ускорению развития, т.е. эффекту акселератора.

В целом можно отметить что необходимую балансировку в системе "потеря равновесия — восстановление равновесия" осуществляет сам рыночный механизм. При значительных же сбоях (превышающих восстановительные возможности рынка) корректировку дисбаланса осуществляет государство, используя, в первую очередь, систему бюджетных расходов.

Важным рычагом воздействия на предпринимательскую деятельность и составной частью экономической политики является инвестиционная политика, которая включает регулирование всех сторон инвестиционного процесса, а именно — размеры, структуру, источники, эффективность инвестиций и др.

Инвестиционная политика представляет собой комплекс целенаправленных мероприятий, проводимых государством, направленных на формирование благоприятного инвестиционного климата, стимулирование инвестиционной активности и повышение эффективности производства и решения социальных проблем.

Следует различать инвестиционную политику государства, региональную и отраслевую инвестиционную политику, инвестиционную политику предприятия. Все они находятся в тесной взаимосвязи, но определяющей является государственная инвестиционная политика, так как она создаст условия и способствует активизации инвестиционной деятельности на всех уровнях.

Региональная инвестиционная политикапредставляет собой систему мер, проводимых на уровне региона и способствующих мобилизации инвестиционных ресурсов и определению направлений их использования в интересах региона.

Отраслевая инвестиционная политика включает в себя инвестиционную поддержку приоритетных отраслей экономики, развитие которых обеспечивает безопасность страны и ускорение научно-технического прогресса.

Инвестиционная политика формируется на базе концепции самофинансирования развития предприятий. Она характеризуется целью, задачами и механизмом их реализации.

Стратегической целью государственной инвестиционной политики является модернизация, направленная на обеспечение эффективного развития экономики страны.

Задачи и методы инвестиционной политики меняются в зависимости от фаз делового цикла. Так, в фазе кризиса и депрессии в качестве приоритетной задачи инвестиционной политики ставится поддержка части основного капитала, выпускающего конкурентоспособную продукцию.

В фазах оживления и подъема, когда осуществляется стратегия инвестиционного прорыва, стоит задача расширения инвестиций и инноваций, направленных па освоение новых рынков.

В фазе стабильного развития, когда слабо проявляется государственная поддержка, инвестиции реализуются на основе выработанной стратегии отдельных хозяйствующих субъектов.

В экономической теории экономика в целом рассматривается не как одномерная плоскость, а как гораздо более сложное образование, единство двух начал, двух экономик — реальной и монетарной (денежной). Под реальной экономикой понимается совокупность экономических отношений между производителями услуг и товаров и их потребителями. Под монетарной понимается совокупность экономических отношений, возникающих в сфере денежного обращения, где те, кто имеет сбережения, пересекаются с интересами тех, кто предъявляет спрос на них с целью инвестиций.

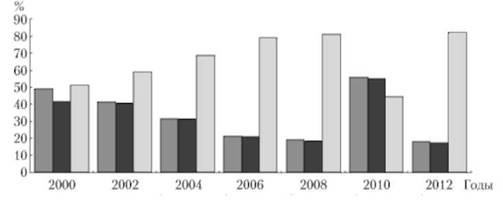

Рассмотрим, как осуществляются инвестиции в реальный сектор экономики в нашей стране. Состояние финансовой системы России с 2000 г. определялось благоприятной внешнеэкономической конъюнктурой, ростом цен на сырье и легким доступом к дешевым внешним финансовым ресурсам. Масштабный приток средств из-за рубежа стимулировал рост инвестиций и потребления. При этом большая часть инвестиционных ресурсов направлялась на финансовые рынки. Так, если в начале 2000 г. в реальный сектор направлялось 41,4% общего объема инвестиций, то к 2012 г. они составили 17,3% (рис. 4.2). Этому есть и объективные причины: рентабельность производственных активов в среднем по экономике равнялась 8—10%, тогда как рентабельность вложений в финансовые инструменты была намного больше, доходя до 50%. В этом заключаются противоречия реального и финансового секторов экономики — финансовый сектор должен быть производным от реального сектора.

Рис. 4.2. Структура инвестиционных вложений в экономику (без субъектов малого предпринимательства):

В докризисной ситуации при значительном накоплении золотовалютных резервов, формировании профицита бюджета и создании Стабилизационного фонда наблюдалась диспропорция между темпами роста денежной массы и инвестициями в реальный сектор. В 2004 г., в период высоких цен на нефть, в целях стерилизации денежных средств и недопущения укрепления курса национальной валюты был создан Стабилизационный фонд. С 1 января 2008 г. с введением в действие Федерального закона от 26 апреля 2007 г. № 63-ФЗ "О внесении изменений в Бюджетный кодекс Российской Федерации в части регулирования бюджетного процесса и приведении в соответствие с бюджетным законодательством Российской Федерации отдельных законодательных актов Российской Федерации" он был заменен на Резервный фонд и Фонд национального благосостояния. Основной источник их формирования — налоги в части нефти и газа, а также экспортные пошлины на нефть, газ и нефтепродукты.

Конечно, целесообразней было бы часть средств золотовалютных резервов и Резервного фонда направить в банковскую систему, а через нее вложить в проекты внутри нашей страны, где степень износа основного капитала составляла еще до кризиса более 45%. Если бы такую политику провели несколько лет назад, в период быстрого роста Стабилизационного фонда, то уже сейчас мы имели бы положительные результаты и подготовили бы внутренний рынок к условиям мирового финансового кризиса. Но после того как государство было готово вкладывать резервы во внутренний сектор, бесконтрольная девальвация (или свободное плавание рубля) поглощала любую денежную ликвидность в экономке и приводила к расстройству внутреннюю финансовую систему. Основные меры государственного регулирования должны были быть направлены па создание условий роста в реальном секторе экономики. За счет мер целенаправленной денежно-кредитной политики можно было увеличить объем инвестиций. Проводимая денежно-кредитная политика не только не взаимодействует с инвестиционной политикой, но и полностью лишает ее возможностей. В условиях замедления роста денежной массы и кредитных ограничений наблюдается падение темпов роста инвестиций в основной капитал.

Таким образом, инвестиционная политика государства обеспечивала в основном сырьевую направленность развития и в недостаточной мере затрагивала обрабатывающие отрасли, была оторвана от политики оздоровления и роста реальной экономики. Если в нормальной экономике инвестиции и финансы взаимодействуют и дополняют друг друга, то в нашей экономике деньги и производство движутся почти что по несообщающимся сосудам, по непересекающимся орбитам. Макроэкономическая ситуация в России характеризуется низким уровнем инвестиций в связи с дефицитом инвестиционных ресурсов и неблагоприятным инвестиционным климатом.

Дата добавления: 2016-12-08; просмотров: 1013;