Вопрос 4. Расчет страховых тарифов

Страховые тарифы по рисковым видам страхования рассчитываются в соответствии с Методикой расчета тарифных ставок, утвержденной распоряжением Федеральной службы России по надзору за страховой деятельностью от 8 июня 1993 г. № 02-03-36 и рекомендованной страховым организациям для расчетов страховых тарифов.

Данная методика применяется для расчета тарифных ставок для рисковых видов страхования при выполнении следующих условий:

1) существует статистика либо какая-то другая информация по виду страхования, для которого осуществляются расчеты, что позволяет оценить следующие величины:

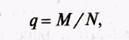

q — вероятность наступления страхового случая по одному договору страхования;

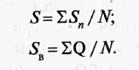

S — среднюю страховую сумму по одному договору страхования;

5в — среднее возмещение по одному договору страхования при наступлении страхового случая;

2) предполагается, что не будет опустошительных событий, когда одно событие влечет за собой несколько страховых случаев;

3) расчет тарифов проводится при заранее известном количестве договоров п, которые предполагается заключить со страхователями.

При наличии статистики по рассматриваемому виду страхования указанные в первом пункте показатели рассчитываются следующим образом:

При наличии статистики по рассматриваемому виду страхования указанные в первом пункте показатели рассчитываются следующим образом:

где N — общее количество договоров, заключенных за некоторый период времени в прошлом; М — количество страховых случаев в N договорах:

При страховании по новым видам рисков при отсутствии фактических данных о результатах проведения страховых операций, т.е. статистики по величинам q, S и Sв, эти величины могут оцениваться экспертным методом либо в качестве них могут использоваться значения показателей-аналогов. В этом случае должны быть представлены мнения экспертов либо пояснения по обоснованности выбора показателей-аналогов q, S, Sв в отношении средней выплаты

к средней страховой сумме (SB/S), которую рекомендуется принимать не ниже:

0,3 — при страховании от несчастных случаев и болезней, в медицинском страховании;

0,4 — при страховании средств наземного транспорта;

0,6 — при страховании средств воздушного и водного транспорта;

0,5 — при страховании грузов и имущества, кроме средств транспорта;

0,7 — при страховании ответственности владельцев автотранспортных средств и других видов ответственности и страховании финансовых рисков.

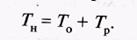

В соответствии с данной методикой нетто-ставка (Гн) включает основную часть (То), обеспечивающую формирование страховщиком фонда денежных средств, используемых для текущих страховых выплат, создания страховых резервов, и рисковую надбавку (Тр), за счет которой страховщик создает часть средств страхового резерва, предназначенную для покрытия возможного увеличения выплат страхового возмещения в отдельные неблагоприятные годы по сравнению со  средними выплатами за принятый тарифный период.

средними выплатами за принятый тарифный период.

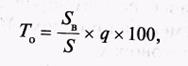

Основная часть нетто-ставки То соответствует средним выплатам страховщика, зависящим от вероятности наступления страхового случая д, средней страховой суммы S и среднего возмещения Ss. Основная часть нетто-ставки со 100 руб. страховой суммы, руб., рассчитывается по формуле

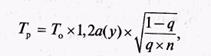

где SB — средняя величина страхового возмещения на один страховой случай по договорам страхования данного вида; S — средняя страховая сумма на один договор страхования данного вида; q — вероятность наступления страхового случая в расчете на один договор страхования данного вида. Рисковая надбавка рассчитывается по формуле

где п — планируемое (фактическое) число договоров страхования; а(у) — коэффициент гарантии, означающий, чтостраховая организация с вероятностью у предполагает обеспечить превышение общей суммы выплат страховых возмещений над всей собранной страховой премией по виду страхования. Значение а(у) принимается для того или иного уровня у по данным, приведенным ниже и рассчитанным на основе теории вероятностей исходя из предположения, что совокупный размер выплаченных страховых возмещений является нормально распределенной случайной величиной.

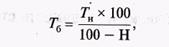

Брутто-ставка Тб рассчитывается по формуле

где Н — нагрузка, %.

Структура нагрузки (в процентах к брутто-ставке) устанавливается исходя из сложившегося соотношения включаемых в нее расходов и необходимости их оптимизации.

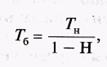

Брутто-ставка может рассчитываться и по другой формуле:

где Н — нагрузка в абсолютном выражении, доли единицы; Т — нетто-ставка, выраженная в процентах или рублях со 100 руб. страховой суммы.

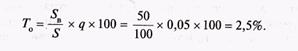

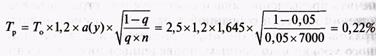

Пример 8.1.Страховая компания осуществляет страхование граждан от несчастных случаев. Вероятность наступления страхового случая равна 0,05. Средняя страховая сумма составляет 100 тыс. руб. Среднее страховое возмещение — 50 тыс. руб. Количество заключенных договоров — 7000. Коэффициент гарантии равен 1,645. Доля нагрузки в тарифной ставке составляет 25%. Необходимо определить брутто-ставку для данного вида страхования.

Сначала определяем основную часть нетто-ставки:

Затем рассчитываем рисковую (страховую) надбавку:

Затем рассчитываем рисковую (страховую) надбавку:

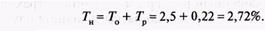

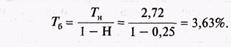

Определяем нетто-ставку:

Определяем брутто-ставку:

Дата добавления: 2016-11-02; просмотров: 2799;