Учет расчетов по налогам и сборам

Счет 68 «Расчеты по налогам и сборам» (активно-пассивный) предназначен для обобщения информации о расчетах с бюджетом по налогам и сборам, уплачиваемым непосредственно организацией, и налогам с персонала этой организации.

К счету 68 «Расчеты по налогам и сборам» могут быть открыты

субсчета:

68-1 «Налоги и отчисления, включаемые в себестоимость продукции,

работ, услуг»;

68-2 «Налоги, уплачиваемые из выручки от реализации товаров

продукции, работ, услуг»;

68-3 «Налоги, уплачиваемые из прибыли (дохода)»;

68-4 «Налоги на доходы физических лиц»;

68-5 «Прочие налоги, сборы и отчисления».

На субсчете 68-1 учитываются расчеты по чрезвычайному налогу и

обязательным отчислениям в государственный фонд содействия

занятости, земельному налогу (платежам за землю), налогу за

пользование природными ресурсами и по другим налогам, включаемым в

себестоимость продукции, работ, услуг).

На субсчете 68-2 учитываются расчеты по акцизному налогу,

по налогу на продажу товаров в розничной торговой сети,

налогу с продаж автомобильного топлива, налогу на добавленную

стоимость и другим налогам, уплачиваемым из выручки от реализации

продукции, работ, услуг.

На субсчете 68-3 учитываются расчеты по налогам на

недвижимость, прибыль и доходы, игорный бизнес и другим налогам,

уплачиваемым из прибыли (дохода) организации.

На субсчете 68-4 учитываются расчеты по подоходному налогу с

Физических лиц.

На субсчете 68-5 учитываются расчеты по налогу на приобретение

автотранспортных средств, по налогу на доходы иностранных

юридических лиц, на рекламу и другим налогам и сборам, вводимым

местными Советами депутатов на территориях своих административно-

территориальных единиц.

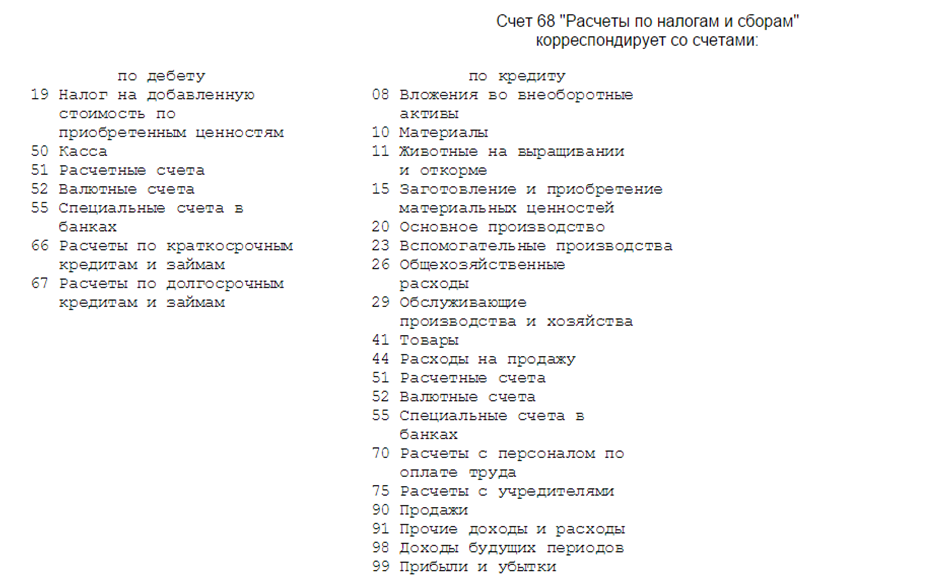

По кредиту счета 68 "Расчеты с бюджетом по налогам и сборам" отражаются суммы налогов, причитающихся организацией к уплате в бюджет. Дебетоваться при этом может множество счетов в зависимости от видов уплачиваемых налогов и сборов: организации, являющиеся по законодательству налогоплательщиками, дебетуют счета:

по учету внеоборотных и оборотных активов (01, 04, 10, 41 и др.), когда в соответствии с законодательством суммы налогов включаются в себестоимость активов или через промежуточные счета (08 "Вложения во внеоборотные активы", 15 "Заготовление и приобретение материальных ценностей") или непосредственно на дебет счетов по учету активов. К налогам такого рода относится НДС при строительстве объектов основных средств хозяйственным способом, таможенная пошлина и таможенные сборы при импорте ценностей и др.;

по учету затрат - налог на владельцев автотранспортных средств, налог на пользователей автомобильных дорог и др.;

90 "Продажи" - уплачиваемый продавцами ценностей НДС, акцизы, экспортные пошлины и т.п., для которых эта продажа является предметом деятельности;

91.2 "Прочие расходы" - налог на имущество, налог на рекламу, НДС при продаже ценностей, когда она не является предметом деятельности организации и др.

99 "Прибыли и убытки" - налог на прибыль, налоговые санкции (штрафы, пени) в пользу бюджета и внебюджетные фонды.

Организации, являющиеся налоговыми агентами по налогу на доходы физических лиц при удержании этого налога дебетуют счета 70 "Расчеты с персоналом по оплате труда", 75.2 "Расчеты по выплате доходов" и др.

Сальдо счета 68 "Расчеты с бюджетом по налогам и сборам" обычно кредитовое и показывает задолженность организации перед бюджетом. Однако в ряде случаев оно может быть и дебетовое (при переплате того или иного налога, не возмещенный НДС организациям-экспортерам и т.п.).

В пояснениях к счету 68 "Расчеты с бюджетом по налогам и сборам" сказано, что аналитический учет по этому счету ведется "по видам налогов", однако бухгалтер должен иметь в виду, что речь идет не только о "видах налогов", но и естественно о видах сборов.

Дата добавления: 2016-05-05; просмотров: 1244;