Тарифная политика в области страхового дела.

Тарифная политика в области страхового дела представляет собой целенаправленную деятельность по установлению и корректировке страховых тарифов в целях обеспечения финансовой устойчивости и рентабельности страховой деятельности. К принципам построения тарифной политики относятся:

1. Принцип эквивалентности страховых отношений

2. Принцип доступности тарифных ставок

3. Принцип стабильности размеров страховых тарифов на протяжении длительного времени

4. Принцип расширения объёма страховой ответственности

5. Принцип обеспечения окупаемости и рентабельности страховых операций

Страховой тариф – страховая премия – цена страховой услуги – идентичные понятия.

Расходы страховщика на ведение страхового дела:

- организационные (инвестиционное),

- управленческие расходы,

- аквизиционные расходы (связаны с привлечением новых страхователей и заключением новых договоров)

- Инкассацинные расходы (идут на обслуживание налично-денежного оборота поступающих страховых платежей)

- Ликвидационные расходы (составляют затрату на ликвидацию ущерба, причинённую страховым случаем)

По ряду расходов страховая премия или страховой взнос исчисляются в процентах от страховой суммы. В целом страховая премия и расходы на содержание страховой организации пропорционально страховой сумме.

Рассмотрим страховую премию.

Страховая премия (страховой взнос) – это плата страховщику за предоставление страховой защиты. Его можно рассматривать с экономической точки зрения. Экономическая сущность проявляется в том, что это часть национального дохода. С юридической точки зрения – это денежное выражение страхового обязательства, которое подтверждено документально договором. В математическом смысле – это периодически повторяющийся платёж страхователя определённой договором суммы страховщику. Размер страховой премии отражается в страховом полисе. Величин зависит от многих факторов (во первых от отраслевых особенностей страхования)

Страховые премии (взносы) классифицируются по следующим признакам:

1) По назначению

- Рисковая премия (чистая НЕТТО премия. Означает часть страхового взноса в денежной форме, предназначенную на покрытие риска. Величина рисковой премии зависит от степени вероятности наступления страхового случая)

- Накопительный (сберегательный) взнос (присутствует в договорах страхования жизни. Предназначен для покрытия платежей страхователя по окончании срока страхования)

- НЕТТО премию (необходима для покрытия страховых платежей по видам страхования за определённый промежуток времени, связана с развитием риска)

- Достаточный взнос (равен сумме НЕТТО премии и нагрузке, включённой в издержки страховщика и его можно рассматривать как БРУТТО премию или тарифную ставку)

- БРУТТО премию (тарифную ставку)

2) По характеру рисков

- Натуральные (необходимы для покрытия риска за определённый промежуток времени. Она отвечает фактическому развитию риска, т.е. на данный момент она мб равна премии, а с течением времени она меняется, т.е. следует за ежегодным изменением риска)

- Постоянные (фиксированные премии) – не меняются с течением времени.

3) По форме уплаты

- Единовременные (страхователь сразу уплачивает страховщику за весь период страхования вперёд)

- Текущие (часть единовременной премии. Сумма текущих взносов по конкретному виду страхования всегда больше единовременного. Это объясняется потерей прибыли страховщика при рассроченных текущих взносах)

- Годовые (единовременный, который обычно вносится по договорам, имеющим годовой срок действия. Годовой взнос неделим и всегда больше единовременного)

- Рассроченные (может быть разделён на ежемесячный, квартальный и полугодовой)

4) По времени уплаты

- Авансовые платежи (те, которые уплачивает страхователь заранее до наступления срока уплаты)

- Предварительная премия (страхователь может нести полностью или частично до наступления срока уплаты. Предварительно внесенные платежи рассматриваются как взносы страховательного характера. На них начисляется процент по вкладам и при наступлении страхового случая до истечения срока договора страхователь или его наследники получают не только страховую сумму, но и страховую сумму по которым не наступил срок уплаты)

5) По отражению в балансе страхового общества

- Переходящие платежи (страховые сделки совершаются, часто, в конце календарного года. Та часть суммы, которая отнесена на следующий год носит название переходящих платежей)

- Эффективную премию (сумма результативной и переходящих платежей. По сути – это вся сумма наличных платежей, которыми располагает страховщик за год)

- Результативную премию (представляет собой разницу между годовой НЕТТО премией и переходящими платежами текущего года, отнесёнными на следующий год)

- Резервная премия (сумма НЕТТО премии и расходов по заключении договоров страхования данного вида за год. Содержит определённые резервы за счёт которых возмещаются расходы по заключению договоров)

- Перестраховочная премия (та, которую страховщик передаёт перестраховщику по условиям заключённого между ними договора перестрахования)

- И т.д.

6) По способу исчисления

- Средние (страховщик абстрагируется от индивидуальных особенностей объектов страхования и прибегает к исчислению средней арифметической для все совокупности рисков)

- Степенные (если при определении страхового взноса во внимание принимается величина риска объекта, который включён в страховую совокупность, то такой страховой взнос называется степенной страховой премией.Для исчисления необходима статистическая информация)

- Индивидуальные (когда страховщик принимает во внимание только индивидуальные особенности объекта. Используется в отношении уникальных объектов страхования)

7) По величине

- Необходимую премию (Означает величину страхового взноса, которой будет достаточно и позволит страховщику произвести страховые выплаты)

- Справедливую премию (отражает эквивалентность обязательств сторон участвующих в договоре)

- Конкурентную (путём её уменьшения позволяет страховщику привлечь максимально возможное число страхователей)

На практике используется система основной и добавочной премии. Основная определяется при заключении договора. Она мб увеличена или уменьшена в зависимости от особенностей страхования. Основную премию корректируют скидки и надбавки, которые и называют добавочной премией.

Показатели страховой статистика, принимаемые в актуарных расчётах.

Показатели делятся на 2 группы:

1. показатели формирования страхового фонда

2. Показатели использования страхового фонда

Для определения расчётных показателей страховой статистики, необход след данные:

1. n – число объектов страхования

2. e – число страховых событий

3. m – число пострадавших объектов в результат страховых событий

4. ∑p– сумма собранных страховых платежей

5. ∑Q – сумма выплаченного страхового возмещения

6. ∑Sn – страховая сумма всех застрахованных объектов

7. ∑Sm - Страховая сумма приходящаяся на повреждённые объеты наблюдаемой совокупности

Расчётные показатели страховой статистики (см листочек!!!!):

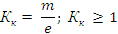

1) Частота страховых событий.

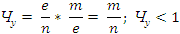

; Чс< 1

; Чс< 1

Одно страховое событие может повлечь несколько страховых случаев. Частота страховых событий показывает сколько страховых случаев приходится на 1 объект страхования

2) Опустошительность страхового события (коэффициент кумуляции риска).

Показывает сколько застрахованных объектов застигает то или иное событие.

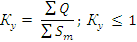

3) Коэффициент убыточности (степень убыточности; степень ущербности).

Если он превышает 1 означает что уничтожение всех застрахованных объектов происходило более чем 1 раз

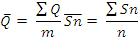

4) Сос - Средняя страховая сумма на 1 объект или договор.

5) Средняя страховая сумма на 1 пострадавший объект.

6) Тяжесть риска – отношение средних страховых сумм. Характеризует частоту проявления страхового риска.

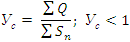

7) Убыточность страховой суммы (вероятность ущерба).

Рассматривается иногда как мера величины рисковой премии

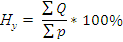

8) Норма убыточности.

Характеризует финансовую стабильность вида страхования.

9) Частота ущерба.

Показатель выражает частоту наступления страхового случая. (доля пострадавших объектов). Судят о вероятности наступления страхового случая и долю пострадавших объектов.

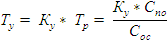

10) Ту - Тяжесть ущерба:

- Полный – причиняется ущерб равный действительной стоимости застрахованного имущества

- Частичный – когда имущество не уничтожено, а повреждено.

Задача!

Рассчитайте относительные показатели по страховой компании исходя из следующих абсолютных значений:

n=2100 – число объектов страхования

e=86 – число страховых событий

m=104 Число пострадавших объектов в результате страховых событий

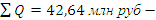

страховое возмещение

страховое возмещение

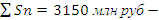

Сумма всех застрахованных объектов

Сумма всех застрахованных объектов

сумма пострадавших объектов

сумма пострадавших объектов

Нужно определить:

1. Коэффициент убыточности Ку

2. Коэффициент коммуляции риска Кк

3. Вероятность наступления страхового случая Чу

4. Тяжесть ущерба Ту

5. Убыточность страховой суммы Ус

Решение:

Кк = m/e= 104/86 = 1,2 объекта на одно страховое событие

Ку =  = 42,64 / 124,8 = 0,34

= 42,64 / 124,8 = 0,34

Чу =  = 104 /2100 = 0,05

= 104 /2100 = 0,05

Сос =  = 3150/2100 = 1,5

= 3150/2100 = 1,5

Спо =  =124,8 / 104 = 1,2

=124,8 / 104 = 1,2

Тр = Спо/Сос =1,2 / 1,5 =0,8

Ту =Ку * Тр =0,34 * 0,8 = 0,27

Ус =  =0,35%

=0,35%

Лекция 5.

Особенности расчёта тарифных ставок

| Страхование жизни | Страхование, отличное от страхования жизни | |

| Массовые рисковые виды страхования | Страхование редких событий и крупных рисков | |

| Виды страховых продуктов | ||

| Страхование на дожитие | Личное страхование: - Страхование от несчастных случаев -Медицинское страхование | Страхование промышленных предприятий |

| Пенсионное страхование | Имущественное страхование | Авиационное и космическое страхование |

| Все виды страхования, предусматривающие выплату рент | Страхование ответственности | Страхование на случай природных катастроф |

| Страхование на случай смерти | ||

| Особенности, влияющие на расчёт НЕТТО ставок | ||

| Элемент случайности связан с продолжительностью человеческой жизни | Большое число однородных объектов и статистических данных по ним | Страховые события происходят очень редко |

| В качестве исходных данных используется демографическая статистика, представленная в специальных таблицах. Используются методы долгосрочных финансовых исчислений (в т.ч. дисконтирования) | Расчёт тарифных ставок осуществляется статистическими методами с использованием средних показателей | Количество страхуемых объектов ограничено |

| При расчёте ставок приходится отслеживать события за десятки лет | ||

| Необходимо использование специальных методов расчёта для малого числа договоров и международное сотрудничество при выработке единых правил и тарифов | ||

| Рекомендуемые методики для расчёта тарифных ставок | ||

| Методика отменена с 2006 года и действующей методики нет | Методика расчёта тарифных ставок по рисковым видам страхования, которая действует с 1993 года и методика, предлагаемая статистиками | Специальной методики нет. Частично используется методика для массовых рисковых видов страхования с изменениями. |

Расчёт тарифных ставок по рисковым видам страхования

Распоряжение №020336 от 8 июля 1993 года РОССТРАХНАДЗОР

I методика. Применяется при след. условиях:

Существует статистика, либо другая информация по рассматриваемому виду страхования, что позволяет оценить следующие величины:

1. Чу – вероятность наступления страхового случая

2.  – среднюю страховую сумму по одному договору страхования

– среднюю страховую сумму по одному договору страхования

3.  – среднее страховое возмещение по одному договору при наступлении страхового случая. Предполагается, что не будет опустошительных событий, когда одно страховое событие влечёт несколько страховых случаев.

– среднее страховое возмещение по одному договору при наступлении страхового случая. Предполагается, что не будет опустошительных событий, когда одно страховое событие влечёт несколько страховых случаев.

4. Расчёт тарифов производится при заранее известном количестве договоров (n), которое предполагается заключить со страхователем.

В данном случае риск рассматривается как потенциальная возможность причинения ущерба страхователю. Например, это возможность гибели или повреждения имущества, а в отношении жизни – утрата способностей, болезни и т.д.

Сама методика.

Tn – НЕТТО ставка. Состоит из основной части и рисковой надбавки.

Тn = То +Тр

Основой для расчёта основной части ставки является убыточность страховой суммы, которая зависит от частоты ущерба (Чу = m/n) и коэффициента тяжести ущерба (Кту =  ).

).

То = Чу *  * 100%

* 100%

Рисковая надбавка – вводится для того, чтобы учесть неблагоприятные колебания показателей убыточности страховой суммы.

2 варианта расчёта рисковой надбавки:

1) При наличии статистики о страховых возмещениях и возможности вычисления среднеквадратического отклонения возмещений при наступлении страховых случаев рисковая надбавка рассчитывается для каждого риска таким образом:

Тр= То * α(γ) *

2) При отсутствии данных о среднеквадратическом отклонении страхового возмещения рисковая надбавка определяется по упрощённой формуле:

Тр = 1,2 * То * α(γ) *

α(γ) – это коэффициент, который зависит от гарантий безопасности гамма. Гамма берётся из таблицы

Значение коэффициента α от гарантий безопасности γ.

| Γамма | 0,84 | 0,90 | 0,95 | 0,98 | 0,9986 |

| α(γ) | 1,3 | 1,645 |

БРУТТО ставка:

Тб =

f(%) – доля нагрузки в БРУТТО ставке

ПРИМЕР:

Страховщик проводит страхование от несчастных случаев.

Вероятность наступления страхового случая – 0,05

средняя страховая сумма = 80 тыс. руб.

среднее страховое возмещение = 30 тыс. руб.

количество заключённых договоров = 6000

доля нагрузки тарифной ставки = 24%

среднее квадратическое отклонение = 8 тыс. руб.

определить тарифную ставку (НЕТТО и БРУТТО) при гарантии безопасности 0,95

Дата добавления: 2016-05-25; просмотров: 1242;