Кейнсианская модель спроса на деньги

Точка зрения о том, что единственным мотивом спроса на деньги является использование их для совершения сделок существовала до середины 30-х годов, пока не вышла в свет книга Кейнса «Общая теория занятости, процента и денег», в которой Кейнс к транзакционному мотиву спроса на деньги добавил еще 2 мотива спроса на деньги - мотив предосторожности и спекулятивный мотив - и соответственно предложил еще 2 вида спроса на деньги: предусмотрительный и спекулятивный.

Кейнсианская теория оценивает спрос на деньги несколько с иных позиций. С точки зрения Кейнса, спрос на деньги зависит от предпочтения ликвидности. Предпочтение ликвидности, по Кейнсу, означает предпочтение хранить деньги в наличной, то есть наиболее ликвидной форме. Дж. Кейнс выделял три психологических мотива такого хранения денег, определяющих спрос на деньги:

1) Транзакционный мотив хранения денег, поскольку деньги необходимы для текущего приобретения товаров и услуг.Транзакционный мотив означает, что хозяйствующий субъект будет хранить определенную часть своих денежных средств в наличной форме для того, чтобы финансировать этими деньгами свои ежедневные расходы (рис. 2).

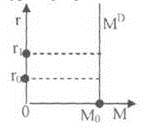

Рис.2 Транзакционный мотив

По вертикальной оси отложим банковскую ставку процента (г), а по горизонтальной - объем денежной массы (М). Вертикальная линия спроса на деньги показывает, что независимо от величины процента, определенная сумма денег (ОМо) находится на руках у домохозяйств. То есть она не будет вложена ни в банковский сектор, ни в реальный сектор экономики в качестве инвестиции, а будет использоваться для расчетов.

2) мотив предосторожности - возникает потому, что людям приходится сталкиваться с непредвиденными платежами, для чего у них должен быть некоторый запас денег.

Предусмотрительный спрос на деньги (спрос на деньги из мотива предосторожности – precautionary demand for money) объясняется тем, что помимо запланированных покупок люди совершают и незапланированные. Предвидя подобные ситуации, когда деньги могут потребоваться неожиданно, люди хранят дополнительные суммы денег сверх тех, которые им требуются для запланированных покупок. Таким образом, спрос на деньги из мотива предосторожности проистекает также из функции денег как средства обращения.

Мотив предосторожности по своей сути близок к транзакционному мотиву. Хозяйствующий субъект, не уверенный в прибыльности инвестиционных проектов, будет хранить деньги в наличной форме. Несмотря на отсутствие дохода, он будет уверен, что при неблагоприятном развитии событий в экономике страны он не понесет крупных потерь. Хотя в данном случае он не застрахован от инфляции, в какой бы валюте он ни хранил свои сбережения.

По мнению Кейнса, этот вид спроса на деньги не зависит от ставки процента и определяется только уровнем дохода, поэтому его график может быть аналогичен графику транзакционного спроса на деньги. Но можно построить и график с наклонной линией спроса.

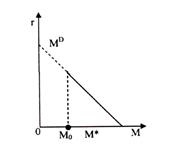

Рис.3 Мотив предосторожности

Обозначение осей на графике мы не меняем. Заметим, что наклонная линия спроса на деньги не касается вертикальной оси, обозначающей банковскую ставку процента. Хотя высокая ставка процента будет создавать стимулы к переливу капитала из реального сектора экономики в банковский, часть денег, которая остается для постоянных расходов (0М0), в переливе капитала участия не примет.

3) Спекулятивный мотив - мотив хранения денег, возникающий из желания избежать потерь капитала, вызванных хранением активов в форме ценных бумаг в периоды ожидаемого повышения норм ссудного процента.

Спекулятивный спрос на деньги (speculative demand for money) обусловлен функцией денег как запаса ценности (как средства сохранения стоимости, как финансового актива). Однако в качестве финансового актива деньги лишь сохраняют ценность (да и то только в неинфляционной экономике), но не увеличивают ее. Наличные деньги обладают абсолютной (100%-ной) ликвидностью, но нулевой доходностью. При этом существуют другие виды финансовых активов, например, облигации, который приносят доход в виде процента. Поэтому чем выше ставка процента, тем больше теряет человек, храня наличные деньги и не приобретая приносящие процентный доход облигации. Следовательно, определяющим фактором спроса на деньги как финансовый актив выступает ставка процента. При этом ставка процента выступает альтернативными издержками хранения наличных денег. Высокая ставка процента означает высокую доходность облигаций и высокие альтернативные издержки хранения денег на руках, что уменьшает спрос на наличные деньги. При низкой ставке, т.е. низких альтернативных издержках хранения наличных денег, спрос на них повышается, поскольку при низкой доходности иных финансовых активов люди стремятся иметь больше наличных денег, предпочитая их свойство абсолютной ликвидности. Таким образом, спрос на деньги отрицательно зависит от ставки процента, поэтому кривая спекулятивного спроса на деньги имеет отрицательный наклон (рис.4).

Такое объяснение спекулятивного мотива спроса на деньги, предложенное Кейнсом, носит название теории предпочтения ликвидности.

Поскольку спекулятивный мотив поощряет хозяйствующего субъекта вкладывать деньги в проекты, обеспечивающие наибольшую доходность, деньги перемещаются между реальным и банковским сектором экономики (рис.4). Поэтому когда доходность в реальном секторе экономики будет более высокой, чем в банковском, то деньги из банковского сектора уйдут в реальный. В противном случае из реального сектора экономики деньги вернутся в банковский сектор.

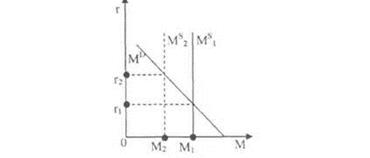

Рис. 4. Спекулятивный мотив

Вертикальная ось характеризует банковский сектор экономики, а горизонтальная - реальный. Наклонная линия спроса на деньги показывает отток денег из банковского в реальный сектор (с M1 до М2) в связи с уменьшением процента (с r1 до г2), а значит и доходности от банковских вложений.

Если же мы поднимаемся по линии спроса, то видим, что с ростом процентной ставки происходит приток денежных средств в банковский сектор из реального в связи с сокращением доходности в последнем.

Общий спрос на деньги складывается из транзакционного и спекулятивного: (M/P)D = (M/P)DT + (M/P)DA = kY – hR, где Y – реальный доход, R – номинальная ставка процента, k - чувствительность (эластичность) изменения спроса на деньги к изменению уровня дохода, т.е. параметр, который показывает, на сколько изменяется спрос на деньги при изменении уровня дохода на единицу, h – чувствительность (эластичность) изменения спроса на деньги к изменению ставки процента, т.е. параметр, который показывает, на сколько изменяется спрос на деньги при изменении ставки процента на один процентный пункт (перед параметром k в формуле стоит знак «плюс», поскольку зависимость между спросом на деньги и уровнем дохода прямая, а перед параметром h стоит знак «минус», так как зависимость между спросом на деньги и ставкой процента обратная).

Итак, современный подход к сути спроса на деньги объясняется на основе теории предпочтения ликвидности, в рамках которой соединяются все три мотива.

Таким образом, если классическая теория связывает спрос на деньги главным образом с доходом, кейнсианцы основным фактором спроса на деньги считают процентную ставку.

В кейнсианской теории спрос на деньги зависит от уровня дохода и величины ставки процента.

MD = М1+ М2 = L1(y) + L2(r),

где

M1- размер наличности, отвечающий транзакционному мотиву и мотиву предосторожности;

М2 - размер наличности, отвечающий спекулятивному мотиву;

L1(y) - ликвидность M1 (зависит в основном от уровня дохода (у));

L2(r)- ликвидность М2 (зависит в основном от величины процента (г)).

Предложение денег в кейнсианской теории, как и в других, задается государством.

Равновесие денежного рынка в кейнсианской модели можно представить в трех вариантах: в условиях «жесткой», «гибкой» и «смешанной» политики правительства.

«Жесткая» политикарегулирования денежной массы подразумевает, что предложение денег является фиксированным. Значит, предложение не меняется, независимо от колебаний рыночной ставки процента (пока правительство не примет решения об изменении величины предложения денег) (5).

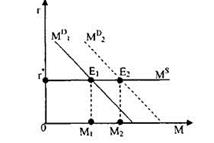

Рис.5 «Жесткая» политика регулирования денежной массы.

По вертикальной оси отложим банковскую процентную ставку (г), а по горизонтальной - объем денежной массы (М). Сплошная вертикальная линия МS1 показывает первоначальное предложение денег. Наклонная линия МD показывает спрос на деньги. Проведя от точки равновесия Е1 горизонтальную пунктирную линию до оси процента, получим банковскую процентную ставку г1.

Если правительство сократит количество денег в обращении, то линия предложения МS1 сдвинется влево в положение МS2 и появится новая точка равновесия Е2, которая определит более высокую ставку процентаг2 вместо г1. При увеличении денежной массы события будут развиваться в противоположном направлении. Кривая предложения денег сдвинется вправо, понижая тем самым ставку процента.

«Гибкая» политикарегулирования денежной массы означает, что правительство старается сохранить процентную ставку на одном уровне. График денежного равновесия принимает другую форму (рис.6).

Рис.6. «Гибкая» политика регулирования денежной массы

Горизонтальная линия (MS) показывает предложение денег при определенной ставке процента (г*), а линии с отрицательным наклоном (сплошная МD1, и пунктирная МD2) - два уровня спроса на деньги. Изменение в спросе на деньги (из МD1 в МD2 и наоборот) достигается путем изменения денежной массы посредством монетарной политики.

Например, правительство через центральный банк может изменить величину резервов коммерческих банков, которые те держат на его счетах. Тем самым достигается расширение или сжатие денежной массы и предложения денег в силу того, что высвобождается или связывается часть денежной массы, обслуживающей хозяйственный оборот.

«Смешанная» политика.Иногда правительство прибегает к совмещению «жесткой» и «гибкой» политики. Тогда проводится «смешанная» политика (рис. 7).

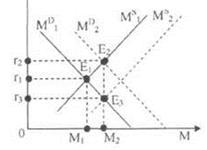

Рис. 7. Смешанная политика регулирования денежной массы.

Линии с положительным наклоном (сплошная МS1 и пунктирная МS2) показывают два уровня предложения денег, а линии с отрицательным наклоном (сплошная МD1 и пунктирнаяМD2) - два уровня спроса на деньги.

Изменение спроса на деньги(с МD1 до МD2) при уровне предложения денег МS1 вызывает рост процентной ставки (с г1 до г2) и расширение денежной массы (с М1 до М2). Рыночное равновесие перемещается из точки Е1 в точку Е2.

Изменение уровня предложения денег (с МS1 до МS2) при уровне спроса МD1 ведет к падению процентной ставки (с г1 до г2) и опять-таки к увеличению денежной массы. Рыночное равновесие переметается из точки Е1в точку Е3.

В кейнсианской денежной теории за государством остается основная роль по регулированию количества денег в обращении. Тем самым данная теория подтверждает позицию Кейнса, согласно которой государство в лице правительства является активным участником и регулятором рынка и экономики в целом.

Таким образом, предложение денег во всех теориях задается государством и зависит от пропорции распределения денег между наличной и безналичной формой хранения денег. Спрос на деньги определяется у классиков - ценами, у монетаристов - оптимизацией капитала (финансового и физического), а у кейнсианцев - величиной дохода и банковской процентной ставки.

Дата добавления: 2017-02-04; просмотров: 8441;