Збір за спеціальне використання води

Плата за ресурси та послуги.

Плата за землю

Платежі за ресурси, які справляються в Україні, включають декілька видів стягнення і обумовлюються тим, що природні ресурси є власністю держави, і за їх використання вона бере плату, основне призначення якої - покриття витрат на їх відтворення та ефективне використання. Як і податки, справляння плати за ресурси має обов'язковий характер. Але на відміну від податкових методів формування державних доходів, плата за ресурси передбачає певну еквівалентність.

Основним документом, що регламентує особливості нарахування та сплати ресурсних платежів в Україні, є Податковий кодекс. Виходячи з його норм та положень, до складу ресурсних платежів в Україні можна віднести податки і збори (обов'язкові платежі), наведені на рис. 1.

Земля є основним національним багатством, що перебуває під особливою охороною держави. Земельні відносини - це суспільні відносини щодо володіння, користування і розпорядження землею. Суб'єктами земельних відносин є громадяни, юридичні особи, органи місцевого самоврядування та органи державної влади. Об'єктами земельних відносин є землі в межах України, земельні ділянки та права на них, у тому числі земельні частки.

Рис. 1. Склад ресурсних платежів в Україні

Основним документом, що регулює земельні відносини в нашій державі, є Земельний кодекс України від 25..2001 р. № 2768-ІІІ. Набувши чинності 1 січня 2002 р., він встановив приватну власність на землю та мораторій на операції з купівлі та продажу земельних ділянок, який Законом України "Про внесення змін до Земельного кодексу України" від 20.11.2012 р. № 5494-17 продовжено до 1 січня 2016 р. Отже, до набрання чинності закону про обіг земель сільськогосподарського призначення, але не раніше 01.01.2016 р. забороняється:

- купівля-продаж земельних ділянок сільськогосподарського призначення державної та комунальної власності, крім вилучення (викупу) їх для суспільних потреб;

- купівля-продаж або іншим способом відчуження земельних ділянок і зміна їх цільового призначення.

Крім того, до 01.01.2015 р. обмежено право власності фізичних та юридичних осіб на землі сільськогосподарського призначення загальною площею до 100 га.

Порядок земельного оподаткування, розміри та механізм сплати за використання земельних ресурсів визначені Розділом XIII Податкового кодексу України.

Плата за землю - це загальнодержавний податок, який справляється у формі земельного податку та орендної плати за земельні ділянки державної і комунальної власності.

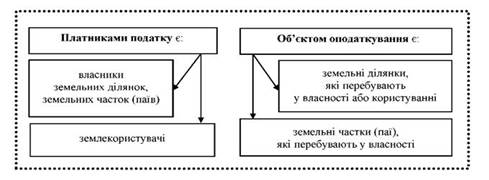

Згідно з Податковим кодексом України, платниками земельного податку є власники земельних ділянок, часток (паїв) і землекористувачі. Об'єктом оподаткування є земельні ділянки та земельні частки (паї), що перебувають у власності (рис. 2).

Рис.2. Платники земельного податку та об'єкт оподаткування

Базою оподаткування є нормативна грошова оцінка земельних ділянок, з урахуванням коефіцієнта індексації, визначеного відповідно до порядку, встановленого Податковим кодексом, або площа ділянок, нормативну грошову оцінку яких не проведено.

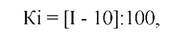

Порядок визначення коефіцієнта індексації нормативної грошової оцінки земель чітко прописаний у ст. 289 Податкового кодексу.

Центральний орган виконавчої влади з питань земельних ресурсів за індексом споживчих цін за попередній рік щороку розраховує величину коефіцієнта індексації нормативної грошової оцінки земель, на який індексується нормативна грошова оцінка сільськогосподарських угідь, земель населених пунктів та інших земель несільськогосподарського призначення за станом на 1 січня поточного року, що визначається за формулою:

де І - індекс споживчих цін за попередній рік.

У разі якщо індекс споживчих цін не перевищує 110 %, такий індекс застосовується із значенням 110. Коефіцієнт індексації нормативної грошової оцінки земель застосовується кумулятивно залежно від дати проведення нормативної грошової оцінки земель.

Розміри ставок плати за землю встановлюються у відсотках від їх нормативної грошової оцінки, а в разі відсутності грошової оцінки землі застосовуються фіксовані ставки плати за землю.

Ставка податку за земельні ділянки, нормативну грошову оцінку яких проведено (незалежно від місцезнаходження), встановлюється у розмірі 1% від їх нормативної грошової оцінки, за винятком ділянок сільськогосподарських угідь і земель населених пунктів, за якими встановлені відповідні ставки.

Землями сільськогосподарського призначення вважаються землі, надані для виробництва сільськогосподарської продукції, здійснення сільськогосподарської науково-дослідної та навчальної діяльності, розміщення відповідної виробничої інфраструктури, у тому числі інфраструктури оптових ринків сільгосппродукції, або призначені для цих цілей.

Ставки податку за один гектар сільськогосподарських угідь, що надані в установленому порядку і використовуються за цільовим призначенням, у тому числі військовими сільськогосподарськими підприємствами незалежно від того, до якої категорії земель вони віднесені, встановлюються у відсотках від їх нормативної грошової оцінки у таких розмірах:

1. Для ріллі, сіножатей та пасовищ - 0,1.

2. Для багаторічних насаджень - 0,03.

Ставки податку за земельні ділянки, розташовані в межах населених пунктів, нормативну грошову оцінку яких не проведено, залежать від територіального розташування земельної ділянки та чисельності населення населеного пункту, в якому розташована земельна ділянка (табл. 1).

Таблиця 1. Ставки земельного податку за земельні ділянки, нормативну грошову оцінку яких не проведено

| Групи населених пунктів з чисельністю населення, тис. осіб | Ставки податку, грн. за 1 кв. м | Коефіцієнт, що застосовується у містах Києві, Сімферополі, Севастополі та містах обласного значення |

| до 3 | 0,28 | |

| від 3 до 10 | 0,56 | |

| від 10 до 20 | 0,90 | |

| від 20 до 50 | 1,40 | 1,2 |

| від 50 до 100 | 1,69 | 1,4 |

| від 100 до 250 | 1,97 | 1,6 |

| від 250 до 500 | 2,26 | 2,0 |

| від 500 до 1000 | 2,82 | 2,5 |

| від 1000 і більше | 3,95 | 3,0 |

Крім того, у населених пунктах, віднесених Кабінетом Міністрів України до курортних, до ставок податку, зазначених в таблиці 1, застосовуються такі коефіцієнти:

- на південному узбережжі Автономної Республіки Крим - 3;

- на південно-східному узбережжі Автономної Республіки Крим - 2,5;

- на західному узбережжі Автономної Республіки Крим - 2,2;

- на Чорноморському узбережжі Миколаївської, Одеської та

Херсонської областей - 2;

- у гірських та передгірних районах Закарпатської, Львівської, Івано-Франківської та Чернівецької областей - 2,3, крім населених пунктів, які віднесені до категорії гірських;

- на узбережжі Азовського моря та в інших курортних місцевостях - 1,5.

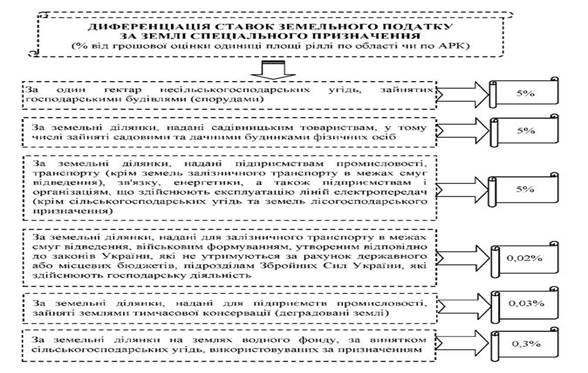

Крім базових ставок, чинним законодавством встановлені спеціальні диференційовані ставки земельного податку, розмір яких залежить від призначення земель (рис. 3).

В Україні діє окремий порядок пільгового справляння плати за землю по фізичних та юридичних особах.

Пільги щодо сплати земельного податку для фізичних осіб.

Від сплати податку звільняються:

1. Інваліди першої і другої групи.

2. Фізичні особи, які виховують 3-х і більше дітей віком до 18 років.

3. Пенсіонери (за віком).

4. Ветерани війни та особи, на яких поширюється дія Закону України "Про статус ветеранів війни, гарантії їх соціального захисту".

5. Фізичні особи, визнані законом особами, які постраждали внаслідок Чорнобильської катастрофи.

Звільнення від сплати податку за земельні ділянки, передбачене для відповідних категорій фізичних осіб, поширюється на одну земельну ділянку за кожним видом використання у межах граничних норм:

- для ведення особистого селянського господарства - у розмірі не більш як 2 га;

- для будівництва та обслуговування житлового будинку, господарських будівель і споруд (присадибна ділянка): у селах - не більш як 0,25 га; в селищах - не більш як 0,15 га; в містах - не більш як 0,10 га;

- для індивідуального дачного будівництва - не більш як 0,10 га;

- для будівництва індивідуальних гаражів - не більш як 0,01 га;

- для ведення садівництва - не більш як 0,12 га.

Рис. 3. Диференціація ставок земельного податку за землі спеціального призначення

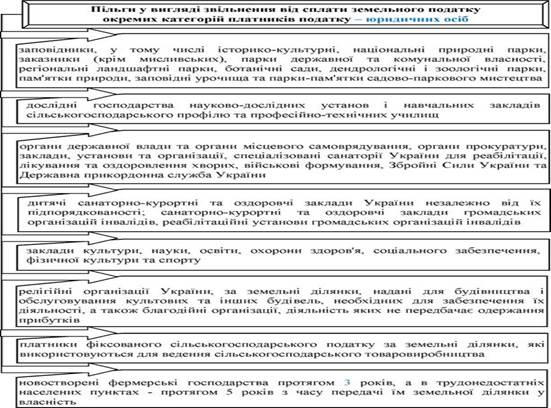

Пільги щодо сплати земельного податку для юридичних осіб наведені на рис. 4.

Рис. 4. Система пільг, встановлених Податковим кодексом України для окремих категорій платників - юридичних осіб

Податковий кодекс України визначає також перелік земельних ділянок, які не підлягають оподаткуванню:

1. Сільськогосподарські угіддя зон радіоактивно забруднених територій внаслідок Чорнобильської катастрофи і хімічно забруднених сільськогосподарських угідь, на які запроваджено обмеження щодо ведення сільського господарства.

2. Землі сільськогосподарських угідь, що перебувають у тимчасовій консервації або у стадії сільськогосподарського освоєння.

3. Земельні ділянки державних сортовипробувальних станцій і сортодільниць, які використовуються для випробування сортів сільськогосподарських культур.

4. Землі дорожнього господарства автомобільних доріг загального користування.

5. Земельні ділянки сільськогосподарських підприємств усіх форм власності та фермерських (селянських) господарств, зайняті молодими садами, ягідниками та виноградниками до вступу їх у пору плодоношення, а також гібридними насадженнями, генофондовими колекціями та розсадниками багаторічних плодових насаджень.

6. Земельні ділянки кладовищ, крематоріїв та колумбаріїв. Базовим податковим (звітним) періодом для плати за землю є календарний рік.

Нарахування фізичним особам сум податку проводиться органами державної податкової служби, які видають платникові до 1 липня поточного року податкове повідомлення-рішення про внесення податку. Земельний податок сплачується фізичними особами протягом 60 днів з дня вручення податкового повідомлення-рішення.

Юридичні особи самостійно обчислюють суму податку щороку станом на 1 січня і не пізніше 20 лютого поточного року подають податковому органу за місцезнаходженням земельної ділянки податкову декларацію на поточний рік. При поданні першої декларації (фактичного початку діяльності як платника плати за землю) разом з нею подається довідка (витяг) про розмір нормативної грошової оцінки земельної ділянки, а надалі така довідка подається у разі затвердження нової нормативної грошової оцінки землі. Замість щорічного подання декларації, платник плати за землю має право обрати щомісячну декларацію, як подається протягом 20 календарних днів місяця, що настає за звітним.

Юридичними особами - власниками та землекористувачами земельних ділянок плата за землю сплачується рівними частками за місцезнаходженням земельної ділянки щомісяця протягом 30 календарних днів, що настають за останнім календарним днем податкового (звітного) місяця.

Плата за землю зараховується до відповідних місцевих бюджетів у порядку, визначеному Бюджетним кодексом України.

Збір за спеціальне використання води

Податкові платежі за воду справляються в Україні у вигляді збору за спеціальне використання води, який регламентується Розділом XVI Податкового кодексу України.

Збір за спеціальне використання води - це загальнодержавний збір, який сплачується за:

а) спеціальне використання води водних об'єктів;

б) спеціальне використання води, отриманої від інших водокористувачів;

в) спеціальне використання води без її вилучення з водних об'єктів для потреб гідроенергетики і водного транспорту;

г) спеціальне використання води для потреб рибництва. Платниками збору є водокористувачі - суб'єкти господарювання незалежно від форми власності: юридичні особи, їх філії, відділення, представництва, інші відокремлені підрозділи без утворення юридичної особи (крім бюджетних установ), постійні представництва нерезидентів, а також фізичні особи - підприємці, які використовують воду, отриману шляхом її забору з водних об'єктів (первинні водокористувачі) та від первинних або інших водокористувачів (вторинні водокористувачі), та використовують воду для потреб гідроенергетики, водного транспорту і рибництва.

Об'єктом оподаткування є фактичний обсяг води, який використовують водокористувачі, з урахуванням обсягу втрат в системах водопостачання.

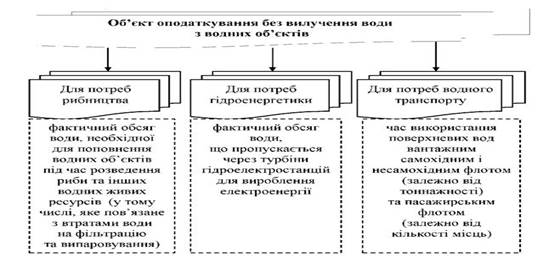

Податковий кодекс України визначає також об'єктом оподаткування і спеціальне використання води без її вилучення з водних об'єктів (рис. 5).

Рис. 5. Об'єкт оподаткування збором за спеціальне використання води без вилучення води з водних об'єктів

Збір за спеціальне використання води не справляється: - за воду, що використовується для задоволення питних і санітарно-гігієнічних потреб населення (сукупності людей, які знаходяться на даній території, незалежно від характеру та тривалості проживання, в межах їх житлового фонду та присадибних ділянок);

- за воду, що використовується для протипожежних потреб;

- за воду, що використовується для потреб зовнішнього благоустрою територій міст та інших населених пунктів;

- за воду, що використовується для пилозаглушення у шахтах і кар'єрах;

- за воду, що забирається науково-дослідними установами, перелік яких затверджується Кабінетом Міністрів України, для проведення наукових досліджень у галузі рисосіяння та для виробництва елітного насіння рису;

- за воду, що втрачена в магістральних та міжгосподарських каналах зрошувальних систем та магістральних водогонах;

- за підземну воду, що вилучається з надр для усунення шкідливої дії вод (підтоплення, засолення, заболочення, зсуву, забруднення), крім кар'єрної, шахтної та дренажної води, що використовується у господарській діяльності після вилучення або отримується для використання іншими користувачами;

- за воду, що забирається для забезпечення випуску молоді цінних промислових видів риби та інших водних живих ресурсів у водні об'єкти;

- за морську воду, крім води з лиманів;

- за воду, що використовується садівницькими та городницькими товариствами (кооперативами);

- за воду, що забирається для реабілітації, лікування та оздоровлення реабілітаційними установами для інвалідів та дітей-інвалідів, підприємствами, установами та організаціями фізкультури та спорту, які засновані всеукраїнськими громадськими організаціями інвалідів.

Збір за спеціальне використання води для потреб гідроенергетики не справляється з гідроакумулюючих електростанцій, які функціонують у комплексі з гідроелектростанціями.

Збір за спеціальне використання води для потреб водного транспорту не справляється:

- з морського водного транспорту, який використовує річковий водний шлях виключно для заходження з моря у морський порт, розташований у пониззі річки, без використання спеціальних заходів забезпечення судноплавства (попуски води з водосховищ та шлюзування);

- під час експлуатації водних шляхів стоянковими (нафтоперекачувальні станції, плавнафтобази, дебаркадери, доки плавучі, судна з механічним обладнанням та інші) і службово-допоміжними суднами та експлуатації водних шляхів річки Дунаю.

Базою оподаткування збором за спеціальне використання води є вартість використання води водокористувачами.

Розміри збору за спеціальне використання води встановлюються відповідно до нормативів плати, обсягів використаної води та лімітів її використання.

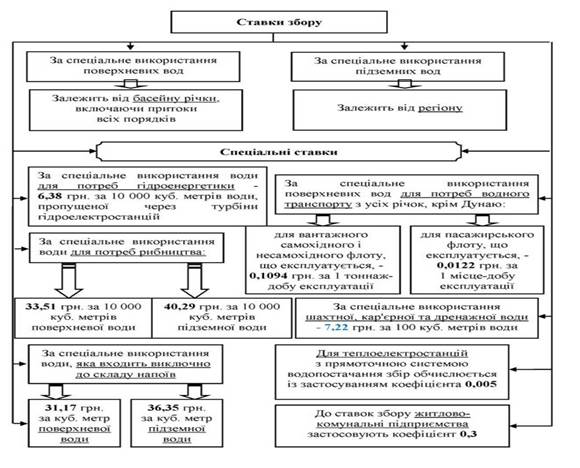

Нормативи плати диференційовані наступним чином:

- ставки збору за спеціальне використання поверхневих вод залежать від басейну річки;

- ставки збору за спеціальне використання підземних вод залежать від регіону.

Перелік ставок зазначений у ст. 325 Податкового кодексу України (рис. 6).

У разі перевищення водокористувачами встановленого річного ліміту використання води збір обчислюється і сплачується у 5-кратному розмірі, виходячи з обсягів використаної води понад встановлений ліміт, ставок збору та коефіцієнтів.

За відсутності у водокористувача дозволу на спеціальне водокористування із встановленими в ньому лімітами, збір справляється за весь обсяг використаної води, що підлягає оплаті, як за понадлімітне використання.

Платники збору обчислюють суму збору наростаючим підсумком з початку року та складають податкові декларації за затвердженою формою. Податкові декларації подаються платниками органам ДПС у строки, визначені для квартального податкового періоду, за місцем податкової реєстрації.

Податкова декларація за спеціальне використання води для потреб водного транспорту за І квартал не подається.

Рис. 6. Ставки збору за спеціальне використання води

Ставки збору за спеціальне використання поверхневих та підземних вод наведені в таблицях 2-3.

Таблиця 2. Ставки збору за спеціальне використання поверхневих вод

| Басейни річок, включаючи притоки всіх порядків | Ставки збору, грн./100 куб. м |

| Дніпра на північ від м. Києва (Прип'яті та Десни), включаючи м. Київ | 32,84 |

| Дніпра на південь від м. Києва (без Інгульця) | 31,23 |

| Інгульця | 47,63 |

| Сіверського Дінця | 64,04 |

| Південного Бугу (без Інгулу) | 36,11 |

| Інгулу | 44,31 |

| Дністра | 19,68 |

| Вісли та Західного Бугу | 19,68 |

| Пруту та Сірету | 14,78 |

| Тиси | 14,78 |

| Дунаю | 13,17 |

| Річок Криму | 65,66 |

| Річок Приазов'я | 78,84 |

| Інших водних об'єктів | 36,11 |

Таблиця 3. Ставки збору за спеціальне використання підземних вод

| Найменування регіону | Ставки збору, грн./100 куб. м |

| Автономна Республіка Крим | 60,73 |

| у тому числі м. Севастополь | 60,73 |

| Області: Вінницька | 52,49 |

| Волинська | 54,22 |

| Дніпропетровська | 45,99 |

| Донецька | 62,41 |

| Житомирська | 52,49 |

| Закарпатська | 34,48 |

| Запорізька: Веселівський, Мелітопольський, Приазовський, Якимівський райони | 52,49 |

| інші адміністративно-територіальні одиниці області | 47,63 |

| Івано-Франківська: Богородчанський, Верховинський, Долинський, Косівський, Надвірнянський, Рожнятівський | 82,09 |

| райониінші адміністративно-територіальні одиниці області | 45,99 |

| Київська: Білоцерківський, Бородянський, Броварський, Васильківський, Іванківський, Кагарлицький, Києво-Святошинський, Макарівський, | 38,16 |

| Миронівський, Обухівський, Поліський райони інші адміністративно-територіальні одиниці області | 45,02 |

| Кіровоградська | 60,73 |

| Львівська | 47,63 |

| Луганська | 68,94 |

| Миколаївська | 68,94 |

| Одеська | 54,47 |

| Полтавська: Великобагачанський, Гадяцький, Зіньківський, Лохвицький, Лубенський, Миргородський, Новосанжарський, Решетилівський, | 35,51 |

| Хорольський, Шишацький райони інші адміністративно-територіальні одиниці області | 39,58 |

| Рівненська: Володимирецький, Здолбунівський, Костопільський, Рівненський, Сарненський, Острозький райони | 42,36 |

| інші адміністративно-територіальні одиниці області | 49,20 |

| Сумська: Глухівський, Сумський, Роменський, Шосткинський райони | 39,58 |

| інші адміністративно-територіальні одиниці області | 45,06 |

| Тернопільська | 64,04 |

| Харківська | 49,24 |

| Херсонська | 49,24 |

| Хмельницька: Деражнянський, Красилівський, Летичівський, Старокостянтинівський, Хмельницький, Полонський, Шепетівський райони | 41,06 |

| інші адміністративно-територіальні одиниці області | 62,41 |

| Черкаська | 35,51 |

| Чернівецька | 57,47 |

| Чернігівська: Городнянський, Корюківський, Ічнянський, Сосницький, Щорський, Талалаївський райони | 49,24 |

| інші адміністративно-територіальні одиниці області | 38,49 |

| м. Київ | 49,05 |

У разі несплати збору в повному обсязі протягом 6 місяців органи ДПС подають інформацію про таких платників до органів, що видають дозволи на спеціальне водокористування, для вжиття стосовно них відповідних заходів.

Дата добавления: 2016-04-14; просмотров: 1157;