Ставка налога. Порядок расчета и уплаты

Налоговые ставки устанавливаются законами субъектов Российской

Федерации в размерах не выше 2,2%. Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения.

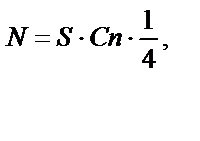

В течение года налог уплачивается авансовыми платежами по итогам каждого отчетного периода. Сумму авансового платежа следует рассчитывать по формуле:

где N – сумма налога на имущество;

S – средняя стоимость имущества за отчетный период;

Сn – ставка налога.

Законодательные органы власти субъектов РФ могут освободить отдельные категории плательщиков от внесения авансовых платежей.

Сумма налога исчисляется по итогам налогового периода как произведение соответствующей налоговой ставки и налоговой базы, определенной за налоговый период. Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, определяется как разница между исчисленной суммой налога и суммами авансовых платежей, уплаченных в течение этого налогового периода.

Исчисленная сумма налога относится на финансовые результаты деятельности предприятия, а по банкам и кредитным учреждениям – на операционные и разные расходы.

Сумма налога рассчитывается и уплачивается в бюджет отдельно по месту нахождения организации, ее филиала или представительства (имеющего отдельный баланс), по месту нахождения каждого объекта налогооблагаемого имущества, а также в отношении имущества, облагаемого по разным ставкам.

Иностранные организации, осуществляющие деятельность в Российской Федерации через постоянные представительства уплачивают налог по месту нахождения этих представительств, а не имеющие представительств – по месту нахождения объекта недвижимого налогооблагаемого имущества.

Сумма авансового платежа иностранных организаций исчисляется по истечении отчетного периода как одна четвертая инвентаризационной стоимости недвижимого имущества по состоянию на 1 января года, являющегося налоговым периодом, умноженная на соответствующую налоговую ставку.

В случае возникновения (прекращения) у налогоплательщика в течение налогового (отчетного) периода права собственности на объект исчисление налога производится с учетом коэффициента действия данного имущества.

Налогоплательщик по истечении каждого отчетного и налогового периода представляет в налоговые органы по своему местонахождению, по местонахождению каждого объекта недвижимого имущества налоговые расчеты по авансовым платежам по налогу и налоговую декларацию по итогам года.

Если имущество находится в территориальном море Российской Федерации, на ее континентальном шельфе, в исключительной экономической зоне или за пределами территории Российской Федерации, налоговые расчеты по авансовым платежам по налогу и налоговая декларация по налогу представляются в налоговый орган по местонахождению российской организации.

Налогоплательщики, отнесенные к категории крупнейших, представляют налоговые декларации в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

Декларации по итогам налогового периода представляются не позднее 30 марта года, следующего за истекшим.

Налог и авансовые платежи уплачиваются в сроки, установленные законами субъектов Российской Федерации.

Контрольные вопросы

1. Какие предприятия являются плательщиками налога?

2. Что выступает объектом налогообложения по налогу для российских и для иностранных организаций?

3. Расскажите об особенностях определения налоговой базы по налогу на имущество.

4. Объясните порядок расчета среднегодовой стоимости имущества и суммы налога, подлежащей уплате в бюджет.

5. Расскажите о ставке налога, сроках и порядке его уплаты.

6. Имущество каких предприятий не подлежит налогообложению?

Дата добавления: 2016-04-11; просмотров: 619;