Риск финансовой операции и его количественная оценка

При анализе финансовых операций термин "риск финансовой операции" понимается не однозначно. На уровне интуитивного восприятия финансовый риск понимается как возможные финансовые потери, связанные с неопределенностью развития финансовой операции на интервале ее совершения. Как было показано в п. 3.1 доход и доходность финансовой операции в условиях неопределенности являются случайными величинами, закон распределения которых может быть принят нормальным (3.3). Результата совершения финансовой операции (ее эффективность) может быть оценена средней ожидаемой доходностью  (математическим ожиданием доходности). В условиях неопределенности величина полученной доходности

(математическим ожиданием доходности). В условиях неопределенности величина полученной доходности  может быть как больше, так и меньше ожидаемой.

может быть как больше, так и меньше ожидаемой.

При таком интуитивном понимании рискам финансовой операции считается ситуация, когда реально полученная доходность получается меньше ожидаемой  Но при таком понимании риска в любом случае вероятность наступления события

Но при таком понимании риска в любом случае вероятность наступления события  при нормальном законе распределения доходности будет одной и той же равной 0,5:

при нормальном законе распределения доходности будет одной и той же равной 0,5:

Это не позволяет использовать такой подход в определении риска для оценки вероятности возможности его поступления.

Другим подходом в интуитивном понимании риска является ситуация, когда в результате финансовой операции инвестор получает убытки (  ), то есть доходность финансовой операции будет отрицательной

), то есть доходность финансовой операции будет отрицательной

Вероятность наступления такого события определяется формулой:

(3.9)

(3.9)

где  - интервал вероятности, специальная табулированная функция (Прилож. 1).

- интервал вероятности, специальная табулированная функция (Прилож. 1).

Из формулы (3.9) видно, что вероятность получения убытков в результате финансовой операции полностью определяется математическим ожиданием доходности  и среднеквадратическим отклонением доходности

и среднеквадратическим отклонением доходности  Поэтому для количественной оценки рисков часто используют отношение среднеквадратического отклонения доходности к его математическому ожиданию, называемое коэффициентом вариации доходности

Поэтому для количественной оценки рисков часто используют отношение среднеквадратического отклонения доходности к его математическому ожиданию, называемое коэффициентом вариации доходности  Чем больше коэффициент вариации, тем больше риски данной финансовой операции.

Чем больше коэффициент вариации, тем больше риски данной финансовой операции.

Еще одним существенным фактором в оценке рисков является инвестор как лицо принимающее решение о целесообразности совершения той или иной финансовой операции в условиях неопределенности. Инвестор или ответственный финансовый менеджер организации принимает решение о совершении той или иной финансовой операции в зависимости от финансовой ситуации, в которой находится организация в данный момент и от склонности финансового менеджмента организации к совершению рискованных финансовых операций. В этом случае при принятии решений необходимо учитывать не только степень риска, но и так называемую функцию полезности принимаемого в условиях неопределенности решения. Рассмотрим данную ситуацию на примере.

Пример 3.1. Организация на данный момент времени  располагает некоторой суммой свободных средств

располагает некоторой суммой свободных средств  Через время

Через время  она должна погасить задолженность

она должна погасить задолженность  Для получения дохода на интервале

Для получения дохода на интервале

временно свободные средства

временно свободные средства  могут быть вложены (инвестированы) в одну из двух финансовых операций показателями средней доходности

могут быть вложены (инвестированы) в одну из двух финансовых операций показателями средней доходности  и

и  и среднеквадратического отклонения доходностей

и среднеквадратического отклонения доходностей  и

и

Для погашения задолженности  доходность финансовой операции при инвестировании средств

доходность финансовой операции при инвестировании средств  должна удовлетворять неравенству:

должна удовлетворять неравенству:

(3.10)

(3.10)

В данной ситуации степень полезности первой или второй финансовой операции может быть оценена вероятностью погашения задолженности  определяемой по формуле:

определяемой по формуле:

(3.11)

(3.11)

Из приведенных рассуждений следует, что для количественной оценки риска необходимо знать вероятности различных исходов финансовой операции. В самом общем случае это определяется законом распределения случайной доходности финансовой операции заданным в виде плотности вероятности  или функции распределения доходности:

или функции распределения доходности:

Знание закона распределения позволяет определить вероятность убытков

(3.12)

(3.12)

и средний размер возможных убытков по формуле

Аналогично коэффициенту вариации доходности количественная оценка риска финансовой операции может осуществляться по отношению средних ожидаемых убытков к среднему ожидаемому доходу:

(3.13)

(3.13)

Для получения количественных результатов предположим, что средние значения доходностей по рассматриваемым финансовым операциям соответственно равны  ,

,  . Для погашения задолженности требуемая доходность (3.10) должна быть равна

. Для погашения задолженности требуемая доходность (3.10) должна быть равна  .

.

Если оценивать риски рассматриваемых финансовых операций без учета обязательного погашения задолженности, то для коэффициентов вариации получим:

Для вероятностей убытков в соответствии с формулой (3.12) получим:

Из полученных значений  и

и  видно, что первая финансовая операция является менее рискованной, так как:

видно, что первая финансовая операция является менее рискованной, так как:

С учетом погашения задолженности  для вероятностей

для вероятностей  получим формулы (3.11).

получим формулы (3.11).

С точки зрения полезности в данной ситуации финансовый менеджер может принять решение об инвестировании денежных средств во вторую финансовую операцию, так как при этом вероятность погашения задолженности больше  Кроме того, вероятность погашения задолженности для второй финансовой операции больше чем вероятность получения убытков:

Кроме того, вероятность погашения задолженности для второй финансовой операции больше чем вероятность получения убытков:

В соответствии с рекомендациями Базельского комитета по банковскому надзору для оценки рыночных и кредитных рисков в нормальных условиях ведения бизнеса широко используется так называемый показатель стоимости под риском (  ).

).

Стоимость под риском – это максимальный размер убытков (по абсолютной величине), которые можно ожидать при владении портфелем финансовых инструментов в течение некоторого заданного интервала времени в нормальных рыночных условиях при заданном уровне доверительной вероятности.

(3.14)

(3.14)

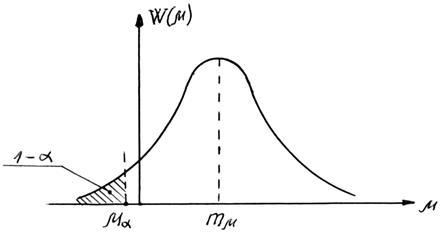

Смысл данного определения поясняется рис. 3.1, на котором приведен график плотности вероятности доходности активов (портфеля) финансовых инструментов) при их владении в течение заданного времени. Под нормальными рыночными условиями ведения бизнеса подразумевается неизменность (постоянство) закона распределения доходности активов на заданном интервале времени.

Рис. 3.1. К определению стоимости под риском

Доверительная вероятность  определяется интегралом.

определяется интегралом.

Вероятность  - называют уровнем значимости.

- называют уровнем значимости.

При первоначальной стоимости активов  стоимость под риском определяется как:

стоимость под риском определяется как:

(3.15)

(3.15)

Таким образом,  - это:

- это:

1) ожидаемый убыток от колебания стоимости портфеля активов, которое может произойти за данный период времени с заданной вероятностью возникновения, определяющейся формулой (3.14);

2) величина убытка (3.15), который может быть превышен с вероятностью  в течение заданного интервала Т (периода прогноза).

в течение заданного интервала Т (периода прогноза).

Для вычисления стоимости под риском необходимо знание плотности вероятности доходности финансовых активов. Эта плотность вероятности определяется методами математической статистики по результатам оценки доходности финансовых активов на интервале времени предшествующему прогнозируемому периоду.

Дата добавления: 2016-03-20; просмотров: 2288;