Аналитический обзор мирового рынка нефти на ДЕКАБРЬ 2014

ОСНОВНЫЕ ПОЛОЖЕНИЯ

• В ноябре и в начале декабря падение цен на нефть продолжилось. Темпы падения цены ускорились после того, как 27 ноября ОПЕК приняла решение оставить производственную квоту на добычу нефти без изменений. Нефть Brent на ICE в последнее время торговалась по самой низкой цене за последние пять лет, составившей 64.05 долларов за баррель, что почти на 40% ниже уровня за июнь. Нефть WTI на NYMEX – по цене в 60.45 долларов за баррель.

• Прогноз роста мирового спроса на нефть в 2015 году был сокращен на 230 кб/д до 0.9 мб/д в связи с более низкими ожиданиями по спросу в странах бывшего СССР и другим странам экспортерам нефти. Сильный доллар и отмена субсидий до настоящего времени ограничивали поддержку спросу. По последним прогнозам, в следующем году спрос достигнет 93.3 мб/д по сравнению с 92.4 мб/д в 2014 году.

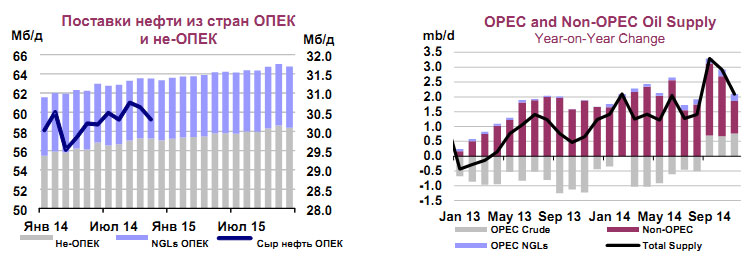

• Мировое производство нефти в ноябре сократилось на 340 кб/д до 94.1 мб/д в связи со снижением поставок из стран ОПЕК. Годовой прирост добычи, составивший 2.1 мб/д, был поделен поровну между странами ОПЕК и не - ОПЕК. Рост производства тяжелой нефти в США привел к увеличению суммарного производства нефти в странах - не ОПЕК в текущем году до рекордного уровня в 1.9 мб/д, но по оценкам эта величина должна снизиться до 1.3 мб/д в 2015 году.

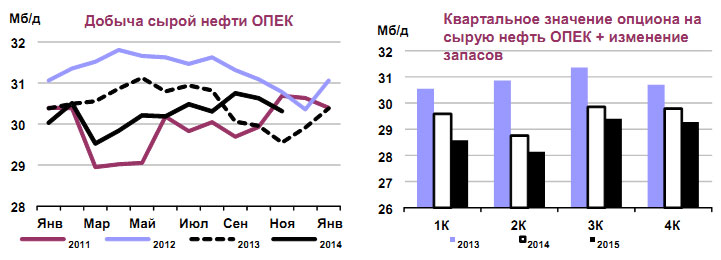

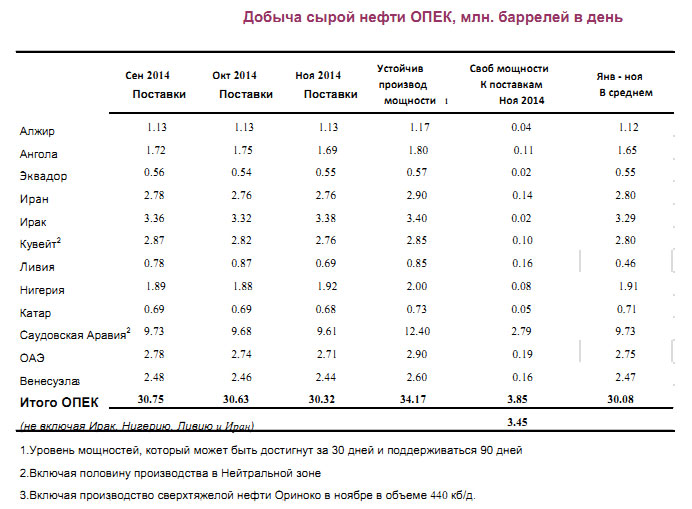

• Поставки сырой нефти ОПЕК в ноябре сократились на 315 кб/д до 30.32 мб/д после того, как прекратилось восстановление добычи в Ливии. Тем не менее, поставки оставались на 765 кб/д выше при сравнении по годам. Значение ‘опциона на поставку сырой нефти ОПЕК и изменения запасов’ в 2015 году было пересмотрено в сторону сокращения на 300 кб/д до 28.9 мб/д.

• Объем мировой нефтепереработки в ноябре увеличился по сравнению с сезонно низким уровнем в октябре (в 76.8 мб/д). Оценки переработки в четвертом квартале 2014 года были резко пересмотрены в сторону увеличения по сравнению с предыдущим Обзором - до 78 мб/д. Это связано с тем, что НПЗ используют возможность получения достаточно высоких прибылей в преддверии целого ряда новых вводов мощностей по переработке, ожидаемых в начале 2015 года.

• Промышленные запасы в странах ОЭСР в октябре внесезонно выросли до 2 720 мб, что является самым высоким уровнем более чем за два года. Впервые с марта 2013 года запасы оказались избыточными по сравнению со средним уровнем за последние пять лет. Рост поставок сырой нефти и пиковый уровень технического обслуживания на НПЗ привели к увеличению запасов сырой нефти на 34.4 мб и сокращению запасов нефтепродуктов на 30.7 мб.

СПРОС

Краткий обзор

• Прогноз роста мирового спроса на нефть в 2015 году был сокращен на 230 кб/д до 0.9 мб/д в связи со снижением ожиданий по спросу в странах бывшего СССР. В результате оценка мирового спроса составила в среднем 93.3 мб/д. По-прежнему ожидается рост спроса в 2015 году по сравнению с 2014 годом, но этот рост представляется более скромным по сравнению с предыдущими прогнозами, что объясняется более неопределенными темпами восстановления мировой экономики. Негативное воздействие цен на нефть на состояние экономики стран экспортеров нефти, по всей вероятности, может возместить, если не превзойти стимулирующий эффект от падения цен на нефть на экономику стран импортеров на фоне слабого экономического роста и низкой инфляции.

• Это обстоятельство особенно сильно коснулось прогноза по России. Прогноз спроса на нефть на 2015 год был пересмотрен в сторону сокращения на 195 кб/д до 3.4 мб/д, что связано с осложнением макроэкономической ситуации и с усилением связанных с этим рисков, вызывающих снижение прогноза. Влияние экономических санкций и неопределенность, связанная с политикой России по украинскому вопросу, по всей вероятности, приведут к усилению последствий от падения цен на нефть.

• Оценки роста мирового спроса на нефть в 2014 году остались без изменений по сравнению с Обзором за прошлый месяц и составили 0.7 мб/д. Этот самый низкий уровень за последние пять лет является результатом резкого сокращения спроса на нефть в Китае и значительного его снижения в Европе и Японии. Поставки нефти в 2014 году по оценкам составят в среднем 92.4 мб/д.

• Резкое снижение цен на нефть с середины июня до сегодняшнего дня оказало некоторое позитивное влияние на мировой спрос на нефтепродукты. В результате поставки в третьем квартале 2014 года при сравнении по годам увеличились на 575 кб/д, и по оценкам должны вырасти до 730 кб/д в четвертом квартале 2014 года. Мировой спрос во втором квартале 2014 года снизился, при этом прирост спроса при сравнении по годам почти пробил уровень в 295 кб/д.

Общий обзор

Цены на нефть сократились примерно на две пятых по сравнению с пиковыми уровнями в середине 2014 года. В последнее время часто высказывалось мнение о том, что низкие цены на нефть приведут к дополнительному спросу на нефтепродукты, и это потенциально поможет ликвидировать существующий разрыв между поставками и спросом. Тем не менее, к настоящему времени корректировка спроса сохраняет понижающее направление.

В последнее время постоянно приводились данные Международного валютного фонда (МВФ), в соответствии с которыми сокращение на 25% цен на нефть приведет к росту спроса на нее примерно на 0.4 мб/д. При этом данные показатели зависят от критически важных оценок, в соответствии с которыми «снижение цен при прочих равных условиях будет способствовать росту мирового спроса» (Глобальные прогнозы и политические вызовы, 15 ноября 2014 года). Тем не менее, этот принцип не может быть полностью применим к текущим условиям рынка. Рост налога на потребление и/или сокращение субсидий на энергопотребление (что недавно произошло в Китае, Индонезии, Кувейте, Индии, Таиланде, Египте и Малайзии), по всей видимости, привели к снижению последствий от падения цен на сырую нефть на спрос. Во-вторых, резкое сокращение стоимости многих валют в сравнении с долларом США минимизировало, если не свело на нет последствия от снижения цен на нефть на местную валюту и на состояние розничного рынка, создав заслон для потребления, даже если и вызвало рост цен на импортируемые товары и услуги.

В-третьих, низкие цены на нефть значительно снижают доходы стран – нетто экспортеров нефти за счет сокращения их прибыли, что, в свою очередь, вызывает падение спроса. В особенно чувствительных к этим процессам странах, например, в Венесуэле и России, последствия могут быть усилены, и возрастает риск дефолта.

В-третьих, низкие цены на нефть значительно снижают доходы стран – нетто экспортеров нефти за счет сокращения их прибыли, что, в свою очередь, вызывает падение спроса. В особенно чувствительных к этим процессам странах, например, в Венесуэле и России, последствия могут быть усилены, и возрастает риск дефолта.

Падение цен на нефть дополняет и без того высокие риски дефляции в ряде стран ОЭСР Европы и в Японии. Это потенциально увеличивает риски снижения темпов роста экономики, так как потребители, по понятным причинам, откладывают решения о покупке в ожидании более низких цен в будущем. Результатом влияния этих последствий на прогноз мирового спроса на нефть в 2015 году (который должен составить 93.3 мб/д) является сокращение спроса по сравнению с предыдущим Обзором на 230 кб/д. При этом особенно резко снижены оценки спроса по России, Венесуэле, Кувейту и Ираку. Несмотря на понижающую корректировку, рост мирового спроса на нефтепродукты должен ускориться в 2015 году и составить 0.9 мб/д, что свидетельствует о росте спроса по сравнению с низким уровнем в 2014 году (по сравнению со средним уровнем роста за последние пять лет) в 0.7 мб/д.

В целом мировой спрос на нефтепродукты во втором квартале 2014 года при сравнении по годам составил +295 кб/д, в третьем квартале 2014 года по оценкам он ускорился до +575 кб/д в связи с восстановлением спроса в Северной Америке и в Европе. По сравнению с Обзором за прошлый месяц, оценки по спросу в третьем квартале 2014 года были пересмотрены в сторону повышения в минимальной степени (на 25 кб/д). Годовой рост спроса по оценкам должен ускориться в четвертом квартале 2014 года и составить 730 кб/д, он будет поддерживаться за счет более благоприятных макроэкономических условий и низких зимних температур в Европе.

ПОСТАВКИ

Краткий обзор

• Мировое производство нефти в ноябре сократилось на 340 кб/д до 94.1 мб/д. В сравнении с прошлым годом суммарные поставки увеличились на 2.1 мб/д, прирост спроса поровну разделен между странами ОПЕК и не - ОПЕК.

• Становится очевидным, что добыча тяжелой нефти США привела в текущем году к росту суммарного производства в странах - не ОПЕК до рекордных уровней в 1.9 мб/д, но по оценкам рост должен замедлиться до 1.3 мб/д в 2015 году. Падение цен на нефть на 40%, начиная с июня, до сих пор оказало незначительное влияние на рост производства в краткосрочной перспективе, но дальнейшее падение цен на нефть может препятствовать бизнесу многих производителей.

• Прогноз по производству нефти в России в 2015 году был пересмотрен в сторону сокращения на 70 кб/д как результат снижения цен, международных санкций и падающего рубля.

• Производство нефти странами ОПЕК в ноябре сократилось на 315 кб/д до 30.32 мб/д После прекращения процесса восстановления добычи в Ливии рост производства остановился, но уровень добычи оставался выше производственного потолка Группы, составляющего уже в течение семи месяцев подряд 30 мб/д. Министры нефти стран членов Группы на своей встрече 27 ноября пришли к соглашению о сохранении без изменений производственной квоты в течение первого квартала 2015 года, несмотря на призывы некоторых членов сократить квоту для оказания поддержки ценам. Несмотря на снижение поставок в течение второго месяца подряд, производство нефти в ноябре при сравнении по годам оказалось на 765 кб/д выше.

• Значение ‘опциона на сырую нефть ОПЕК и изменения запасов’ в 2015 году было пересмотрено в сторону сокращения на 300 кб/д до 28.9 мб/д в связи с более низким прогнозом спроса и повышающей корректировкой оценок и прогнозов по Северной Америке и по поставкам биотоплива. Значение ‘опциона’ по оценкам должно сезонно сократиться на 1.2 мб/д за период с четвертого квартала 2014 года по первый квартал 2015 года. Фактические свободные мощности ОПЕК по оценкам составили в ноябре 3.45 мб/д по сравнению с 3.25 мб/д в октябре.

Все показатели по мировым поставкам за ноябрь, представленные в данном обзоре, являются расчетными показателями МЭА. Оценки по странам ОПЕК, Аляске, Мексике и России подкреплены предварительными данными по поставкам сырой нефти за ноябрь.

Примечание: непредвиденные события рассматриваются как риск, который приводит к корректировке представленных в данном обзоре производственных показателей по странам, не входящим в ОПЕК. Такие события включают несчастные случаи, незапланированное и предварительно не объявленное техническое обслуживание, забастовки, политические беспорядки, партизанскую деятельность, войны и убытки, связанные с погодными условиями. В прогнозах в расчет принято запланированное техническое обслуживание во всех регионах и традиционные сезонные перерывы в поставках (включая перерывы, связанные с ураганами) в Северной Америке. Кроме того, произведена корректировка данных по странам – не ОПЕК, что отражает исторически сложившуюся тенденцию непредвиденных события. В сумме это может составить от -200 до -400 кб/д по поставкам из стран, не входящих в ОПЕК, основная корректировка сосредоточена в странах ОЭСР.

Поставки сырой нефти ОПЕК

Производство нефти ОПЕК в ноябре сократилось на 315 кб/д до 30.32 мб/д на фоне падения добычи в Ливии, где перерывы в работе на нефтяных месторождениях и на терминалах свели на нет восстановление производства, которое продолжалось четыре последних месяца подряд. Основным экспортером нефти является Саудовская Аравия, хотя производство в стране сократилось по сравнению с октябрем в связи с длительной остановкой добычи на месторождении Khafji, осуществляемой совместно с Кувейтом, и снижением потребности в нефти на собственных электростанциях. Поставки из Кувейта и Анголы также снизились. Производство нефти в Ираке возросло благодаря его увеличению в южных районах страны. Поставки с севера страны по оценкам должны увеличиться по результатам достигнутой договоренности между Багдадом и KRG по вопросам экспорта нефти. Несмотря на то, что в ноябре второй месяц подряд отмечалось сокращение производства в странах ОПЕК, добыча оставалась на 765 кб/д выше по сравнению с тем же периодом прошлого года.

Министры нефти стран ОПЕК на встрече 27 ноября договорились сохранить без изменений официальную производственную квоту на уровне 30 мб/д, несмотря на призывы некоторых членов, таких как Венесуэла, Ангола и Иран, снизить добычу с целью оказания поддержки ценам. За период после встречи Группы в июне цены на сырую нефть Brent упали на 30%. После объявления ОПЕК о своем решении не сокращать добычу падение цен продолжилось.

В коммюнике, выпущенном по результатам встречи, ОПЕК заявило, что “в интересах восстановления равновесия на рынке” Группа приняла решение сохранить производственную квоту на уровне 30 мб/д, но сохраняет готовность реагировать на развитие ситуации, которая может иметь отрицательное влияние на поддержание сбалансированного рынка”. Свою следующую встречу ОПЕК запланировал на 5 июня в Вене.

В соответствии с прогнозом МЭА, значение ‘опциона на поставку сырой нефти и изменения запасов’ на 2015 год составит 28.9 мб/д. За период с четвертого квартал 2014 года по первый квартал 2015 года значение опциона должно сезонно сократиться (на 1.2 мб/д). С учетом аналогичной корректировки для 2015 года, значение ‘опциона’ для четвертого квартала 2014 года было пересмотрено в сторону снижения на 300 кб/д. Это связано с более низкими оценками спроса и более высокими прогнозами добычи нефти в странах - не ОПЕК и производства биотоплива.

Фактические свободные мощности ОПЕК по оценкам составили в ноябре 3.45 мб/д в сравнении с 3.25 мб/д в октябре, при этом на Саудовскую Аравию приходится около 80% от избытка мощностей.

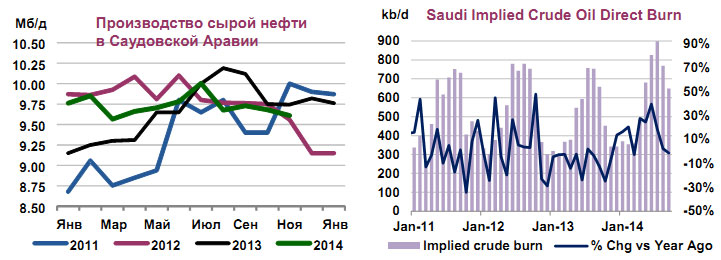

Поставки из Саудовской Аравии снизились в ноябре на 70 кб/д до 9.61 мб/д, по всей видимости, из-за длительной остановки добычи на месторождении Khafji, осуществляемой совместно с Кувейтом, что связано со снижением спроса со стороны электростанций внутри страны. В Саудовской Аравии потребление сырой нефти было больше в течение лета, когда был высокий спрос на нее со стороны электроэнергетики. В соответствии с последними данными, переданными Саудовской Аравией в рамках Совместной инициативы по информации (JODI), в течение третьего квартала 2014 года было потреблено на эти цели примерно 770 кб/д по сравнению с 720 кб/д в течение аналогичного периода 2013 года. Обычно потребление сырой нефти в электроэнергетике сезонно сокращается в течение четвертого квартала. В четвертом квартале 2013 года этот показатель составил 380 кб/д.

Тем не менее, данные по поставке нефти танкерами показывают, что в течение ноября Саудовская Аравия занимала устойчивые позиции в экспорте сырой нефти на мировые рынки. В соответствии с последними данными JODI, экспорт сырой нефти из Саудовской Аравии в сентябре вырос до 6.72 мб/д по сравнению с 6.66 мб/д в августе. Экспорт нефтепродуктов составил в сентябре 787 кб/д, что намного ниже рекордного уровня в 1.02 мб/д в августе, когда НПЗ в Satorp (являющийся совместным предприятием с французской компанией Total) достиг запланированной мощности. Первый экспорт с нового НПЗ в Yanbu мощностью 400 кб/д (совместное предприятие с китайской компанией Sinopec) по оценкам должен быть отложен с конца текущего года до начала 2015 года.

По всей видимости, предложение цены остается сегодня конкурентоспособным на хорошо снабжаемом рынке. По этой причине государственная нефтяная компания Saudi Aramco пятый месяц подряд меняет формулу цены для США в сторону сокращения и резко снизила цену для ключевых стран импортеров на азиатских рынках. Одновременно она повысила цены для Европы. В последние месяцы официальный потолок цен для нефти из Саудовской Аравии (OSPs) привлек к себе повышенное внимание. Во время встречи страны ОПЕК проанализировали запланированный OSPs на январь, который был объявлен в начале декабря. Дальнейшее падение цен может стать индикатором того, что рынок интерпретирует корректировку цен как действия для защиты доли на рынке.

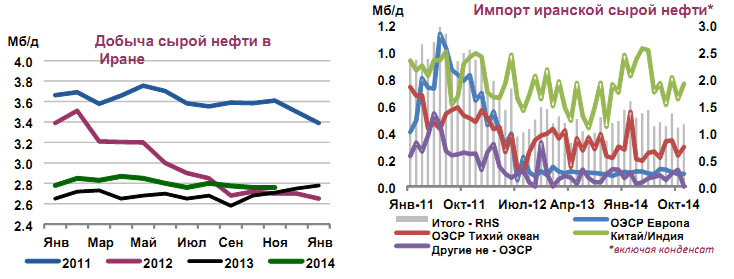

24 ноября Иран и так называемая группа “P5+1” (пять постоянных членов Совета безопасности ООН и Германия) приняли решение до конца июня заключить долгосрочное соглашение в отношении ядерной программы Ирана, в связи с развитием которой на Иран со стороны США наложены жесткие экономические санкции. В ноябре было принято решение о частичной отмене санкций в рамках предварительной сделки, но ограничения на экспорт сырой нефти сохранились. Тем не менее, в текущем году экспорт сырой нефти из Ирана по оценкам импортеров составил в среднем 1.1 мб/д. Производство нефти за тот же период оценивается порядка 2.8 мб/д, что примерно на 130 кб/д выше, чем в 2013 году. Производство нефти в ноябре составило 2.76 мб/д, оставшись без изменений по сравнению с октябрем.

Предварительные данные показывают, что поставки иранской сырой нефти в ноябре возросли до 990 кб/д, но в третий раз в текущем году оставались ниже 1 мб/д. Эти данные являются в настоящее время предметом корректировки. Полученные более полные данные показывают, что покупки нефти в октябре были самыми низкими в текущем году и составили примерно 880 кб/д. Импорт нефти Ираном также оказался ниже 1 мб/д.

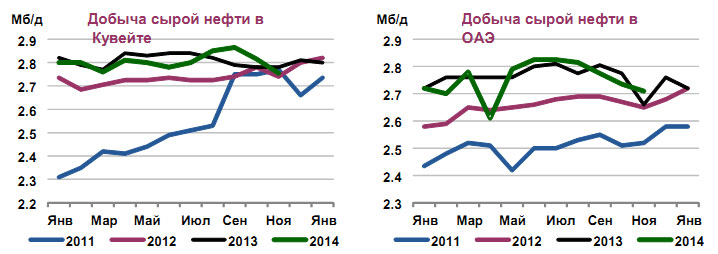

Производство нефти в Кувейте в ноябре снизилось на 60 кб/д до 2.76 мб/д в связи с сохраняющимся перерывом в добыче нефти на месторождении Khafji в ноябре в Нейтральной зоне, которое разрабатывается совместно с Саудовской Аравией. Добыча на данном месторождении на шельфе составила около 300 кб/д, затем она была остановлена в связи с техническими и экологическими проблемами. На нефтяном месторождении Wafra, входящим в состав Нейтральной зоны в континентальной части, добыча осталась на уровне 200 кб/д. К настоящему моменту неясно, будет ли достигнута добыча в полном объеме на месторождении Khafji после окончания перерыва. Для Кувейта Нейтральная зона, на которую приходится почти 10% его суммарных мощностей, является жизненно важной для достижения поставленных целей в области добычи нефти. Для Саудовской Аравии на Нейтральную зону приходится не более 2% мощностей по добыче нефти.

Техническое обслуживание и ремонтные работы привели к снижению производства в других странах ОПЕК. Говоря о странах Персидского залива, следует отметить снижение поставок из Катара в ноябре до 680 кб/д. Добыча нефти в ОАЭ сократилась на 25 кб/д (до 2.71 мб/д). Среди стран Африки - техническое обслуживание на нефтяных месторождениях Анголы (Girassol и Dalia) вызвало сокращение добычи на 60 кб/д. Итальянская компания Eni начала добычу в рамках проекта West Hub на шельфе Анголы (на Блоке 15/06). Ожидается, что в ближайшие месяцы добыча увеличится с 45 кб/д до 100 кб/д.

В другой африканской стране ОПЕК – Нигерии поставки возросли на 40 кб/д. Падение цен на нефть на нефтяных рынках заставило Abuja снизить цену на собственную нефть, уже заложенную в национальный бюджет. Министр финансов Нигерии предложил более низкую цену в 65 долларов за баррель для бюджета 2015 года, что ниже по сравнению с предыдущими оценками в 73 доллара за баррель. Бюджет на 2014 год был основан на цене в 77.50 долларов за баррель.

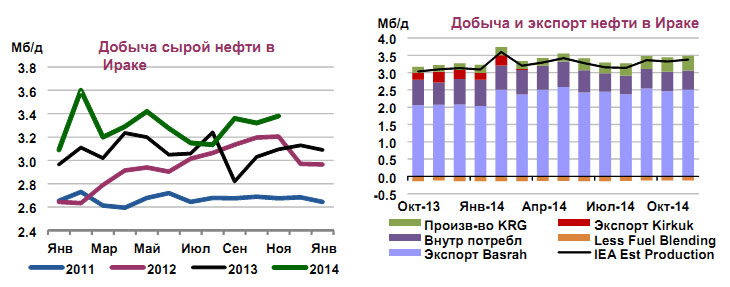

Ирак также оказался в рамках жестких бюджетных ножниц в связи со стремительным падением цен на нефть. Но после заключения соглашения между Багдадом и Региональным правительством Курдистана (KRG) в начале декабря, нацеленного на решение длительное время продолжающейся ссоры относительно экспорта нефти, должен последовать рост продажи нефти и увеличение доходов.

В течение ноября производство нефти (с учетом объемов KRG) возросло на 60 кб/д, в основном благодаря увеличению отгрузки с месторождений на юге Ирака. Экспорт нефти Basra Light возрос на 2.5 мб/д в сравнении с 2.46 мб/д в октябре. При этом KRG независимо от Багдада транспортировало около 200 кб/д по Средиземному морю.

За заключением предварительного соглашения в середине ноября последовала экспортная сделка на декабрь, в соответствии с которой Багдад перечисляет 500 млн. долларов KRG, а оно обеспечивает федеральному правительству поставку 150 кб/д в турецкий порт Джейхан на Средиземном море.

По расчетам источников внутри отрасли в регионе и на западе, если соглашение между Багдадом и KRG, заключенное 2 декабря, будет соблюдаться, то экспорт нефти с севера Ирака, включая объемы от KRG и Kirkuk, должны возрасти в среднем с 300 кб/д до 400 кб/д в 2015 году. Трубопровод, принадлежащий KRG, вновь эксплуатируется в полном объеме, по нему можно транспортировать 550 кб/д.

С конца мая KRG экспортировал нефть независимо от Багдада по собственному региональному трубопроводу. При этом объемы нефти, поставляемые через турецкий порт на Средиземном море, возросли до 200 кб/д. KRG распоряжалось добычей на месторождении Avana и соседнем месторождении Bai Hassan, которые Нефтяная компания Ирака (NOC) разрабатывала в течение десятилетий. Гигантское нефтяное месторождение Kirkuk включает три геологические формации – Avana, Baba и Khurmala. KRG осуществляет добычу на самой северной точке Khurmala с 2008 года.

В ноябре добыча нефти на Avana и Bai Hassan позволила KRG увеличить поставки на 120 кб/д до 300 кб/д. По данным из источников, принадлежащих региональному правительству, к началу декабря KRG направило 350 кб/д к побережью Средиземного моря на территории Турции. Остается неясным, какие объемы нефти KRG отгрузило для отправки на экспорт, и какие были направлены в хранилища в терминалах Джейхана.

По данным Государственной сбытовой компании Ирака Somo, она занимается сбытовыми операциями с нефтью в рамках экспортного соглашения от 2 декабря. Багдад длительное время выражал сомнение в законности для KRG независимых поставок нефти по трубопроводу и заявлял, что только федеральное правительство имеет права на продажу иракской сырой нефти. Несмотря на достигнутый прогресс в рамках экспортной сделки, среди потенциальных покупателей существует некоторая путаница, так как неясно, какое именно юридическое лицо отвечает за маркетинг сырой нефти.

По данным Государственной сбытовой компании Ирака Somo, она занимается сбытовыми операциями с нефтью в рамках экспортного соглашения от 2 декабря. Багдад длительное время выражал сомнение в законности для KRG независимых поставок нефти по трубопроводу и заявлял, что только федеральное правительство имеет права на продажу иракской сырой нефти. Несмотря на достигнутый прогресс в рамках экспортной сделки, среди потенциальных покупателей существует некоторая путаница, так как неясно, какое именно юридическое лицо отвечает за маркетинг сырой нефти.

Восстановление добычи в Ливии в ноябре было нарушено, поставки сократились на 180 кб/д до 690 кб/д после возобновления беспорядков, которые вынудили остановить добычу на самом крупном месторождении Ливии – El Sharara – и соседнем El Feel, или Elephant. Несмотря на серьезные беспорядки, добыча на нефтяных месторождениях увеличивалась в течение четырех месяцев подряд и достигла в октябре 1 мб/д. Добыча этой североафриканской страны в начале 2013 года составила 1.4 мб/д – до возобновления протестного движения и гражданских беспорядков, которые привели к сокращению добычи ниже 200 кб/д.

Добыча на отдаленном месторождении на юго-западе страны El Sharara, составляющая около 300 кб/д, была остановлена в связи с нерешенностью вопросов безопасности, связанных с протестными движениями, а также в связи с техническими проблемами. Инженерные службы привели его в состояние, которое позволит возобновить добычу, как только блокада трубопровода будет закончена. Остановка добычи на месторождении El Sharara также привела к сокращению суммарной добычи на месторождении Elephant на 130 кб/д, это месторождение использует те же источники электроснабжения. Электроснабжение процесса добычи нефти на месторождении Elephant было восстановлено, что позволило возобновить добычу и экспорт с терминала Mellitah. Нефтяные порты на западе страны Mellitah и Zawiya стали получать нефть для отправки на экспорт.

Экспорт нефти из данной страны в Северной Африке составил в ноябре 580 кб/д по сравнению с 760 кб/д в октябре. Доверие покупателей ливийской нефти увеличилось после того, как в августе протестующие сняли блокаду на стратегически важных терминалах Es Sider и Ras Lanuf.

Через три года после отстранения от власти ливийского лидера Muammar Gaddafi, выбранное и признанное на международном уровне правительство бежало из Tripoli в Tobruk - город на востоке страны. Враждующее с ним правительство, возглавляемое Omar al-Hassi, в августе захватило столицу и потребовало признания в качестве официальной власти в стране.

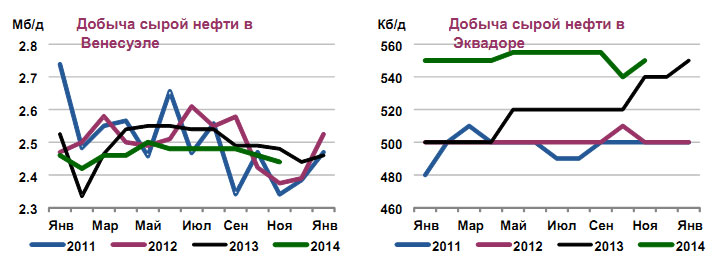

Цена на нефть ниже 65 долларов за баррель особенно тяжела для Венесуэлы (поставки нефти из которой сократились до 2.44 мб/д), а также для самого малого производителя ОПЕК – Эквадора. Поставки из Эквадора составили 550 кб/д. Министр иностранных дел Венесуэлы и одновременно представитель страны в ОПЕК Rafael Ramirez на встрече в Вене активно лоббировал решение по сокращению добычи ОПЕК. Каракас должен найти средства, чтобы финансировать социальные программы и заплатить долги своим партнерам.

Страны бывшего СССР

Страны бывшего СССР

Россия – фактические данные за октябрь, предварительные – за ноябрь. Окончательные данные за октябрь показали, что производство сырой нефти в России составило 10.2 мб/д. Оно увеличилось только на 10 кб/д при сравнении по месяцам, но сократилось примерно на 20 кб/д в сравнении с данными за октябрь 2013 года. С начала текущего года производство нефти в России составило в среднем 10.9 мб/д, что лишь на 60 кб/д больше при сравнении по годам.

Производство нефти в целом в 2014 году по оценкам должно превзойти уровень прошлого года примерно на 50 кб/д. Тем не менее, последний прогноз МЭА по России на 2015 год отражает намного более отрицательные тенденции, такие как падение цен на нефть, и в меньшей степени – санкции США и Евросоюза, которые будут влиять на производство в следующем году. В сравнении с обзором за прошлый месяц суммарное производство жидкофазных продуктов в России в 2015 году будет на 70 кб/д ниже и составит 10.8 мб/д, главным образом, в связи с понижающей корректировкой производства компаниями Роснефть и Лукойл.

Чистый экспорт из стран бывшего СССР в октябре сократился на 550 кб/д (в среднем до 9.0 мб/д). На экспорт сырой нефти (-320 кб/д) приходится львиная доля от суммарного сокращения. При этом причины этого сокращения остаются не до конца ясными, принимая во внимание тот факт, что производство в регионе снизилось только на 40 кб/д, и переработка на НПЗ увеличилась на минимальную величину в 50 кб/д. По этой причине возникает предположение, что частично сокращение экспорта связано с увеличением запасов. На поставки из портов на Черном море приходится большая часть сокращения экспорта (-190 кб/д), что вызвано уменьшением поставок российской нефти Urals и Siberian Light через порты в Новороссийске. На Дальнем Востоке второй месяц подряд экспорт оставался близким к исторически высоким уровням, при этом экспорт из стран Каспийского моря был снижен при сравнении по месяцам из-за технического обслуживания на месторождениях.

Экспорт нефтепродуктов сократился на 270 кб/д до 3.0 мб/д впервые с декабря 2013 года. Тем не менее, экспорт оставался на 370 кб/д выше уровня прошлого года в связи со значительным ростом производства в ряде регионов. Основное сокращение связано с поставками мазута, которые сократились на 180 кб/д и оказались на том же уровне, что и годом ранее. Несмотря на то, что экспорт газойля и ‘других продуктов’ (в основном, бензина и нафты) незначительно сократился при сравнении по месяцам, объемы экспорта оставались выше уровня прошлого года. Это связано с ростом производства данных продуктов с высокой добавленной стоимостью, что последовало после окончания модернизации ряда российских НПЗ.

В конце ноября Владимир Путин подписал документ о так называемом ‘налоговом маневре’, который с 1 января 2015 года приведет к постепенному сокращению экспортных пошлин на легкие и средние виды нефтепродуктов с одновременным ростом экспортных пошлин на мазут и сырую нефть и увеличением налога на добычу полезных ископаемых для производителей. Ожидается, что чистый эффект от ‘маневра’ будет заключаться в том, что экспорт нефтепродуктов высокого передела станет более рентабельным за счет экспорта мазута, и это увеличит давление на ряд неэффективных НПЗ с высоким выходом мазута. Кроме того, производители сырой нефти получат преимущества от снижения налогового бремени, что позволит возместить рост производственных издержек.

Дата добавления: 2015-12-08; просмотров: 1754;