Показники порівняльної економічної ефективності

Для вибору варіанта інвестицій використовуються динамічні показники порівняльної: порівняльна величина чистого дисконтного доходу, модифіковані приведені витрати.

Порівняльний чистий дисконтний доход відрізняється від загального ЧДД тим, що не враховує складові, що не змінюються за варіантами. Критерієм вибору варіанта служить максимум цього показника (не обов’язково позитивний).

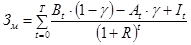

Якщо варіанти, що порівнюються, відрізняються тільки розмірами інвестицій і поточних витрат, то найбільш ефективне рішення буде відповідати мінімуму суми модифікованих приведених витрат (Змпр), що визначаються за формулою:

.

.

При визначенні суспільної ефективності оподаткування прибутку не враховується  .

.

При оцінці економічної ефективності інвестиційного проекту необхідно враховувати той факт, що в більшості випадків, по завершенні розрахункового періоду грошові потоки інвестиційного проекту не звертаються у нуль. Навіть якщо верхня межа розрахункового періоду збігається з терміном служби основних споруд і технологічного устаткування, по завершенні розрахункового періоду можуть залишатися придатні до використання основні засоби. Крім того, може мати місце залишок оборотних активів. При цьому, якщо інвестиційний проект передбачає організацію підприємства, то він, у загальному випадку, може вважатися необмеженим у часі.

Таким чином, при оцінці ефективності інвестиційного проекту потрібно враховувати деякий залишок після розрахункового періоду, що одержав у літературі найменування термінальної вартості або вартості реверсії.

Вартість реверсії входить у розрахунки показників ефективності інвестиційного проекту як, у загальному випадку, гіпотетичний грошовий потік від реалізації активів, що залишаються у кінці розрахункового періоду, за мінусом зобов'язань на той момент часу.

У випадку, коли розрахунковий період збігається з життєвим циклом інвестиційного проекту, вартість реверсії може визначатися як сума залишкової вартості придатних до використання основних засобів і залишку власних оборотних активів наприкінці розрахункового періоду за мінусом поточної вартості довгострокової заборгованості на цей момент часу.

Коли розрахунковий період не збігається із закінченням життєвого циклу проекту, вартість реверсії визначається методом прямої капіталізації. Поточні ефекти за кроками за межами розрахункового періоду приймаються рівними між собою до закінчення життєвого циклу проекту (або приймається їх рівномірний ріст чи скорочення). Цей ефект капіталізується за нормою капіталізації, що враховує період часу, що залишився до закінчення життєвого циклу проекту. До результату додається приведена залишкова вартість чистих активів. Якщо проект не обмежений у часі, норма капіталізації дорівнює нормі дисконту. У протилежному випадку вона повинна враховувати норму повернення капіталу, розраховану за формулою фактора фонду відшкодування.

Ефекти по періодах прогнозування можуть враховувати деякий постійний темп приросту (зниження). У цьому випадку норма капіталізації визначається за формулою Гордона як різниця між нормою дисконту і темпом приросту щорічного ефекту.

Вартість реверсії приводиться до розрахункового моменту часу за допомогою коефіцієнта дисконтування останнього року розрахункового періоду.

Врахування інфляції при визначенні показників ефективності інвестиційних проектів може здійснюватися або шляхом індексації цін (прогнозні ціни), або, при використанні базисних цін, шляхом коректування норми дисконту.

При використанні прогнозних цін дисконтування відбувається за номінальною нормою доходу, яка містить у собі очікуваний темп інфляції.

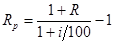

При використанні базових цін дисконтування виконується за реальною, відчищеною від інфляції нормі доходу, що визначається формулою:

,

,

де  - прогнозований річний темп інфляції, %.

- прогнозований річний темп інфляції, %.

Лекція №5 "Врахування ризиків при оцінці економічної ефективності"

План:

1 Загальній підходи до врахування ризиків.

2 Методи врахування ризиків на базі одного сценарію.

3 Методи визначення очікуваної ефективності.

Зміст:

Дата добавления: 2016-02-09; просмотров: 720;