Збільшення норми дисконту на премію за ризик.

Розумно діючий інвестор прагне до максимізації доходів при мінімізації ризиків. Це є одним з основних принципів, що лежать у основі методу збільшення норми дисконту на премію за ризик.

Унаслідок впливу принципу граничної корисності і принципу конкуренції у міру того, як усе більші обсяги капіталів зосереджуються у низько ризикованих сферах, рівень доходу на вкладений капітал у цих сферах знижується. Оскільки для інвесторів максимізація доходу не менш важлива, чим мінімізація ризику (втрат), здійснюється вкладення капіталу й у ризиковані сфери бізнесу. Таким чином, для вкладення капіталу у більш ризиковані проекти інвестору, за інших рівних умов, потрібно більш висока норма доходу. Різниця між необхідною нормою доходу для інвестицій у об'єкт із відносно великим рівнем ризику і необхідною нормою доходу для інвестицій у об'єкт із відносно меншим рівнем ризику називається "премією за ризик".

Чим вище інвестор оцінює ризик проекту, тим більша потрібна норма доходу для його залучення. Це може бути відбите у розрахунках шляхом відповідного збільшення норми дисконту – включення у неї премії за ризик.

Існують дві групи методів для визначення премії за ризик – агреговані і факторні. Перші враховують ризик цілком, другі – кожен вид ризику окремо.

Факторний метод (метод підсумовування, метод кумулятивної побудови) виходить з певної класифікації факторів ризику й оцінок кожного з них. Приймається, що кожен фактор збільшує норму дисконту на певну величину і загальну премію визначають шляхом додавання "внесків" окремих факторів.

Метод являє собою модель поводження типового інвестора при формуванні їм своїх вимог до норми доходу на інвестиції.

Любий вид активів, для якого відома прибутковість і відносний ризик вкладень, може бути використаний як об'єкт порівняння. Неодмінною умовою є тільки дотримання принципу заміни. Тобто, цей об'єкт повинний бути доступний для інвестора і розглядатися їм як альтернатива проекту, визначення необхідної норми доходу для інвестицій у який, є предметом дослідження. За базовий актив найчастіше приймаються "безризикові" активи.

У більшості випадків, при оцінці ефективності реальних інвестицій, у складі норми дисконту варто також враховувати премію за відмінність у ліквідності об'єкта інвестування від інвестиційного активу, що послужив базою для визначення норми дисконту. Під ліквідністю розуміється характеристика об'єктів інвестування за їх здатністю бути реалізованими протягом обмеженого періоду часу без утрати своєї ринкової вартості при зміні раніше прийнятих інвестиційних рішень і необхідності реінвестування капіталу.

Таким чином, методом підсумовування норма дисконту проекту (R) визначається за формулою:

де  - норма доходу базового інвестиційного активу, %;

- норма доходу базового інвестиційного активу, %;

- премія за відмінність у ліквідності об'єкта інвестування і базового активу, %;

- премія за відмінність у ліквідності об'єкта інвестування і базового активу, %;

- премія за відмінність у ступені ризику об'єкта інвестування і базового активу, %.

- премія за відмінність у ступені ризику об'єкта інвестування і базового активу, %.

Достоїнством приведеної схеми є максимальне наближення моделі до способу мислення потенційних інвесторів і можливість краще, ніж у агрегованих моделях врахувати специфіку конкретного проекту.

Недоліками моделі є:

- відносна суб'єктивність усіх оцінок;

- ігнорування можливості зниження ризику за рахунок диверсифікованості.

Якщо у якості базового інвестиційного активу виступає безризиковий, то Rб відповідає безризиковій нормі доходу, під якою розуміється норма доходу на інвестиції у абсолютно ліквідні активи, дохід за якими гарантований інвестору.

Премія за низьку ліквідність може бути визначена за формулою:

,

,

де  - премія за низьку ліквідність, %

- премія за низьку ліквідність, %

- річна норма доходу за об'єктами з абсолютною ліквідністю, %;

- річна норма доходу за об'єктами з абсолютною ліквідністю, %;

- загальний період ліквідності об'єкта інвестування, місяців.

- загальний період ліквідності об'єкта інвестування, місяців.

Премія за ризик визначається як сума надбавок до норми доходу, зв'язаних з кожним з факторів ризику, властивих проекту, що розглядається. На цей час не існує загальноприйнятої класифікації факторів ризику. У загальному випадку виділяють ризики мікро- і макросередовища, з деталізацією за стадіями інвестиційного процесу. З причин виникнення ризики мікросередовища підрозділяються на організаційні, виробничі, комерційні, фінансові та інші, а ризики макросередовища – на економічні, політичні, соціальні, екологічні та інші.

Аналітичним вимірником рівня ризику є показник:

де  - утрати, зв'язані з реалізацією i-го ризику;

- утрати, зв'язані з реалізацією i-го ризику;

- імовірність реалізації i-го ризику.

- імовірність реалізації i-го ризику.

Складним питанням є коректний перевід рівня ризику інвестиційного проекту, обмірюваного за допомогою цієї формули, у величину премії за ризик.

До агрегованих методів відносяться бета-метод і метод середньозваженої вартості капіталу.

При бета-методі усі зв'язані з проектом ризики підрозділяються на:

- ризик непередбаченого припинення проекту (наприклад, через банкрутство, неплатоспроможності, безперспективності геологічного об'єкта);

- варіаційний ризик, що обумовлює мінливість прибутковості проекту протягом періоду його реалізації.

У свою чергу, варіаційний ризик підрозділяється на систематичний (такий, що не диверсифікується), який пов'язаний із загальноринковими коливаннями цін на ресурси і прибутковості фінансових інструментів, і несистематичний (такий, що диверсифікується), який відбиває мінливість прибутковості інвестиційного активу, що розглядається. Бета-метод враховує тільки систематичний ризик, оскільки для розрахунку норми дисконту використовує модель оцінки капітальних активів (Capital Assets Prices Model – САРМ):

,

,

де  – безризикова норма доходу, %;

– безризикова норма доходу, %;

- середня ринкова норма доходу (прибутковість інвестицій у пакет, що має ту ж структуру, що і уся сукупність цінних паперів, що обертаються на ринку);

- середня ринкова норма доходу (прибутковість інвестицій у пакет, що має ту ж структуру, що і уся сукупність цінних паперів, що обертаються на ринку);

- коефіцієнт відносної ризикованості проекту у порівнянні з інвестуванням у "середньоринковий" пакет акцій.

- коефіцієнт відносної ризикованості проекту у порівнянні з інвестуванням у "середньоринковий" пакет акцій.

Середня ринкова прибутковість повинна розглядатися як певна абстракція, тому що повна інформація про прибутковість усіх акцій, що обертаються на ринку, зазвичай відсутня. На практиці цей показник розраховують за обмеженим числом репрезентативних цінних паперів, як правило, за біржовими індексами.

Установити коефіцієнт b для конкретного інвестиційного проекту неможливо. Тому при використанні бета-методу значення коефіцієнта визначається методом аналогії. У цих цілях знаходиться бета-коефіцієнт для діючого підприємства, що виробляє аналогічну продукцію.

Бета-коефіцієнт визначається за формулою:

де  - прибутковості акцій підприємства-аналога на i-ту дату;

- прибутковості акцій підприємства-аналога на i-ту дату;

- середня прибутковості акцій підприємства-аналога;

- середня прибутковості акцій підприємства-аналога;

- середньоринкова прибутковість на i-ту дату;

- середньоринкова прибутковість на i-ту дату;

- середня за період середньоринкова прибутковість.

- середня за період середньоринкова прибутковість.

Ціна акцій підприємства-аналога визначається багатьма факторами, а не тільки продукцією, що випускається. Тому поширення значення  на інші підприємства, у загальному випадку, вимагає коректування.

на інші підприємства, у загальному випадку, вимагає коректування.

Бета-метод враховує тільки один тип ризиків. Цей недолік у принципі поправний шляхом внесення в нього додаткових виправлень на інші види ризиків. Наприклад, ризик припинення проекту можна відбити збільшенням норми дисконту на імовірність припинення проекту протягом року. Однак при бета-методі перелік прийнятих до уваги варіаційних несистематичних ризиків не задається, і невідомо, врахований чи не врахований цим методом той чи інший конкретний вид ризику.

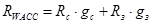

Середньозважена вартість капіталу (Weighted Average Cost of Capital - WACC). У найбільш простому випадку, коли у структурі капіталу є тільки власні і позикові кошти, розрахункова формула для норми дисконту має вигляд:

,

,

де  - вартість власного капіталу, %;

- вартість власного капіталу, %;

- вартість позикового капіталу, %;

- вартість позикового капіталу, %;

- частка власного капіталу в загальному капіталі проекту.

- частка власного капіталу в загальному капіталі проекту.

- частка позикового капіталу.

- частка позикового капіталу.

Під вартістю капіталу розуміється норма доходу, забезпечення якої необхідно для його залучення.

У літературі запропоновані модифікації вищенаведеної формули. Так, якщо відсотки за кредит включаються до витрат при оподаткуванні прибутку, для підприємства це еквівалентно виплаті відсотків у меншому розмірі. У результаті формула для розрахунку норми дисконту приймає вигляд:

де g - ставка податку на прибуток.

Результатом розрахунку за цими формулами є норма дисконту, що використовується для приведення вимірника доходу – чистого грошового потоку на інвестований капітал.

Дата добавления: 2016-02-09; просмотров: 975;