СОВРЕМЕННЫЕ ТЕНДЕНЦИИ РАЗВИТИЯ ТРАНСНАЦИОНАЛЬНЫХ УЧАСТНИКОВ МИРОВОЙ ПОЛИТИКИ 2 страница

Теория монетарного управления свободным рынком, маргинальная в 1950-1960-х годах, стала пользоваться усиленным вниманием среди менеджмента корпораций, университетских экономистов и деловой прессы, взывавшей к интересам инвесторов4. Банковская сфера подвергается дерегуляции, особенно с 1999 г., когда в США был отменен закон Гласса—Стиголла, совмещая принятие вкладов населения и проведение рискованных инвестиционных операций. В связи с возрастанием влияния финансового элемента частные и корпоративные деловые организации осуществили практику международного аутсорсинга, приведшую к фактическому разделению торгово-производственной и финансовой функций между аутсорсерами в развивающихся странах и владельцами роялти в развитых. Одновременно интенсифицируются инвестиции в информационные, био- и прочие технологии (прежде разрабатываемые в военных целях). Такое разделение привело к деиндустриализации развитых стран и началу «третьей индустриальной революции» в сфере информационных технологий, биотехнологий и т.д., а в странах Восточной Азии — к индустриализации с использованием массового ручного и машинного труда. Крупные корпорации теперь заинтересованы не в обычной собственности на производство и товары, а в интеллектуальной собственности на права, патенты, бренды и прочие формы роялти, которые приносят основные прибыли5. Из развивающихся стран извлекается дешевый труд, а из развитых — высокая стоимость и объемы продаж.

Другим показателем влияния финансовых организаций стала организация параллельных международных финансовых систем, а именно системы евро, которая была создана при непосредственном участии крупнейших европейских банков и помогла институционализации Европейского союза. Европейская интеграция стала плодом союза крупных компаний, частных евродолларовых финансов и государственных правительств, соединивших в этом объединении устойчивость роста и развития с получением прибыли. Государства страдали от скачков конъюнктуры и опасались стремительных перемещений частных финансовых капиталов, способных обанкротить любое правительство. Крупные компании нуждались в увеличении рынков и снижении издержек, связанных с разницей в курсах валют, таможенными барьерами и разными правилами регуляции. Наконец, рынок евродолларов в непосредственной близости к банкам европейских стран давал возможности неограниченного финансирования государств и компаний. Институциональные изменения затрагивали стандартизацию экономики: торговую, монетарную политику, правила конкуренции, валютный союз и постепенную передачу все больших функций по управлению национальными юрисдикциями наднациональной организации.

Поскольку внутренние экономики, налоги и бюджеты оставались национальными, основные меры поддержания стабильности экономики ЕС имели монетарный характер: ЕЦБ все время повышал ставку рефинансирования для сдерживания инфляции, а стабильность валюты поддерживала финансовые операции. Введение общей валюты — евро — помогло сделать государственные заимствования у финансовых корпораций основным инструментом поддержания доходов граждан, особенно в небогатых странах типа Португалии, Греции, но также в Испании, Ирландии, Италии, Франции и Австрии, где зарплаты, пенсии и субсидии финансировались с государственных облигаций6. Напротив, Люксембург, Бельгия, Германия, Нидерланды и Финляндия сами предоставляли капитал для частных и государственных кредитов. Политика финансовых заимствований подкреплялась бумом в дорожающей недвижимости, что способствовало росту расходов.

Расцвет западных стран в 1995-2005 гг. был основан на концентрации значительных финансовых средств и создании сервисной (постиндустриальной) экономики. Ее узость, однако, поставила крупные финансовые организации перед необходимостью постоянного поиска выгодных объектов для инвестирования вследствие перманентного перенакопления капитала. После «краха доткомов» ФРС для поддержки банковской системы снизила стоимость денег до минимума, и с 2001 г. основными объектами финансовых инвестиций стали нефтяные фьючерсы и операции с недвижимостью. Крупные американские и европейские банки выступили основным источником ликвидности для рынков сырья и недвижимости, что вызвало в 2000-2008 гг. строительный бум во многих странах мира, а также увеличение доходов стран—экспортеров нефти, металлов и продовольствия. Доходы бедных и развивающихся стран, по сути, оказались переменной финансовых операций крупнейших банков, страховых компаний, пенсионных и хедж-фондов, чьи вложения во фьючерсы и другие инструменты привели к росту цен на сырье. Концентрация значительных масс капитала вызвала волны слияний и поглощений среди корпораций, а крупные банки стали совладельцами друг друга.

Зависимость внешней и внутренней политики государств от финансового сектора и работающих на нем организаций стала явной с учащением финансовых кризисов (1997—1998 гг. — азиатский финансовый кризис; 2001 г. — «крах доткомов» в США; 2007-2009 гг. — мировой финансовый кризис). В ходе этих кризисов национальные экономики испытывали резкий отток ликвидности и были вынуждены проводить болезненные реформы, выстраивая свою экономическую политику в зависимости от предпочтений частных инвесторов и необходимости получения прибылей из максимального спектра социально-экономической сферы, следствием чего стала резкая поляризация населения. Назревающий финансовый кризис в Европе 2012-2013 гг. непосредственно связан с моделью европейской интеграции, проводником которой выступают банки развитых стран, кредитующие потребление государств Южной Европы и производство государств Северной и Центральной Европы.

С начала 2000-х годов, т.е. с введением евро и унификацией торговой политики, южные страны систематически теряли свою производительную, кредитную и покупательную способность, тогда как более богатые страны Центральной Европы, Бенилюкса и Скандинавии, наоборот, их приобретали. В 2010-х годах торговый и платежный балансы Германии и стран Северной Европы положительны, а балансы Южной Европы отрицательны7. Все это время рост в Восточной и Южной Европе зиждился на инвестициях стран Запада и Севера, банки и корпорации которых выступили главными бенефициарами интеграции, финансируя на периферии спрос, а в центре — предложение. Этот перекос возмещался государственными займами стран периферии, которые в итоге и сделали их банкротами, когда поток частных прибылей иссяк. После того как в 2010-2011 гг. страны Южной Европы (Греция, Португалия, Италия, Испания) оказались неспособными к возврату кредитов, единственным способом разрешения ситуации была названа приватизация государственных активов в пользу кредиторов — частных и корпоративных финансовых организаций. Статус представителей частного сектора стал сопоставимым со статусом национального государства, организация институтов которого ограничивается в пользу частных лиц.

Это важно --------------------------------------------------------

В вопросах государственной финансовой самостоятельности и суверенитета негосударственные акторы — финансовые организации и частные лица, представляющие верхушку корпоративного менеджмента и государственной бюрократии, — превзошли власть государства. Оно используется как один из видов институциональной организации, устройство и влияние которого может изменяться в зависимости от прибыльности политического управления мировой экономикой.

Целенаправленное ограничение власти государств над частными лицами и их доходами прослеживается на примере офшоров. Государства не смогли ни препятствовать, ни изменить ситуацию, в которой владение основными корпоративными и частными активами привязано к офшорным юрисдикциям, большая часть которых находится внутри национальных государств. Что бы ни происходило в мире, финансовые поступления, проходящие через офшоры, как правило, только растут, что видно из их неуклонного роста ВВП надушу населения8. К сожалению, публично отследить персональную принадлежность этих активов весьма затруднительно, а следовательно, невозможно определить и степень частного индивидуального и коллективного богатства элит богатых и бедных стран, пределы их влияния на конкретные организации.

Более или менее приближенные оценки объема офшорных накоплений к 2012 г. составляют от 21 трлн до 32 трлн долл.9, являясь, таким образом, самым крупным совокупным частным активом, составляющим примерно от половины до трети ВВП Земли10. Частный интерес является лучшей гарантией нейтралитета и фактической независимости офшоров. Они — «привод» глобальной экономики, через них сообщаются частные, корпоративные и государственные финансы сообществ, даже если те ведут в отношении друг друга автономную или антагонистическую политику".

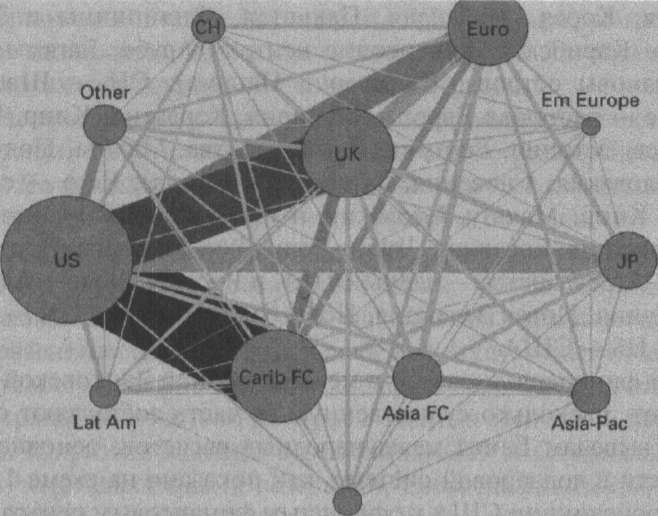

Связи в международной банковской системе на конец 2010 г.

Oil

Oil

|

Схема 1. Связи в системе доллара США США — Карибские финансовые центры: 3,8 трлн долл.; США Британия: 2,7 трлн долл.; США — Евро: 1,1 трлн долл.

| т | Л С | ЯШЛ | |

| ЩШ | |||

| Other # | f' | Em Europe ® | |

| • | • | ||

| • Lat Am | • Carlb FC • Oil | Asia FC | © Asia-Pac |

Схема 2. Связи в системе евро Евро — Британия: 3,6 трлн долл.; Евро — растущая Европа: 0,4 трлн долл.; Евро — США: 0,3 трлн долл.

На схемах представлены: Asia FC — азиатские финансовые центры (Гонконг, Макао и Сингапур); Asia-Pac — Китай, Тайвань, Индия, Индонезия, Корея, Малайзия, Пакистан, Филиппины и Таиланд; Carib fc — Карибские финансовые центры (Аруба, Багамы, Бермуды, Каймановы острова, Кюрасао и Панама); СН — Швейцария; Em Europe — растущая Европа (Болгария, Хорватия, Кипр, Чешская Республика, Эстония, Венгрия, Латвия, Литва, Мальта, Польша, Румыния, Словакия, Словения, Турция и Украина); Euro — еврозона, исключая Кипр, Мальту, Словакию и Словению; JP — Япония; Lat Am — Аргентина, Бразилия, Чили, Колумбия, Мексика, Перу и Венесуэла; Oil — государства — члены ОПЕК и Россия; Other — Австралия, Канада, Дания, Новая Зеландия, Норвегия и Швеция; UK — Великобритания; US-США.

Схемы финансовых связей в международной банковской системе показывают, насколько существенную ее часть составляют офшоры. Согласно выводам Банка международных расчетов, основной поток ликвидности в долларовой системе, как показано на схеме 1, идет от банков в юрисдикции США к офшорным финансовым центрам на Карибских островах и обратно. Второй по значимости поток создан связями между Великобританией и США, и здесь нужно учитывать, что Лондон как финансовый центр сам является аналогом офшора, причем самым крупным из существующих. Большинство финансовых операций банков лондонского Сити проходит через британские офшоры: Джерси, Гернси, Мэн, Британские Виргинские острова, в совокупности составляя треть всех офшорных операций в мире. Швейцария, Гонконг, Макао и Сингапур, так же как и Британия, являются неполными офшорами. Некоторое исключение составляют связи с системой евро, но и в ней значительные позиции принадлежат офшорам Люксембургу и Лихтенштейну. Что касается связей в системе евро (схема 2), то на ней крупнейший поток ликвидности образован отношениями между зоной евро и Великобританией, которая фактически является воротами в глобальный офшоринг.

Размер каждого круга пропорционален объему трансграничных требований и обязательств банков, расположенных в данном географическом регионе. Толщина линий между любыми двумя регионами А и Б пропорциональна сумме требований банков А всем резидентам Б, обязательствам банков А перед не-банками Б, требованиям банков Б всем резидентам А и обязательствам банков Б перед не-банками А.

Нужно отметить, что только развитые, богатые страны имеют международные финансовые системы. Все остальные страны не в состоянии создать свои региональные финансовые системы, поскольку их экономики для этого слишком бедны и неустойчивы. Их население не предъявляет высокого спроса и не обладает необходимыми доходами.

Деловые предприятия и национальные экономики бедных и развивающихся стран специализированы на отдельных отраслях мирового рынка и от финансовых центров в системах доллара и евро зависят больше, нежели от своих соседей, что характерно для стран Латинской Америки, исламских государств и постсоветских стран.

В то же время они активно участвуют в пополнении ликвидностью существующих финансовых систем, используя офшоры для движения капитала. По разным подсчетам, нелегальный отток капитала из развивающихся стран в 2000-х годах через офшоры сопоставим с государственными накоплениями. Значительная доля нелегальных капиталов принадлежит элитам развивающихся стран, лицам и организациям, их обслуживающим, а их денежные накопления управляются банками богатых развитых стран. Отсюда неизбежно следует политическое влияние государств—центров систем доллара и евро на развивающиеся и бедные страны посредством контроля частных состояний периферийных элит. Из развивающихся стран лишь КНР и Саудовская Аравия обладают золотовалютными резервами, превосходящими объем нелегального оттока капитала, тогда как все остальные проигрывают частной офшорной инициативе (табл.)12.

Таблица

Соотношение государственных золотовалютных резервов и нелегальных капиталов

|

В 2005 г. крупнейшие 50 банков совокупно управляли 5,4 трлн долл. трансгранично инвестированных средств частных клиентов, включая их трасты и фонды. На конец 2010 г. объем средств составлял более чем 12,1 трлн долл., что показывает ежегодный темп роста в 16%. Основной частью офшорных средств управляют три крупнейших банка: UBS, CreditSuisse и GoldmanSachsn.

Это интересно --------------------------------------------------

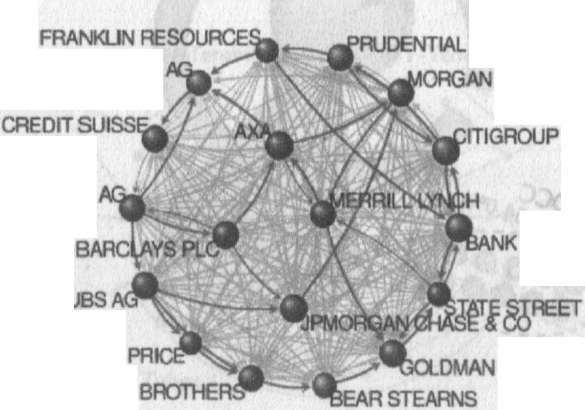

Исключительная роль финансовых организаций характерна для всего корпоративного сектора в целом. 90% корпоративных доходов глобальной экономики через различные формы собственности принадлежит нескольким сотням корпораций. Крупнейшие финансовые организации в свою очередь получают 60% дохода реального сектора, а по суммарной капитализации сам финансовый рынок превосходит все остальные виды производства и услуг. Деловые организации образуют экстерриториальную структуру отношений в каждом сообществе и регионе, их связи центрируются вокруг крупнейших участников, образуя локальные центры, и самый крупный из них находится в юрисдикциях западных государств. Он состоит из 49 финансовых компаний (Barclays, JPMorganChase, UBS, DeutscheBank, Credit- Suisse, GoldmanSachs и т.д.), которые взаимно полностью владеют друг другом и контролируют 40% всех остальных корпораций14.

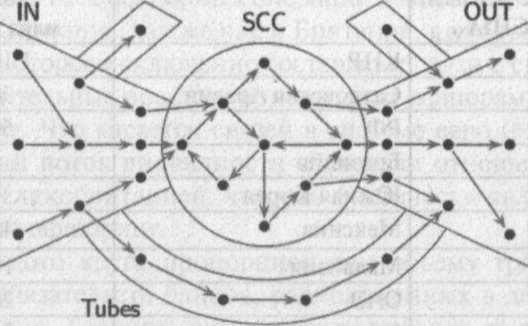

На рисунках 1-4 показана топологическая структура распределения связей корпоративного контроля, обнаруженная в ходе исследования, выполненного учеными Цюрихского университета С. Витали, Д. Глатфельдером и С. Баттистоном. Общее распределение связей напоминает форму бабочки (рис. 1). Связи идут слева направо, сообразно распределению отношений собственности: организации слева владеют организациями справа.

|

| IN-Tendrils |

| OUT-Tendrils |

| Flow of control |

Рис. 1

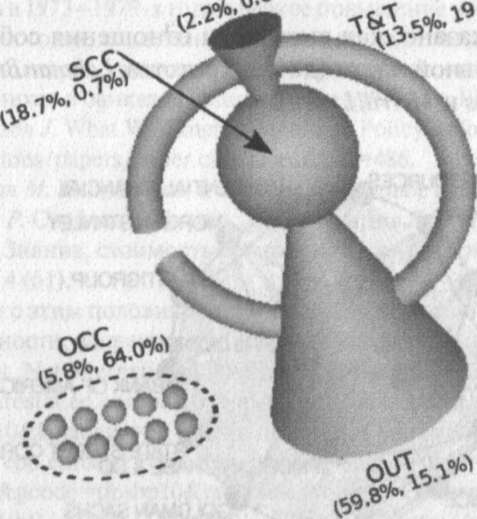

Организации, находящиеся в левой части бабочки (рис. 2), владет небольшими долями в акционерном капитале тех компаний, которые находятся в других частях бабочки (in-section, IN). Эти компании в свою очередь полностью владеют друг другом, являясь крупнейшими международными банками (strongly connected component, SCC). От них же идут связи в компании реального сектора в правой части, которые принадлежат компаниям центральной части (out-section, OUT). Размер каждой части соответствует получаемой ею доле доходов корпоративного сектора. В скобках указаны объем получаемого дохода в процентах в сравнении со всем корпоративным сектором и количество организаций, в сравнении с остальными корпорациями, тоже в процентах. На левую часть приходится 2,2% всех доходов корпораций, на центр — 18,7%, на правую часть (принадлежащую центру) — 59,8%. При этом компании в левой части количественно составляют всего 0,6% общего числа корпораций, компании центра — 0,7% и компании правой части — 15,1%. Для сравнения: ббльшая часть всего корпоративного сектора, не связанная с финансовым центром (other connected component, ОСС), составляет 64% общего числа корпораций и получает всего 5,8% их совокупных доходов.

Рис. 2

Рис. 2

|

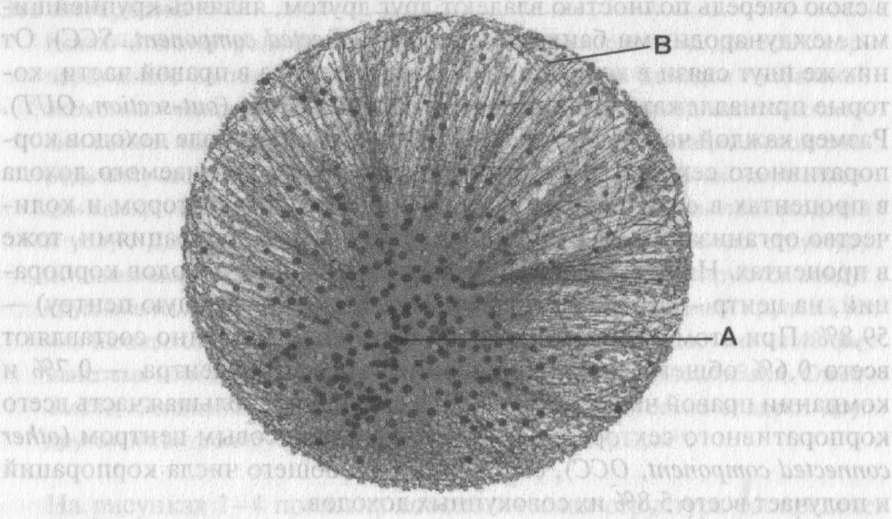

Как видно из рис. 3, крупнейшие финансовые организации образуют не метафорический, а вполне реальный центр, агрегирующий самую значительную часть доходов и собственности корпоративного сектора. Буквами В обозначены компании, которые принадлежат организациям, помеченным Буквой А. Толщина линий коррелирует с объемом получаемых доходов.

Рис.3

Рис.3

|

На рисунке 4 показано, как выглядели отношения собственности организаций центральной части (до банкротства Lehman Brothers и санирования BearStearns и Merrill Lynch).

|

| Рис. 4 |

| DEUTSCHE BANK |

| OF AMERICA CORR |

| COMME RZBANK |

| FINANCIAL STANLEY |

| T.RCWE LEHMAN |

| CORP. |

| SACHS |

Здесь также нужно учесть, что в использованную статистику не попали офшорные трасты, действующие в интересах частных лиц и не предоставляющие практически никакой отчетности об управляемой собственности, иначе роль левой части бабочки была бы существенно скорректирована.

Финансовые организации играют значительную роль в существующей международной системе и являются основным инструментом проведения политики по преодолению последствий мирового кризиса, вызвавшего экономический спад в развитых странах. Без участия финансовых инвесторов, которыми являются крупнейшие банки, невозможно развитие национальных экономик, и государства вынуждены соразмерять свою внутреннюю и внешнюю политику с интересами финансовых организаций. Несмотря на призывы к ужесточению государственного контроля глобальной финансовой системы, очевидно, что ее контроль без участия самих финансовых организаций невозможен. Все это указывает на значительную роль финансового элемента среди негосударственных акторов мировой политики и требует адекватного социально-экономического и политического анализа.

Примечания

1 АрригиДж. Долгий двадцатый век: Деньги, власть и истоки нашего времени. М: Территория будущего, 2006. С. 390-400.

2 Имеется в виду инфляция доллара США в 1970-е годах; 12-кратный рост цен на нефть в 1973-1979-х годах; резкое повышение учетной ставки ФРС США в 1981 —1983-х годах, следствием которой стало повышение ставки ЛИБОР на рынке евродолларов, вызвавшее рост задолженности периферийных стран, кредитовавшихся в банках евродолларового рынка в 1970—1980-х годах.

3 Williamson J. What Washington Means by Policy Reform. U RL: http://www.iie. com/publications/papers/paper.cfm?researchid=486.

4 Фридман M. Капитализм и свобода. M.: Новое издательство, 2006; Фридман М., Фридман Р. Свобода выбирать: наша позиция. М.: Новое издательство, 2007.

5 Гори, А. Знание, стоимость и капитал. К критике экономики знаний // Логос. 2007. № 4 (61).

6 В связи с этим половина стран Европейского союза нарушала Пакт о росте и стабильности, запрещающий уровень госдолга выше 60% ВВП.

7 Eurostat. Net international investment position in % of GDP, 2001—2011. URL: http://epp.eurostat.ec.europa.eu/tgm/refreshTableAction.do?tab=table&plugin=l& pcode=tipsiilO&language=en ; Current account balance in % of GDP, 2001-2011; URL: http://epp.eurostat.ec.europa.eu/tgm/table.do?tab=table&init=l&plugin=l& Ianguage=en&pcode=tipsbplO&tableSelection=l; General government gross debt (Maastricht debt) in % of GDP, 2001-2011; URL: http://epp.eurostat.ec.europa.eu/ tgm/table.do?tab=table&init= 1 &plugin= 1 &language=en&pcode=tipsgo lO&tableSe lection=l.

8 Jersey, Guernsey, Isle of Man, Bermuda, Cayman Islands, Luxembourg, Liechtenstein, — соответствующую статистику см.: URL: http://www.indexmundi.com.

'Tax Justice Network. Estimating the Price of Offshore, report 2012. URL: http:// www.taxjustice.net/cms/front_content.php?idcat=148.

10 World Bank database. URL: http://data.worldbank.org/indicator/NY.GDP. MKTP.CD/countries/lW?display=graph.

11 Bank for International Settlement, 81s'Annual Report. Basel, 2010-2011. P. 43.

12 Global Financial Integrity Report 2011. Illicit Financial Flows from Developing Countries Over the Decade Ending 2009, URL: http://iffdec2011.gfintegrity.org/ ; Tax Justice Network report, 2012. URL: http://www.taxjustice.net/cms/upload/pdf/ The_Price_of_Offshore_Revisited_Presser_120722.pdf.

13 Tax Justice Network report, 2012.

14 Vital S., Glattfelder J. В., Battiston S. The network of global corporate control. URL: arXiv:1107.5728v2 [q-fin.GN] 19 Sep 2011.

Глава 3

ЛОГИСТИЧЕСКИЕ КОМПАНИИ КАК НЕГОСУДАРСТВЕННЫЕ УЧАСТНИКИ МЕЖДУНАРОДНЫХ ОТНОШЕНИЙ

Процессы, инициированные глобализацией, способствовали изменению позиций старых акторов международных отношений, а также формированию новых. Рожденные в условиях конкурентной борьбы между предприятиями промышленности за рынки национальных государств, логистические компании стали весомым негосударственным актором международных отношений. Их услугами пользуются практически все жители мира. Их названия знакомы каждому: TNT, UPS, DHL, FM-Logistic, Kuehne&Nagel, Schenker, STSLogistics и др. На основе успехов от их деятельности рассчитываются индексы глобализации. Например, индекс доступности логистических услуг (Logistics Performance Index)\ где первые места занимают Сингапур, Финляндия и Нидерланды, а Россия лишь на 95-м месте.

Понять, кем являются логистические компании, невозможно без понимания логистики как вида экономической деятельности. Совет логистического менеджмента США (CLM), один из ведущих международных институтов, занимающихся разработкой и формулированием терминологии в логистике, дает такое определение этому виду деятельности:

Логистика — процесс планирования, выполнения и контроля эффективного с точки зрения снижения затрат потока запасов сырья, материалов, незавершенного производства, готовой продукции, сервиса и связанной информации от точки его зарождения до точки потребления (включая импорт, экспорт, внутренние и внешние перемещения) для полного удовлетворения требований потребителей2.

Логистическая компания — это организация, способная решать задачи логистической направленности для своих клиентов: от выполнения отдельных операций в сфере логистики до предоставления комплексных услуг и интегрированного управления логистическими цепочками клиента.

Фактически логистические компании работают на рынке аутсорсинга. Основными клиентами являются коммерческие предприятия различных форм собственности и размеров. Среди преимуществ услуг логистических операторов можно отметить следующие: во-первых, значительная экономия времени при создании и трансформации логистической системы предприятия. Компания — покупатель логистических услуг может сконцентрироваться на своей ключевой компетенции, например производстве или обслуживании потребителя; во-вторых, разделение ответственности за управление товарными, информационными и финансовыми потоками. Компания-покупатель в условиях мировой экономики часто не имеет средств и иных возможностей качественно организовать отдельные этапы логистической цепочки обслуживания конечного потребителя самостоятельно. Логистические компании могут выполнить эту задачу с требуемым уровнем качества; в-третьих, оперативная и оптимальная настройка логистической системы. В условиях изменяющегося спроса у производителя возникают сложности при изменении отдельных элементов логистической системы, например при снижении объемов хранения продукции, сокращении количества используемого автотранспорта. С этими задачами логистической компании справиться гораздо проще, грамотно перераспределяя инфраструктуру между несколькими клиентами. И наконец, в-четвертых, это передача непрофильных функций профессионалам. Логистические компании не стремятся выполнять все операции самостоятельно. Они управляют цепочками профессионалов в узких сферах деятельности, используя опыт, специализацию и ресурсы прямых участников цепочки поставок, применяя их ноу-хау и специфические технологии, в результате получая высокое качество и низкую себестоимость.

Услугами логистических операторов являются: перевозки различными видами транспорта, хранение товаров на складах, управление логистической инфраструктурой, таможенное оформление товаров, комплексное управление логистической системой предприятий, управление внешним документооборотом компаний, экспресс-доставка, почтовые услуги, финансовый контроль сделок, инкассация, охрана товара и многое другое.

Ключевые задачи логистических компаний — увеличение оборота, сокращение издержек при улучшении организации и контроля логистической системы, оптимизация бизнес-процессов, операций и функций в целях сокращения затрат, учет и контроль товаров в цепи поставок.

В настоящее время логистические компании в цепочке поставок товаров занимают промежуточную позицию между производителем и рынком, а также между сырьем и производителем. Логистические компании напрямую влияют на стоимость конечного товара. Чем выше конкуренция между логистическими компаниями на локальном рынке, тем ниже стоимость их услуг. Международные логистические компании фактически получают процент от прибыли и напрямую заинтересованы в увеличении товарооборота.

Логистические компании являются одним из видов ТНК. Их развитие в международном плане напрямую связано с процессом глобализации. Отметим несколько причин, которые привели к появлению и развитию логистических компаний.

Первой причиной стал глобальный рост в 1970-х годах стоимости топлива и последующий рост стоимости транспортных услуг. Перевозки товаров на автомобилях с большим объемом потребления топлива приводили к значительному росту цен. В тот период малотоннажные автомобили городской дистрибуции потребляли 30-40 л на 100 км против 7—15 л в настоящее время. Мгновенно изменить объем потребления топлива тысяч автомобилей было невозможно. Практически единственным разумным выходом стал пересмотр стратегий транспортных компаний и разработка более рациональных маршрутов движения транспорта.

Второй причиной послужило достижение высокой эффективности производств. На производстве во многом были устранены недостатки конвейерной сборки. На 80-90-е годы XX в. приходится закрытие производственных подразделений и цехов, прежде занимавшихся устранением недостатков сборки конвейера. Как следствие эффективность производства достигла максимума. В это же время системы снабжения предприятия ресурсами и распределения товаров имели значительное число издержек.

Третьей составляющей стало изменение пропорций хранения продукции у участников рынка. Если в прежней пропорции хранения готового к продаже товара доля розничных торговцев составляла 50% и 50% — доля оптовиков и производителей, то в конце XX в. у розничных торговцев находилось лишь 10% товаров и 90% — у производителей и оптовиков. В результате возросла роль транспортных компаний в качестве обслуживания потребителя. От своевременности поставки зависит наличие товара на полке магазина.

Дата добавления: 2016-01-20; просмотров: 705;