Определение неудовлетворительной структуры баланса предприятия

В настоящее время большинство предприятий России находится в затруднительном финансовом состоянии. Взаимные неплатежи между хозяйствующими субъектами, высокие налоговые и банковские процентные ставки приводят к тому, что предприятия оказываются неплатежеспособными. Внешним признаком несостоятельности (банкротства) предприятия является приостановление его текущих платежей и неспособность удовлетворить требования кредиторов в течение трех месяцев со дня наступления сроков их исполнения.

В связи с этим особую актуальность приобретает вопрос оценки структуры баланса, так как решения о несостоятельности предприятия принимаются по признании неудовлетворительности структуры баланса.

Основная цель проведения предварительного анализа финансового состояния предприятия - обоснование решения о признании структуры баланса неудовлетворительной, а предприятия - платежеспособным в соответствии с системой критериев, утвержденной Постановлением Правительства Российской Федерации от 20 мая 1994 г. № 498 «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий». Основными источниками анализа являются ф. №1 «Баланс предприятия», ф. №2 «Отчет о прибылях и убытках».

Анализ и оценка структуры баланса предприятия проводятся на основе показателей: коэффициента текущей ликвидности; коэффициента обеспеченности собственными средствами.

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия - неплатежеспособным является одно из следующих условий:

• коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2; (Ктл);

• коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1. (Косс).

Основным показателем, характеризующим наличие реальной возможности у предприятия восстановить (либо утратить) свою платежеспособность в течение определенного периода, является коэффициент восстановления (утраты) платежеспособности. Если хотя бы один из коэффициентов меньше норматива (Ктл<2, а Косс<0,1), то рассчитывается коэффициент восстановления платежеспособности за период, установленный равным шести месяцам.

Если коэффициент текущей ликвидности больше или равен 2, а коэффициент обеспеченности собственными средствами больше или равен 0,1, рассчитывается коэффициент утраты платежеспособности за период, установленный равным трем месяцам.

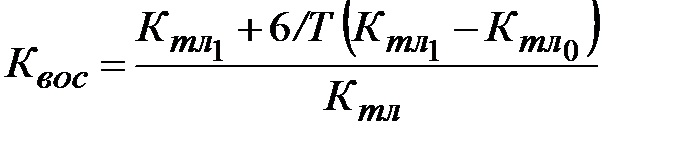

Коэффициент восстановления платежеспособности Квос определяется как отношение расчетного коэффициента текущей ликвидности к его нормативу. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента между окончанием и началом отчетного периода в пересчете на период восстановления платежеспособности, установленный равным шести месяцам:

,

,

где Кнтл — нормативное значение коэффициента текущей ликвидности,

Кнтл = 2;6 - период восстановления платежеспособности за 6 месяцев;

Т - отчетный период, мес.

Коэффициент восстановления платежеспособности, принимающий значение больше 1, свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность. Коэффициент восстановления платежеспособности, принимающий значение меньше 1, свидетельствует о том, что у предприятия в ближайшие шесть месяцев нет реальной возможности восстановить платежеспособность.

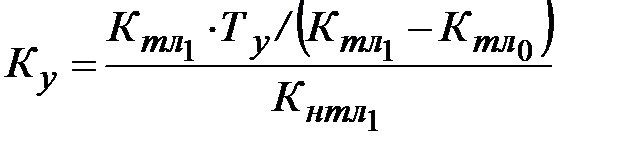

Коэффициент утраты платежеспособности Ку определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента между окончанием и началом отчетного периода в пересчете на период утраты платежеспособности, установленный равным трем месяцам:

,

,

где Ту — период утраты платежеспособности предприятия, мес.

Рассчитанные коэффициенты заносятся в таблицу (табл.29), которая имеется в приложениях к «Методическим положениям по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса».

Таблица 29

Оценка структуры баланса предприятия

| № п/п | Наименование показателя | На начало периода | На момент установления платежеспособности | Норма коэффициента |

| Коэффициент текущей ликвидности | Не менее 2 | |||

| Коэффициент обеспеченности собственными средствами | Не менее 0,1 | |||

| Коэффициент восстановления платежеспособности предприятия. По данной таблице расчет по формуле: стр. lrp.4+6: Т(стр. 1гр.4-стр. 1гр.З) | Не менее 1,0 | |||

| Коэффициент утраты платежеспособности предприятия. По данной таблице расчет по формуле: стр.1гр.4+3:Т(стр.1гр.4-тр.1гр.З), где Т принимает значения 3, 6, 9 или 12 месяцев |

Вопросы для самоконтроля

1. Каков порядок проведения анализа финансового состояния предприятия?

2. Каковы источники информации для проведения анализа финансового состояния?

3. В чем состоит суть вертикального и горизонтального анализа баланса предприятия?

4. Каковы принципы построения аналитического баланса – нетто?

5. Что такое ликвидность предприятия и в чем ее отличие от его платежеспособности?

6. На основании каких показателей производится анализ ликвидности предприятия?

7. В чем состоит понятие и оценка финансовой устойчивости предприятия?

8. Какие показатели используются для анализа деловой активности предприятия?

9. При каких условиях рассчитываются коэффициенты восстановления платежеспособности?

ПРИЛОЖЕНИЕ 1

Формы бухгалтерской отчетности

Дата добавления: 2016-01-20; просмотров: 1217;