Практическая работа № 7

Тема: «Доходный подход в оценке недвижимости»

Характер работы: репродуктивный.

Форма организации работы: индивидуальная.

Цели работы:

Ø обобщение, систематизация и закрепление полученных знаний по теме: «Доходный подход в оценке»;

Ø формирование способности и готовности использовать теоретические знания в выполнении практических заданий;

Ø контроль знаний и умений по теме: «Доходный подход в оценке».

Учебное обеспечение: методические рекомендации, материал лекций, учебник, веб-ресурсы официальных сайтов (Оценщик.ру).

Задание:

1. Выполнить оценку условного объекта недвижимости №1 (здания), применяя доходный подход и метод капитализации доходов. Расчеты выполнить в таблице 1.

2. Выполнить оценку условного объекта недвижимости №2 (здания), применяя доходный подход и метод дисконтированных денежных потоков. Расчеты выполнить в таблице 2.

3. Ответить на контрольные вопросы.

Краткие теоретические сведения:

Доходный подход − это совокупность методов оценки стоимости недвижимости, основанных на определении текущей стоимости ожидаемых от нее доходов. Доходный подход включает два метода: метод прямой капитализации и метод дисконтированных денежных потоков. Подход основан на предположении, что стоимость объекта недвижимости равна текущей стоимости будущих доходов от владения, которые, как ожидается, принесут эксплуатация и возможная продажа в дальнейшем недвижимого имущества. Основные действующие здесь принципы – это принципы ожидания и замещения.

При использовании метода капитализации доходов в стоимость недвижимости преобразуется доход за один временной период в том случае, если доходы от объекта стабильны или меняются с постоянным темпом прироста.

При использовании метода дисконтированных денежных потоков доход от предполагаемого использования недвижимости рассчитывается на несколько прогнозных лет и учитывается выручка от перепродажи объекта недвижимости в конце прогнозного периода. Данный метод применяется, когда доходы меняются от периода к периоду, т.е. они не стабильны.

Этапы доходного подхода оценки методом капитализации:

1) определение ожидаемого годового дохода (в качестве дохода, генерируемого объектом недвижимости при его наилучшем наиболее эффективном использовании);

2) расчет ставки капитализации;

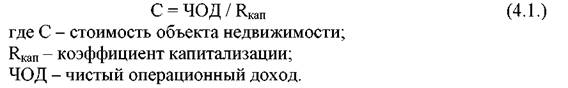

3) определение стоимости объекта недвижимости на основе чистого операционного дохода и коэффициента капитализации, путем деления ЧОД на коэффициент капитализации.

Порядок выполнения работы:

I . Расчет ожидаемого чистого операционного дохода.

Оценщик недвижимости работает со следующими уровнями дохода:

Ø ПВД (потенциальный валовой доход);

Ø ДВД (действительный валовой доход);

Ø ЧОД (чистый операционный доход);

Ø ДП (денежные поступления) после выплат процентов за кредит.

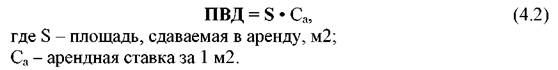

Потенциальный валовой доход (ПВД) – доход, который можно получить от недвижимости, при 100%-ном ее использовании без учета всех потерь и расходов. ПВД зависит от площади оцениваемого объекта и установленной арендной ставки и рассчитывается по формуле:

Действительный валовой доход (ДВД) – это потенциальный валовой доход за вычетом потерь от недоиспользования площадей и при сборе арендной платы с добавлением прочих доходов от нормального рыночного использования объекта недвижимости:

ДВД = ПВД – Потери + Прочие доходы

Потери рассчитываются по ставке, определяемой для типичного уровня управления на данном рынке, т.е. за основу берется рыночный показатель. Но это возможно только в условиях наличия значительной информационной базы по сопоставимым объектам. В отсутствии таковой для определения коэффициента недозагрузки (недоиспользования) оценщик прежде всего анализирует ретроспективную и текущую информацию по оцениваемому объекту, т.е. существующие арендные договора по срокам действия, частоту их перезаключения, величину периодов между окончанием действия одного арендного договора и заключением следующего (период, в течение которого единицы объекта недвижимости свободны) и на этой основе рассчитывает коэффициент недоиспользования (Кнд ) объекта недвижимости:

Кнд = ∑(Дп*Т)/На

где Дп – доля единиц объекта недвижимости, по которым в течение года перезаключаются договора;

Т –период в течение которого единица объекта недвижимости свободна;

На – число арендных периодов в году.

Пример: Сдано в аренду 1000 м2.

В течение года 365 дней: в январе 3 дня не сдавалось в аренду 25 м2, в июне 6 дней 100 м2 и в ноябре 10 дней 50 м2.

25 / (1000 / 100%) = 2,5 %, Дп1 = 0,025, Т1= 3 дня

100 / (1000 / 100%) = 1,0 %, Дп2 = 0,01 Т2= 6 дня

50 / (1000 / 100%) = 0,05 %, Дп3 = 0,005 Т3= 10 дня

На = 4 периода

Кнд = (0,025 * 3 + 0,01 * 6 + 0,05 * 10) / 4 = 0,159

Соответственно коэффициент загрузки (использования) площади равен 1-0,159=0,841

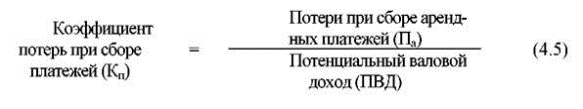

Оценщик делает поправку на потери при сборе платежей, анализируя ретроспективную информацию по конкретному объекту с после дующим прогнозированием данной динамики на перспективу (в зависимости от перспектив развития конкретного сегмента рынка недвижимости в регионе):

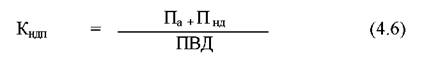

Опираясь на ретроспективную и текущую информацию, оценщик может рассчитать коэффициент недоиспользования и потерь при сборе арендных платежей с последующей корректировкой для прогнозирования величины действительного валового дохода:

где Кндп – коэффициент недоиспользования и потерь при сборе арендных платежей;

Па – потери при сборе арендной платы;

П нд – потери от недоиспользования площадей;

ПВД – потенциальный валовой доход.

Помимо потерь от недоиспользования и при сборе арендных платежей необходимо учесть прочие доходы, которые можно увязать с нормальным использованием данного объекта недвижимости в целях обслуживания, в частности, арендаторов (например, доход от сдачи в аренду автомобильной стоянки, склада и т.д.), и не включаемые в арендную плату.

2. Чистый операционный доход (ЧОД) – действительный валовой доход за минусом операционных расходов (ОР) за год (за исключением амортизационных отчислений):

ЧОД = ДВД – ОР

Операционные расходы – это расходы, необходимые для обеспечения нормального функционирования объекта недвижимости и воспроизводства действительного валового дохода. Операционные расходы делят

Ø условно-постоянные;

Ø условно-переменные , или эксплуатационные;

Ø расходы на замещение, или резервы.

К условно-постоянным относятся расходы, размер которых не за висит от степени эксплуатационной

Ø налог на имущество;

Ø страховые взносы (платежи по страхованию имущества);

Ø заработная плата обслуживающего персонала (если она фиксирована вне зависимости от загрузки здания) плюс налоги на нее.

К условно-переменным расходам относятся расходы, размер которых зависит от степени эксплуатационной загруженности объекта и уровня предоставляемых услуг:

Ø коммунальные;

Ø на содержание территории;

Ø на текущие ремонтные работы;

Ø заработная плата обслуживающего персонала;

Ø налоги на заработную плату;

Ø расходы по обеспечению безопасности;

Ø расходы на управление (обычно принято определять величину расходов на управление в процентах от действительного валового дохода) и т.д.

К расходам на замещение относятся расходы на периодическую замену быстроизнашивающихся улучшений (кровля, покрытие пола, санитарно-техническое оборудование, электроарматура). Предполагается, что денежные средства резервируются на счете (хотя большинство владельцев недвижимости в действительности этого не делают). Резерв на замещение рассчитывается оценщиком с учетом стоимости быстроизнашивающихся активов, продолжительности срока их полезной службы, а также процентов, начисляемых на аккумулируемые на счете средства. Если не учесть резерва на замещение, то чистый операционный доход будет завышенным.

Дата добавления: 2015-10-13; просмотров: 1411;