Определение коэффициента капитализации с учетом возмещения капитальных затрат. Коэффициент капитализации состоит из двух частей:

Коэффициент капитализации состоит из двух частей:

Ø ставки дохода на капиталRдох.кап (ставка доходности инвестиций), являющейся компенсацией, которая должна быть выплачена инвестору за использование денежных средств с учетом риска и других факторов, связанных с конкретным объектом недвижимости;

Ø нормы возврата капитала Rнорм возвр, т.е. погашение суммы первоначальных вложений. Этот элемент коэффициента капитализации применяется только к изнашиваемой части объекта.

R кап = Rдох.кап + Rнорм возвр

Ставка доходности капитала Rдох.капрассчитывается как:

Rдох.кап = Rб +Rриск

Rб -безрисковая ставка дохода;

Rриск -надбавки за риск (надбавка за риск вложения в недвижимость + надбавка за низкую ликвидность недвижимости + надбавка за инвестиционный менеджмент).

Без рисковая ставка доходности – это ставка, которая отражает фактические рыночные возможности вложения денежных средств фирм и частных лиц без какого то бы ни было риска не возврата.

Без рисковая ставка используется в качестве базовой, к которой добавляются остальные (ранее перечисленные) составляющие – поправки на различные виды риска, связанные с особенностями оцениваемой недвижимости.

Для определения без рисковой ставки можно пользоваться как российскими, так и западными показателями по без рисковым операциям. Сейчас в качестве без рисковой ставки чаще берется доходность по ОФЗ.

Расчет надбавок за риски:

Ø надбавка за низкую ликвидность. При расчете данной составляющей учитывается невозможность немедленного возврата вложенных в объект недвижимости инвестиций, и она может быть принята на уровне инфляции за типичное время существования подобных оцениваемому объектов на рынке;

Ø надбавка за риск вложения в недвижимость. В данном случае учитывается возможность случайной потери потребительской стоимости объекта, и надбавка может быть принята в размере страховых отчислений в страховых компаниях высшей категории надежности;

Ø надбавка за инвестиционный менеджмент. Чем более рискованны и сложны инвестиции, тем более компетентного управления они требуют. Надбавку за инвестиционный менеджмент целесообразно рассчитывать с учетом коэффициента недогрузки и потерь при сборе арендных платежей.

Нормы возврата капитала R норм возвр.

Норма возврата капитала показывает годовую величину возмещения средств, вложенных в объект недвижимости в том случае, если по каким-либо причинам прогнозируется потеря этих средств (полностью или частично) в период владения недвижимостью. Для возврата первоначальных инвестиций часть чистого операционного дохода откладывается в фонд возмещения для восстановления капитала. Если сумма капитала, вложенного в недвижимость, останется неизменной и будет возвращаема при ее перепродаже, нет необходимости в расчете нормы возврата.

Существуют три способа расчета нормы возврата капитала (Rнормвозвр) :

Ø прямолинейный возврат капитала (метод Ринга);

Ø возврат капитала по фонду возмещения и ставке дохода на инвестиции (метод Инвуда);

Ø возврат капитала по фонду возмещения и без рисковой ставке процента (метод Хоскольда).

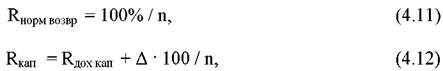

Метод Ринга. Этот метод целесообразно использовать, когда ожидается, что возмещение основной суммы будет осуществляться равными частями. Годовая норма возврата капитала рассчитывается путем деления 100%-ной стоимости актива на остающийся срок полезной жизни, т.е. это величина, обратная сроку службы актива. Норма возврата ежегодная доля первоначального капитала, помещенная в беспроцентный фонд возмещения:

где n - оставшийся срок экономической жизни, в годах; R дох кап ставка доходности инвестиций, %.

Пример. Условия инвестирования: срок 5 лет; R дох кап ставка доходности инвестиций 18%; Δ 100%.

Решение. Ежегодная прямолинейная норма возврата капитала составит 20%, так как за 5 лет будет списано 100% актива (100: 5 = 20). В этом случае коэффициент капитализации составит 38% (18% + 20%=38%).

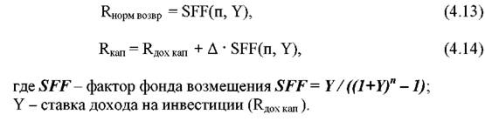

Метод Инвуда используется, если сумма возврата капитала реинвестируется по ставке доходности инвестиции. В этом случае норма возврата как составная часть коэффициента капитализации равна фактору фонда возмещения при той же ставке процента, что и по инвестициям:

Пример. Условия инвестирования: срок 5 лет; доход на инвестиции 12%. Δ 100%.

Решение. Коэффициент капитализации рассчитывается как сумма ставки доходности инвестиции 0,12 и фактора фонда возмещения (для 12%, 5 лет) 0,1574097. Коэффициент капитализации равен 0,2774097.

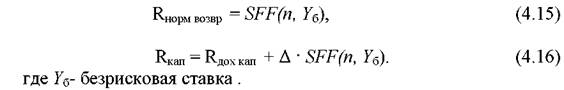

Метод Хоскольда . Используется в тех случаях, когда ставка дохода первоначальных инвестиций несколько высока, что маловероятно реинвестирование по той же ставке. Для реинвестируемых средств предполагается получение дохода по без рисковой ставке:

Дата добавления: 2015-10-13; просмотров: 876;