Моделирование текущих финансовых потребностей

Текущие финансовые потребности (по мнению автора термина Е. С. Стояновой) характеризуют разницу между средствами, авансированными в оборотные активы, и величиной кредиторской задолженности по товарным операциям или общей ее суммой. Их устанавливают по формуле:

ТФП = ОА - ДС - КЗ,

где ТФП — текущие финансовые потребности;

О А — оборотные активы (итог раздела II баланса);

ДС — денежные средства, находящиеся на расчетных и специальных счетах в банках и кассе;

КЗ — кредиторская задолженность на последнюю отчетную дату.

Текущие финансовые потребности как абсолютный показатель оказывают непосредственное влияние на финансовое состояние предприятия и показывают его потребность в краткосрочном банковском кредите. определяют в абсолютной сумме или в процентах к выручке (нетто) от реализации продукции (объему продаж), а также по времени относительно оборота (в днях или месяцах).

Относительную величину текущих финансовых потребностей определяют по формуле:

ТФПот„ = (ТФП в денежном выражении) : (Среднедневной объем выручки от реализации товаров без косвенных налогов) х 100.

Пример

Оборотные активы предприятия на последнюю отчетную дату — 35,6 млн руб.; денежные средства — 4,2 млн; кредиторская задолженность —29,4 млн руб.; среднедневной объем выручки от реализации — 8,0 млн руб.

Тогда ТФПабс = 35,6 - 4,2 - 29,4 = 2,0 млн руб.

ТФПотн = 2/8х 100 = 25%.

Если результат равен 25%, то дефицит оборотных средств у предприятия эквивалентен 1/4 его годового объема продаж. Поэтому 90 дней в году оно работает только на то, чтобы покрыть свои текущие финансовые потребности. Изучение роли ТФП в хозяйственном обороте предприятия требует расчета среднего периода оборачиваемости денежных активов, т. е. времени, необходимого для трансформации средств, вложенных в материальные запасы и дебиторскую задолженность, в наличные денежные средства на счетах в коммерческих банках:

ПОда = ПОз + ПОдз + ПОпр - ПОкз,

где ПОда — период оборачиваемости денежных активов, дни;

ПОз — период оборачиваемости запасов, дни;

ПОдз — период оборачиваемости дебиторской задолженности, дни;

ПОпр — период оборачиваемости прочих оборотных активов, дни;

ПОкз — период оборачиваемости (средний срок оплаты) кредиторской задолженности, дни.

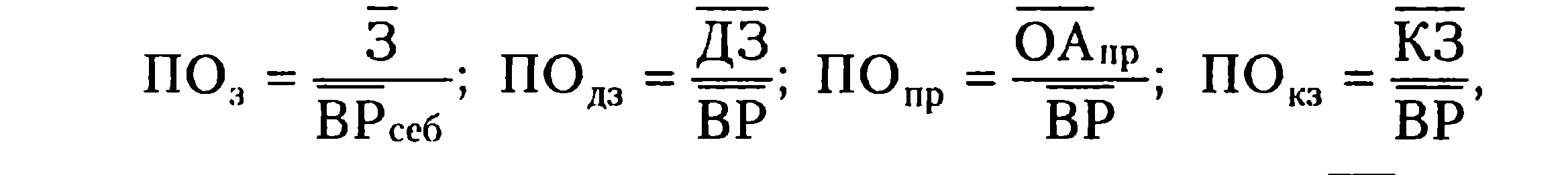

Период оборачиваемости отдельных элементов оборотных активов и кредиторской задолженности устанавливают по формулам:

где З — средний остаток запасов за расчетный период, дни;

ВРсеб — среднедневной объем выручки от реализации товаров по себестоимости за расчетный период, тыс. руб.;

ДЗ — средний остаток дебиторской задолженности за расчетный период;

ВР — среднедневной объем выручки от реализации товаров в рыночных ценах;

ОАпр — средний остаток прочих элементов оборотных активов за расчетный период;

КЗ— средний остаток кредиторской задолженности за расчетный период.

Показатели в числителе приведенных формул вычисляют как средние величины между началом и концом периода (квартала, года).

Каждое предприятие заинтересовано в снижении показателей оборачиваемости отдельных элементов оборотных активов и увеличении среднего срока погашения кредиторской задолженности с целью снижения общего периода оборота всех оборотных активов. Важно, чтобы кредит поставщиков (коммерческий кредит) в большей степени перекрывал дебиторскую задолженность, тогда у предприятия-продавца не будет дефицита денежных средств.

На величину текущих финансовых потребностей влияют следующие факторы:

1. темпы инфляции в стране;

2. длительность производственного (операционного) цикла на каждом предприятии;

3. темпы роста объема производства и продажи товаров;

4. сезонность производства и реализации продукции в таких отраслях, как сельское хозяйство и перерабатывающая промышленность;

5. состояние рыночной конъюнктуры;

6. величина маржинального дохода (прибыли) в общем объеме выручки от продаж.

Влияние последнего фактора требует дополнительных пояснений. Величину маржинального дохода (МД) устанавливают по формуле:

МД = ВР-ПИ,

где ВР — выручка (нетто) от реализации товаров;

ПИ — переменные издержки, которые непосредственно зависят от изменения объема производства (материальные затраты, оплата труда производственных рабочих, транспортные услуги и т. д.).

Определим норму маржинального дохода (Нмд):

Нмд=МД/ВРх100.

Чем меньше объем маржинального дохода, тем в большей степени кредит поставщиков может компенсировать дебиторскую задолженность покупателей (клиентов). Противоречие между указанными параметрами состоит в том, что при высокой норме маржинального дохода и, казалось бы, небольшой степени зависимости предприятия-продавца от закупки сырья и материалов ему приходится просить своих поставщиков о более длительных отсрочках платежей за поставки.

Приведем расчет разумной длительности отсрочек по дебиторской задолженности, а также платежам поставщикам (кредиторской задолженности). Время отсрочки платежа за поставки определяют по формуле:

Во = ДЗ / КЗ,

Во — время отсрочки платежа за поставки материальных ресурсов, мес. (дни);

ДЗ — дебиторская задолженность в денежном выражении;

КЗ — кредиторская задолженность в стоимостном выражении.

В качестве примера рассмотрим два предприятия (№ 1 и № 2), которые получают одномесячные отсрочки платежей от поставщиков и, в свою очередь, предоставляют такие же отсрочки покупателям готовой продукции. Нормальна ли такая ситуация? Скорее всего, нет. Все зависит от удельного веса потребляемых материалов в объеме продаж (от структуры делового оборота). Если месячный оборот предприятия № 1 — 5,88 млн руб., а стоимость потребляемых материалов — 2,94 млн руб. (50%), то дебиторскую задолженность покрывают кредитом поставщиков только па 50% (2,94 : 5,88 х 100). Предприятие № 2 имеет аналогичный месячный оборот (5,88 млн руб.). Однако объем потребляемых материалов у него = 1,47 млн руб., или 25% (1,47 : 5,88 х 100). Норма маржинального дохода = 75% (4,41 :5,88 х 100), т. е. выше, чем у предприятия № 1 (50%).Следовательно, предприятию № 1 требуется двухмесячная отсрочка по платежам поставщикам (5,88:2,94), чтобы компенсировать одномесячную отсрочку своим дебиторам (соотношение 2:1). Для более успешно работающего предприятия № 2 (Нмд = 75%) это соотношение равно 4 : 1 (5,88:1,47), т. е. ему требуется уже четырехмесячная отсрочка по расчетам с поставщиками.

Для большей убедительности приведем еще один пример. Годовой оборот (объем продаж) предприятия № 3 — 75,6 млн руб. Покупателям предоставляют 30-дневную отсрочку (1/12 года). Дебиторская задолженность составляет 6,3 млн руб. (75,6 млн руб.: 12 мес.). Норма маржинального дохода = 25%. Стоимость потребляемых материалов = 4,725 млн руб. [(75,6 - 18,9) : 12 мес.]. Месячный дефицит денежных средств у предприятия-продавца — 1,575 млн руб. (6,3 - 4,725). Эта ситуация означает, что предприятию № 3 следует просить у своих поставщиков отсрочку платежей в 1,33 месяца (6,3 : 4,725), или 40 дней (30 дн. х 1,33).Итак, в течение месяца из оборота предприятия № 3 отвлекается в дебиторскую задолженность 6,3 млн руб., а кредит поставщиков покрывает только 4,725 мли руб. Если по истечении месяца данное предприятие не погасит кредиторскую задолженность в сумме 4,725 млн руб., то поставщики не поставят ему материальные ресурсы для продолжения производственного цикла в следующем месяце.

Из приведенных примеров можно сделать следующие выводы:

1) чем больше норма маржинального дохода, тем выше текущие финансовые потребности. Более того, у предприятий с повышенной нормой маржинального дохода текущие финансовые потребности растут быстрее выручки от продажи товаров;

2) чтобы величина текущих финансовых потребностей стала отрицательной и превратилась в источник финансирования оборотных активов, предприятию № 1 следует просить у своих поставщиков 2,5-3-месячную отсрочку платежей за поставляемые материальные ресурсы, а предприятию № 2 — 4,5-5 месяцев. Подобная отсрочка практически невозможна в условиях современного платежного кризиса. Поэтому целесообразно находить альтернативные источники финансирования текущих финансовых потребностей.

Одним из дополнительных источников покрытия ТФП являются скидки с цены товаров, предоставляемые поставщиком (продавцом) покупателю за сокращение срока расчетов. Данный источник часто называют спонтанным финансированием.

Предоставляя покупателю отсрочку платежа за товар, продавец выдает своему партнеру кредит, который не является бесплатным. Кому же приходится платить из своих доходов, предоставляя отсрочку платежа контрагенту (допустим, на 30 дней)? Продавец идет на упущенную выгоду (прибыль) как минимум в размере банковского процента, который он мог бы получить на эту сумму за 30 дней, если бы имел ее немедленно, положив деньги на депозитный счет в банке. С другой стороны, продавцу часто трудно продать свой товар, предоставив коммерческого кредита покупателю, чтобы сохранить свои позиции на рынке. Если покупатель оплатит товар ранее договорного срока, то можно воспользоваться скидкой с его цены. После этого срока покупатель платит по полной цене (без скидки), но в пределах договорного срока. Что выгоднее покупателю?

1. Оплатить товар ранее договорного срока, обратившись для этого в банк за кредитом.

2. Дождаться договорного срока и потерять скидку.

Сравним упущенную выгоду покупателя в случае отказа от скидки со средней ставкой банковского процента.

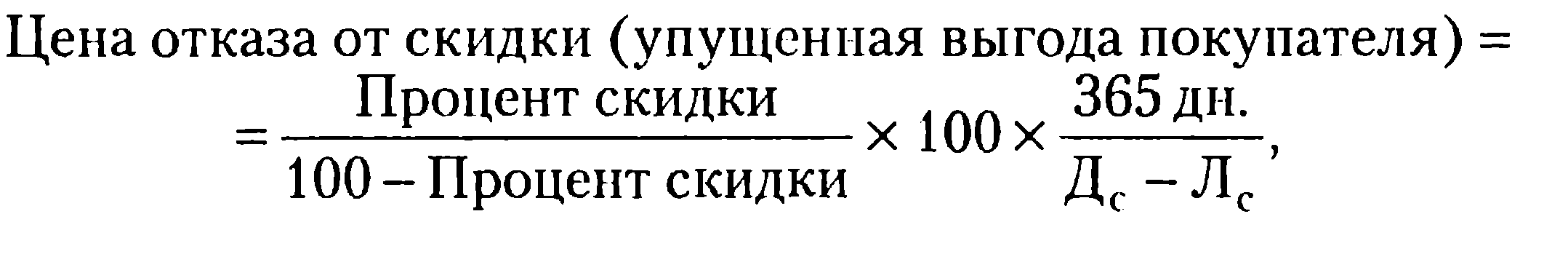

Упущенную выгоду покупателя устанавливают по известной формуле, предложенной Ю. Бригхэмом и Л. Гапепски.

где Дс — договорной срок оплаты товара, дни;

Лс — льготный срок оплаты товара, дни.

Если результат превысит среднюю ставку банковского процента (СП), то покупателю выгоднее обратиться в банк за кредитом и оплатить товар в течение льготного срока.

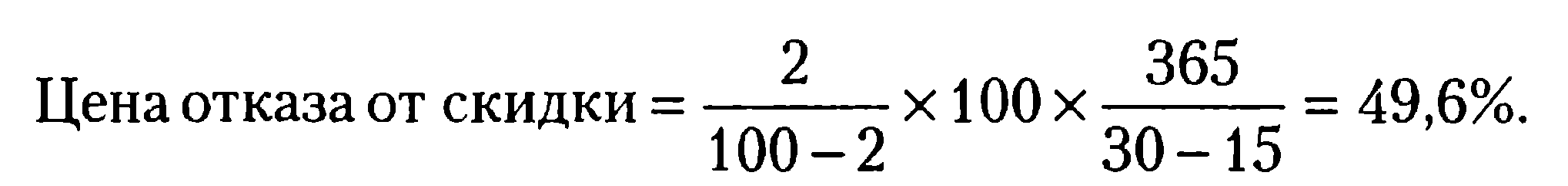

Пример:

Товар А продают на следующих условиях: цена =18 тыс. руб.; скидка = 2% при платеже в 15-дневный срок, а договорной срок — 30 дней; СП = 12% годовых.

1. Дополнительная выгода покупателя от досрочной оплаты товара со ставит:18 000 руб. х 49,6% = 8928 руб.

2. Сумма процентов за кредит:18 000 руб. х 12% = 2160 руб.

3. Чистая выгода покупателя в расчете на год:8928-2160 = 6768 руб.

4. Чистая выгода покупателя в расчете на месяц:6768: 12 = 564 руб.

Поскольку потенциальная выгода покупателя 49,6% > 12%, то имеет смысл воспользоваться предложением продавца о скидке с цены товара и оплатить его в течение льготного срока. Упущенную выгоду продавца товара (скидка с цены товара, ожидание платежа, хотя и сокращенное) можно считать своеобразной компенсацией за успех в конкурентной борьбе.

Способы покрытия ТФП предприятий (корпораций) следующие:

♦ коммерческий кредит, который часто сопровождается движением векселей;

♦ спонтанное финансирование;

♦ факторинг (инкассирование — продажа дебиторской задолженности с дисконтом банкам или специальным факторским компаниям);

♦ краткосрочный банковский кредит;

♦ краткосрочные займы, предоставляемые сторонними организациями (например, финансово-промышленными группами, холдинговыми компаниями и др.).

Выбор того или иного способа покрытия ТФП зависит от особенностей деятельности хозяйствующего субъекта, его финансового потенциала, квалификации финансистов и иных факторов внутреннего и внешнего характера

Дата добавления: 2015-11-20; просмотров: 1459;