Тема 4. АНАЛИЗ ИМУЩЕСТВЕННОГО СОСТОЯНИЯ ЭНЕРГОКОМПАНИИ И СТРУКТУРЫ ФИНАНСИРОВАНИЯ

Общая оценка

Имущество предприятия предназначено для производства и реализации продукции, выполнения работ, оказания услуг. Образование предприятия как юридического лица предполагает наличие финансовых ресурсов для приобретения необходимого имущества.

Оценка размещения и структуры имущества имеет первостепенное значение при определении финансового состояния предприятия.

Нерациональная структура имущества, вызванная отсутствием обновления основных средств при высокой степени их износа, может привести к сокращению объема производства и реализации продукции (работ, услуг) и, как следствие, к ухудшению финансового положения предприятия.

Неоправданное увеличение расходов в незавершенное строительство, наличие сверхнормативных запасов материально-производственных ресурсов приводит к необоснованному росту производственных издержек и к «замораживанию» денежных средств, отвлечению их из хозяйственного оборота. В то же время недостаток запасов тоже отрицательно влияет на финансовое положение предприятия, так как может привести к сокращению производства продукции и уменьшению суммы прибыли.

Рост дебиторской задолженности может повлиять на сроки проведения текущих платежей и потребовать увеличения кредиторской задолженности, ослабляя финансовую надежность предприятия как хозяйственного партнера.

Неоправданный рост заемных средств может привести к необходимости сократить имущество предприятия для расчетов с кредиторами.

Увеличение размеров имущества будет способствовать повышению суммы отчислений из прибыли по налогу на имущество, появлению потребности в дополнительных источниках финансирования.

Анализ динамики состава и структуры имущества предприятия основан на сравнении отчетных данных бухгалтерского баланса за ряд периодов. Для оценки движения основных средств предприятия и определения степени их износа, изучения состава дебиторов, движения денежных средств и пр. следует использовать дополнительные данные из форм № 3, 4, 5 бухгалтерской отчетности, а также данные первичного бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса.

Актив баланса позволяет дать общую оценку изменения всего имущества предприятия, выделить в его составе внеоборотные активы (I раздел актива баланса) и оборотные активы (II раздел актива баланса), изучить динамику структуры имущества.

Анализ динамики состава и структуры имущества дает возможность установить размер абсолютного и относительного прироста или уменьшения всего имущества предприятия и отдельных его видов.

Прирост актива указывает на расширение деятельности предприятия, но также может быть результатом влияния инфляции. Уменьшение актива свидетельствует о сокращении предприятием хозяйственного оборота и может быть следствием износа основных средств или результатом снижения платежеспособного спроса на товары, работы и услуги предприятия, ограничения доступа на рынки сырья, материалов, полуфабрикатов, либо включением в активный хозяйственный оборот дочерних предприятий за счет материнской компании.

В ходе анализа определяется стоимость реальных активов, характеризующих производственный потенциал предприятия. К ним относятся: основные средства, производственные запасы и незавершенное производство. Эти элементы, являясь по существу средствами производства, создают необходимые условия для осуществления основной деятельности.

Удельный вес реального имущества устанавливается отношением его стоимости к валюте баланса. Увеличение доли реального имущества в общей стоимости имущества свидетельствует о потенциальных возможностях предприятия расширить объемы производственной деятельности.

Показатели структурной динамики отражают долю участия каждого вида имущества в общем изменении совокупных активов. Их анализ позволяет сделать вывод о том, в какие активы вложены вновь привлеченные финансовые ресурсы или какие активы уменьшились за счет оттока финансовых ресурсов.

Методика оценки имущественного состояния предприятия включает в себя:

· горизонтальный анализ активных статей баланса, основанный на изучении динамики показателей и определении их абсолютных и относительных изменений;

· вертикальный анализ активных статей баланса, изучающий структуру имущества и причины ее изменения. Для характеристики наличия, состава, структуры имущества и произошедших в них изменений по данным годового бухгалтерского баланса (прил. 2) составляется аналитическая таблица 4.1, рис.4.1- 4.5.

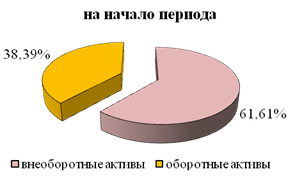

Как видно из табл. 4.1, общая стоимость имущества предприятия (совокупные активы) увеличилась за отчетный период незначительно – на 386403 тыс. руб., или на 0,88 %. Это увеличение произошло при снижении стоимости внеоборотных активов на 5207411 тыс. руб., или на 19,31 %, и увеличении стоимости мобильного имущества на 5593814 тыс. руб., или 33,29 %.

Таблица 4.1

Анализ состава и структуры имущества энергокомпании

| Размещение имущества | На начало периода | На конец периода | Изменение за период (+,-) | |||

| тыс. руб. | В% к итогу | тыс. руб. | В% к итогу | тыс. руб. | В%к нач периода | |

| 1. Внеоборотные активы, всего, в том числе: | 61,61 | 49,28 | -5207411 | -19,31 | ||

| 1.1. Нематериальные активы | - | 0,003 | ||||

| 1.2. Основные средства | 35,91 | 36,45 | 2,39 | |||

| 1.3. Незавершенное строительство | 4,92 | 11,31 | 131,99 | |||

| 1.4. Долгосрочные фин вложения | 19,59 | 0,18 | -8495095 | -99,07 | ||

| 1.5. Отложенные налог. активы | 0,89 | 0,44 | -196605 | -50,37 | ||

| 1.6. Прочие внеоборотные активы | 0,30 | 0,90 | 199,44 | |||

| 2. Оборотные активы, всего, в том числе: | 38,39 | 50,72 | 33,29 | |||

| 2.1. Запасы | 7,59 | 10,67 | 41,77 | |||

| 2.2. Налог на добавленную стоимость | 0,10 | 0,22 | 123,37 | |||

| 2.3. Дебиторская задолженность | 14,58 | 30,13 | 108,50 | |||

| 2.4. Краткосрочные финансовые вложения | 14,64 | 9,21 | -2338921 | -36,50 | ||

| 2.5. Денежные средства | 1,48 | 0,49 | -433413 | -66,84 | ||

| 2.6. Прочие оборотные активы | 0,001 | 0,002 | 11,61 | |||

| Баланс | 0,88 |

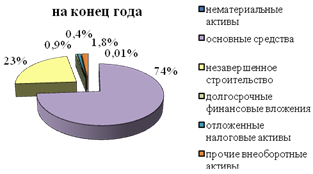

Рис. 4.1. Структура активов энергокомпании

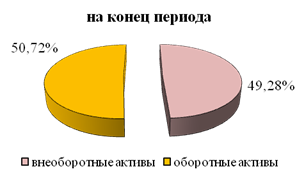

Рис. 4.2. Динамика стоимости внеоборотных активов энергокомпании

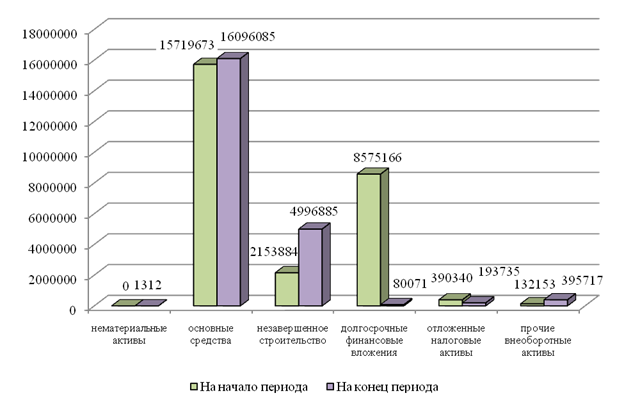

Рис. 4.3. Структура внеоборотных активов энергокомпании

В составе внеоборотных активов имело место существенное увеличение стоимости незавершенного строительства на 284300 тыс. руб., или 131,99 %, что может быть следствием развития материально-технической базы компании. Удельный вес их в валюте баланса увеличился на 6,39 процентных пункта и составил к концу года 11,31%. Данные активы не участвуют в производственном обороте, и, следовательно, при определенных условиях увеличение их суммы может негативно сказаться на результативности финансово-хозяйственной деятельности предприятия.

Основные средства увеличились на 376412 тыс. руб., или 2,39 %, что является весьма существенной величиной, поскольку они составляют в совокупных активах более трети. Это - следствие развития материально-технической базы или результат переоценки основных фондов. Рост стоимости основных средств экономически обоснован, если способствует увеличению объема производства и реализации продукции. Причем темпы роста объема продажи продукции должны опережать рост стоимости основных фондов, что отразится на повышении уровня фондоотдачи.

В отчетном году стоимость основных средств возросла на 2,39 %, а выручка от реализации продукции – на 19,6 %. Это свидетельствует о рациональном увеличении активов. Абсолютный прирост стоимости основных средств сопровождался увеличением их удельного веса в валюте баланса с 35,91 на 0,54 процентных пункта.

Нематериальные активы в составе имущества занимают 0,003 %, но их появление свидетельствует о развитии инновационной деятельности: вложении капитала в патенты и другую интеллектуальную собственность.

Наблюдается существенное уменьшение долгосрочных финансовых вложений на 8495095 тыс. руб., или на 99 %, что может быть связано с сокращением инвестиционной деятельности, включая вложение средств в дочерние компании. Развитие инвестиционной деятельности оправдано, если приносит предприятию доход. Следует сопоставить величину дохода от инвестиционной деятельности с размером инвестиций, т.е. установить эффективность вложений. Если предприятие неплатежеспособно, необходимо пересмотреть отвлечение средств в данный вид вложений.

Наибольшим приростом отличались прочие внеоборотные активы, но они имеют несущественный удельный вес в структуре имущества.

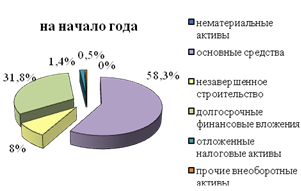

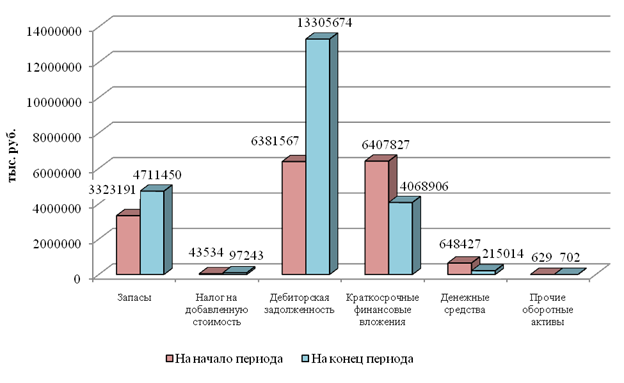

Рис. 4.4. Динамика стоимости оборотных активов энергокомпании, тыс. руб.

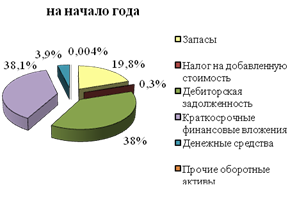

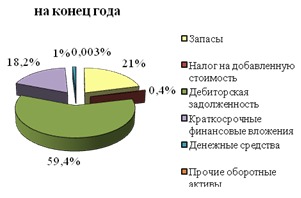

Рис. 4.5 Структура оборотных активов энергокомпании

На начало отчетного периода стоимость мобильного имущества составила 16805175 тыс. руб. За отчетный период она возросла на 5593814 тыс. руб., или на 33,29 %. Удельный вес оборотных средств в стоимости активов предприятия повысился на 12,33 процентных пункта и составил на конец года 50,72 %.

Прирост оборотных активов обусловлен увеличением материально-производственных запасов, налога на добавленную стоимость, дебиторской задолженности.

Наибольшее приращение оборотных средств обеспечено увеличением дебиторской задолженности на 6924107 тыс. руб., или на 108,5 %. Доля средств в расчетах повысилась с 14,58 % на 15,55 процентных пункта. Прирост дебиторской задолженности может быть результатом увеличения товарных ссуд, выданных потребителям готовой продукции. Также он может быть связан с отсрочкой платежа дебиторов, вызван появлением просроченной задолженности, для погашения которой предприятие вынуждено привлекать дополнительные денежные средства, увеличивая кредиторскую задолженность.

Стоимость запасов материальных ресурсов возросла на 1388259 тыс. руб., или 41,77 %. На конец отчетного периода их удельный вес составил 10,67 % всего имущества и увеличился по сравнению с началом года на 3,08 процентных пункта.

Краткосрочные финансовые вложения уменьшились на 2338921 тыс. руб., или на 36,5 %, доля их в стоимости активов также снизилась на 5,43 процентных пункта и составляет на конец года 9,21 %.

Денежные средства также значительно уменьшились: на 433413 тыс. руб., или на 66,84 %, что отрицательно сказывается на платежеспособности компании. При этом и удельный вес денежных средств за анализируемый период снизился и составил к концу года 0,49 %.

В ходе анализа показателей структурной динамики установлено, что на конец отчетного периода 49,28 % составляют внеоборотные активы и 50,72 % – текущие активы.

В составе внеоборотных активов наибольшую долю занимают основные средства (74 %); в составе оборотных активов – дебиторская задолженность (59,4 %), запасы (21,0 %).

В целом структура хозяйственных средств на конец года несколько улучшилась, и произошедшие изменения можно оценить положительно, хотя следует обратить внимание на невысокий удельный вес денежных средств в составе оборотных активов и значительное отвлечение средств в дебиторскую задолженность.

Стоимость реальных активов, характеризующих производственный потенциал предприятия, составила, по данным бухгалтерского баланса на начало года, 18963266 тыс. руб. (15719673 + 3243593), 43,31% к общей сумме капитала, на конец года – 20752696 тыс. руб. (16096085 + 4656611), 46,99 %. Абсолютный прирост реальных активов свидетельствует о потенциальных возможностях предприятия расширить объемы производства.

Таким образом, за отчетный год наблюдалось увеличение стоимости имущества предприятия. Темп прироста мобильных средств (33,29 %) оказался выше, чем внеоборотных активов (-19,31%), что определяет тенденцию к ускорению оборачиваемости наиболее ликвидных средств.

После общей оценки имущественного состояния предприятия следует изучить состояние, движение и причины изменения основных видов имущества, установить оборачиваемость хозяйственных средств.

Дата добавления: 2015-11-12; просмотров: 4644;