ТЕМА 13. ИНВЕСТИЦИОННЫЙ ПОРТФЕЛЬ: ПОНЯТИЕ И ЭТАПЫ ФОРМИРОВАНИЯ

Принимая решение о целесообразности инвестирования денежных средств в финансовые активы, инвестор должен, прежде всего, оценить риск, присущий этим активам, затем ожидаемую их доходность и далее определить, достаточна ли эта доходность для компенсации ожидаемого риска, Чаще всего инвестор работает не с отдельным активом, а с некоторым их набором, называемым портфелем ценных бумаг, или инвестиционным портфелем. Отсюда с очевидностью вытекает, что, оценивая риск конкретного актива из инвестиционного портфеля, можно действовать двояко: либо рассматривать этот актив изолированно от других активов, либо считать его неотъемлемой частью портфеля. Оказывается, что оценки рисковости актива и целесообразности операции с ним при этом могут меняться. Более того, актив, имеющий высокий уровень риска при рассмотрении его изолированно, может оказаться практически безрисковым с позиции портфеля и при определенном сочетании входящих в этот портфель активов. Например, теоретически можно подобрать два финансовых актива, каждый из которых имеет высокий уровень риска, но которые, будучи объединенными, вместе составят абсолютно безрисковый портфель; ниже будет рассмотрена такая ситуация. Кроме того, увеличение числа включаемых в портфель активов, как правило, приводит к снижению риска данного портфеля.

Итак, риск актива — величина непостоянная и зависит, в частности, от того, в каком контексте рассматривается данный актив: изолированно или как составная часть инвестиционного портфеля. В первом случае релевантным является общий риск актива, который количественно измеряется, например, дисперсией возможных исходов относительно ожидаемой его доходности. Во втором случае релевантным является уже рыночный риск актива, представляющий собой долю риска данного актива в риске портфеля в целом. Разницу между этими двумя понятиями можно наглядно представить с помощью следующего примера.

Предположим, что менеджер портфеля выбрал в качестве характеристики риска финансового актива среднее квадратическое отклонение доходности и установил для себя некоторое критическое его значение. Если анализируется некий актив и его риск превышает установленный норматив, то он, несомненно, должен быть отвергнут.

После того как валютные средства выделены, приступают к формированию инвестиционного портфеля. Арсенал методов формирования портфеля достаточно обширен; наибольшим авторитетом в настоящее время пользуется теория инвестиционного портфеля Уильяма Шарпа {W.Sharpe) и Гарри Марковица (H.Markowitz). Основные принципы, изложенные в этой теории, следующие.

Во-первых, успех инвестиций в основном зависит от правильного распределения средств по типам активов. Проведенные западными специалистами эксперименты показали, что прибыль определяется:

- на 94% выбором типа используемых инвестиционных инструментов (акции крупных компаний, краткосрочные казначейские векселя, долгосрочные облигации и др.);

- на 4% выбором конкретных ценных бумаг заданного типа;

- на 2% оценкой момента закупки ценных бумаг.

Данный феномен объясняется тем, что бумаги одного типа сильно коррелируют, т.е. если какая-то отрасль испытывает спад, то убыток инвестора не очень зависит от того, преобладают в его портфеле бумаги той или иной компании.

Во-вторых, риск инвестиций в определенный тип ценных бумаг определяется вероятностью отклонения прибыли от ожидаемого значения. Прогнозируемое значение прибыли можно определить на основе обработки статистических данных о динамике прибыли от инвестиций в эти бумаги в прошлом, а риск — как среднеквадратическое отклонение от ожидаемой прибыли.

В-третьих, общая доходность и риск инвестиционного портфеля могут меняться путем варьирования его структурой. Существуют различные программы, позволяющие конструировать желаемую пропорцию активов различных типов, например минимизирующую риск при заданном уровне ожидаемой прибыли или максимизирующую прибыль при заданном уровне риска и др.

В-четвертых, все оценки, используемые при составлении инвестиционного портфеля, носят вероятностный характер. Конструирование портфеля в соответствии с требованиями классической теории возможно лишь при наличии ряда факторов: сформировавшегося рынка ценных бумаг, определенного периода его функционирования, статистики рынка и др.

Формирование инвестиционного портфеля осуществляется в несколько этапов:

• формулирование целей его создания и определение их приоритетности в частности, что важнее — регулярное получение дивидендов или рост стоимости активов, задание уровней риска, минимальной прибыли, отклонения от ожидаемой прибыли и т.п;

• выбор финансовой компании (это может быть отечественная или зарубежная фирма; при принятии решения можно использовать ряд критериев: репутацию фирмы, ее доступность, виды предлагаемых фирмой портфелей, их доходность, виды используемых инвестиционных инструментов и т.п.);

• выбор банка, который будет вести инвестиционный счет.

В условиях развитого рынка ценных бумаг формирование портфеля и управление им представляет достаточно сложный процесс; не случайно услуги специалистов по управлению портфельными инвестициями оцениваются весьма высоко. Крупные компании обычно имеют отдельное подразделение по портфельным инвестициям, в рамках которого формируется несколько портфелей в зависимости от состава включенных в них активов.

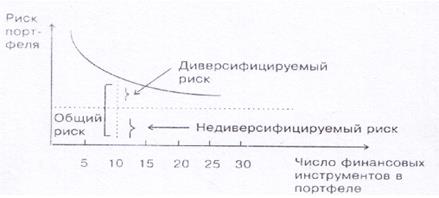

Любое предприятие может рассматриваться как совокупность некоторых активов (материальных и финансовых), находящихся в определенном сочетании. Владение любым из этих активов связано с определенным риском в плане воздействия этого актива на величину общего дохода предприятия. То же самое в полном объеме относится к портфелям ценных бумаг, причем, как было отмечено выше, степень риска изменяется обратно пропорционально количеству включенных в портфель случайным образом видов ценных бумаг (рис.).

Общий риск портфеля состоит из двух частей:

• диверсифицируемый (несистематический) риск, т.е. риск, который может быть элиминирован за счет диверсификации (инвестирование 1 млн руб. в акции десяти компаний менее рискованно, нежели инвестирование той же суммы в акции одной компании);

- недиверсифицируемый (систематический, или рыночный) риск, т.е. риск, который нельзяуменьшить путем изменения структуры портфеля.

Рис. Зависимость степени риска от диверсификации портфеля

Исследования показали, что если портфель состоит из 10—20 различных видов ценных бумаг, включенных в портфель с помощью случайной выборки из имеющегося на рынке ценных бумаг набора, то несистематический риск может быть сведен к минимуму (это показано и на рис.). Таким образом, этот риск поддается элиминированию довольно несложными методами, поэтому основное внимание следует уделять возможному уменьшению систематического риска.

Как отмечалось выше, существует «теория портфеля» (portfolio theory) — теория финансовых инвестиций, в рамках которой с помощью статистических методов и осуществляются наиболее выгодное распределение риска портфеля ценных бумаг и оценка прибыли. Эта теория состоит из четырех основных элементов:

- оценка активов (security valuation);

- инвестиционные решения (asset allocation decision);

- оптимизация портфеля (portfolio optimization);

- оценка результатов (performance measurement).

В процессе управления инвестиционным портфелем менеджер постоянно сталкивается с задачей отбора новых инструментов и анализа возможности их включения в портфель.

Одним из важнейших понятий в теории портфельных инвестиций является понятие «эффективный портфель» под которым понимается портфель, обеспечивающий максимальную ожидаемую доходность при некотором заданном уровне риска или минимальный риск при заданном уровне доходности. Алгоритм определения множества эффективных портфелей был разработан Г.Марковицем в 50-е годы как составная часть теории портфеля. Сделанные им разработки были настолько фундаментальными, что, по свидетельству известных специалистов в области портфельных инвестиций Э.Элтона и М.Грубера, исследования в этой области в последующие сорок лет сводились в основном к разработке методов применения базовых идей и концепций теории Марковица.

Очевидно, что эффективных портфелей может быть построено много, поэтому вводится понятие «оптимальный портфель». Основная идея определения оптимального портфеля в рамках теории Марковица может быть описана следующим образом. Инвестор строит для себя набор кривых безразличия, т.е. кривых, отражающих различные комбинации доходности и риска. Считается, что чем выше расположена кривая, тем выше и уровень удовлетворенности, достигаемый инвестором.

Все комбинации, находящиеся на некоторой кривой безразличия, равноприемлемы для инвестора, т.е. он безразличен к выбору конкретной комбинации из набора. Далее строится набор эффективных портфелей (имеется в виду, что если инвестор имеет на выбор два портфеля одинакового риска, но с разной доходностью, то портфель, имеющий большую доходность, и будет эффективным). Оптимальным для инвестора будет портфель, характеризующийся точкой пересечения множества эффективных портфелей и одной из кривых безразличия.

Дата добавления: 2015-06-05; просмотров: 1323;