Теория арбитражного ценообразования

Известно, что модель САРМ является однофакторной – в ней риск является функцией одного фактора - b – коэффициента, выражающего зависимость между доходностью ценной бумаги и доходностью рынка. Арбитражная теория ценообразования учитывает множество факторов, оказывающих влияние на ожидаемую доходность, как по каждому виду ценных бумаг, так и по фондовому рынку в целом. Уравнения арбитражной теории ценообразования строятся на основе следующих предположений:

- финансовые рынки являются совершенными;

- в условиях рыночного равновесия невозможен арбитраж, т.е. такая инвестиционная стратегия, которая обеспечивает положительный доход при нулевых или даже отрицательных чистых инвестициях;

- в условиях равновесия на финансовых рынках доходность отдельных ценных бумаг и фондового рынка в целом описывается линейным многофакторным уравнением, сами эти факторы окончательно определяются в процессе экспериментальных расчетов.

Предпосылка о совершенных финансовых рынках означает, что каждый инвестор может формировать портфель любой структуры из рисковых и безрисковых вложений вследствие делимости финансовых инструментов, их абсолютной ликвидности и возможности реализации «коротких продаж».

Согласно последней предпосылке (наиболее важной) проводить анализ и получать надежные прогнозы доходности рынка и отдельных рисковых финансовых инструментов с помощью моделей арбитражного ценообразования можно только в условиях рыночного равновесия. При отклонении от состояния равновесия на финансовых рынках более важную роль играют спекулятивные факторы, определяющие возможность арбитража.

Арбитражна финансовых рынках означает возможность извлечения дохода за счет разницы цен, т.е. чисто спекулятивных операций.

С учетом этого выделение и анализ многофакторных моделей доходности фондового рынка и отдельных рисковых активов имеют смысл только в состоянии рыночного равновесия при отсутствии возможностей арбитража.

Основное уравнение арбитражной теории ценообразования.Доходность отдельных видов ценных бумаг, как и фондового рынка в целом, описывается следующим уравнением регрессии:

q j = a j + b1j F1 + b2j F2 + ... + bm j Fm + e j , (5.12)

где q j – доходность j-й ценной бумаги, j = 1,2,...,п;

Fk - значение k-то фактора, k =1, 2,...,m;

bkj - коэффициент чувствительности ценной бумаги j к фактору k;

aj - свободный член уравнения;

e j - случайная переменная с нулевым математическим ожиданием и отличной от нуля дисперсией, независимая от рассматриваемых факторов, j=1, 2,...,n.

Если из присутствующих на рынке ценных бумаг можно составить портфель, не требующий дополнительных инвестиций, то компоненты его структуры удовлетворяют следующему соотношению

, (5.13)

, (5.13)

где xj - доля стоимости j-й ценной бумаги в портфеле инвестора, если xj > 0, то это означает покупку j-й ценной бумаги, если xj < 0 - ее продажу.

Считается, что с увеличением числа ценных бумаг в таком портфеле влияние случайных факторов на доходность портфеля стремится к нулю:

(5.14)

(5.14)

т.е. нефакторный риск по портфелю стремится к нулю при увеличении числа ценных бумаг в портфеле.

Предполагается также, что рассматриваемый портфель нечувствителен ни к одному из факторов:

, (5.15)

, (5.15)

и имеет нулевой факторный риск. Учитывая, что ожидаемое значение случайной переменной в каждом уравнении (5.12) равно нулю и соблюдается условие (5.14), можно показать, что ожидаемая доходность по данному портфелю

.

.

Если полученное выражение больше нуля, то это означает, что рассматриваемый портфель является арбитражным, т.е. при нулевых инвестициях имеет место положительная ожидаемая доходность. В условиях рыночного равновесия арбитражные стратегии невозможны и данный портфель будет иметь нулевую ожидаемую доходность:

(5.16)

(5.16)

Если выполняются условия (5.14)–(5.16), то ожидаемая доходность по каждому виду рисковых ценных бумаг может быть представлена в видеосновного уравнения арбитражной теории ценообразования:

E(q j )= l0 + lj b1j + lj b2j + ... + ln j bn j , j = 1,2,...,m. (5.17)

которое должно выполняться для каждой рисковой ценной бумаги, фондового рынка в целом и безрискового актива. Поскольку безрисковая ставка процента не зависит от рассматриваемых факторов, то из условия (5.17) следует, что

l0 = i . (5.18)

Если рассматривать портфели, каждый из которых чувствителен только к одному из выделенных факторов k = 1, 2,...,n, и не чувствителен ко всем остальным, то для каждого такого портфеля уравнение (5.17) превращается в однофакторное, и тогда соответствующий коэффициент lk можно представить так

lk = E(qp k ) – i , (5.19)

где E(qpk) - ожидаемая доходность портфеля, чувствительного к k-му фактору и не чувствительного ко всем остальным.

С учетом условий (5.18) и (5.19) уравнение (5.17) можно записать в следующем виде

E(q j )= i + b1j (E(qp1) – i) + b2j (E(qp2) – i) + ... + bn j (E(qpn) – i). (5.20)

Из последнего уравнения следует, что премия за риск по каждой ценной бумаге в форме превышения ожидаемой доходности по бумаге над безрисковой ставкой процента, источником которого является каждый рассматриваемый фактор в отдельности, определяется премией за риск по портфелю, чувствительному только к данному фактору.

Соотношение коэффициентов чувствительности в модели APT и коэффициентов бэта в модели САРМ.У. Шарп отмечал, что между этими коэффициентами существует следующее линейное соотношение для каждого вида рискового актива:

(5.21)

(5.21)

где cov(Fk ,Rm) - ковариация между k-м фактором и доходностью рыночного портфеля. При фиксированных значениях первого сомножителя под знаком суммы коэффициент бэта по данному рисковому активу является линейной комбинацией коэффициентов чувствительности по факторам в модели APT.

Учитывая соотношения (5.19), (5.20) и (5.21), коэффициенты в уравнении (5.17) можно представить так

(5.22)

(5.22)

причем этот коэффициент может быть положительным или отрицательным в зависимости от знака ковариации доходности рыночного портфеля и соответствующего фактора. Каждый отдельный фактор, учитываемый в модели APT, может содействовать как увеличению, так и уменьшению ожидаемой доходности рассматриваемого актива или портфеля.

Из условий (5.17) и (5.21) следует, что уравнение линии рынка ценных бумаг в модели САРМ и представимо в виде

E(R j ) = i + ((E(Rm) − i) b j ,

где E(Rm)- ожидаемая доходность рыночного портфеля, является частным случаем уравнения (5.20) с единственным фактором - доходностью рыночного портфеля и коэффициентом чувствительности b j = b j .

Основные факторы в моделях арбитражного ценообразования.Главной проблемой модели APT является то, что перечень и экономический смысл факторов, которые учитываются при построении уравнения (5.12), заранее не определяются и должны быть установлены в процессе расчетов. К значимым обычно относятся три – пять факторов:

- основные макроэкономические показатели: валовой внутренний продукт, темп роста объема промышленного производства, темпы роста доходов населения, уровень инфляции и т.п.;

- показатели рынка капитала: темпы роста доходности на биржевой индекс, разница между процентными ставками - краткосрочной и долгосрочной, разность между ставками процента по государственным и корпоративным облигациям (процентный спрэд), по долгосрочным и краткосрочным обязательствам (временной спрэд) и др.;

- прочие экономические показатели, например изменение цен на нефть и другие энергоносители, темпы роста тех или иных государственных расходов и т.п.

Для оценки качества модели APT и устойчивости выделенной группы факторов после окончательного обоснования факторов оцениваются параметры уравнения регрессии второго порядка, где зависимая переменная - доходность актива или фондового рынка, а независимые - коэффициенты чувствительности и, соответственно, бэта для однофакторной модели, оцененные по различным временным промежуткам. Анализ полученного уравнения и его статистических характеристик позволяет оценить устойчивость полученных соотношений.

Особенности формирования арбитражных портфелей.Арбитраж является одной из возможных стратегий поведения инвестора на рынке, которая включает два направления:

первое, приобретение товаров или ценных бумаг по относительно низкой цене, и продажа их же (в данный период или одновременно) по относительно более дорогой цене позволяет извлекать дополнительный доход за счет разницы на различных рынках;

второе, при обращении на фондовом рынке простых акций с одним и тем же курсом, но разной ожидаемой доходностью, продавая акции с относительно более низкой ожидаемой доходностью и приобретая акции с относительно более высокой ожидаемой доходностью, можно получать дополнительный арбитражный доход в следующем периоде.

Основная особенность арбитража как инвестиционной стратегии состоит в том, что реализация этой стратегии позволяет извлекать доход при нулевых чистых инвестициях, если соответствующий товар или ценная бумага уже находятся в собственности инвестора.

Наличие арбитража на рынке позволяет судить о равновесии рынка и о том, насколько быстро рынок может в это состояние вернуться. Факторные модели используются для прогнозирования доходности фондового рынка и отдельных финансовых инструментов в условиях рыночного равновесия, когда ценные бумаги или портфели с одинаковой чувствительностью к рассматриваемым факторам, имеют одинаковые ожидаемые доходности.

Пример 5.2. Предположим, что в результате оценки параметров некоторого однофакторного уравнения в форме q i = a i + bi F + e i были установлены следующие данные по трем видам акций (см. табл. 5.3).

Таблица 5.3

Данные по акциям

| Акция | Ожидаемая доходность (qi) | Коэффициент чувствительности ( bi ) |

| Акция 1-го вида | 0,6 | |

| Акция 2-го вида | 2,5 | |

| Акция 3-го вида | 3,4 |

Необходимо показать возможность формирования арбитражного портфеля из этих акций, который обеспечивал бы положительную ожидаемую доходность при нулевых чистых инвестициях.

Решение

1. Обозначим структуру искомого портфеля через x = (x1, x 2, x 3), где x 1, x 2, x 3 - доли стоимости акций в портфеле первого, второго и третьего вида соответственно, которые могут принимать положительные и отрицательные значения. При положительном значении x i акции данного вида нужно покупать, при отрицательном - продавать. Причем доход от продажи одних акций должен совпадать с расходами по приобретению других акций, т.е. портфель не требует никаких дополнительных инвестиций. Такой портфель будет арбитражным в том случае, когда он будет иметь положительную ожидаемую доходность.

2. Составим систему уравнений относительно неизвестных компонент структуры арбитражного портфеля в общем виде:

- условие того, что портфель составлен из ценных бумаг присутствующих на рынке и не требует дополнительных инвестиций,

- условие того, что портфель составлен из ценных бумаг присутствующих на рынке и не требует дополнительных инвестиций,

- условие нечувствительности портфеля ни к одному фактору (нулевого факторного риска),

- условие нечувствительности портфеля ни к одному фактору (нулевого факторного риска),

- ожидаемая доходность портфеля.

- ожидаемая доходность портфеля.

3. Запишем данную систему с учетом исходных условий:

x 1 + x 2 + x 3 = 0;

0,6 x 1+ 2,5 x 2 + 3,4 x 3 = 0;

12 x 1 + 25 x 2 + 8 x 3 = qp.

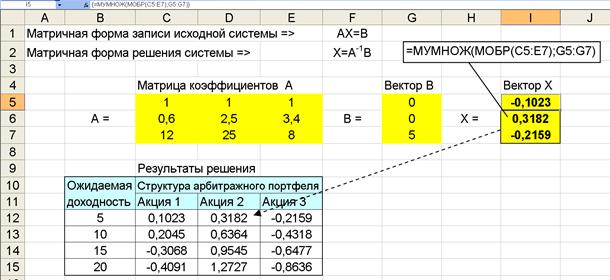

4. Решая эту систему в матричном виде в среде Excel, (см. рис. 5.6) для раз-

Рис. 5.6. Результаты расчета структуры арбитражного портфеля

личных значений ожидаемой доходности портфеля qp, получим соответствующие результаты по составу арбитражного портфеля (см. рис. 5.6 или табл. 5.4)

Таблица 5.4

Арбитражный портфель из акций трех видов

| Ожидаемая доходность арбитражного портфеля qp, (%) | Структура арбитражного портфеля | ||

| Доля акций 1-го вида, x1 | Доля акций 2-го вида, x2 | Доля акций 3-го вида, x3 | |

| -0,1023 | 0,3182 | -0,2159 | |

| -0,2045 | 0,6364 | -0,4318 | |

| -0,3068 | 0,9545 | -0,6477 | |

| -0.4091 | 1,2727 | -0,8636 |

Для ожидаемой доходности 5% арбитражная стратегия состоит в том, чтобы продавать акции 1-го и 3-го видов и приобретать на эту же сумму акции 2-го вида. Аналогичные выводы можно сделать и по другим вариантам доходности (10, 15 и 20%).

5. Используя последнее уравнение исходной системы, оценим возможность получения дополнительной доходности в полученном портфеле:

qp = 12×(- 0,1023) + 25×0,3182 8×(- 0,2159) = 5%.

Если инвестор имел бы портфель из акций указанного вида стоимостью 200 тыс. руб., то он должен продать акции 1-го и 3-го вида на сумму

200 × (0,1023 + 0,2159) = 200 × 0,3182 = 63,64 тыс.руб.

и купить акции 2-го вида на ту же сумму, что позволит увеличить ожидаемую доходность его портфеля на 5%. При этом риск нового портфеля инвестора не изменится, поскольку по условиям формирования арбитражного портфеля его риск относительно мал и близок к нулю.

6. Предположим, что исходный портфель инвестора имел следующую структуру: x = (0,4;0,2;0,4), тогда ожидаемая доходность такого портфеля составит:

qp = 12 × 0,4 + 25 × 0,2 + 8 × 0,4 = 13%.

Коэффициент чувствительности портфеля к рассматриваемому фактору риска можно определить по второму уравнению исходной системы:

bр = 0,6 ×0,4 + 2,5 × 0,2 + 3,4 × 0,4 = 2,1.

7. Используя арбитражный портфель, имеющий ожидаемую доходность, равную 5%, можно сформировать новый портфель, который при том же самом уровне чувствительности и риска имеет более высокую ожидаемую доходность 18% (см. табл. 5.5).

Таблица 5.5

Использование арбитражного портфеля

| Акция | Исходный портфель | Арбитражный портфель | Cформированный портфель |

| Акция 1-го вида | 0,4000 | -0,1023 | 0,2977 |

| Акция 2го вида | 0,2000 | 0,3182 | 0,5182 |

| Акция 3о вида | 0,4000 | -0,2159 | 0,1841 |

| Коэффициент чувствительности | 2,1000 | 0,0000 | 2,1000 |

| Ожидаемая доходность, % | |||

| Риск, % | близок к нулю | примерно 25 |

Кроме того, стоимость сформированного портфеля будет равна стоимости исходного. Изменилась только структура портфеля и повысилась его ожидаемая доходность. Таким образом, арбитражные портфели позволяют повышать ожидаемую доходность портфеля инвестора.

[1] К политическим рискам относятся: а) невозможность осуществления хозяйственной деятельности вследствие военных действий, революции, обострения внутриполитической ситуации в стране, национализации, конфискации товаров и предприятий, введения эмбарго, из-за отказа нового правительства выполнять принятые предшественниками обязательства и пр.; б) введение отсрочки (моратория) на внешние платежи на определенный срок ввиду наступления чрезвычайных обстоятельств; в) неблагоприятное изменение налогового законодательства; г) запрет или ограничение конверсии национальной валюты в валюту платежа.

[2] Инфляция означает обесценение денег и, соответственно, рост цен. Дефляция – это процесс, обратный инфляции, он выражается в снижении цен и, соответственно, в увеличении покупательной способности денег.

[3] Под результатом финансовой операции x чаще всего понимают ее доходность (норму дохода), т.е. сумму полученных доходов, исчисленную в процентном отношении к сумме произведенных затрат.

[4] Множеством (область) Парето - множество всех допустимых решений, для которых невозможно одновременно улучшить все частные показатели эффективности в задачах многокритериальной оптимизации, т.е. невозможно улучшить хотя бы один из них, не ухудшая остальных. Решения принадлежащие этому множеству называются эффективными, или оптимальными по Парето.

Дата добавления: 2015-05-28; просмотров: 2780;