Инвестиционных решений

Дисконтирование является широко распространенным техническим инструментом, позволяющим достаточно точно определить стоимость инвестиций, а также его целесообразность и эффективность. Дисконтирование исходит из того, что у инвестора всегда имеется альтернатива в виде вложения денег в банк под проценты или финансирования иного проекта. Следовательно, будущие доходы от инвестиций должны сравниваться с будущими доходами в виде процентов по вкладу, а стоимость инвестиций - сопоставляться с тем капиталом, который требуется вложить в банк, чтобы в последующие годы получать проценты, равные ожидаемой от проекта прибыли147.

Вложение средств в какой-то проект принесет норму прибыли, ко - торая выражается в процентах (сумму прибыли делим на сумму дохода и умножаем на 100%). Однако выбрав один из способов вложения средств (инвестирования), мы лишаем себя всех остальных возможностей получения прибыли в размере определенной ставки процентов (r). В то же время рубль, вложенный в банк под r проценты, принес бы в будущем (пусть через год) доход в размере 1+ r. Через два года доход от вложенного рубля составил бы (1 + r)(1 + r), или (1+ r)2 и т.д.

Следовательно, чтобы оценить, сколько 1 руб., полученный через год или через два года, стоит сегодня, нужно выполнить обратную операцию:

1 / (1 + r) или 1 / (1 + r)2.

Приводя доходы к сопоставимому уровню, в качестве процентной ставки, на которую делят поток дохода, используют норму альтернативной прибыли. Она выполняет роль коэффициента приведения доходов и называется коэффициентом дисконтирования. А будущий доход, приведенный к оценке сегодняшнего дня (т.е. сегодняшняя стоимость будущего дохода), называетсятекущей дисконтированной стоимостью (PDV).

Величина текущей дисконтированной стоимости будущего дохода, который предполагается получить через несколько лет (или месяцев) в размере R, зависит: а) от количества лет (или месяцев), б) величины ставки процента (ставки дисконта) как нормы альтернативной прибыли (или альтернативного дохода от вложенных средств). Она вычисляется по формуле

PDV=R/(1+r)t,

где t - количество лет или месяцев, через которые выплачивается доход R148.

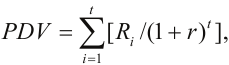

Если речь идет не об отдельно взятой стоимости будущего периода, а о регулярном денежном потоке, формула дисконтирования несколько усложнится, поскольку придется суммировать дисконтированные стоимости всех будущих доходов (расходов).

где PDV - дисконтированная стоимость всех будущих доходов (расходов); Ri - сумма дохода (расхода) в период i149.

Чем выше норма дисконта как альтернативной доходности, тем меньше текущая дисконтированная стоимость будущих денег, тем дешевле они становятся. Не только риски и настоятельность потребности, но и учет потери альтернативного дохода влияет на исход инвестиционного решения150.

Приведя к настоящему моменту все будущие доходы и издержки по данному инвестиционному проекту, и вычтя величину издержек из доходов, получим чистую дисконтированную стоимость проекта:

NPV= PDV - С,

где NPV - чистая дисконтированная стоимость проекта; PDV- дисконтированная стоимость будущего потока доходов (расходов); С - издержки по осуществлению проекта, относящиеся к настоящему времени. Если NPV>0, инвестирование принесет большую отдачу, нежели вложение денег в банк при данной ставке процента и наоборот.

Дата добавления: 2015-05-13; просмотров: 837;