Методика оценки эффективности инновационных проектов

Эффективность проекта в целом оценивается для определения потенциальной привлекательности проекта и поиска источников финансирования. Она включает общественную и коммерческую составляющие. Показатели общественной эффективности учитывают социально-экономические последствия осуществления инвестиционного проекта для общества в целом. Показатели коммерческой эффективности проекта учитывают финансовые последствия его осуществления для участника.

Эффективность инвестиционных проектов оценивается в течение расчетного периода от начала проекта до его прекращения. Чем больше расчетный период, тем сложнее учет возможных результатов проекта.

Как и любая финансовая операция, проект порождает денежные потоки

Значение денежного потока обозначается через Ф(t), если оно относится к моменту времени t, или через Ф(m), если оно относится к m-му шагу.

На каждом шаге значение денежного потока характеризуется:

- притоком, равным размеру денежных поступлений (или результатов в стоимостном выражении) на этом шаге;

- оттоком, равным платежам на этом шаге;

- сальдо (активным балансом, эффектом), равным разности между притоком и оттоком.

|

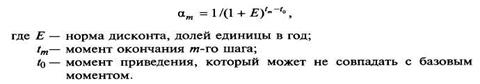

Учет фактора времени ориентирован на то, что настоящая ценность денег больше, чем будущая. Поэтому для соизмерения разновременных величин применяется дисконтирование (приведение их к ценности настоящего момента времени). Для приведения к начальному моменту времени используется коэффициент дисконтирования аm, определяемый как величина, обратная начислению процента:

Норма дисконта Е представляет собой минимальный прибыльный процент, при котором инвестиционный проект будет доходным. В отдельных случаях значение нормы дисконта может выбираться разным для разных шагов расчета (переменная норма дисконта). Это может быть целесообразно в случаях:

- переменного по времени риска;

- переменной по времени структуры капитала при оценке коммерческой эффективности инвестиционного проекта.

Можно выделить ряд показателей оценки эффективности инвестиций:

1. NPV –разница между суммой денежных поступлений, порождаемых реализацией проекта и приведенных к текущей стоимости и суммы всех затрат, необход для реализации и тоже приведен к тек стоимости.

NPV=суммаCFt/(1+k)t- суммаIt/(1+k)t

CFt- денеж поток

I- Затраты

k- ставка дисконтиррования (приведение к текущей стоимости (сколько нужно вложит, чтобы получить столько же)

Если NPV <0? Проет нецелесообразен, =0 – покрывает все затраты в том числе и финансовые издержки – целесообр.

2. IP- рентабельность инвестиций (>1)- определяет чистый денеж поток обеспечанный каждым рублем инвест затрат.

=суммаCFt/(1+k)t/ суммаIt/(1+k)t

3. IRR- внутренняя норма доходности –уровень фактич отдачи от средств, направленных на реализацию проекта. = ставке доходности при которой NPV=0

4. Период окупаемости – срок, за кот происходит возмещение суммы первонач инвестиций (игнорирует различие ценности денег во времени)

Привлекательность проектов по сравнению с альтернативными возможностями вложения средств с точки зрения максимизации доходов и имущества акционеров предприятия при приемлемой степени риска, так как именно эта цель для финансового менеджера, в конечном счете, является главной.

Расчет эффективности инвестиционных проектов с использованием приведенных показателей не позволяет получить достоверный результат без учета инфляции. Инфляция существенно влияет на эффективность инвестиционного проекта, условия его финансовой реализуемости, потребность в финансировании и эффективность участия в проекте собственного капитала. Наибольшее влияние инфляция оказывает на проекты с длительным циклом и требующие больших объемов заемных средств, а также использования нескольких валют.

Практически любые инвестиции в большей или меньшей степени являются рисковыми. Чем серьезнее инвестиционный проект, крупнее инвестиции, продолжительнее срок получения отдачи от них, тем выше инвестиционный риск.

Существует достаточно много методов оценки рисков инвестиционных проектов:

Метод аналогий. Заключается в сравнении проекта с аналогичным, осуществляемым в тех же внутренних и внешних условиях.

Корректировка нормы дисконта. Этот метод заключается в проведении расчетов с использованием выбранной нормы дисконта и по более высокой норме, рассчитанной с учетом возможных изменений состояния внешней среды.

Корректировка ожидаемых денежных потоков. корректировка денежных потоков (как притоков, так и оттоков) по коэффициентам, рассчитанным методом экспертных оценок.

Анализ чувствительности- анализ силы влияния отдельных факторов на результат проекта

Анализ сценариев развития событий. Прорабатываются три возможных сценария: запланированный (расчетный), пессимистический (с резким отклонением в худшую сторону всех вводимых параметров) и оптимистический (при отклонении вводимых параметров в положительную сторону).

Имитационное моделирование. Связано с разработкой математических моделей и проведением ряда расчетов для получения данных о влиянии на конечный результат нескольких одновременно действующих на него факторов.

Дата добавления: 2015-03-11; просмотров: 1182;