Предварительные замечания. 1. Применительно к МСФО упомянутые термины означают следующее: отложенный налоговый актив – это такая сумма

1. Применительно к МСФО упомянутые термины означают следующее:

- отложенный налоговый актив – это такая сумма, которая увеличивает налог на прибыль в текущем периоде по сравнению с теоретическим расчетом налога, исходя из прибыли до налогообложения по МСФО, но в будущем его уменьшит;

- отложенное налоговое обязательство – это такая сумма, которая уменьшает налог на прибыль в текущем периоде по сравнению с теоретическим расчетом налога, исходя из прибыли до налогообложения по МСФО, но в будущем его увеличит.

В ПБУ 18/02 используются аналогичные определения, только аббревиатуру «МСФО» надо заменить на «РСБУ». 2. В обоих документах используется понятие временной разницы как величины, к которой применяется ставка налога на прибыль с целью получения ОНАО. Однако на этом видимые сходства заканчиваются.

Дело в том, что в ПБУ 18/02 расчет временных разниц осуществляется методом доходов и расходов. При этом методе под временными разницами понимаются такие доходы или расходы, которые в одинаковой сумме признаются при расчете прибыли до налогообложения и налогооблагаемой прибыли, но в разных отчетных (налоговых) периодах. Иными словами, в основе этого метода лежит сравнение Отчета о прибылях и убытках (п. 6.2) с его «налоговым аналогом» – Декларацией по налогу на прибыль (п.7.1).

В то же время согласно МСФО 12 временные разницы рассчитываются балансовым методом. При этом методе под временными разницами понимаются разницы в оценке активов и обязательств для целей составления бухгалтерского баланса и целей налогообложения.

На время предположим, что разниц между бухгалтерским учетом по РСБУ и налоговым учетом не существует. Тогда в целях составления отчетности по МСФО:

- метод доходов и расходов означает, что в качестве временных разниц принимаются разницы в доходах и расходах как они фигурируют в Отчетах о прибылях и убытках по МСФО и РСБУ;

- балансовый метод означает, что в качестве временных разниц принимаются разницы в оценке активов и обязательств как они фигурируют в Бухгалтерских балансах по МСФО и РСБУ.

Первый метод (неправильный с позиций МСФО 12) более понятен российским специалистам, знакомым с ПБУ 18/02. Второй метод (правильный) поначалу может вызвать вопросы: какое отношение к ОНАО имеют разницы в оценке балансовых статей? Между тем, оба метода дают одинаковый результат. Это будет показано в общем виде ниже (см. пп. 2.2).

Здесь же поясним суть дела на простейшем примере.

Предположим, что амортизация основных средств за отчетный период составляет: по РСБУ – 100 тыс. руб., по МСФО – 150 тыс. руб. В результате возникает разница между МСФО и РСБУ в размере 50 тыс. руб. В рамках нашей модели она отражается операцией 3 из табл. 4.2, где по дебету указывается счет М/20/4, а по кредиту – счет М/02.

Такого рода разница обычно является временной. Исходя из общего понимания, в отчетности по МСФО она образует отложенный налоговый актив (ОНА) в размере T*50 = 10 тыс. руб., где (здесь и далее) T = 20/100 – долевая ставка налога на прибыль по текущему российскому законодательству. Однако к расчету этого ОНА можно подойти двояко.

С одной стороны, в отчетном периоде прибыль по РСБУ (по нашим предположениям, налогооблагаемая прибыль) оказывается выше на величину ОА (М/20/4) = 50, чем прибыль по МСФО. Чтобы получить ОНА, мы должны в соответствии с методом доходов и расходов умножить ее на коэффициент T.

С другой стороны, величина ОА (М/02) = – 50 уменьшает актив (остаточную стоимость основных средств) по МСФО в сравнении с РСБУ. Мы можем получить ту же сумму ОНА в соответствии с балансовым методом путем умножения величины ОА (М/02) на коэффициент T, взятый со знаком минус.

3. Но в МСФО 12, все-таки, имеются в виду временные разницы между бухгалтерским балансом по МСФО и «налоговым» балансом, т.е. взаимоувязанной оценкой активов, обязательств и собственного капитала для целей налогообложения.

Проблема заключается в том, что глава 25 НК РФ обязывает организации составлять лишь Декларацию по налогу на прибыль – своего рода «налоговый» аналог Отчета о прибылях и убытках. Именно на это нацелены налоговые регистры, предусмотренные статьей 314 главы 25. Полноценный «налоговый» Баланс составлять не требуется. Поэтому российские организации, как правило, этого и не делают.

Такое объективное положение дел создает серьезные трудности для точного исполнения МСФО 12 в российской практике. В простейших случаях (а именно к таковым относится наша модель) можно поступать следующим образом:

- рассчитываются временные разницы между Бухгалтерскими балансами по МСФО и РСБУ (вместо отсутствующего «налогового» баланса);

- рассчитывается налоговая оценка этих разниц путем умножения на ставку налога на прибыль, взятую со знаком минус;

- к полученным величинам добавляются отложенные налоговые активы и обязательства по РСБУ, подсчитанные по правилам ПБУ 18/02, т.е. путем умножения временных разниц между НУ и РСБУ по доходам и расходам на ставку налога (со знаком плюс).

Говоря условно, ОНАО по МСФО рассчитываются в таких случаях по формуле:

– T*(МСФО – РСБУ) + T *(НУ – РСБУ) =

= – T *(МСФО – НУ) = ОНАО по МСФО.

Именно такая схема и демонстрируется в данном разделе программы.

Раздел содержит данные за два временных периода:

- за отчетный месяц;

- за отчетный период (с начала календарного года по отчетный месяц).

Окно раздела имеет две соответствующих закладки первого уровня. На первой закладке производится расчет месячных сумм ОНАО, которые заводятся в Журнал операций. Вторая выступает как примечание к отчетности за период с начала года.

Для каждой из указанных закладок предусмотрены две закладки второго уровня: «Разницы» и «ОНАО».

2. Закладка «Разницы»

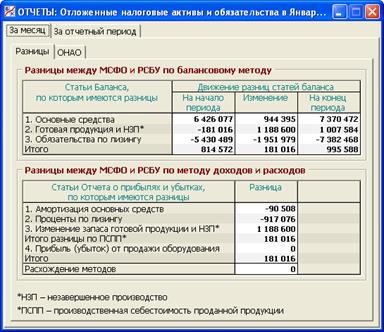

Эта закладка состоит из двух секций, где показывается движение разниц между МСФО и РСБУ с точки зрения двух упомянутых выше методов (рис. 8.8).

Рис. 8.8. Раздел «Отложенные налоговые активы и обязательства/Разницы»

Рассмотрим эти секции по отдельности.

2.1. Секция «Разницы между МСФО И РСБУ по балансовому методу»

В табл. 8.5 показано, по каким формулам рассчитываются поля данной секции.

Табл. 8.5 РАЗНИЦЫ МЕЖДУ МСФО И РСБУ ПО БАЛАНСОВОМУ МЕТОДУ

| Статьи Баланса, по которым имеются разницы | Движение разниц статей баланса | |||

| На начало периода | Изменение | На конец периода | ||

| Основные средства | САН (М/01) + САН (М/02) + САН (М/08) | ОА (М/01) + ОА (М/02) + ОА (М/08) | САК (М/01) + САК (М/02) + САК (М/08) | |

| Готовая продукция и незавершенное производство | САН (М/43) + САН (М/20) | ОА (М/43) + ОА (М/20) | САК (М/43) + САК (М/20) | |

| Обязательства по лизингу | САН (М/76/1) | ОА (М/76/1) | САК (М/76/1) | |

| Итого | Стр01 + Стр02 + Стр03 |

Здесь использованы обозначения бухгалтерских функций, введенные в п. 4.3.

Напомним, что для любого счета N всегда соблюдается следующая формула, называемая балансом счета: САК (N) = САН (N) + ОА (N),

т.е. алгебраическое сальдо счета на конец данного периода равняется сумме алгебраического сальдо счета на начало периода и алгебраического оборота по счету за период. Поэтому в данной таблице просто показываются балансы счетов типа М, отражающих разницы между МСФО и РСБУ в оценке активов и обязательств. При этом в зависимости от закладки первого уровня под периодом понимается либо отчетный месяц, либо отчетный период с начала года.

Данные столбца «На конец периода» (одинаковые для обеих закладок) образуют значения столбца «Разницы» для соответствующих статей Бухгалтерского баланса по МСФО, представленного в п. 8.6. Только следует еще учесть, что задолженность по лизингу разбивается там на краткосрочную и долгосрочную часть.

Важно подчеркнуть, что обороты, показываемые в столбце «Изменение», порождаются соответствующими из операций 1 – 18, приведенных в табл. 8.3. После того, как эти операции за отчетный месяц введены, становится возможным рассчитать суммы операций 19 – 21 по формулам, указанным в пп. 7 п. 8.3. Как видно, они получаются путем умножением месячных сумм, стоящих в столбце «Изменение», на ставку налога T, взятую со знаком минус.

2.2. Секция «Разницы между МСФО И РСБУ по методу доходов и расходов»

В табл. 8.6 показано, по каким формулам рассчитываются поля данной секции.

Табл. 8.6 РАЗНИЦЫ МЕЖДУ МСФО И РСБУ ПО МЕТОДУ ДОХОДОВ И РАСХОДОВ

| Статьи Отчета о прибылях и убытках, по которым имеются разницы | Разницы | |

| Амортизация основных средств | – ОА (М/20/4) | |

| Проценты по лизингу | – ОА (М/25/2) | |

| Изменение запаса готовой продукции и незавершенного производства | ОА (М/43) + ОА (М/20) | |

| Итого разницы по производственной себестоимости проданной продукции | Стр01 + Стр02 + Стр03 = – ОА (М/90/3/1) | |

| Прибыль (убыток) от продажи оборудования | – ОА (М/91/21) | |

| Итого | Стр04 + Стр05 |

Приведенные здесь данные образуют значения столбца «Разницы» для соответствующих статей Отчета о прибылях и убытках по МСФО или Примечаний к нему (см. п.п. 8.7, 8.8).

Обратим внимание на формулу строки 04, согласно которой сумма значений строк 01, 02 и 03 всегда совпадает с разницей между МСФО и РСБУ по производственной себестоимости проданной продукции, т.е. величиной ОА (М/90/3/1), взятой с обратным знаком. Покажем, что это, действительно, так.

Поскольку в табл. 8.3 используется система «российских» проводок, но только с буквой М впереди, то справедлив следующий аналог формулы (1) из пп. 4 п. 6.2:

ОА (М/90/3/1) = ОД (М/20) – (ОА (М/43) + ОА (М/20)).

В рамках данной модели, согласно операциям 3 и 4 из табл. 8.3, имеем:

ОД (М/20) = ОА (М/20/4) + ОА (М/25/2).

т.е. разницы в производственных расходах возникают только вследствие корректировок по амортизации лизингового оборудования и расходам по лизингу. Отсюда и следует тождество, показанное в строке 04.

Важнейший факт заключается в том, что значение строки 04 в табл. 8.5 и значение строки 06 табл. 8.6 совпадают, т.е. в поле «Расхождение методов» всегда стоит нуль. Это и означает равносильность балансового метода и метода доходов и расходов при определении разниц между МСФО и РСБУ.

В самом деле, поскольку счета типа М корреспондируют только друг с другом, то сумма алгебраических оборотов по все этим счетам всегда равна нулю. Если внимательно посмотреть на операции из табл. 8.3, то выясняется, что в рамках данной модели это тождество можно представить в виде:

ОА (М/01) + ОА (М/02) + ОА (М/08) + ОА (М/20) + ОА (М/43) + ОА (М/76/1) + ОА (М/99/1) = 0.

Здесь не указаны алгебраические обороты по счетам М/25, М/90 и М/91, поскольку, подобно «российским» аналогам, они закрываются по результатам каждого месяца (операции 14, 17, 18). Кроме того, учитывается, что алгебраический оборот по счету М/76/2 всегда равен нулю (операции 5 – 7). Обороты по счетам М/77М, М/99/3, М/99/0 и М/84 не показываются, поскольку, как не трудно понять, они взаимно сокращаются (операции 19 – 22).

Указанную формулу можно представить в виде:

– ОА (М/99/1) = ОА (М/01) + ОА (М/02) + ОА(М/08) + ОА (М/20) + ОА (М/43)+ ОА (М/76/1).

Здесь в левой части равенства стоит разница по прибыли до налогообложения, а справа – суммарное изменение разниц по счетам, фигурирующим в табл. 8.5. Мы приходим к важному выводу: Разница между МСФО и РСБУ по прибыли до налогообложения равна с обратным знаком сумме изменения разниц между МСФО и РСБУ по активам и обязательствам (кроме ОНАО).

Подчеркнем, что эта формулировка носит общий характер, т.е. не зависит от специфики нашей модели. В практических случаях правая часть этого равенства может существенно расширяться за счет необходимости корректировок по российским счетам 10, 60, 62 и т.д. Но по существу ничего не изменится.

Кроме того, и разницы по прибыли до налогообложения могут иметь различное наполнение. В нашей модели они проявляются только в двух отношениях: ОА (М/99/1) = ОА (М/90/3/1) + ОА (М/91/21).

Здесь первое слагаемое справа выражает разницу по себестоимости проданной продукции (операция 16 из табл. 8.3), а второе – разницу по остаточной стоимости проданного оборудования, бывшего ранее в лизинге (операции 12, 13). Эти слагаемые показаны в строках 04 и 05 табл. 8.6.

Отсюда и следует, что итоговые суммы в табл. 8.5 и 8.6 всегда совпадают.

3. Закладка «ОНАО»

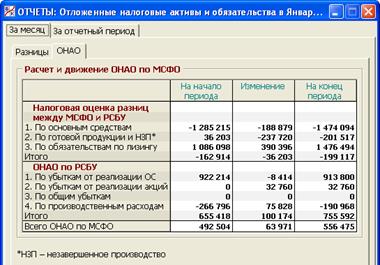

Вид данной закладки представлен на рис. 8.9.

Рис. 8.9. Раздел «Отложенные налоговые активы и обязательства/ОНАО»

В табл. 8.7 показано, по каким формулам рассчитываются здесь поля.

Табл. 8.7 ДВИЖЕНИЕ ОНАО ПО МСФО

| На начало периода | Изменение | На конец периода | ||

| Налоговая оценка разниц между МСФО и РСБУ | ||||

| По основным средствам | САН (М/77М/1) | ОА (М/77М/1) | САК (М/77М/1) | |

| По готовой продукции и НЗП | САН (М/77М/2) | ОА (М/77М/2) | САК (М/77М/2) | |

| По обязательствам по лизингу | САН (М/77М/3) | ОА (М/77М/3) | САК (М/77М/3) | |

| Итого | Стр01 + Стр02 + Стр03 | |||

| ОНАО по РСБУ | ||||

| По убыткам от реализации ОС | САН (09/1) | ОА (09/1) | САК (09/1) | |

| По убыткам от реализации акций | САН (09/2) | ОА (09/2) | САК (09/2) | |

| По общим убыткам | САН (09/3) | ОА (09/3) | САК (09/3) | |

| По производственным расходам | САН (77/1) | ОА (77/1) | САК (77/1) | |

| Итого | Стр05 + Стр06 + Стр07 + Стр08 | |||

| Всего ОНАО по МСФО | Стр04 + Стр09 |

Таким образом, в строках 01 – 03 показываются балансы субсчетов счета М/77М за месячный или отчетный период (в зависимости от закладки). Изменение этих счетов за месячный период порождается операциями 19 – 21 из табл. 8.3. Они и выражают суммы этих операций. Если вспомнить, как формируются эти суммы (см. пп. 7 п. 8.3), то приходим к следующим важным соотношениям между алгебраическими оборотами субсчетов счета М/77М и счетов учета разниц по соответствующим активам и обязательствам.

ОА (М/77/М/1) = – T * (ОА (М/01) + ОА (М/02) + ОА (М/08)); ОА (М/77/М/2) = – T * (ОА (М/43) + ОА (М/20)); ОА (М/77/М/3) = – T * ОА (М/76/1).

В силу ежемесячного ввода указанных операций понятно, что аналогичные соотношения справедливы не только для столбцов «Изменение» табл. 8.5 и табл. 8.7, но и для остальных двух столбцов, т.е. для сальдо счетов на любую отчетную дату.

В строках 05 – 08 показываются данные о движении по «российским» счетам 09 «Отложенные налоговые активы» и 77 «Отложенные налоговые обязательства», которые, согласно сказанному в пп. 1, включаются в расчет ОНАО по МСФО.

Данные строк 04, 09 и 10, указанные в столбце «На конец периода», порождают (в зависимости от знака итоговой величины) суммы статьи «Отложенные налоговые активы» или статьи «Отложенные налоговые обязательства» Бухгалтерского баланса по МСФО (см. п. 8.6).

Данные этих же строк, указанные в столбце «Изменение», порождают суммы статьи «Отложенные налоговые активы и обязательства» Примечаний к Отчету о прибылях и убытках по МСФО (см. п. 8.8.).

Дата добавления: 2015-01-29; просмотров: 1307;