ПРОДАЖА АКЦИЙ ДРУГИХ ОРГАНИЗАЦИЙ. В данном разделе программы (рис

В данном разделе программы (рис. 2.22) принимаются решения, связанные с продажей акций других организаций, находящихся в портфеле Предприятия.

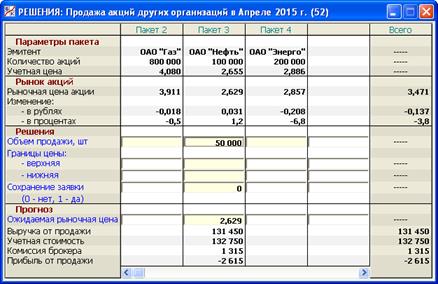

Рис. 2.22. Раздел «Решения/Продажа акций других организаций»

1. Принятие решений о продаже акций

В верхней части окна раздела указываются параметры пакетов акций, входящих в портфель акций Предприятия на начало текущего месяца:

· эмитент;

· количество акций;

· учетная цена акции.

Более подробная информация о портфеле акций содержится в разделах «Отчеты/Движение портфеля акций» и «Отчеты/Доходность портфеля акций» (см. п.п. 5.20 и 5.21).

Ниже приводятся те же данные о рыночных ценах акций, что и в разделе «Решения/Покупка акций других организаций» (см. п. 2.13).

Более полную информацию о рынке акций и финансовом положении компаний, акции которых находятся в портфеле Предприятия, можно узнать в других разделах программы (см. п. 9.6).

Если в портфеле имеются несколько пакетов акций одного эмитента, то их продажа должна идти из конкретного пакета. При этом в зависимости от выбранного пакета прибыль от продажи одного и того же количества акций будет разной, так как обычно пакеты отличаются учетными ценами.

Решив продать акции из того или иного пакета, пользователь предоставляете брокеру заявку-распоряжение следующего содержания:

· Эмитент (однозначно определяемый по пакету);

· Объем продажи в штуках (в пределах остатка акций в пакете);

· Верхняя граница цены;

· Нижняя граница цены;

· Указание о сохранении заявки.

Прежде всего, указывается объем продажи в столбце, соответствующем данному пакету. После этого в столбце откроются поля для ввода остальных параметров заявки. Их общий смысл и назначение точно те же, что и в разделе «Решения/Покупка акций других организаций» (см. п. 2.13).

По правилам игры, брокер исполнит заявку-распоряжение в полном объеме или не исполнит вовсе в зависимости от того, попадет или не попадет рыночная цена текущего месяца в рамки отрезка, задаваемого верхней и нижней ценой.

2. Виды распоряжений на продажу акций

С помощью верхней и нижней границы цены можно давать следующие виды распоряжений брокеру на продажу акций [2, 8, 10, 24]:

· рыночный приказ (market order) – наиболее простое распоряжение продать акции по рыночной цене, какой бы она не сложилась. В этом случае верхняя и нижняя границы цены не указываются;

· условный рыночный приказ (conditional market order) – распоряжение продать акции по рыночной цене, но при условии, что она не выйдет за границы заданных отклонений от сложившейся цены (цены прошлого месяца). В этом случае верхняя граница цены указывается выше сложившейся цены, а нижняя граница цены – ниже (одна из границ может и не указываться);

· лимит-приказ (limit-order) – распоряжение продать акции при условии, что рыночная цена акции поднимется выше некоторого порогового уровня. Такой приказ реализуется путем установления нижней границы цены (порогового уровня) выше сложившейся цены. При этом верхняя граница цены может задаваться, а может и не задаваться;

· стоп-приказ (stop-order) – распоряжение продать акции при условии, что рыночная цена акции опустится ниже некоторого порогового уровня. Такой приказ реализуется путем установления верхней границы цены (порогового уровня) ниже сложившейся цены. При этом нижняя граница цены может задаваться, а может и не задаваться.

Эти виды приказов на продажу допускают ясные трактовки, как и в случае одноименных приказов на покупку (см. п. 2.13). Обратим лишь внимание на следующее.

В лимит-приказе на покупку акций пороговая цена устанавливается ниже рыночной цены, а на продажу – выше. Последним инвестор хочет извлечь приемлемую для него прибыль в случае повышения цены. Пусть рыночная цена акции составляет 3,000 тыс. руб., а учетная цена акции в портфеле – 3,100. Инвестор отдает брокеру распоряжение продать данные акции, но по цене не ниже 3,200

Напротив, в стоп-приказе на покупку акций пороговая цена устанавливается выше рыночной цены, а на продажу – ниже. Этим инвестор выражает желание немедленно расстаться с акциями, как только появится тенденция снижения их цены. Пусть рыночная цена акции, по-прежнему, составляет 3,000 тыс. руб., а учетная цена акции в портфеле – 2,900. Инвестор отдает брокеру распоряжение продать данные акции, как только их цена опустится ниже 2,800.

Выбор момента и условий продажи акций других организаций являются важными элементами проводимой пользователем фондовой политики.

3. Прогноз результата от продажи акций

В нижней части экрана Пользователь может указать ожидаемую рыночную цену акции в текущем месяце. По умолчанию, она равняется цене прошлого месяца. Если в данный момент продаются акции одного и того же эмитента, но из разных пакетов, то ничто не мешает указать свою ожидаемую цену для каждого пакета.

На основе ожидаемой цены (если она попадает в указанные границы цен) рассчитываются следующие прогнозные показатели:

· выручка от продажи акций – результат умножения объема продажи акций на ожидаемую цену акции;

· учетная стоимость акции – результат умножения объема продажи акций на учетную цену;

· комиссия брокера – 1% от ожидаемой выручки от продажи акций;

· прибыль от продажи – разница между ожидаемой выручкой от продажи акций и совокупными затратами по выбытию акций, равными учетной стоимости акций и комиссии брокера при продаже.

Прогнозы выручки от продажи и комиссии брокера используются при построении прогноза денежного потока в текущем месяце (см. п. 2.15).

Дата добавления: 2015-01-29; просмотров: 937;