ВЫПЛАТА ДИВИДЕНДОВ

В данном разделе программы (рис. 2.17) принимаются решения, связанные с выплатой дивидендов собственникам (акционерам) Предприятия.

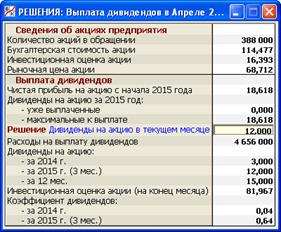

Рис. 2.17. Раздел «Решения/Выплата дивидендов»

1. Правила игры, связанные с выплатой дивидендов

Согласно базовым предположениям, Предприятие является открытым акционерным обществом, т.е. его акции которого свободно продаются и покупаются на фондовой бирже. Все акции Предприятия (общества) считаются обыкновенными, т.е. размер дивидендов по ним заранее не определен. Отметим, что на практике встречаются привилегированные акции, по которым выплачивается заранее оговоренный размер дивидендов.

В настоящей игре пользователю, выступающему в роли Генерального директора (в коллективном варианте – исполнительного органа) общества, дано право самостоятельно принимать решения о выплате дивидендов, а также выпуске и выкупе собственных акций, хотя в реальной жизни эти функции обычно находятся в компетенции Общего собрания акционеров (или Совета директоров).

В игре приняты следующие правила выплаты дивидендов:

· Дивиденды можно выплачивать четыре раза в год, по окончании кварталов. В январе выплачиваются окончательные дивиденды за прошедший год, а в апреле, июле и октябре – промежуточные дивиденды за текущий год.

· Суммарные дивиденды на акцию за отчетный период календарного года (3, 6, 9 или 12 месяцев) не должны превышать чистой прибыли на акцию за тот же период.

В этих рамках пользователь имеет полную свободу в установлении размера дивидендов на акцию и периодичности их выплаты в соответствии с выбранной им дивидендной политикой (см. ниже пп. 4).

2. Принятие решений по выплате дивидендов

В верхней части окна раздела приводятся общие сведения об акциях Предприятия:

· количество акций в обращении;

· бухгалтерская стоимость акции – отношение собственного капитала к количеству акций в обращении;

· инвестиционная оценка акции – отношение дивидендов на акцию за последние 12 месяцев к ставке рефинансирования ЦБ;

· рыночная цена акции.

Количество акций в обращении показывается здесь без учета акций, выпускаемых в текущем месяце, и за вычетом акций, выкупаемых в текущем месяце (см. п. 2.12). На такие акции дивиденды не выплачиваются.

Согласно механизму, описанному в п. 1.1.7, бухгалтерская стоимость и инвестиционная оценка акции являются главными факторами рыночной цены акции. Роль дивидендов в этом механизме мы обсудим в ниже пп. 4.

Ниже в окне приводится расчет максимального размера дивидендов на акцию, которые можно выплатить в текущем месяце согласно сформулированным выше правилам. Как было сказано, дивиденды разрешается выплачивать лишь в январе, апреле, июле и октябре календарного года. Компьютер не позволит это сделать в иные месяцы.

Верхнюю границу для выплаты дивидендов на акцию образует чистая прибыль на акцию с начала отчетного года. При этом в январе отчетным годом считается предыдущий год, а в остальных месяцах – текущий год. Из указанного показателя вычитаются дивиденды на акцию, уже выплаченные с начала отчетного года. Например, если текущий месяц – октябрь, то имеются в виду дивиденды, выплаченные в апреле и июле.

В результате формируется ограничительный показатель – дивиденды на акцию, максимальные к выплате в текущем месяце. Отметим, что при определенных условиях (высокий уровень дивидендов за предыдущие кварталы года и значительный убыток за последний квартал) может оказаться, что уже выплаченные дивиденды превосходят чистую прибыль на акцию с начала года. В таком случае данный показатель полагается равным нулю.

3. Принятие решений по выплате дивидендов

Пользователь может принять решение о любом размере дивидендов на акцию в текущем месяце, не превосходящем указанного ограничения.

После принятия решения появится общая сумма расходов на выплату дивидендов в текущем месяце (результат умножения дивидендов на акцию и количества акций в обращении).

Ниже показываются данные о фактически выплаченных дивидендах за прошлый год, за пройденный период отчетного года и за последние 12 месяцев (с учетом выплаты в текущем месяце и за вычетом выплаты ровно 12 месяцев назад). Кроме того, приводится инвестиционная оценка акции на конец месяца, т.е. отношение последнего показателя к ставке рефинансирования ЦБ.

Внизу окна представлены коэффициенты дивидендов (отношение дивидендов к чистой прибыли) за прошлый год и за пройденный период отчетного года.

4. О дивидендной политике

Дивидендная политика является важной составляющей финансовой политики организации. Прежде, чем пояснить основные задачи и нюансы дивидендной политики, подчеркнем, что денежные средства, пошедшие на выплату дивидендов, навсегда изымаются из оборота Предприятия, хотя им можно было бы найти полезное применение в текущей и инвестиционной деятельности. Поэтому может возникнуть вопрос: а зачем вообще нужно платить дивиденды с позиций интересов пользователя (т.е. исполнительного органа общества)? Ответ прост: дивиденды выплачиваются для того, чтобы увеличить рыночную цену акции Предприятия. Это важно по двум соображениям:

Во-первых, рыночная цена акции является одним из трех главных показателей эффективности, от которых зависит игровой рейтинг (см. 1.1.6). При прочих равных условиях увеличение рыночной цены приводит к увеличению его текущей величины.

Во-вторых, как это будет объяснено в п. 2.12, только при высокой рыночной цене акций оказывается возможным осуществлять большие объемы эмиссии (выпуска) акций в целях расширения деятельности Предприятия и повышения рейтинга в будущем.

Но зависимость рыночной цены акции от размера выплачиваемых дивидендов является не столь простой, как это может показаться на первый взгляд.

Действительно, инвестиционная оценка акции, напрямую зависящая от выплаченных дивидендов за последние 12 месяцев, позитивно воздействует на рыночную цену акции.

Но в тоже время следует помнить, что дивиденды выплачиваются за счет чистой прибыли отчетного периода, т.е. уменьшают нераспределенную прибыль как составную часть собственного капитала Предприятия. Это приводит к уменьшению бухгалтерской стоимости акции, что уже негативно влияет на рыночную цену акций.

Поэтому одинаково плохо совсем не выплачивать дивиденды или выплачивать их всякий раз в максимально возможном размере. В последнем случае негативная тенденция падения бухгалтерской стоимости акции, скорее всего, пересилит позитивную тенденцию увеличения инвестиционной оценки, и вместо ожидаемого роста рыночной цены акции пользователь увидит ее падение.

При выплате чрезмерно высоких дивидендов пользователя подстерегает еще одна опасность. Как было сказано в п. 1.1.6, рыночная цена акции начинает уменьшаться, если коэффициент текущей ликвидности (отношение оборотных активов к краткосрочным обязательствам) или коэффициент автономии (отношение собственного капитала к активам) опускаются ниже критических значений 1,0 и 0,5 соответственно. При прочих равных условиях оба этих коэффициента при выплате дивидендов имеют тенденцию к уменьшению: коэффициент текущей ликвидности – за счет уменьшения денежных средств, входящих в состав оборотных активов, а коэффициент автономии – за счет уменьшения собственного капитала. Поэтому чем больше размер выплачиваемых дивидендов, тем более вероятна ситуация, когда указанные коэффициенты упадут ниже критических значений.

Таким образом, пользователю необходимо выработать собственную дивидендную политику, т.е. совокупность устойчивых правил, определяющих размер и периодичность выплаты дивидендов за каждый отчетный год.

Что касается периодичности, то желательно строго придерживаться однажды выбранного порядка: дивиденды выплачиваются ежеквартально, раз в полгода или раз в год. Смена ритма выплаты дивидендов может негативно сказаться на инвестиционной оценке акции. Придерживаясь выбранного ритма, надо заранее беспокоиться о том, чтобы к моменту выплаты было достаточно денежных средств. Совсем не дело, когда для выплаты дивидендов приходиться брать банковский кредит. Не говоря о непроизводительных расходах на проценты, это негативно сказывается на коэффициенте текущей ликвидности и коэффициенты автономии, что опять же может привести к падению рыночной цены вместо ожидаемого ее роста.

В выборе устойчивого правила по размеру выплачиваемых дивидендов имеется много альтернативных вариантов. В качестве ориентира отметим виды дивидендной политики, встречающиеся на практике.

При политике стабильных дивидендов абсолютный размер дивидендов на обыкновенную акцию остается постоянным независимо от результатов отчетного года. Такая политика означает низкий риск для акционеров, хотя в удачные годы они могут от нее проигрывать.

Политика пропорциональных дивидендов предполагает, что дивиденды на одну обыкновенную акцию должны составлять заданный процент от приходящейся на нее чистой прибыли по итогам отчетного года. При такой политике владельцы обыкновенных акций солидарно разделяют все успехи и неудачи акционерного общества. Тем не менее, вполне естественно, что акционеры отрицательно относятся к снижению абсолютного уровня дивидендов.

Компромиссная дивидендная политика предполагает использование тех или иных комбинаций двух указанных подходов. Например, дивиденды за отчетный год могут рассчитываться как заданный процент от годовой чистой прибыли, но не ниже дивидендов за предыдущий год.

Наконец, при остаточной дивидендной политике за счет чистой прибыли отчетного года в первую очередь финансируются все намеченные инвестиционные проекты, и лишь остаток прибыли направляется на выплату дивидендов.

Если, например, за основу принята политика пропорциональных дивидендов, то выбором пользователя является сам фиксированный процент дивидендов в чистой прибыли. Например, «правило 40» означает, что дивиденды в каждом периоде выплаты рассчитываются таким образом, чтобы коэффициент дивидендов постоянно принимал значение 0,4. Как было объяснено выше, «правило 0» и «правило 100» являются одинаково неприемлемыми. Но какое правило является наиболее подходящим, должен решать сам пользователь. Здесь все зависит от того, какую стратегию финансирования инвестиций в дорогостоящее оборудования видов В и С он выберет.

Если взят курс на финансирование посредством эмиссии акций, то дивиденды надо платить в повышенном проценте от чистой прибыли, поскольку до определенных пределов это все же приводит к увеличению рыночной цены акции, чем создаются условия для осуществления достаточных объемов эмиссии (см. п. 2.12).

Если же финансирование дорогостоящих проектов предполагается осуществлять за счет банковских кредитов или лизинга, то дивиденды надо платить в пониженном проценте, тем самым обеспечивая более быстрый рост собственного капитала, от которого, по правилам игры, зависят лимит банковского кредитования и лизинговый лимит.

В конечном счете, процент дивидендов можно периодически изменять, но обязательно преследуя при этом те или иные долгосрочные (как минимум, на год вперед) цели.

Учитывая принятый в игре механизм формирования рыночной цены акции (п. 1.1.7), необходимо внимательно следить за соотношением инвестиционной оценки и бухгалтерской стоимости акции. Можно сказать, что в течение последних 12 месяцев дивиденды платились в повышенном размере, если текущая инвестиционная оценка превосходит бухгалтерскую стоимость, и в пониженном – в противном случае. При этом слишком большая разница между этими показателями говорит о том, что дивидендная политика пользователя, скорее всего, не очень продумана.

При первоначальном знакомстве с игрой пользователь может испытать такую дивидендную политику, при которой инвестиционная оценка акции примерно совпадает с ее бухгалтерской стоимостью.

Дата добавления: 2015-01-29; просмотров: 1798;