Лекция 4-5 Рыночный (сравнительный) подход к оценке стоимости объектов недвижимости 1 страница

Рациональное хозяйствование в сфере недвижимости предполагает, прежде всего, обеспечение максимально продуктивного использования объекта недвижимости как экономического ресурса и отыскание путей повышения такого использования. При этом учитывается, что критерии эффективности для доходных объектов должны основываться на параметрах доходности объекта.

Доходный подход к оценке стоимости объектов недвижимости – совокупность методов оценки стоимости объекта оценки, основанных на определении ожидаемых доходов от объекта оценки.

Доходный подход используется только для оценки доходной недвижимости, то есть такой недвижимости, единственной целью которой является получение дохода, и в его основе лежат следующие принципы оценки недвижимости:

принцип ожидания (стоимость объекта, приносящего доход, определяется текущей стоимостью будущих доходов, которые этот объект принесет);

принцип замещения (стоимость объекта недвижимости имеет тенденцию устанавливаться на уровне величины эффективного капиталовложения, необходимого для приобретения сопоставимого, замещающего объекта, приносящего желаемую прибыль).

Сущность доходного подхода состоит в оценке текущей (сегодняшней) стоимости будущих выгод, которые как ожидаются, принесут эксплуатация и возможная продажа в дальнейшем недвижимого имущества, т.е. путем капитализации дохода.

Капитализация дохода – это процесс перерасчета потока будущих доходов в конечную величину, равную сумме их текущих стоимостей. Эти величины учитывают:

сумму будущего дохода;

время, когда должен быть получен доход;

продолжительность получения дохода.

Определение рыночной стоимости недвижимости доходным подходом происходит в 2 этапа:

прогнозирование будущих доходов;

капитализация будущих доходов в настоящую стоимость.

Прогнозирование будущих доходов основано на использовании финансовых отчетов собственника:

упрощенного баланса;

отчета о движении денежных средств, реконструируемый оценщиком для задач экономического анализа статей доходов и расходов.

Результаты прогнозирования сводятся в бюджет доходов и расходов об эксплуатации объекта недвижимости. Горизонт прогнозирования выбирается собственником, однако наиболее часто используются сроки владения объектом. Структура бюджета, перечень и последовательность определения доходов и расходов представлена в таблице 3.

Таблица 3 Бюджет доходов и расходов

| Наименование показателя | Сумма, руб. |

| Потенциальный валовой доход (ПВД или PGI), в том числе: | |

| - контрактная годовая арендная плата (плановая аренда) | |

| - скользящий доход | |

| - рыночная годовая арендная плата (рыночная аренда) | |

| - прочие доходы, связанные с нормальным функционированием объекта недвижимости | |

| Потери дохода (ПД или V&L), в том числе: | |

| - потери от недогрузки | |

| - потери при сборе арендной платы | |

| Действительный валовой доход (ДВД или EGI) | |

| Операционные (эксплуатационные) расходы (ОР или OE), в т.ч. | |

| текущие операционные расходы, в т.ч. | |

| - условно-постоянные | |

| - условно-переменные | |

| - резерв на замещение | |

| Чистый операционный доход (ЧОД или NOI) | |

| Выплаты по обслуживанию долга (ОД или DS) | |

| Чистый валовой доход (ЧВД или PTCF) | |

| Налог на прибыль (НПП или Tax) | |

| Чистый доход (ЧД или ATCF) | |

| Доход от продажи объекта (ДПО или Rev) |

Потенциальный валовой доход (ПВД или PGI) – общий доход от недвижимости, который можно получить от недвижимости при 100% занятости без учета всех потерь и расходов. ПВД равен сумме четырех составляющих:

Контрактная годовая арендная плата (плановая аренда), PC – часть потенциального валового дохода, которая образуется за счет условий арендного договора. При расчете данного показателя необходимо учитывать все скидки и компенсации, направленные на привлечение арендаторов: такие позиции могут иметь вид дополнительных услуг арендаторам, возможности для них прерывать договор, использование репутации здания и т.д.

Скользящий доход, PH – часть потенциального валового дохода, которая образуется за счет пунктов договора, предусматривающих дополнительную оплату арендаторами тех расходов, которые превышают значения, отмеченные в договоре.

Рыночная годовая арендная плата (рыночная аренда), PM – часть потенциального валового дохода, которая относится к свободной и занятой владельцем площади и определяется на основе рыночных ставок арендной платы.

Прочие доходы, PA – доходы, получаемые за счет функционирования объекта недвижимости и не включаемые в арендную плату. Представляют собой доходы от бизнеса, неразрывно связанным с объектом недвижимости, а также доходы от аренды земельных участков и каркаса здания, не основных помещений: вспомогательных и технических.

Следует отметить, что первые три составляющие, относятся к использованию основных помещений здания, а четвертая – к свободной части земельного участка, а также к помещениям и элементам конструкций вспомогательного или технического назначения.

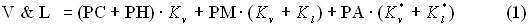

Потери дохода (ПД или V&L) – потери, обусловленные недогрузкой – вследствие ограниченного спроса или потери времени на смену арендатора и потерь, связанных с задержкой или прекращением очередных платежей арендной платы арендаторами в связи с потерей ими платежеспособности.

Размеры потерь для прогнозируемого года определяются на основании обработки информации по местному рынку за предшествующие годы.

Для каждой составляющей ПВД расчет потерь от недозагрузки или неплатежей рекомендуется проводить обособленно:

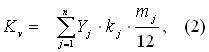

Расчетное значение размера коэффициента потерь дохода от недозагрузки Kv, K*v (в долях единицы) определяется на основе анализа коэффициента недогрузки (kj) объектов недвижимости данного типа в течение mj последних месяцев, следующим образом:

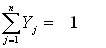

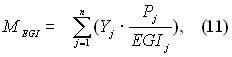

где kj - доля, n – общее число проанализированных объектов, Yj – весовой коэффициент, учитывающий отличие качеств j-го объекта и управления им в сравнении с объектом оценки, при этом справедливо

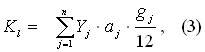

Расчетное значение размера коэффициента потерь дохода из-за неплатежей Kl, K*l (в долях единицы) определяется на основе анализа доли помещений (aj) объектов недвижимости данного типа и числу месяцев gj, за которые арендная плата была не внесена в течение прошедшего года следующим образом:

Пример 1. Определить потери дохода от неоплаты и недогрузки, если известно что: контрактная годовая арендная плата (плановая аренда) составляет 300 тыс. руб.; скользящий доход – 200 тыс. руб.; рыночная годовая арендная плата (рыночная аренда) – 100 тыс. руб.; прочие доходы отсутствуют; анализ местного рынка недвижимости за последние 12 месяцев выявил следующие показатели:

| Показатель | Объект недвижимости | |||

| Коэффициент недогрузки объектов недвижимости данного типа (по сдаваемым в аренду основным помещениям) | 0,15 | 0,20 | 0,15 | 0,20 |

| Доля помещений объектов недвижимости данного типа, за которые арендная плата была не внесена в течение прошедшего года (по сдаваемым в аренду основным помещениям) | 0,10 | 0,15 | 0,15 | 0,10 |

| Число месяцев, за которые арендная плата была не внесена в течение прошедшего года (по сдаваемым в аренду основным помещениям) | 1,0 | 0,5 | 1,0 | 0,5 |

| Весовой коэффициент, Yj | 0,3 | 0,25 | 0,25 | 0,2 |

Решение:

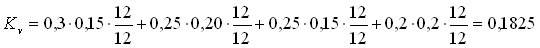

1. Определим расчетное значение размера коэффициента потерь дохода от недозагрузки:

2. Определим расчетное значение размера коэффициента потерь дохода от недозагрузки:

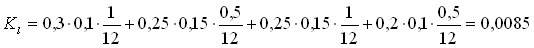

3. Определим потери дохода от неоплаты и недогрузки:

тыс. руб.

тыс. руб.

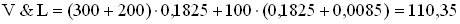

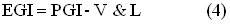

Действительный (эффективный) валовой доход (ДВД или EGI) – предполагаемый доход при полном функционировании объекта недвижимости с учетом потерь от не занятости, смены арендаторов и неуплаты арендной платы:

Операционные расходы (ОР или OE) – это периодические расходы для обеспечения нормального функционирования объекта и воспроизводства потенциального валового дохода. Операционные доходы принято делить на:

условно-постоянные расходы или издержки;

условно-переменные расходы или издержки;

расходы на замещение или резервы

Условно-постоянные – расходы, размер которых не зависят от степени эксплутационной загруженности объекта.

Условно-переменные – расходы, размер которых зависят от степени эксплутационной загруженности объекта.

Расходы на замещение – расходы на периодическую замену быстроизнашиваемых элементов сооружения, представляющие собой ежегодные отчисления в фонд замещения.

Пример 2. Определить расходы на замещение, если известно что: собственник предполагает использовать объект оценки в своих целях 5 лет; ремонт кровли требуется проводить раз в 10 лет; стоимость ремонт кровли составляет 500 тыс. руб.; последний раз ремонт был произведен 8 лет назад.

Решение:

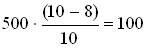

1. Определим расходы на замещение за первый год владения:

тыс. руб.

тыс. руб.

Если в период предполагаемого срока владения не предусматривается расходов на замещение, то производят учет износа, имея в виду возможную перепродажу (реверсию).

Пример 3. Определить расходы на замещение, если известно что: собственник предполагает использовать объект оценки в своих целях 5 лет; ремонт кровли требуется проводить раз в 10 лет; стоимость ремонт кровли составляет 500 тыс. руб.; последний раз ремонт был произведен 2 года назад.

Решение:

1. Определим расходы на замещение:

Ремонт кровли придется делать новому владельцу, следовательно, расходы на замещение равны 0;

2. Определим уменьшение дохода от продажи объекта (цены реверсии):

тыс. руб.

тыс. руб.

Чистый операционный доход (ЧОД или NOI) – чистый годовой доход на весь капитал (собственный и заёмный), инвестированный в объект оценки, рассчитываемый как действительный валовой доход за вычетом операционных расходов:

ЧОД включает в себя две составляющие: часть, приходящуюся на заёмные средства (выплаты по обслуживанию долга, ОД или DS – платежи по обслуживанию ипотечных кредитов) и часть, приходящуюся на собственные (чистый валовой доход, ЧВД или PTCF).

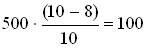

В свою очередь чистый доход от эксплуатации объекта (ЧД или ATCF) представляет собой разницу ЧВД и налога на прибыль (НПП или Tax) и содержит в себе чистую прибыль (ЧП) и сумму, зарезервированную для обеспечения простого воспроизводства изнашиваемого объекта по истечению срока его полезного использования (капитальные затраты, КЗ):

Доход от продажи объекта (реверсии) определяется как денежный поток, поступающий инвестору при окончании проекта. Величина дохода от реверсии прогнозируется:

непосредственным назначением абсолютной величины реверсии;

назначением относительного изменения стоимости недвижимости за период владения;

назначением терминального коэффициента капитализации (Rt).

При составлении реконструированного отчета о доходах и расходах не учитываются:

расходы, связанные с бизнесом;

бухгалтерская амортизация;

подоходные налоги владельца.

Капитализация будущих доходов в настоящую стоимость осуществляется с использованием:

метода прямой капитализации, включающего в себя техники мультипликаторов валового дохода, техники коэффициентов капитализации и техники остатка;

метода капитализации по норме отдачи, включающего в себя техники непосредственного дисконтирования, модельные техники и техники ипотечно-инвестиционного анализа.

Метод прямой капитализации устанавливает связь какого-либо дохода, вычисленного на конец первого года, следующего за датой оценки, со стоимостью объекта недвижимости (Vo) посредством нормы денежных потоков (мультипликатора или коэффициента капитализации).

Метод включает в себя техники мультипликаторов валового дохода, техники коэффициентов капитализации и техники остатка.

Техники мультипликаторов валового дохода.

В основе определения стоимости объекта недвижимости лежат следующие техники:

техника мультипликаторов ПВД;

техника мультипликаторов ДВД.

Процедура капитализации для данных методов состоит в умножении соответственно ПВД или ДВД на среднерыночные величины мультипликатора, характерные для оцениваемого типа объектов недвижимости.

Vo = PGI · M PGI (8)

Vo = EGI · M EGI (9)

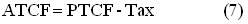

Мультипликаторы определяются на основании обработки рыночных данных о ценах продаж (Pj) и о величинах доходах соответственно PGIj или EGIj на конец года, следующего за датой продажи для конкретных объектов, с использованием Yj – весового коэффициента, учитывающего отличие качеств j-го объекта и управления им в сравнении с объектом оценки.

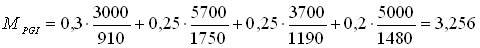

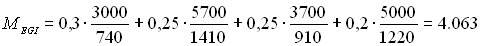

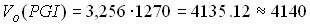

Пример 4. Определить стоимость объекта недвижимости с использованием техник мультипликаторов валового дохода, если известно что: ПВД и ДВД для объекта оценки определены как 1270 тыс. руб. и 1020 тыс. руб. соответственно; на местном рынке зафиксированы следующие сделки c объектами недвижимости аналогичными оцениваемому:

| Показатель | Сделка, тыс. руб. | |||

| Цена продажи | 3 000 | 5 700 | 3 700 | 5 000 |

| Потенциальный валовой доход | 1 750 | 1 190 | 1 480 | |

| Действительный валовой доход | 1 410 | 1 220 | ||

| Весовой коэффициент, Yj | 0,3 | 0,25 | 0,25 | 0,2 |

Решение:

Определим среднерыночные величины мультипликатора ПВД и мультипликатора ДВД, используя выражения 9 и 10:

Определим стоимость объекта недвижимости, используя выражения 7 и 8:

тыс. руб.

тыс. руб.

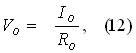

Техники коэффициентов капитализации обеспечивают определение стоимости объекта недвижимости через капитализацию ЧОД (NOI или IO) путём его деления на норму денежного потока, называемую общим коэффициентом капитализации:

В основе определения общего коэффициента капитализации лежит одна из следующих техник:

техника группы компонентов собственности;

техника инвестиционной группы или группы компонентов капитала;

техника коэффициента покрытия долга;

техника сравнительного анализа;

техника коэффициента операционных расходов.

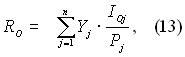

Техника сравнительного анализа заключается в обработке рыночных данных о ценах продаж Pj и чистых операционных доходов Ioj на конец года, следующего за датой продажи с использованием Yj – весового коэффициента, учитывающего отличие качеств j-го объекта и управления им в сравнении с объектом оценки:

Данный метод является наиболее предпочтительным, однако требует достоверной и полной информации об объектах сравнимых продаж.

Пример 5. Определить стоимость объекта недвижимости с использованием техники сравнительного анализа, если известно что: чистый операционный доход объекта оценки определен в размере 910 тыс. руб.; на местном рынке зафиксированы следующие сделки c объектами недвижимости аналогичными оцениваемому:

| Показатель | Сделка, тыс. руб. | |||

| Цена продажи | 3 000 | 5 700 | 3 700 | 5 000 |

| Чистый операционный доход | ||||

| Весовой коэффициент, Yj | 0,3 | 0,25 | 0,25 | 0,2 |

Решение:

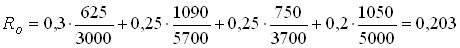

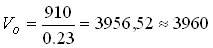

1. Определим общий коэффициент капитализации:

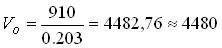

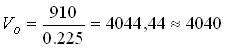

2. Определим стоимость объекта недвижимости:

тыс. руб.

тыс. руб.

Данный метод является наиболее предпочтительным, однако требует достоверной и полной информации об объектах сравнимых продаж

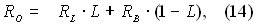

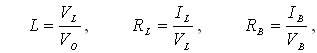

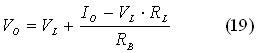

Техника группы компонентов собственности основана на предположении о том, что при наличии в объекте недвижимости физических составляющих земли и здания общий коэффициент капитализации должен удовлетворять требованиям дохода владельцев всех интересов (  ):

):

где L – доля величины стоимости земли VL в величине рыночной стоимости всего объекта VO, VB – рыночная стоимость улучшений (зданий), RL – рыночная величина коэффициента капитализации для земли, RB – рыночная величина коэффициента капитализации для улучшений (зданий). VL может быть определено с помощью метода сравнения продаж или метода распределения для оценки земельных участков.

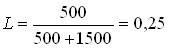

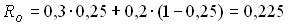

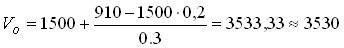

Пример 6. Определить стоимость объекта недвижимости с использованием техники группы компонентов собственности, если известно что: анализ местного рынка показывает, что аналогичный по размерам земельный участок в ближайших окрестностях оцениваемого объекта недвижимости можно купить за 500 тыс. руб.; сметная стоимость строительства здания аналогичного объекту оценки составляет 1500 тыс. руб.; рыночная величина коэффициента капитализации для земли – 0,3; рыночная величина коэффициента капитализации для улучшений (зданий) – 0,20; чистый операционный доход объекта оценки определен в размере 910 тыс. руб.

Решение:

1. Определим долю стоимости земли в величине рыночной стоимости всего объекта:

2. Определим общий коэффициент капитализации:

3. Определим стоимость объекта недвижимости:

тыс. руб.

тыс. руб.

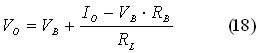

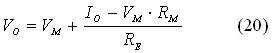

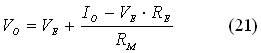

Техника инвестиционной группы или группы компонентов капитала основана на предположении о том, что при наличии в объекте недвижимости финансовых интересов владельцев собственного капитала и кредиторов общий коэффициент капитализации должен удовлетворять требованиям дохода владельцев всех интересов (  ):

):

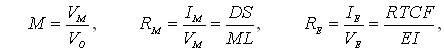

где M – доля величины заёмного капитала VM в величине рыночной стоимости всего объекта VO, VE – рыночная стоимость собственного капитала, RM – рыночная величина коэффициента капитализации для заёмного капитала, RE – рыночная величина коэффициента капитализации собственного капитала, ML – сумма ипотечного кредита, EI – сумма собственного капитала. VM может быть определен на основе анализа рыночных сделок с аналогичными оцениваемому объектами недвижимости.

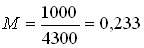

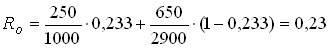

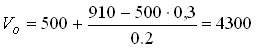

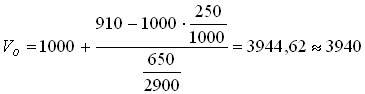

Пример 7. Определить стоимость объекта недвижимости с использованием техники группы компонентов капитала, если известно что: сумма ипотечного кредита – 1 000 тыс. руб.; стоимость обслуживания долга - 250 тыс. руб./ год; сумма собственного капитала, инвестированного в объект недвижимости – 2 900 тыс. руб.; чистый операционный доход объекта оценки определен в размере 910 тыс. руб.; чистый валовой доход – 650 тыс. руб.; на местном рынке средняя цена объектов недвижимости, аналогичных оцениваемому, составляет 4300 тыс. руб.

Решение:

1. Определим долю стоимости заёмного капитала в величине рыночной стоимости всего объекта:

2. Определим общий коэффициент капитализации:

3. Определим стоимость объекта недвижимости:

тыс. руб.

тыс. руб.

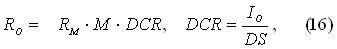

Техника коэффициента покрытия долга предполагает определение RO с учетом требуемого покрытия долга:

где DCR – коэффициент покрытия долга.

Пример 8. Определить стоимость объекта недвижимости с использованием техники коэффициента покрытия долга, если известно что: сумма ипотечного кредита – 1 000 тыс. руб.; стоимость обслуживания долга - 250 тыс. руб./ год; сумма собственного капитала, инвестированного в объект недвижимости – 2 900 тыс. руб.; чистый операционный доход объекта оценки определен в размере 910 тыс. руб.; на местном рынке средняя цена объектов недвижимости, аналогичных оцениваемому, составляет 4300 тыс. руб.

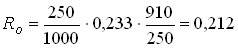

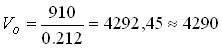

Решение:

1. Определим общий коэффициент капитализации:

2. Определим стоимость объекта недвижимости:

тыс. руб.

тыс. руб.

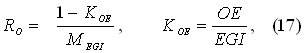

Техника коэффициента операционных расходов применяется в случаях, когда полная информация об объектах сравнения недоступна, но есть данные о ДВД и ОР:

где KOE – коэффициент операционных доходов.

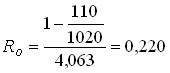

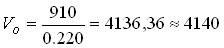

Пример 9. Определить стоимость объекта недвижимости с использованием техники коэффициента операционных расходов, если известно что: мультипликатор ДВД составляет 4,063; ДВД и ОР для объекта оценки определен как 1020 тыс. руб. и 110 тыс. руб. соответственно;

Решение:

1. Определим общий коэффициент капитализации:

2. Определим стоимость объекта недвижимости:

тыс. руб.

тыс. руб.

Техники остатка заключаются в капитализации дохода, относящегося к одной из инвестиционных составляющих, в то время как стоимость других известна и может быть достаточно точно определена.

В основе определения стоимости объекта недвижимости лежит одна из следующих техник:

техника остатка для земли;

техника остатка для улучшений;

остатка для собственного капитала;

техника остатка для заёмного капитала.

Техника остатка для земли применяется при анализе наилучшего и наиболее эффективного использования земли, определяя стоимость улучшений как, например, стоимость нового здания. Применение техники оказывается эффективным, если нет достоверных данных о продажах земли:

Пример 10. Определить стоимость объекта недвижимости с использованием техники остатка для земли, если известно что:

сметная стоимость строительства здания аналогичного объекту оценки составляет 1500 тыс. руб.;

чистый операционный доход объекта оценки определен в размере 910 тыс. руб.;

рыночная величина коэффициента капитализации для земли – 0,3;

рыночная величина коэффициента капитализации для улучшений (зданий) – 0,20.

Решение:

Определим стоимость объекта недвижимости:

тыс. руб.

тыс. руб.

Техника остатка для улучшений применяется при анализе экономической целесообразности модернизации или ликвидации здания, так как прямо измеряет вклад здания в стоимость. Применение техники также целесообразно для оценки недвижимости, имеющей значительный износ:

Пример 11. Определить стоимость объекта недвижимости с использованием техники остатка для улучшений, если известно что: анализ местного рынка показывает, что аналогичный по размерам земельный участок в ближайших окрестностях оцениваемого объекта недвижимости можно купить за 500 тыс. руб.; чистый операционный доход объекта оценки определен в размере 910 тыс. руб.; рыночная величина коэффициента капитализации для земли – 0,3; рыночная величина коэффициента капитализации для улучшений (зданий) – 0,20.

Решение:

Определим стоимость объекта недвижимости:

тыс. руб.

тыс. руб.

Техника остатка для собственного капитала применяется для оценки полного права собственности заново сооружаемого объекта недвижимости:

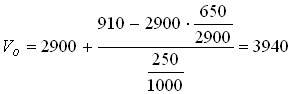

Пример 12. Определить стоимость объекта недвижимости с использованием техники остатка для собственного капитала, если известно что: сумма ипотечного кредита составляет 1 000 тыс. руб.; стоимость обслуживания долга - 250 тыс. руб./ год; сумма собственного капитала, инвестированного в объект недвижимости – 2 900 тыс. руб.; чистый операционный доход объекта оценки определен в размере 910 тыс. руб.; чистый валовой доход – 650 тыс. руб.

Решение:

Определим стоимость объекта недвижимости:

тыс. руб.

тыс. руб.

Техника остатка для заёмного капитала применяется также для оценки полного права собственности заново сооружаемого объекта недвижимости:

Пример 13. Определить стоимость объекта недвижимости с использованием техники остатка для собственного капитала, если известно что: сумма ипотечного кредита – 1 000 тыс. руб.; стоимость обслуживания долга - 250 тыс. руб./ год; сумма собственного капитала, инвестированного в объект недвижимости – 2 900 тыс. руб.; чистый операционный доход объекта оценки определен в размере 910 тыс. руб.; чистый валовой доход – 650 тыс. руб.

Решение:

Определим стоимость объекта недвижимости:

тыс. руб.

тыс. руб.

Метод капитализации по норме отдачи устанавливает (с использованием нормы дохода на капитал в качестве нормы дисконта) связь величин чистого операционного дохода, вычисленных для каждого года всего прогнозного периода, и стоимость реверсии на конец последнего года прогнозного периода со стоимостью объекта.

Дата добавления: 2014-12-08; просмотров: 1190;