Оценка доходности по четырем инвестиционным альтернативам

| Таблица 1 | |||||

| Доходность инвестиций при данном состояния экономики, % | |||||

| Состояние экономики | Вероятность | Казначейские векселя, % | корпорационные облигации | проект №1 | проект №2 |

| Глубокий спад | 0,05 | 8,0 | 12,0 | - 3,0 | - 2,0 |

| Незначительный спад | 0,20 | 8,0 | 10,0 | 6,0 | 9,0 |

| Стагнация | 0,5 | 8,0 | 9,0 | 11,0 | 12,0 |

| Незначительный подъем | 0,20 | 8,0 | 8,5 | 14,0 | 15,0 |

| Сильный подъем | 0,05 | 8,0 | 8,0 | 19,3 | 26,0 |

| ____________________________________________________________________________________ | |||||

| Ожидаемая доходность | - | 8,0 | 9,2 | 10,3 | 12,0 |

Примечание. Доходность, соответствующую различным состояниям экономики следует рассматривать как интервал значений, а отдельные ее значения — как точки внутри этого интервала. Например, 10%-ная доходность облигации корпорации при незначительном спаде представляет собой наиболее вероятное значение доходности при данном состоянии экономики, а точечное значение используется для удобства расчетов.

Распределения вероятностей бывают дискретными или непрерывными. Дискретное распределение вероятностей имеет конечное число исходов; так, в таблице 1 приведены дискретные распределения вероятностей. Доходность казначейских векселей принимает только одно возможное значение, тогда как каждая из трех оставшихся альтернатив имеет пять возможных исходов. Каждому исходу поставлена в соответствие вероятность его появления. Например, вероятность того, что казначейские векселя будут иметь доходность 8%, равна 1.00, а вероятность того, что доходность казначейских корпоративных облигаций составит 9%, равна 0.50.

Если умножить каждый исход на вероятность его появления, а затем сложить полученные результаты, мы получим средневзвешенную исходов. Весами служат соответствующие вероятности, а средневзвешенная представляет собой ожидаемое значение. Так как исходами являются доходности, ожидаемое значение — это ожидаемая доходность (expected rate of return, k), которую можно представить в следующем виде:

, где

, где

ki — i-й возможный исход,

Рi — вероятность появления i-го исхода,

n — число возможных исходов.

Используя формулу, находим, что ожидаемая доходность проекта 2 равна 12.0%

к = -2.0% * 0.05 + 9.0% * 0.20 + 12.0% * 0.50 + 15%* 0.20 + 26.0% * 0.05 = 12.0%

Ожидаемые доходности трех других альтернативных вариантов инвестирования найдены аналогичным образом (таблице 1).

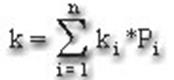

Дискретные распределения вероятностей могут быть представлены графически или в табличной форме. На рисунке 1 приведены столбиковые диаграммы (или гистограммы) проектов №1 и №2.

Рисунок 1. Графическое представление дискретного распределения вероятностей; а — проект №1; б — проект №2

Возможные значения доходности проекта №1 принадлежат промежутку от -3.0 до +19.0%, а проекта №2 от -2.0 до +26.0%. Отметим, что высота каждого столбца представляет собой вероятность появления соответствующего исхода, а сумма этих вероятностей по каждому варианту равна 1.00. Отметим также, что распределение значений доходности проекта №2 симметрично, тогда как соответствующее распределение для проекта №1 имеет левостороннюю асимметрию. Аналогичные диаграммы для казначейских векселей и корпорационных облигаций показали бы, что доходность казначейских векселей представлена единственным столбцом, а доходность корпорационных облигаций представлена диаграммой, имеющей правостороннюю асимметрию.

Дата добавления: 2014-12-27; просмотров: 1635;