IRR (внутренняя норма доходности)

Внутренняя норма доходности (прибыли, внутренний коэффициент окупаемости, Internal Rate of Return - IRR) - норма прибыли, порожденная инвестицией. Это та норма прибыли (барьерная ставка, ставка дисконтирования), при которой чистая текущая стоимость инвестиции равна нулю, или это та ставка дисконта, при которой дисконтированные доходы от проекта равны инвестиционным затратам. Внутренняя норма доходности определяет максимально приемлемую ставку дисконта, при которой можно инвестировать средства без каких-либо потерь для собственника.

IRR = r, при котором NPV = f(r) = 0,

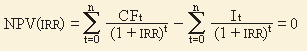

Ее значение находят из следующего уравнения:

CFt - приток денежных средств в период t;

It - сумма инвестиций (затраты) в t-ом периоде;

n - суммарное число периодов (интервалов, шагов) t = 0, 1, 2, ..., n.

Экономический смысл данного показателя заключается в том, что он показывает ожидаемую норму доходности (рентабельность инвестиций) или максимально допустимый уровень инвестиционных затрат в оцениваемый проект. IRR должен быть выше средневзвешенной цены инвестиционных ресурсов:

IRR > CC.

Если это условие выдерживается, инвестор может принять проект, в противном случае он должен быть отклонен.

Достоинства показателя внутренняя норма доходности (IRR) состоят в том, что кроме определения уровня рентабельности инвестиции, есть возможность сравнить проекты разного масштаба и различной длительности.

Показатель эффективности инвестиций внутренняя норма доходности (IRR) имеет три основных недостатка.

Во-первых, по умолчанию предполагается, что положительные денежные потоки реинвестируются по ставке, равной внутренней норме доходности. В случае, если IRR близко к уровню реинвестиций фирмы, то этой проблемы не возникает; когда IRR, особенно привлекательного инвестиционного проекта равен, к примеру 80%, то имеется в виду, что все денежные поступления должны реинвестироваться при ставке 80%. Однако маловероятно, что предприятие обладает ежегодными инвестиционными возможностями, которые обеспечивают рентабельность в 80%. В данной ситуации показатель внутренней нормы доходности (IRR) завышает эффект от инвестиций (в показателе MIRR модифицированная внутренняя норма доходности данная проблема устранена).

Во-вторых, нет возможности определить, сколько принесет денег инвестиция в абсолютных значениях (рублях, долларах).

В-третьих, в ситуации со знакопеременными денежными потоками может рассчитываться несколько значений IRR или возможно определение неправильного значения (в программе " Инвестиционный анализ 1.хх" эта проблема устранена программным способом).

Пример. Размер инвестиции - 115000$.

Доходы от инвестиций в первом году: 32000$;

во втором году: 41000$;

в третьем году: 43750$;

в четвертом году: 38250$.

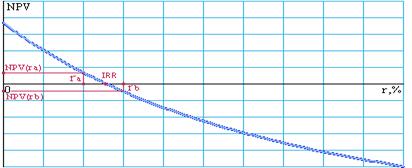

Решим задачу без использования специальных программ. Используем метод последовательного приближения. Подбираем барьерные ставки так, чтобы найти минимальные значения NPV по модулю, и затем проводим аппроксимацию. Стандартный метод - не устраняется проблема множественного определения IRR и существует возможность неправильного расчета (при знакопеременных денежных потоках). Для устранения проблемы обычно строится график NPV(r)).

Рассчитаем для барьерной ставки равной ra=10,0%

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 32000 / (1 + 0,1) = 29090,91$

PV2 = 41000 / (1 + 0,1)2 = 33884,30$

PV3 = 43750 / (1 + 0,1)3 = 32870,02$

PV4 = 38250 / (1 + 0,1)4 = 26125,27$

NPV(10,0%) = (29090,91 + 33884,30 + 32870,02 + 26125,27) - 115000 =

= 121970,49 - 115000 = 6970,49$

Рассчитаем для барьерной ставки равной rb=15,0%

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 32000 / (1 + 0,15) = 27826,09$

PV2 = 41000 / (1 + 0,15)^2 = 31001,89$

PV3 = 43750 / (1 + 0,15)^3 = 28766,34$

PV4 = 38250 / (1 + 0,15)^4 = 21869,56$

NPV(15,0%) = (27826,09 + 31001,89 + 28766,34 + 21869,56) - 115000 =

= 109463,88 - 115000 = -5536,11$

Рис. 1 Определение IRR методом подбора

Делаем предположение, что на участке от точки а до точки б функция NPV(r) прямолинейна, и используем формулу для аппроксимации на участке прямой:

IRR = ra + (rb - ra)*NPVa/(NPVa - NPVb) = 10 + (15 - 10)*6970,49 / (6970,49 - (- 5536,11)) = 12,7867%

Формула справедлива, если выполняются условия ra < IRR < rb и NPVa > 0 > NPVb.

Ответ: внутренний коэффициент окупаемости равен 12,7867%.

Дата добавления: 2014-12-27; просмотров: 2389;