Дисконтированный индекс доходности (рентабельности)

Одним из вариантов модификации понятия окупаемости заключается в суммировании всех дисконтированных денежных потоков (доходов от инвестиций) с последующим делением суммы на дисконтированный инвестиционный расход. Результатом является дисконтированный индекс доходности (ТС-индекс, PV-index, Present value index, Discounted Profitability Index, DPI)(иногда называемый отношением дохода к издержкам (benefit cost ratio), выраженным в текущих стоимостях).

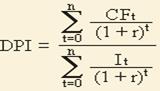

Формула для расчета дисконтированного индекса доходности:

CFt - приток денежных средств в период t;

It - сумма инвестиций (затраты) в t-ом периоде;

r - барьерная ставка (ставка дисконтирования);

n - суммарное число периодов (интервалов, шагов) t = 0, 1, 2, ..., n.

Пример. Размер инвестиции - 115000$.

Доходы от инвестиций в первом году: 32000$;

во втором году: $41000;

в третьем году: $43750;

в четвертом году: $38250.

Размер барьерной ставки - 9,2%

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 32000 / (1 + 0,092) = $29304,03

PV2 = 41000 / (1 + 0,092)2 = $34382,59

PV3 = 43750 / (1 + 0,092)3 = $33597,75

PV4 = 38250 / (1 + 0,092)4 = $26899,29

DPI = (29304,03 + 34382,59 + 33597,75 + 26899,29) / 115000 = 1,07985

Ответ: дисконтированный индекс доходности равен 1,079.

Как фирма устанавливает барьерную ставку, которую ей надлежит превысить, или назначает срок, за который следует обеспечить окупаемость, она может назначить и минимальный ТС-индекс. Этот инструмент анализа решает технические проблемы, сопутствующие вычислению внутреннего коэффициента окупаемости (IRR). Денежные потоки могут в некоторый год оказаться отрицательными, а в следующий - положительными, однако ТС-индекс демонстрирует свою надежность, оставаясь при этом неизменным.

ТС-индекс как инструмент анализа в отличие от других методов используется недостаточно. Это обусловлено тем, что большинство управляющих, если они даже знают о существовании ТС-индекса, не представляют, как его применять.

Заслуживающая доверия оценка 40% для IRR предполагает, что данный проект, скорее всего, весьма хорош. Однако если бы стало известно, что проект имеет дисконтированный индекс рентабельности, равный 1,10, то мы не знали бы, как это интерпретировать. Поскольку ТС-индекс определяется денежными потоками, дисконтированными при барьерной ставке, принятой на предприятии, любое значение индекса, превышающее 1,0, приемлемо с точки зрения финансовой перспективы. Например, если барьерная ставка фирмы равна 36% и рассматривается инвестиция с IRR, равным 32%, то значение дисконтированного индекса рентабельности будет меньше 1,0. Барьерная ставка другого предприятия могла быть 16%, и тот же самый проект, инвестиции 26%, имел бы в таком случае дисконтированный индекс рентабельности, существенно превосходящий 1,0.

Дата добавления: 2014-12-27; просмотров: 2066;