Количественное измерение риска

Средняя арифметическая ожидаемых доходностей (ri) инвестиций, взвешенная по вероятности возникновения отдельных значений, называется математическим ожиданием. Условимся называть эту величину средней ожидаемой доходностью:

, (5.5.1)

, (5.5.1)

где pi – вероятность получения доходности ri.

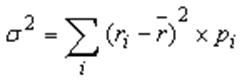

В статистике количественным измерителем степени разброса значений переменной вокруг ее средней величины (математического ожидания) является показатель дисперсии (Ơ2):

(5.5.2)

(5.5.2)

Квадратный корень из дисперсии называется средним квадратическим или стандартным отклонением б:

(5.5.3)

(5.5.3)

Данный показатель используется в финансовом менеджменте для количественного измерения степени риска планируемых инвестиций. Чем больше разброс ожидаемых значений доходности вложений вокруг их среднеарифметической величины, тем выше риск, сопряженный с данным вложением. Фактическая величина доходности может быть как значительно выше, так и значительно ниже ее средней величины.

Практическая ценность такого подхода заключается не только (и не столько) в применении статистических формул, а в осознании необходимости многовариантного планирования инвестиционных решений. Любые ожидаемые результаты этих решений могут носить лишь вероятностный характер.

От финансиста требуется не только правильно применить формулу расчета доходности инвестиций, но и дать количественную оценку вероятности возникновения конкретного результата. Как минимум, необходимо планировать не менее трех вариантов развития событий: оптимистический, пессимистический и наиболее вероятный. Полная вероятность возникновения всех этих вариантов должна быть равна 1.

Поскольку риск связан с вероятностью того, что фактическая доходность будет ниже ее ожидаемого значения, распределения вероятностей являются основой для измерения риска.

Предположим,например, что вы финансовый менеджер фирмы, которая решила инвестировать 100 000 долларов сроком на один год. В таблице 1 приведены четыре альтернативных варианта инвестиций:

1. Казначейские векселя (Т-векселя) со сроком погашения один год и ставкой дохода 8%, которые могут быть приобретены с дисконтом (т.е. по цене ниже номинала); в момент погашения будет выплачена их номинальная стоимость.

2. Корпорационные облигации, которые продаются по номиналу с купонной ставкой 9% (т.е. на 100 000 долларов вложенного капитала можно получать 9000 долларов годовых) и сроком погашения 10 лет. Однако ваша фирма планирует продать эти облигации в конце первого года. Следовательно, фактическая доходность по облигациям будет зависеть от уровня процентных ставок на конец года. Этот уровень в свою очередь зависит от состояния экономики на конец года: быстрые темпы экономического развития, вероятно, вызовут повышение процентных ставок, что снизит рыночную стоимость облигаций, в случае экономического спада возможна противоположная ситуация.

3. Проект капиталовложений №1, чистая стоимость которого составляет 100 000 долларов. Денежный поток в течение года равен нулю, все выплаты осуществляются в конце года. Сумма этих выплат зависит от состояния экономики.

4. Альтернативный проект капиталовложений №2, совпадающий по всем параметрам с проектом №1 и отличающийся от него лишь распределением вероятностей ожидаемых в конце года выплат.

Распределением вероятностей называется множество возможных исходов с указанием вероятности появления каждого из них.

Таким образом, в таблице 1 представлены четыре распределения вероятностей, соответствующие четырем альтернативным вариантам инвестирования. Доходность по казначейским векселям точно известна — она составляет 8% и не зависит от состояния экономики. Таким образом, риск по казначейским векселям равен нулю.

Отметим, что инвестиции в казначейские векселя являются безрисковыми только в том смысле, что их номинальная доходность не изменяется в течение данного периода времени. Реальная же доходность казначейских векселей содержит определенную долю риска, поскольку она зависит от фактических темпов роста инфляции в течение периода владения векселями. Более того, казначейские векселя могут представлять проблему для инвестора, который обладает портфелем ценных бумаг с целью получения непрерывного дохода: когда истекает срок платежа по казначейским векселям, необходимо осуществить реинвестирование денежных средств и если процентные ставки снижаются, доход портфеля также уменьшится.

Этот вид риска, который носит название риска нормы реинвестирования, не учитывается в нашем примере, так как период, в течение которого фирма владеет векселями, соответствует сроку их погашения. Наконец, отметим, что релевантная доходность любых инвестиций — это доходность после уплаты налогов, поэтому, значения доходности, используемые для принятия решения, должны отражать доход за вычетом налогов.

По трем другим вариантам инвестирования реальные, или фактические, значения доходности не будут известны до окончания соответствующих периодов владения активами. Поскольку значения доходности не известны с полной определенностью, эти три вида инвестиций являются рисковыми.

Дата добавления: 2014-12-27; просмотров: 2313;