Базовые концепции финансового менеджмента

Содержание финансового менеджмента

Финансовый менеджмент принято рассматривать как науку и как вид управленческой деятельности. Как самостоятельное научное направление финансовый менеджмент имеет свой объект, предмет и теоретико- методологическую базу исследования, а также специфический категорийный аппарат.

В качестве объекта исследования финансового менеджмента выступают финансовые отношения предприятий, осуществляющих свою деятельность в условиях неопределенности и инфляции и взаимодействующих в ходе своего функционирования с финансовым рынком. За более чем 100-летний период своего развития финансовый менеджмент существенно расширил круг изучаемых им проблем. В период зарождения это были финансовые проблемы создания предприятий, в последствии – проблемы управления инвестициями и проблемы банкротства. В настоящее время финансовый менеджмент изучает практически все проблемы, связанные с функционированием финансов современного предприятия. Ряд проблем в последние годы получили углублённое развитие в новых областях знаний, таких, как управление рисками, бюджетирование, антикризисный менеджмент, кеш-менеджмент, инвестиционный менеджмент и др.

Финансовый менеджмент отличает специфический предмет исследования. Им являются принципы и методы разработки и реализации управленческих решений, направленных на оптимизацию финансовых отношений предприятий, выражаемых в формировании, распределении и использовании финансовых ресурсов и организации оборота денежных средств.

Принятие любого решения в области финансов предприятий требует знаний концептуальных основ финансового управления и научно обоснованных методов их реализации, общих закономерностей развития рыночной экономики, а также других сопряженных дисциплин. Поэтому финансовый менеджмент базируется на таких областях знаний, как современная экономическая теории, теория управления организацией, теория финансов, финансовая математика, теория рисков, отраслевые экономики и др. В ходе исследования финансовый менеджмент использует такие общенаучные методы и приемы, как метод сравнительного и выборочного анализа, анализ и синтез, метод научных абстракций, экономико-математический инструментарий.

Рассмотрение финансового менеджмента как особого вида управленческой деятельности требует выделения объекта управления, функций управления и механизма управления. В финансовом менеджменте управленческие решения, направленные на оптимизацию финансовых отношений предприятий, принято подразделять на две группы: финансовые, связанные с формированием капитала организации, и инвестиционные, связанные с выбором объектов инвестирования. Для того чтобы иметь более полное представление об объектах финансового менеджмента, достаточно представить баланс предприятия, где каждая статья – отдельный объект финансового управления.

Функции финансового менеджмента различаются в зависимости от подхода к управлению финансами предприятия (процессный, объектный или смешанный). Механизм финансового менеджмента – это система финансовых инструментов, рычагов и методов, с помощью которых в рамках действующей нормативно-правовой базы обосновываются и принимаются финансовые и инвестиционные управленческие решения, направленные на достижение целей деятельности компании.

Финансовый менеджмент – это еще и искусство. Успехи организации иногда достигаются только благодаря чисто интуитивной комбинации методов финансового управления. Вместе с тем следует отметить, что и интуиция основывается в большинстве случаев на высоком уровне профессиональных знаний тонкостей рынка.

1.2. Принципы, цели и задачи финансового менеджмента

Финансовый менеджмент организации базируется на следующих принципах:

• Интегрированность с общей системой управления предприятием.

• Комплексный характер формирования управленческих решений.

• Высокий динамизм управления.

• Многовариантность подходов к разработке управленческих решений.

• Ориентированность на стратегические цели развития предприятия.

Интегрированность с общей системой управления предприятием означает, что ни одно финансовое решение не может быть реализовано само по себе. Оно всегда сопряжено с принятием решений в какой-либо другой сфере управления предприятием.

Комплексный характер формирования управленческих решений означает, что любое финансовое решение, связанное с формированием, распределением и использованием финансовых ресурсов предприятия и оборотом его денежных средств, отражается на величине финансового результата предприятия и его финансовом состоянии.

Высокий динамизм управления означает, что ни одно финансовое решение, принятое в текущем периоде, пусть даже самое эффективное, не может быть автоматически перенесено на будущий период.

Многовариантность подходов к разработке управленческих решений означает, что любое финансовое решение может быть реализовано несколькими путями. Нужно оценить каждый возможный вариант и выбрать оптимальное решение.

Ориентированность на стратегические цели развития предприятия означает, что ни одно текущее финансовое решение, пусть даже самое эффективное, не может быть принято, если оно противоречит стратегическим целям развития предприятия.

Любое финансовое или инвестиционное управленческое решение, предполагаемое к реализации на предприятии, должно удовлетворять перечисленным принципам.

Среди учёных и практиков нет единого мнения относительно целевой функции финансового менеджмента. Типичные результативно- хозяйственные цели финансового менеджмента, по мнению большинства авторов, могут быть сведены к следующему:

• выживанию организации;

• избежанию банкротства и крупных финансовых неудач;

• максимизации рыночной стоимости фирмы;

• максимизации прибыли в долговременном периоде;

• обеспечению определенного размера «дохода на одну акцию» или «доходности акционерного капитала»;

• росту объемов производства и реализации;

• минимизации расходов.

Формулировка цели финансового менеджмента является важной задачей. При этом следует четко определить содержание цели, ее размер (максимум, минимум, уровень), временные параметры, пространственные характеристики, персональную привязку, ранг в иерархии целей. Важнейшей характеристикой цели является количественная мера цели или целевой показатель. В финансовом менеджменте целевой показатель должен удовлетворять таким требованиям, как:

• базироваться на прогнозировании доходов владельцев фирм;

• быть обоснованным, точным и ясным;

• быть приемлемым для всех аспектов процесса принятия управленческих решений, включая поиск источников средств, собственно инвестирования, распределения доходов (дивидендов);

• быть легко формализуемым.

Охарактеризуем основные цели финансового менеджмента и соответствующие им целевые показатели.

1. Выживание организации. Преимуществом постановки такой цели является мобилизация внутренних резервов на сохранение самой фирмы. К недостаткам цели выживания организации можно отнести неактивный характер фирмы, замкнутость компании на решении своих проблем. Указанная цель не может быть количественно измерена.

Такая цель финансового менеджмента может ставиться компаниями в условиях кризисного состояния экономики и причем на краткосрочный период.

2. Избежание банкротства и крупных финансовых неудач. Постановка такой цели создает возможности для избежания банкротства предприятия. Вместе с тем возможна ошибочная диагностика банкротства. При следовании этой цели возникают проблемы с созданием нормативной базы для идентификации кризисного состояния, а также с выбором целевого показателя.

Цель – избежание банкротства и крупных финансовых неудач – применима в условиях, когда налицо проявление тенденций неблагоприятного положения предприятия.

3. Максимизация рыночной стоимости фирмы. Постановка предприятием такой цели способствует повышению инвестиционных качеств акций, увеличению спроса на них, что в конечном счете приводит к формированию дополнительных финансовых ресурсов из собственных источников, укреплению положения предприятия на рынке, создает возможность привлечения заемных средств, она может быть количественно измерена и формализована.

Трудности при выборе такой цели связаны с недостатками целевого показателя. Это, во-первых, то, что он основан на вероятностных оценках будущих доходов, расходов денежных поступлений и риска, с ним связанного, и, во-вторых, не все фирмы имеют однозначно понимаемую финансовыми аналитиками рыночную стоимость капитала, в частности, если фирма не котирует свои акции на бирже, определение ее рыночной стоимости затруднено.

Данная цель может ставиться, если имеются хорошо развитые рынки капитала, предприятия котируют свои акции на бирже, обеспечена финансовая прозрачность организации.

4. Максимизация прибыли в долговременном периоде. Следование предприятиями данной цели способствует росту благосостояния владельцев акций, наращиванию собственного капитала организаций, а также создает возможности для расширения производства за счет собственных источников и своевременного и полного выполнения обязательств перед государством по уплате налогов. Существуют показатели количественного измерения достижения данной цели.

Трудности при постановке такой цели связаны прежде всего с выбором критериального показателя. Существуют различные виды показателей прибыли, поэтому данная неоднозначность должна устраняться при разработке конкретных показателей оценки эффективности финансовых решений. Данный критерий не срабатывает, если две альтернативы различаются размером прогнозируемых доходов и временем их генерирования. Критерий не учитывает качество ожидаемых доходов, неопределенность и риск, связанный с их получением.

Данная цель приемлема для предприятий с единоличным владельцем или ограниченным их числом, если информация о предприятии доступна и есть возможность определить будущие доходы и расходы.

5. Обеспечение определенного размера «дохода на одну акцию» или «доходности акционерного капитала». При постановке такой цели увеличивается благосостояние собственников, стимулируется спрос на акции компании, обеспечивается приток дополнительных финансовых ресурсов. Следование такой цели создает возможность получения большей прибыли при меньших затратах за счет спекуляции на РЦБ. Цель – обеспечение определенного размера «дохода на одну акцию» или «доходности акционерного капитала» – легко формализуема.

При следовании данной цели возникает опасность отвлечения средств от других направлений использования (например, реального инвестирования). Целевой показатель «дохода на одну акцию» или «доходности акционерного капитала» не учитывает риска неполучения дохода, а также временную стоимость денег.

Этот показатель приемлем в условиях высокой инфляции (относительный показатель лучше, нагляднее характеризует ситуацию) и только на короткий период.

6. Рост объемов производства и реализации. Преимуществами постановки такой цели являются возможность реализации эффекта масштаба с увеличением объема производства и продаж фирмы, а также возможность занять лидирующее положение на рынке, что обеспечивает получение дополнительного дохода за счет проведения разумной ценовой политики. Кроме того, такая цель имеет простой и легко формализуемый целевой показатель.

Максимизация объема производства не всегда ведет к увеличению прибыли, существует опасность перенасыщения рынка и снижения объема продаж.

Такой показатель применим в качестве целевого при наличии широкого рынка сбыта и повышенного спроса на данную продукцию, а также развитого маркетингового отдела на предприятии.

7. Минимизация расходов. Постановка такой цели способствует снижению себестоимости продукции, что может послужить основой для дальнейшего снижения цен на продукцию. У предприятия появляются стимулы для внедрения новаций. Данная цель легко формализуема.

При следовании такой цели возникает опасность упущенных возможностей, ценовой войны, больших налоговых платежей.

Такая цель может ставиться предприятиями, на которых сложилась высокая организация производства и труда, имеются возможности для внедрения новых технологий, использования дешевого сырья, расширения объема производства и сбыта продукции.

Как правило, цель финансового менеджмента формулируется не изолированно, а в совокупности со многими другими целями предприятия. Соответственно возникает проблема их взаимодействия на одном уровне (горизонтальные связи) и по иерархии (вертикальные). Выбор цели представляет, как правило, некий процесс компромиссов между интересами различных групп. Чем яснее у организации представление о целях финансового менеджмента, тем легче их достижение.

Финансовый менеджмент призван решать следующие задачи:

1. Формирование финансового капитала (источников средств) с позиций достаточности величины и оптимального соотношения отдельных его элементов.

2. Обеспечение эффективного использования сформированного объема финансового капитала в разрезе основных направлений деятельности предприятия.

3. Оптимизация денежного оборота.

4. Максимизация прибыли при предусматриваемом уровне финансового риска.

5. Минимизация уровня финансового риска при предусматриваемом уровне прибыли.

6. Обеспечение постоянного финансового равновесия предприятия в процессе его развития.

Рассмотрим содержание каждой из перечисленных задач.

1. Формирование финансового капитала с позиций достаточности величины и оптимального соотношения отдельных его элементов. Решение этой задачи предполагает определение общей потребности в финансовых ресурсах, обеспечение максимизации объёма привлечения собственных финансовых ресурсов за счёт внутренних источников, определение целесообразности формирования собственных ресурсов за счёт внешних источников (эмиссия акций), управление привлечением заёмных средств, обеспечение оптимальной структуры источников финансовых ресурсов предприятия.

2. Для обеспечения наиболее эффективного использования сформированного объёма финансовых ресурсов в разрезе основных направлений деятельности предприятия важным является установление необходимой пропорциональности использования финансовых ресурсов на цели производственного и социального развития; выбор наиболее эффективных направлений операционной и инвестиционной деятельности; выплата необходимого уровня дохода на инвестируемый капитал собственникам и кредиторам.

3. Оптимизация денежного оборота предполагает эффективное управление денежными потоками предприятия (синхронизация объёмов поступления и расходования денег по отдельным периодам); обеспечение необходимой ликвидности оборотных активов; минимизацию свободного остатка денежных средств на расчетном счете.

4. Для обеспечения максимизации прибыли предприятия при установленном уровне риска важным является эффективное управление активами предприятия, выбор наиболее эффективных видов операционной деятельности, вовлечение в оборот заёмных средств, проведение эффективной налоговой, амортизационной и дивидендной политики.

5. Обеспечение минимального уровня риска при предусмотренном уровне прибыли достигантся за счет диверсификации видов операционной, инвестиционной и финансовой деятельности, профилактики и избежания отдельных видов рисков, внедрения эффективных форм внутреннего и внешнего страхования.

6. Обеспечение постоянного финансового равновесия предприятия в процессе его развития возможно за счет формировании оптимальной структуры капитала и активов; установления эффективных пропорций в объёмах формирования финансовых ресурсов из различных источников; достижения достаточного уровня самофинансирования инвестиционных потребностей.

1.3. Организация финансового менеджмента на предприятии

Организационная структура финансового менеджмента – это взаимосвязанная совокупность структурных служб и подразделений предприятия, обеспечивающих разработку и принятие управленческих решений по отдельным аспектам финансовой деятельности и несущих ответственность за результаты этих решений.

Выбор организационной структуры предприятия определяют такие факторы, как: размер предприятия; тип организационной системы управления предприятием (иерархический, функциональный).

Финансовое управление на предприятии может строиться по традиционной и прогрессивной управленческим схемам. Традиционная схема основана на интеграции системы финансового управления с общей системой в рамках единой организационной структуры предприятия, прогрессивная, предполагает осуществление управления отдельными аспектами финансовой деятельности предприятия на основе центров ответственности.

Организационная структура управления финансами на предприятии должна отвечать следующим требованиям:

• интегрированность в общую систему управления предприятием;

• функциональность;

• гибкость;

• оперативность принятия управленческих решений;

• экономичность;

• эффективность.

Структура финансового менеджмента для среднего по масштабам предприятия может быть представлена следующей схемой (рис. 1).

Рисунок 1. Структура финансового менеджмента среднего по масштабам предприятия

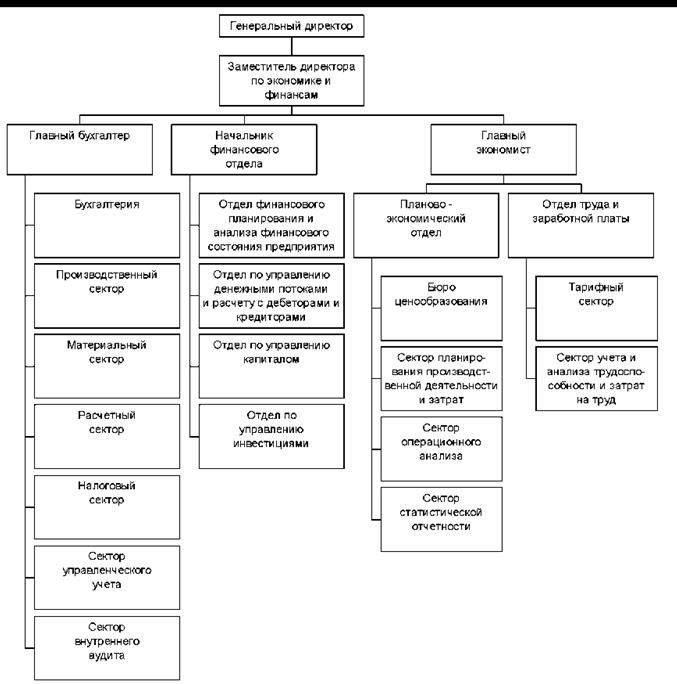

Управление финансами крупного предприятия имеет более сложную структуру и представлено на рис. 2.

Рисунок 2. Структура финансового менеджмента крупного предприятия

Как видно из рисунков 1 и 2, основная роль в процессе управления финансами предприятий отводится зам. директора по экономике и финансам (зам. директора по финансам), который непосредственно подчиняется генеральному директору. Это ключевая фигура, отвечающая за разработку стратегии и тактики финансового менеджмента, их реализацию для достижения целей, стоящих перед предприятием. К должностным обязанностям заместителя директора по экономике и финансам относится решение задач, определяющих финансовую политику и реализующих экономические цели предприятия. Вот некоторые из них:

• Выбор схем управления службой, путей и способов их совершенствования.

• Организация эффективной работы экономической службы, подбор и расстановка кадров, управление структурными подразделениями службы.

• Предоставление заинтересованным лицам финансово - экономических показателей деятельности предприятия.

• Работа с банковской системой и партнерами по бизнесу.

• Формирование и развитие отношений с собственниками.

Следующий уровень управления финансово-экономического сектора – главные специалисты и начальники отделов, возглавляющие функциональные службы, находящиеся под непосредственным руководством зам. директора по экономике и финансам. Это бухгалтерия во главе с главным бухгалтером, финансовый отдел во главе с начальником отдела и планово- экономический отдел, отдел труда и заработной платы и бюро цен под руководством главного экономиста. В представленной структуре бухгалтер отвечает главным образом за выбор учетной политики и организацию учетной деятельности. Он также отвечает за достоверное отражение в учете хозяйственных операций, представление данных учета внутренним и внешним пользователям, правильность ведения налогового учета. Кроме традиционных функциональных подразделений в ее структуру могут быть включены секторы внутреннего аудита, управленческого и налогового учета. Бухгалтерия во главе с главным бухгалтером формирует информационную базу для обоснования финансовых управленческих решений.

Финансовый отдел находится непосредственно в подчинении у заместителя директора по экономике и финансам. В компетенцию отдела входят:

• поиск источников финансирования производства;

• управление структурой капитала предприятия;

• определение наличия и достаточности оборотных средств;

• отслеживание поступления выручки;

• управление дебиторской и кредиторской задолженностью;

• финансовое планирование и прогнозирование;

• привлечение и управление краткосрочными кредитами и финансовыми вложениями;

• участие в составлении бюджета предприятия;

• осуществление финансового анализа;

• оценка экономической эффективности инвестиционных проектов.

Экономическая служба во главе с главным экономистом формирует нормативную базу для обоснования финансовых решений. Деятельность планово-экономического отдела связана с решением следующих задач:

• Планирование производственной деятельности и связанных с ней расходов.

• Разработка путей и методов снижения затрат.

• Проведение операционного анализа.

• Подготовка решений по ценам на различные виды продукции.

• Разработка бизнес-плана.

• Обоснование расценки на производственные операции.

• Учет и анализ трудовых затрат.

• Ведение отчетности по производственно-хозяйственной деятельности.

• Отслеживание фактических результатов финансовой деятельности.

Предложенные две организационные структуры финансового менеджмента на предприятии являются ориентировочными. В зависимости от конкретного предприятия возможна их корректировка. На предприятиях, больших по масштабам деятельности, финансовая служба может содержать значительное число служб, секторов, бюро, отделов. Малые предприятия могут иметь службу, где функции и обязанности групп могут совмещаться и осуществляться меньшим числом работников, но тем не менее и в этом случае должна поддерживаться функциональность данной службы.

Функциональные обязанности финансового менеджера предприятия в наиболее общем виде включают:

• сбор и обработку данных бухгалтерского учета для внутреннего управления финансами и внешних пользователей;

• финансовый анализ и планирование на основе показателей финансовой отчетности;

• принятие долгосрочных инвестиционных решений;

• определение наиболее оптимальной структуры активов, принятие решений об их замене;

• управление портфелем ценных бумаг;

• принятие долгосрочных решений по выбору источников финансирования и формирование структуры капитала;

• управление оборотными активами фирмы;

• другие функции, связанные с защитой активов (страхование), налогообложение, создание системы внутреннего контроля.

1.4. Функции финансового менеджмента

Достижение целей финансового менеджмента обеспечивается посредством выполнения функций. Среди функций финансового менеджмента выделяют две группы:

• функции финансового менеджмента как управляющей системы;

• функции финансового менеджмента как специальной области управления на предприятии.

Охарактеризуем вкратце каждую из групп.

К первой группе относятся такие функции, как:

• разработка финансовой стратегии предприятия;

• создание организационных структур, обеспечивающих принятие и реализацию управленческих решений по всем аспектам финансовой деятельности предприятия;

• формирование эффективных информационных систем, обеспечивающих обоснование альтернативных вариантов управленческих решений;

• осуществление анализа различных аспектов финансовой деятельности предприятия;

• осуществление планирования деятельности предприятия по основным ее направлениям;

• разработка действенной системы стимулирования реализации принятых управленческих решений в области финансовой деятельности;

• осуществление эффективного контроля реализации управленческих решений в области финансовой деятельности.

При разработке финансовой стратегии предприятия исходят из экономической стратегии предприятия и прогноза конъюнктуры финансового рынка. Разработка финансовой стратегии включает формирование системы целей и целевых показателей, определение приоритетных задач, решаемых в ближайшее время, определение политики действий по основным направлениям финансового развития предприятия. Финансовая стратегия – неотъемлемая составная часть экономической стратегии предприятия.

Организационные структуры, обеспечивающие принятие и реализацию управленческих решений, подразделяются на иерархические, функциональные, смешанные. В процессе функционирования предприятия необходимо обеспечить постоянную адаптацию структуры к изменению условий функционирования предприятия и направлениям его финансовой деятельности. Организационная структура финансового менеджмента должна быть интегрирована в общую организационную структуру управления предприятием.

При формировании эффективных информационных систем, обеспечивающих обоснование альтернативных вариантов управленческих решений, необходимо исходить из объема и содержания информационных потребностей предприятия. Для своевременного и полного обеспечения информацией важно определить внешние (периодические финансовые издания; информация, получаемая через интернет) и внутренние (финансовые отчеты, данные постоянного мониторинга за финансовым состоянием) источники информации и обеспечить доступ к ним.

Осуществление анализа различных аспектов финансовой деятельности предприятия проводится с целью выявления резервов повышения рыночной стоимости предприятия и обеспечения его эффективного развития. Он включает проведение экспресс – и углубленного анализа отдельных финансовых операций и результатов финансовой деятельности отдельных структурных подразделений, а также обобщение результатов финансовой деятельности предприятия в целом и в разрезе отдельных направлений деятельности.

Осуществление планирования деятельности предприятия по основным ее направлениям включает разработку системы текущих и оперативных планов по основным направлениям деятельности предприятия, различным структурным подразделениям и по предприятию в целом. При этом исходят из разработанной финансовой стратегии конкретизированной на каждом этапе развития предприятия.

Разработка действенной системы стимулирования реализации принятых управленческих решений в области финансовой деятельности предусматривает формирование системы поощрений (санкций) за выполнение (невыполнение) целевых финансовых показателей, финансовых нормативов, плановых заданий и внедрение индивидуальной системы поощрения за счет введения на предприятии контрактной формы оплаты труда руководителей и финансовых менеджеров.

Осуществление эффективного контроля реализации управленческих решений в области финансовой деятельности предполагает создание системы внутреннего финансового контроля; разделение контрольных функций между отдельными службами и финансовыми менеджерами, определение системы контрольных показателей и контролируемых периодов; оперативное реагирование на результаты контроля.

К функциям финансового менеджмента как специальной области управления на предприятии можно отнести следующие:

• управление активами;

• управление капиталом;

• управление инвестициями;

• управление денежными потоками;

• управление финансовыми рисками и предотвращение банкротства.

Управление активами включает выявление реальной потребности в отдельных видах активов исходя из предусматриваемых объемов операционной, инвестиционной и финансовой деятельности; оптимизацию состава активов с позиций эффективного комплексного их использования; обеспечение ликвидности отдельных видов оборотных активов и ускорение цикла их оборота; выбор эффективных форм и источников финансирования.

Управление капиталом предполагает определение общей потребности в капитале для финансирования формируемых активов; оптимизацию структуры капитала в целях обеспечения наиболее эффективного его использования; разработку системы по рефинансированию капитала в наиболее эффективные виды активов.

Управление инвестициями направлено на формирование видов инвестиционной деятельности; оценку инвестиционной привлекательности отдельных реальных проектов и финансовых инструментов; формирование реальных инвестиционных программ и портфеля финансовых инвестиций; выбор наиболее эффективных форм финансирования инвестиций.

Управление денежными потоками предполагает формирование входных и выходных потоков денежных средств; синхронизацию денежных потоков (входных и выходных) по объему и по времени; эффективное использование остатка временно свободных денежных средств.

В ходе управления финансовыми рисками и предотвращения банкротства выявляется состав основных рисков, присущих хозяйственной деятельности данного предприятия; осуществляется оценка уровня этих рисков и объема, связанных с ними возможных финансовых потерь в разрезе отдельных операций и по хозяйственной деятельности в целом; формируется система по профилактике и минимизации отдельных финансовых рисков; диагностируется уровень угрозы банкротства на основе специальных методик; формируется механизм антикризисного финансового управления предприятием.

В зависимости от целей управления функции финансового менеджмента данной группы могут конкретизироваться.

1.5. Механизм финансового менеджмента

Механизм финансового менеджмента – это система финансовых рычагов и методов, с помощью которых управляющая система в рамках действующей нормативно-правовой базы управляет финансовыми отношениями предприятия.

Как следует из приведенного определения, элементами механизма финансового менеджмента являются:

1) финансовые инструменты;

2) финансовые рычаги;

3) финансовые методы (приемы);

4) государственное нормативно-правовое регламентирование финансовой деятельности организаций.

Охарактеризуем вкратце каждый из перечисленных элементов механизма финансового менеджмента на предприятии.

Финансовый инструмент – это любой контракт, по которому происходит одновременно увеличение финансовых активов одного предприятия и финансовых обязательств долгового или долевого характера другого предприятия.

Различают следующие виды финансовых инструментов:

• первичные (кредиты, займы, облигации, др. долговые ценные бумаги, кредиторская и дебиторская задолженность по текущим операциям);

• вторичные (опционы, фьючерсы, форвардные контракты, процентные свопы, валютные свопы).

Финансовые рычаги – это набор финансовых показателей, посредством которых управляющая система оказывает воздействие на финансово-хозяйственную деятельность предприятия.

По характеру формирования различают следующие виды финансовых показателей:

• показатели, формируемые на макроуровне;

• показатели, формируемые на уровне отрасли и предприятия;

• показатели, характеризующие деятельность контрагентов и конкурентов;

• специальные рычаги финансового менеджмента.

К первой группе показателей относятся:

■ средняя норма доходности капитала;

■ темп инфляции;

■ ставка рефинансирования;

■ ставки налогов;

■ уровень цен (ставки процента) по отдельным финансовым инструментам;

■ курс валюты.

К показателям, формируемым на уровне отрасли и предприятия, можно отнести:

■ уровень цен на производимую продукцию;

■ уровень цен на материально-технические ресурсы;

■ норма рентабельности, закладываемая в цены на продукцию;

■ внутренние нормативы по различным аспектам финансовой деятельности предприятий (предельный размер заемных средств, используемых в обороте; минимальный размер активов в высоколиквидной форме; максимальный размер товарного кредита; максимальный размер вложений средств в ценные бумаги и т.п.).

К показателям, характеризующим деятельность контрагентов и конкурентов, относятся:

■ опубликованные показатели финансовой отчетности конкурентов и контрагентов;

■ показатели всевозможных рейтингов.

Кроме перечисленных групп показателей может быть выделена еще одна – так называемые специальные рычаги финансового менеджмента. К этой группе показателей относятся производственный и финансовый рычаги.

Производственный рычаг – процентное изменение прибыли от реализации продукции (валовая прибыль), вызванное процентным изменением объема реализации. Производственный рычаг используется для управления формированием прибыли от реализации продукции.

Финансовый рычаг:

1) соотношение заемного и собственного капитала;

2) процентное изменение чистой прибыли (прибыли, принадлежащей акционерам), вызванное процентным изменением балансовой прибыли до выплаты процентов за кредит и налога на прибыль. Финансовый рычаг используется для управления заимствованиями.

Методы финансового менеджмента – это совокупность приемов, с помощью которых достигается обоснование принимаемых финансовых и инвестиционных решений. Методы финансового менеджмента можно условно подразделить на неформализованные и формализованные.

К группе неформализованных относятся методы:

• экспертных оценок;

• сценариев;

• психологические;

• морфологические;

• сравнения;

• построения систем показателей;

• построения систем аналитических таблиц.

Вторую группу методов, т.е. формализованных, представляют такие методы, как:

• элементарные методы факторного анализа;

• традиционные методы экономической статистики;

• математико-статистические;

• методы экономической кибернетики и оптимального программирования;

• эконометрические;

• методы исследования операций и теории принятия решений.

Правовая среда функционирования предприятий – это совокупность нормативно-правовых актов, регламентирующих условия формирования внешних и внутренних финансовых отношений и осуществления основных видов финансовой деятельности.

Нормативно-правовое регулирование финансового менеджмента на предприятии осуществляется по следующим направлениям.

Регулирование финансовых аспектов создания предприятий. Это направление регулирования включает установление:

— минимального размера уставного фонда для предприятий отдельных организационно-правовых форм;

— порядка проведения эмиссии.

Регулирование формирования информационной базы управления финансовой деятельностью включает:

— порядок осуществления и методическое обечспечение бухучета,

— содержание плана счетов;

— содержание баланса, стандартов финансовой отчетности.

Налоговое регулирование включает:

— установление общих принципов построения налоговой системы;

— установление видов налогов;

— регламентирование ответственности сторон за нарушение налогового законодательства.

Регулирование порядка и форм амортизации основных средств и нематериальных активов осуществляется:

— через нормы амортизационных отчислений;

— методы начисления амортизации.

В осуществлении кредитных операций регламентируется:

— порядок осуществления кредитных операций;

— формы и виды кредита;

— порядок обеспечения кредита;

— ответственность сторон.

Денежное обращение регулируется:

— через формы денежных расчетов;

— порядок хранения свободного остатка денежных средств;

— порядок оприходования поступления денежных средств;

— ответственность сторон и др.

— лимит сумм наличных денег в кассе;

Базовые концепции финансового менеджмента

Концепция идеальных рынков капиталов

Идеальный рынок капитала – это рынок, на котором не существует никаких затруднений, связанных с обменом ценных бумаг на деньги и обратно.

Идеальный рынок капитала удовлетворяет следующим условиям:

• полное отсутствие трансакционных (брокерских) затрат;

• отсутствие каких-либо налогов;

• наличие большого числа покупателей и продавцов, вследствие чего действия отдельного продавца или покупателя не влияют на цену соответствующей ценной бумаги;

• равный доступ на рынок для юридических и физических лиц;

• отсутствие затрат на информационное обеспечение, что предполагает равнодоступность информации;

• одинаковые (однородные) ожидания у всех действующих лиц;

• отсутствие затрат, связанных с финансовыми затруднениями.

Концепция дисконтированного денежного потока

Анализ дисконтированного денежного потока (DCF) основан на временной ценности денег и сводится к процессу оценки будущих денежных потоков.

Анализ DCF проводится в четыре этапа:

• расчет прогнозируемых денежных потоков;

• оценка степени риска для денежных потоков;

• включение оценки риска в анализ потоков;

• определение приведенной стоимости.

Ставка дисконта или «альтернативные затраты» – это норма дохода, который мог бы быть получен при инвестировании средств в наилучший из возможных альтернативных проектов, имеющих одинаковую степень риска.

Факторы, влияющие на величину ставки дисконта:

• степень риска конкретного денежного потока;

• превалирующий уровень показателей доходности;

• периодичность денежных потоков.

Теория структуры капитала Модильяни и Миллера

Согласно теории структуры капитала Модильяни и Миллера (1958 г.), стоимость любой организации определяется исключительно ее будущими доходами (их уровнем и рискованностью) и не зависит от структуры ее капитала. Теория основана на концепции идеальных рынков капитала. Существо доказательства состоит в следующем: если финансирование деятельности фирмы более выгодно за счет заемного капитала, а не за счет собственных источников средств, то владельцы акций компании со смешанной структурой капитала предпочтут продать часть акций своей фирмы, использовав вырученные средства на покупку акций фирмы, не пользующейся привлеченными источниками, и восполнив недостаток в финансовых средствах за счет заемного капитала. Одновременно операции с ценными бумагами фирм с относительно высокой и относительно низкой долей заемного капитала приведут в конце концов к тому, что цены таких фирм будут примерно равными.

Ограниченность этой теории:фактор структуры капитала не влияет на цену акций фирмы.

В 1963 г. Модильяни и Миллер модифицировали свою теорию структуры капитала, создав теорию компромисса между экономией от снижения налоговых выплат и финансовыми затратами. Суть этой теории может быть сведена к следующему: по мере увеличения доли заемного капитала стоимость фирмы возрастает благодаря экономии от снижения налогов. Начиная с определенного момента (когда достигается оптимальная структура капитала) рост задолженности ведет к снижению стоимости фирмы, поскольку экономия от снижения налогов перекрывается растущими затратами, связанными с поддержанием высокой доли заемного капитала.

Выводы, следующие из модифицированной теории структуры капитала, следующие:

• наличие определенной доли заемного капитала выгодно предприятию;

• чрезмерное использование заемного капитала отрицательно сказывается на деятельности организации;

• для каждого предприятия существует своя оптимальная структура капитала.

Теория дивидендов Модильяни и Миллера

Суть теории иррелевантности дивидендов Модильяни- Миллера: для идеальных рынков капитала политика выплаты дивидендов не влияет на стоимость фирмы.

Теория основана на следующих допущениях:

• наличие идеальных рынков капитала;

• политика выплаты дивидендов, которой придерживается фирма, не влияет на ее бюджет капиталовложений;

• поведение всех инвесторов является рациональным (рациональное поведение означает, что инвесторы всегда предпочитают увеличение богатства его уменьшению).

В сущности, каждый доллар, выплаченный сегодня в виде дивидендов, уменьшает сумму нераспределенной прибыли, которая может быть инвестирована в новые активы, и данное уменьшение должно быть компенсировано за счет эмиссии акций. Новым акционерам необходимо будет выплачивать дивиденды, и эти выплаты снижают приведенную стоимость ожидаемых дивидендов для прежних акционеров на величину, равную сумме дивидендов, полученных ими в текущем году. Таким образом, каждый доллар полученных дивидендов лишают акционеров будущих дивидендов на эквивалентную в дисконтированном масштабе величину. Ввиду этого акционерам будет безразличен выбор между получением дивидендов на сумму 1 доллар сегодня и получением в будущем дивидендов, приведенная стоимость которых составляет тот же доллар. Следовательно, политика выплаты дивидендов не окажет никакого влияния на цену акций.

Теория портфеля и модель оценки доходности финансовых активов

Суть теории портфеля Г. Марковица состоит в следующем: совокупный уровень риска может быть снижен за счет объединения рисковых активов в портфель. Фактором снижения риска активов, объединенных в портфель, служит отсутствие положительной связи между доходностью большинства видов активов.

Выводы, следующие из теории портфеля:

• для минимизации риска инвесторам следует объединять рисковые активы в портфели;

• уровень риска по каждому отдельному виду активов следует измерять не изолированно от остальных активов, а с точки зрения его влияния на общий уровень риска диверсифицированного портфеля инвестиций.

Ограниченность теории портфеля: она не конкретизирует взаимосвязь между уровнем риска и требуемой доходностью.

Взаимосвязь теории портфеля и модели оценки доходности финансовых активов (САРМ): модель САРМ конкретизирует взаимосвязь между уровнем риска и требуемой доходностью.

Согласно модели (САРМ), требуемая доходность для любого вида рисковых активов представляет собой функцию трех переменных:

• безрисковой доходности;

• средней доходности на рынке ценных бумаг;

• индекса колеблемости доходности данного финансового актива по отношению к доходности на рынке в среднем.

Теория ценообразования опционов

Опцион представляет собой право, но не обязательство, купить или продать какие-то активы по заранее оговоренной цене в течение определенного установленного периода времени. Предметами опционных сделок в основном являются обыкновенные акции, а также фьючерсные контракты на такие активы, как долговые инструменты (например, государственные облигации и векселя); стандартные товары (например, пшеница и золото); иностранная валюта (например, доллары США и др.).

Хотя опционы существуют уже длительное время, формализованная модель ценообразования опционов была предложена Фишером Блэком и Майроном Шоулзом лишь в 1973 г. Математическая формула для вычисления стоимости опционов и других производных инструментов оказала огромное влияние на развитие теории и практики финансов.

Модель основана на следующих предположениях:

• по базисному активу колл-опциона дивиденды не выплачиваются в течение всего срока действия опциона;

• нет трансакционных затрат, связанных с покупкой или продажей акций или опциона;

• краткосрочная безрисковая процентная ставка известна и является постоянной в течение всего срока действия опциона;

• любой покупатель ценной бумаги может получать ссуды по краткосрочной безрисковой ставке для оплаты любой части ее цены;

• короткая продажа разрешается без ограничений, при этом продавец получит немедленно всю наличную сумму за проданную без покрытия ценную бумагу по сегодняшней цене;

• колл-опцион может быть исполнен только в момент истечения опциона;

• торговля ценными бумагами ведется непрерывно, и цена акции движется непрерывно и случайным образом.

Согласно модели ценообразования опционов, на текущую стоимость опциона влияют пять факторов: стоимость опциона возрастает с ростом цены акции, но с меньшим темпом; если цена исполнения возрастает, то стоимость опциона снижается, но абсолютное изменение ее меньше; если период действия опциона возрастает, то возрастает и его стоимость; при возрастании безрисковой процентной ставки стоимость опциона возрастает незначительно; с увеличением вариации цены базисного актива стоимость опциона увеличивается.

В сфере финансового менеджмента к решениям, принимаемым в рамках теории опциона, могут быть отнесены:

■ оценка целесообразности прекращения арендных отношений;

■ оценка целесообразности отказа от реализации инвестиционного проекта и др.

Гипотеза эффективности рынков капиталов

Эффективный рынок – это такой рынок, в ценах которого находит отражение вся известная информация о ситуации на рынке. Рынки могут быть эффективными лишь при наличии большого числа людей, верящих в неэффективность рынков и соответственно стремящихся к получению сверхдоходов, т.е. доходов превышающих те, которые соответствуют рисковости данных активов.

Условия, обеспечивающие информационную эффективность рынка:

• информация становится доступной всем субъектам рынка одновременно, и ее получение не связано с какими-либо затратами;

• отсутствуют трансакционные затраты, налоги и другие факторы, препятствующие совершению сделок;

• сделки, совершаемые отдельными физическими и юридическим лицом, не могут повлиять на общий уровень цен;

• все субъекты рынка действуют рационально, стремясь максимизировать ожидаемую выгоду.

Ввиду невыполнения этих условий ни на одном рынке необходимо провести различие между идеальной информационной эффективностью и экономической информационной эффективностью:

■ на идеально эффективном рынке, где соблюдаются все вышеперечисленные условия, цены всегда отражают всю известную информацию, новая информация вызывает немедленное изменение цен, а получение сверхдоходов возможно только в результате счастливой случайности;

■ на экономически эффективном рынке (не все перечисленные выше условия соблюдаются) цены не могут немедленно реагировать на поступление новой информации, однако при условии элиминирования информационных и трансакционных затрат сверхдоходы отсутствуют.

Существует три формы эффективности рынков:

• слабая, которая подразумевает, что вся информация, содержащаяся в прошлых изменениях цен, полностью отражена в текущих рыночных ценах;

• умеренная, предполагающая, что текущие рыночные цены отражают не только изменения цен в прошлом, но также всю остальную общедоступную информацию;

• сильная, предполагающая, что в текущих рыночных ценах отражена вся информация – общедоступная и доступная лишь отдельным лицам.

Компромисс между риском и доходностью: при умеренной эффективности рынка, когда в ценах отражена вся общедоступная информация и, следовательно, стоимости ценных бумаг не содержат никаких искажений, альтернативы заключаются в том, что более высокие доходы сопряжены с более высоким риском. Другими словами, курсы ценных бумаг формируются таким образом, что получение сверхдоходов исключено и, следовательно, различия в ожидаемых значениях доходности определяются исключительно различиями в степени риска.

Гипотеза эффективности рынков для инвесторов указывает на то, что любая оптимальная стратегия капиталовложений включает:

• определение приемлемого уровня риска;

• формирование диверсифицированного портфеля инвестиций, имеющих приемлемую степень риска;

• минимизацию транзакционных затрат с помощью стратегии «купил и держи».

Для менеджеров гипотеза эффективности рынков и вытекающая из нее концепция компромисса между риском и доходностью подсказывает, что нельзя увеличить стоимость фирмы с помощью операций на финансовом рынке.

Теория агентских отношений

Теория агентских отношений положена в основу урегулирования потенциального конфликта интересов собственников и других агентов.

К агентским отношениям, согласно вышеназванной теории, относятся:

1) отношения между акционерами и менеджерами;

2) отношения между кредиторами и акционерами.

Конфликт «менеджеры и акционеры»: возникает, когда менеджеры владеют менее чем 100% акций компании. Для разрешения возникающих конфликтов используются механизмы, побуждающие менеджеров действовать в интересах акционеров и кредиторов:

• стимулы;

• ограничения;

• наказания.

Использование перечисленных механизмов приводит к возникновению агентских затрат. К ним относятся:

• расходы на осуществление контроля за деятельностью менеджеров, например расходы на проведение аудиторских проверок;

• расходы на создание организационной структуры, ограничивающей возможность нежелательного поведения менеджеров, например введение в состав правления внешних инвесторов;

• альтернативные затраты, возникающие в тех случаях, когда условия, установленные акционерами, например обязательное голосование акционеров по определенным вопросам, ограничивают действия менеджеров, противоречащие достижению основной цели – увеличению богатства акционеров.

Агентские затраты оправданы до тех пор, пока они перекрываются ростом прибыли.

Стимулами для менеджеров действовать в интересах акционеров являются:

• системы стимулирования на основе показателей эффективности и результативности деятельности организации в виде опционов на приобретение акций предприятия или, что более эффективно, в виде наградных пакетов акций;

• непосредственное вмешательство акционеров в управление путем вступления в контакт с руководством предприятия или внесения предложений, которые должны быть вынесены на голосование на ежегодных собраниях акционеров;

• угроза увольнения, если его инициаторы наберут нужное число голосов акционеров;

• угроза скупки контрольного пакета акций организации новым инвестором, который, как правило, сменяет руководство.

Конфликт «акционеры и кредиторы». У акционеров имеется реальная возможность переложить потери на кредиторов. Акционерам, действуя через своих агентов, не следует совершать действия, являющиеся, очевидно, несправедливыми по отношению к каким-либо лицам, заинтересованным в деятельности фирмы (например, кредиторам) по следующим причинам:

1. В случае таких попыток кредиторы станут защищать себя, вводя ограничительные положения в будущие соглашения о предоставлении займов.

2. Такое поведение акционеров неэтично.

3. Если кредиторы установят, что менеджеры пытаются увеличить богатство акционеров за их счет, они либо откажутся от ведения дел с этой фирмой, либо станут взимать с нее проценты выше обычных в качестве компенсации за риск возможной эксплуатации.

Конфликт «инсайдеры и аутсайдеры». Данный конфликт возникает между владельцами капитала, имеющими больше информации по компании (инсайдеры), и лицами, получающими информацию только на рынке (аутсайдеры) и участие которых в управлении строится по принципу «одна акция – один голос».

Теория асимметричной информации

Асимметричная информация имеет место тогда, когда менеджер знает о перспективах своей фирмы больше, чем аналитики и инвесторы, наблюдающие за этой фирмой. Асимметричная информация имеет значительное влияние на финансовые рынки и на решения, принимаемые менеджерами.

Суть теории асимметричной информации: в зависимости от характера недоступной для посторонних информации менеджеры фирмы могут справедливо полагать, что акции или облигации их фирм имеют заниженную или завышенную стоимость.

Сигнализация – это информирование о скрытом от рынка потенциале предприятия.

Значение информационной асимметрии и сигнализации в управлении финансами заключается в том, что менеджеры могут использовать сигналы для того, чтобы довести информацию до инвесторов в целях максимизации стоимости ценных бумаг фирмы.

Дата добавления: 2017-03-29; просмотров: 1227;