Анализ капитальных вложений. Методы отбора и реализации инвестиционных проектов

Стратегический анализ и оценка возможностей инвестиционного развития

Инвестиции имеют большое значение как для будущего положения предприятия, так и для экономики страны в целом. С их помощью осуществляется расширенное воспроизводство производственных средств и фондов интеллектуально-информационного характера, укрепляется материально-техническая база субъектов хозяйствования. Это позволяет предприятиям увеличивать объемы производства, наращивать прибыль, улучшать условия труда персонала, снижать себестоимость производства продукции, работ, услуг, расширять и качественно улучшать их ассортимент, новизну и привлекательность, обеспечивать конкурентоспособность.

Инвестиции – долгосрочные вложения средств в активы предприятия с целью увеличения прибыли и наращивания собственного капитала. Они отличаются от текущих затрат продолжительностью времени (вкладываются на срок более года), приносят экономический эффект на протяжении нескольких лет.

Задачи анализа инвестиций состоят в оценке динамики, степени выполнения плана и изыскании резервов увеличения объемов инвестиций и повышения их эффективности.

Анализ капитальных вложений. Методы отбора и реализации инвестиционных проектов

Инвестиционный анализ позволяет оценить финансовую состоятельность инвестиционного проекта и представляет собой комплекс аналитических методов и приемов оценки эффективности инвестиционного проекта за весь срок его осуществления во взаимосвязи с объектом инвестирования с точки зрения оценки эффективности проекта в целом и эффективности участия в проекте.

При принятии решений в бизнесе о долгосрочных инвестициях возникает потребность в прогнозировании их эффективности. Для этого нужен долгосрочный анализ доходов и издержек, на основании которых рассчитывают следующие показатели:

• срок окупаемости инвестиций;

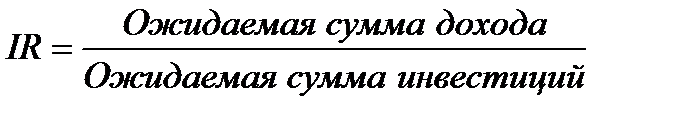

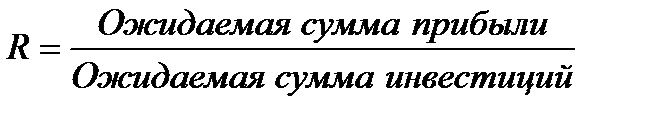

• индекс рентабельности инвестиций (IR);

• чистый приведенный эффект, или чистая текущая стоимость (NPV);

• внутренняя норма доходности (IRR);

• средневзвешенный срок жизненного цикла инвестиционного проекта, т.е. дюрация (D).

В основу расчета этих показателей положено сравнение объема предполагаемых инвестиций и будущих денежных поступлений. Первые два могут базироваться как на учетной величине денежных поступлений, так и на дисконтированных доходах с учетом временной компоненты денежных потоков.

Первый метод оценки эффективности инвестиционных проектов заключается в определении срока, необходимого для того, чтобы инвестиции окупили себя. Этот метод является наиболее простым и поэтому наиболее распространенным.

Пример 1.

| Проект А | Проект Б | |

| Стоимость, тыс. руб. | ||

| Прибыль, тыс. руб.: | ||

| первый год | ||

| второй год | ||

| третий год | ||

| четвертый год | ||

| пятый год | ||

| шестой год | - |

Всего 1200 1500

Проекты А и Б требуют инвестиций по 1000 тыс. руб. каждый. Проект А обеспечивает более высокую прибыль в первые два года, после чего доходы снижаются, а проект Б - по 250 тыс. руб. на протяжении шести лет. Из этого следует, что инвестиции в первый проект окупятся за три года, а во второй - за четыре года. Исходя из окупаемости, первый проект более выгоден, чем второй.

Если доходы от проекта распределяются равномерно по годам (проект Б), то срок окупаемости инвестиций определяется делением суммы инвестиционных затрат на величину годового дохода:

tБ =1000/250 = 4 года.

При неравномерном поступлении доходов (проект А) срок окупаемости определяют прямым подсчетом числа лет, в течение которых доходы возместят инвестиционные затраты в проект, т.е. доходы сравняются с расходами.

Недостатком данного метода является то, что он не учитывает разницу в доходах по проектам, получаемых после периода их окупаемости. Если исходить только из срока окупаемости инвестиций, то нужно инвестировать проект А. Однако здесь не учитывается, что проект Б обеспечивает значительно большую сумму прибыли. Следовательно, оценивая эффективность инвестиций, надо принимать во внимание не только сроки их окупаемости, но и доход на вложенный капитал, для чего рассчитываются индекс рентабельности (IR) и уровень рентабельности инвестиций (R):

;

;

.

.

Из нашего примера видно, что необходимо вложить средства в проект Б, так как

для проекта А

IR= 1200/1000 • 100% = 120%,

а для проекта Б

IR = 1500/1000 • 100% = 150%.

Однако и этот показатель, рассчитанный на основании учетной величины доходов, имеет свои недостатки: он не учитывает распределения притока и оттока денежных средств по годам. В рассматриваемом примере денежные поступления на четвертом году имеют такой же вес, как и на первом. Обычно же руководство предприятия отдает предпочтение более высоким денежным доходам в первые годы. Это является веским аргументом в пользу проекта А, несмотря на его более низкую норму прибыли. Поэтому более научно обоснованной является оценка эффективности инвестиций, основанная на методах наращения (компаундирования) или дисконтирования денежных поступлений, учитывающих изменение стоимости денег во времени.

Сущность метода компаундированиясостоит в определении суммы денег, которую будет иметь инвестор в конце операции. Этот метод подразумевает исследование денежного потока от настоящего к будущему. Заданными величинами здесь являются исходная сумма инвестиций, срок и процентная ставка доходности, а искомой величиной - сумма средств, которая будет получена после завершения операции.

Например, если бы нам нужно было вложить в банк, который выплачивает 20% годовых, 1000 тыс. руб. на три года, то мы рассчитали бы следующие показатели доходности:

за первый год 1000 (1 + 20%) = 1000 • 1,2 = 1200 тыс. руб.;

за второй год 1200 (1 + 20%) = 1200 • 1,2 = 1440 тыс. руб.;

за третий год 1440 (1 + 20%) = 1440 • 1,2 = 1728 тыс. руб.

Это можно записать и таким образом:

1000 • 1,2 • 1,2 • 1,2 = 1000 • 1,23 = 1728 тыс. руб.

Данный пример показывает методику определения стоимости инвестиций при использовании сложных процентов. Сумма годовых процентов каждый год возрастает, и мы имеем доход как с первоначального капитала, так и с процентов, полученных за предыдущие годы.

Поэтому для определения стоимости, которую будут иметь инвестиции через несколько лет, при использовании сложных процентов применяют следующую формулу:

FV = PV (l + r)n,

где FV - будущая стоимость инвестиций через n лет;

PV - первоначальная сумма инвестиций;

г - ставка процентов в виде десятичной дроби;

n - число лет в расчетном периоде.

При начислении процентов по простой ставке используется следующая формула:

FV = PV (1 + r * n) = 1000 • (1 + 0,2 • 3) = 1600 тыс. руб.

Если проценты по инвестициям начисляются несколько раз в году по ставке сложных процентов, то формула для определения будущей стоимости вклада имеет следующий вид:

FV = PV (l + r / m)nm,

где m — число периодов начисления процентов в году.

Допустим, что в приведенном примере проценты начисляются ежеквартально (m = 4, n = 3). Тогда будущая стоимость вклада через три года составит:

FV = 1000 (1 + 0,2 / 4)12 = 1000 • 1,79585 = 1795,85 тыс. руб.

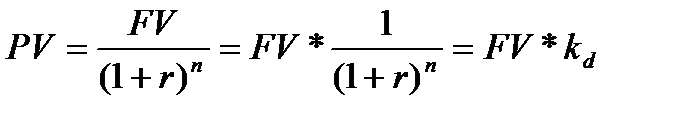

Метод дисконтирования денежных поступлений (ДДП)— исследование денежного потока в обратном направлении, т.е. от будущего к текущему моменту времени, позволяет привести будущие денежные поступления к сегодняшним условиям. Для этого используется следующая формула:

,

,

где kd — коэффициент дисконтирования.

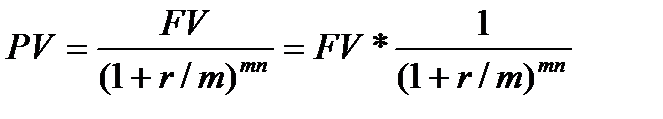

Если начисление процентов осуществляется m раз в году, то для расчета текущей стоимости будущих доходов используется следующая формула:

.

.

Иначе говоря, ДДП используется для определения суммы инвестиций, которые необходимо вложить сейчас, чтобы довести их стоимость до требуемой величины при заданной ставке процента.

Для того чтобы через три года стоимость инвестиций составила 1728 тыс. руб. при ставке 20%, необходимо вложить следующую сумму:

PV= 1728 • 1/1,23 = 1728 • 0,5787 = 1000 тыс. руб.

Пример 2.Предприятие рассматривает вопрос о том, стоит ли вкладывать 150 тыс. руб. в проект, который через два года принесет доход 200 тыс. руб. Решено вложить деньги только при условии, что годовой доход от этой инвестиции, который можно получить, положив деньги в банк, составит не менее 10%. Для того чтобы через два года получить 200 тыс. руб., компания сейчас должна вложить под 10% годовых 165 тыс. руб. (200 • 1/1,12). Проект дает доход в 200 тыс. руб. при меньшей сумме инвестиций (150 тыс. руб.). Это значит, что ставка дохода превышает 10%. Следовательно, проект является выгодным.

ДДП положено в основу методов определения чистой (приведенной) текущей стоимости проектов, уровня их рентабельности, внутренней нормы доходности и дюрации инвестиций.

Метод чистой текущей стоимости (NPV)состоит в следующем.

1.Определяется текущая стоимость затрат (10), т.е. решается вопрос, сколько инвестиций нужно зарезервировать для проекта.

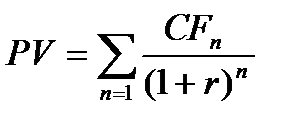

2.Рассчитывается текущая стоимость будущих денежных поступлений от проекта, для чего доходы за каждый год CF (кеш-флоу) приводятся к текущей дате:

.

.

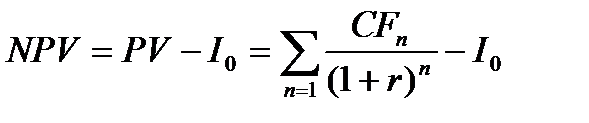

3. Текущая стоимость затрат (I0) сравнивается с текущей стоимостью доходов (PV). Разность между ними составляет чистую текущую стоимость проекта (NPV):

.

.

NPV показывает чистые доходы или чистые убытки инвестора от помещения денег в проект по сравнению с хранением денег в банке. Если NPV > 0, значит, проект принесет больший доход, чем при альтернативном размещении капитала. Если же NPV < 0, то проект имеет доходность ниже рыночной, и поэтому деньги выгоднее оставить в банке. Если NPV = 0, то проект не является ни прибыльным, ни убыточным.

Пример 3.

Предположим, предприятие рассматривает вопрос о целесообразности вложения 3600 тыс. руб. в проект, который в первый год может дать прибыль 2000 тыс. руб., во второй год - 1600, в третий - 1200 тыс. руб. При альтернативном вложении капитала ежегодный доход составит 10%. Стоит ли вкладывать средства в этот проект? Чтобы ответить на этот вопрос, рассчитаем NPV с помощью дисконтирования денежных поступлений.

Сначала определим текущую стоимость 1 руб. при г = 10 %.

Год 1-й 2-й 3-й

(1+г)-n 0,909 0,826 0,751

Затем рассчитаем текущую стоимость доходов.

| Год | Денежные поступления, тыс. руб. | Коэффициент дисконтирования | Текущая стоимость доходов, тыс. руб. |

| (3600) | 1,0 0,909 0,826 0,751 | (3600) 1321,6 901,2 4040,8 |

Чистая текущая стоимость денежных поступлений составляет:

NPV = 4040,8 - 3600 = 440,8 тыс. руб.

В нашем примере она больше нуля. Следовательно, доходность проекта выше 10%. Для получения запланированной прибыли нужно было бы вложить в банк 4040 тыс. руб. Поскольку проект обеспечивает такую доходность при затратах 3600 тыс. руб., то он выгоден, так как позволяет получить доходность больше 10%.

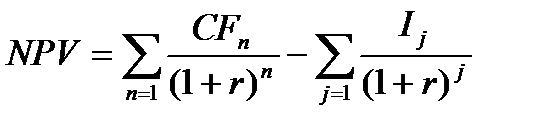

В случаях когда деньги в проект инвестируются не разово, а частями на протяжении нескольких лет, для расчета NPV применяется следующая формула:

,

,

где n - число периодов получения доходов;

j - число периодов инвестирования средств в проект.

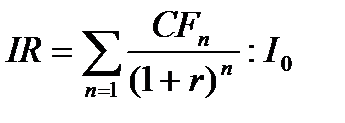

Важным показателем, используемым для оценки и прогнозирования эффективности инвестиций, является индекс рентабельности, основанный на дисконтировании денежных поступлений инвестиций. Расчет его производится по формуле:

.

.

В отличие от чистой текущей стоимости данный показатель является относительным, поэтому его удобно использовать при выборе варианта проекта инвестирования из ряда альтернативных.

| Проект | Инвестиции | Годовой доход в течение пяти лет | PV из расчета 10 % годовых | NPV | Индекс рентабельности |

| А | 568,5 | 68,5 | 1,14 | ||

| В | 322,0 | 22,0 | 1,07 | ||

| С | 876,5 | 76,5 | 1,09 |

По величине NPV наиболее выгоден проект С, а по уровню индекса рентабельности - проект А.

Дата добавления: 2017-11-04; просмотров: 512;