Оценка финансовой устойчивости предприятия на основе анализа соотношения собственного и заемного капитала

Финансовое состояние предприятий, его устойчивость во многом зависят от оптимальности структуры источников капитала (соотношения собственных и заемных средств) и от оптимальности структуры активов предприятия и в первую очередь от соотношения основных и оборотных средств, а также от уравновешенности активов и пассивов предприятия по функциональному признаку.

Поэтому вначале необходимо проанализировать структуру источников предприятия и оценить степень финансовой устойчивости и финансового риска. С этой целью рассчитывают следующие показатели:

– коэффициент финансовой автономии (или независимости) – удельный вес собственного капитала в его общей сумме;

– коэффициент финансовой зависимости – доля заемного капитала в общей валюте баланса;

– коэффициент текущей задолженности – отношение краткосрочных финансовых обязательств к общей валюте баланса;

– коэффициент долгосрочной финансовой независимости (или коэффициент финансовой устойчивости) – отношение собственного и долгосрочного заемного капитала к общей валюте баланса;

– коэффициент покрытия долгов собственным капиталом (коэффициент платежеспособности) – отношение собственного капитала к заемному;

– коэффициент финансового левериджа или коэффициент финансового риска – отношение заемного капитала к собственному.

Чем выше уровень первого, четвертого и пятого показателей и ниже второго, третьего и шестого, тем устойчивее ФСП. В нашем примере (табл. 10.1) доля собственного капитала имеет тенденцию к повышению. За отчетный год она увеличилась на 2,1 %, так как темпы прироста собственного капитала выше темпов прироста заемного. Плечо финансового рычага уменьшилось на 3,5%. Это свидетельствует о том, что финансовая зависимость предприятия от внешних инвесторов несколько снизилась.

Таблица 10.1

Структура пассивов (обязательств) предприятия

| Показатель | Уровень показателя | ||

| на начало года | на конец года | изме-нение | |

| Уд. вес собственного капитала в общей валюте баланса (коэф-фициент финансовой автономии предприятия),% | 55,1 | 52,5 | -2,6 |

| Уд. вес заемного капитала (коэффициент фин. зависимости),% | 44,9 | 47,5 | +2,6 |

| Коэффициент текущей задолженности | 33,9 | 38,2 | +4,3 |

| Коэффициент долгосрочной финансовой независимости | 66,1 | 61,8 | -4,3 |

| Коэффициент покрытия долгов собственным капиталом | 1,23 | 1,1 | -0,13 |

| Коэффициент финансового левериджа (плечо фин. рычага) | 0,81 | 0,906 | +0,096 |

Оценка изменений, которые произошли в структуре капитала, может быть разной с позиций инвесторов и предприятия. Для банков и прочих кредиторов более надежна ситуация, если доля собственного капитала у клиентов более высокая. Это исключает финансовый риск. Предприятия же, как правило, заинтересованы в привлечении заемных средств по двум причинам:

1) проценты по обслуживанию заемного капитала рассматриваются как расходы и не включаются в налогооблагаемую прибыль;

2) расходы на выплату процентов обычно ниже прибыли, полученной от использования заемных средств в обороте предприятия, в результате чего повышается рентабельность собственного капитала.

В рыночной экономике большая и все увеличивающаяся доля собственного капитала вовсе не означает улучшения положения предприятия, возможности быстрого реагирования на изменение делового климата. Напротив, использование заемных средств свидетельствует о гибкости предприятия, его способности находить кредиты и возвращать их, т.е. о доверии к нему в деловом мире.

Наиболее обобщающим показателем среди выше рассмотренных является коэффициент финансового левериджа. Всё остальные показатели в той или иной мере определяют его величину.

Нормативов соотношения заемных и собственных средств практически не существует. Они не могут быть одинаковыми для разных отраслей и предприятий. Доля собственного и заемного капитала в формировании активов предприятия и уровень финансового левериджа зависят от отраслевых особенностей предприятия. В тех отраслях, где медленно оборачивается капитал и высокая доля внеоборотных активов, коэффициент финансового левериджа не должен быть высоким. В других отраслях, где оборачиваемость капитала высокая и доля основного капитала низкая, он может быть значительно выше. Уровень финансового рычага зависит также от конъюнктуры товарного и финансового рынка, рентабельности основной деятельности, стадии жизненного цикла предприятия и т.д.

Для определения нормативного значения коэффициентов финансовой автономии, финансовой зависимости и финансового левериджа необходимо исходить из фактически сложившейся структуры активов и общепринятых подходов к их финансированию (табл. 10.2).

Таблица 10.2

Подходы к финансированию активов предприятия

| Вид актива | Удельный вес на конец года, % | Подходы к их финансированию | ||

| агрессивный | умеренный | консерва- тивный | ||

| Внеоборотные активы | 40% – ДЗК 60% – СК | 30% – ДЗК 70% – СК | 20% – ДЗК 80% – СК | |

| Постоянная часть оборотных активов | 50% – ДЗК 50% – СК | 20% – ДЗК 80% – СК | 100% – СК | |

| Переменная часть оборотных активов | 100% – КЗК | 100% – КЗК | 50% – СК 50% – КЗК |

Примечание. ДЗК – долгосрочный заемный капитал, СК – собственный капитал, КЗК – краткосрочный заемный капитал.

Постоянная часть оборотных активов – это тот минимум, который необходим предприятию для осуществления операционной деятельности и величина которого не зависит от сезонных колебаний объема производства и реализации продукции. Как правило, она полностью финансируется за счет собственного капитала и долгосрочных заемных средств.

Переменная часть оборотных активов подвержена колебаниям в связи с сезонным изменением объемов деятельности. Финансируется она обычно за счет краткосрочного заемного капитала, а при консервативном подходе – частично и за счет собственного капитала.

Определим нормативную величину коэффициентов финансовой независимости, зависимости и финансового риска:

а) при агрессивной финансовой политике:

Кфн = 33 * 0,6 + 35 * 0,5 + 32 * 0 = 37,3%,

Кфз = 33 * 0,4 + 35 * 0,5 + 32 * 1 = 62,7%, Кфр = 62,7 / 37,3 = 1,68;

б) при умеренной финансовой политике:

Кфн = 33 * 0,7 + 35 * 0,8 + 32 * 0 = 51,1%,

Кфз = 33 * 0,3 + 35 * 0,2 + 32 * 1 = 48,9%, Кфр =48,9 / 51,1 = 0,95;

в) при консервативной финансовой политике:

Кфн = 33 * 0,8 + 35 * 1,0 + 32 * 0,5 = 78,9%

Кфз =100 – 78,9 = 21,1%, Кфр =21,1 / 78,9 = 0,27.

Судя по фактическому уровню данных коэффициентов (0,525; 0,475; 0,91), можно сделать заключение, что предприятие проводит умеренную финансовую политику и степень финансового риска не превышает нормативный уровень при сложившейся структуре активов предприятия.

Изменение величины коэффициента финансового левериджа (плеча финансового рычага) на уровне предприятия зависит от доли заемного капитала в общей сумме активов, доли основного капитала в общей сумме активов, соотношения оборотного и основного капитала, доли собственного оборотного капитала в формировании текущих активов, а также от доли собственного оборотного капитала в общей сумме собственного капитала (коэффициента маневренности собственного капитала):

(10.1)

(10.1)

Таблица 10.3

Исходные данные для расчета влияния факторов

| На начало года | На конец года | |

| Коэффициент финансового левериджа | 0,81 | 0,906 |

| Доля заемного капитала в активах | 0,449 | 0,4754 |

| Доля основного капитала в общей сумме активов | 0,3873 | 0,331 |

| Приходится оборотного капитала на рубль основного капитала | 1,589 | 2,0213 |

| Доля собственного капитала в формировании оборотных активов | 0,446 | 0,429 |

| Коэффициент маневренности собственного капитала | 0,496 | 0,547 |

Расчет влияния данных факторов произведем способом цепной подстановки:

Кф.л0 = 0,449 : 0,3873 : 1,589 : 0,446 * 0,496 = 0,81

Кф.лусл1 = 0,4754 : 0,3873 : 1,589 : 0,446 * 0,496 = 0,86

Кф.лусл2 = 0,4754 : 0,331 : 1,589 : 0,446 * 0,496 = 1,0

Кф.лусл3 = 0,4754 : 0,331 : 2,0213 : 0,446 * 0,496 = 0,79

Кф.лусл4 = 0,4754 : 0,331 : 2,0213 : 0,429 * 0,496 = 0,82

Кф.л1= 0,4754 : 0,331 : 2,0213 : 0,429 * 0,547 = 0,906

Общее увеличение коэффициента финансового риска за отчетный период составляет 0,096 (0,906 – 0,81), в том числе за счет изменения:

1) доли заемного капитала в общей валюте баланса: 0,86 – 0,81= +0,05;

2) доли основного капитала в общей сумме активов: 1,00 – 0,86 = +0,14;

3) соотношения оборотных активов с основным капиталом: 0,79 – 1,00 = -0,21;

4) доли собственного оборотного капитала в формировании текущих активов: 0,82 – 0,79 = +0,03;

5) коэффициента маневренности собственного капитала: 0,906 – 0,82 = +0,086.

Как видно из приведенных данных, основную роль в повышении коэффициента финансового левериджа сыграли такие факторы, как изменение доли основного капитала в общей сумме активов, доли собственного капитала в формировании оборотных активов и коэффициента маневренности собственного капитала.

Коэффициент финансового левериджа не только является индикатором финансовой устойчивости, но и оказывает большое влияние на увеличение или уменьшение величины прибыли и собственного капитала предприятия. Он рассчитывается по формуле 10.2.

ЭФР = (ROA – Цзк) * (1 – Кн) * (ЗК/СК) (10.2)

Формула состоит из трех основных элементов:

а) дифференциала финансового левериджа (ROA – Цэк), т.е. разности между рентабельностью совокупных активов и средней ценой заемного капитала;

б) налогового корректора (1 – Кн), который показывает влияние уровня налогообложения на величину ЭФР;

в) коэффициента финансового левериджа (ЗК/СК).Он является именно тем рычагом, с помощью которого увеличивается положительный или отрицательный эффект, получаемый за счет дифференциала.

Уровень финансового левериджа измеряется отношением темпов прироста чистой прибыли (ΔЧП%) к темпам прироста валовой прибыли (ΔП%):

Уф.л = ΔЧП% / ΔП% (10.3)

Он показывает, во сколько раз темпы прироста чистой прибыли превышают темпы прироста валовой прибыли. Это превышение обеспечивается за счет эффекта финансового рычага, одной из составляющих которого является его плечо (отношение заемного капитала к собственному). Увеличивая или уменьшая плечо рычага в зависимости от сложившихся условий, можно влиять на прибыль и доходность собственного капитала.

Возрастание финансового левериджа сопровождается повышением степени финансового риска, связанного с возможным недостатком средств для выплаты процентов по кредитам и займам. Незначительное изменение валовой прибыли и рентабельности инвестированного капитала в условиях высокого финансового левериджа может привести к значительному изменению чистой прибыли, что опасно при спаде производства.

Проведем сравнительный анализ финансового риска при различной структуре капитала и рассчитаем, как изменится рентабельность собственного капитала при отклонении прибыли от базового уровня на 10% (табл. 10.3).

Таблица 10.3

Исходные данные для определения финансового левериджа

| Показатель | Предприятие | ||||||||

| -10% | 100% | +10% | -10% | 100% | +10% | -10% | 100% | +10% | |

| Общая сумма капитала | |||||||||

| Заемный капитал | – | ||||||||

| Доля заемного капитала, % | |||||||||

| Валовая прибыль | |||||||||

| Уплаченные проценты | – | – | – | ||||||

| Налог (30%) | 31,5 | 37,5 | 43,5 | ||||||

| Чистая прибыль | 74,5 | 87,5 | 101,5 | ||||||

| ROE, % | 12,6 | 14,0 | 15,4 | 18,2 | 21,0 | 23,8 | 29,8 | 35,0 | 40,6 |

| Размах ROE, % | 2,8 | 5,6 | 10,8 | ||||||

| ΔП, % | -10 | – | +10 | -10 | – | +10 | -10 | – | +10 |

| ΔЧП, % | -10 | – | +10 | -13,3 | – | +13,3 | -16 | – | +16 |

| 1,0 | 1,33 | 1,6 |

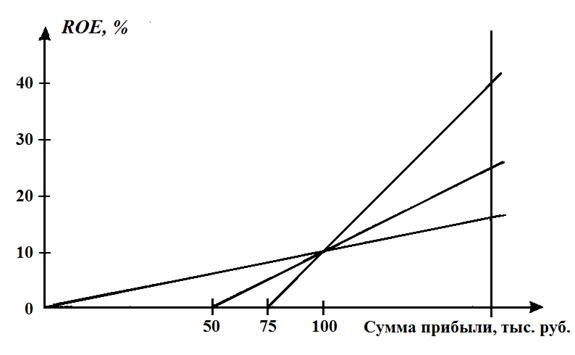

Приведенные данные показывают, что, если предприятие финансирует свою деятельность только за счет собственных средств, коэффициент финансового левериджа равен нулю, т.е. эффект рычага отсутствует. В данной ситуации изменение валовой прибыли на 1 % приводит к такому же увеличению или уменьшению чистой прибыли. Нетрудно заметить, что с возрастанием доли заемного капитала повышается размах вариации рентабельности собственного капитала (ROE), коэффициента финансового левериджа и чистой прибыли. Это свидетельствует о повышении степени финансового риска инвестирования при высоком плече рычага. Графически эта зависимость показана на рис. 10.1.

Рис. 10.1. Зависимость рентабельности собственного капитала и уровня финансового левериджа от структуры капитала

На оси абсцисс откладывается величина валовой прибыли в соответствующем масштабе, а на оси ординат – рентабельность собственного капитала в процентах. Точка пересечения с осью абсцисс называется «финансовой критической точкой», которая показывает минимальную сумму прибыли, необходимую для покрытия финансовых расходов по обслуживанию кредитов.

Одновременно она отражает и степень финансового риска. Степень риска характеризуется также крутизной наклона графика к оси абсцисс.

Важными показателями, характеризующими структуру капитала и определяющими устойчивость предприятия, являются сумма чистых активов и их доль в общей валюте баланса. Величина чистых активов (реальная величина собственного капитала) показывает, что останется собственникам предприятия после погашения всех обязательств в случае ликвидации предприятия. Определяется она следующим образом: из общей суммы активов вычитаются налоги по приобретенным ценностям, задолженность учредителей по взносам в уставный капитал, стоимость собственных акций, выкупленных у акционеров, целевое финансирование и поступления, долгосрочные финансовые обязательства, краткосрочные финансовые обязательства (краткосрочные кредиты, кредиторская задолженность и расчеты по дивидендам).

При этом следует принимать во внимание, что величина чистых активов является довольно условной, поскольку она рассчитана по данным не ликвидационного, а бухгалтерского баланса, в котором активы отражаются не по рыночным, а по учетным ценам. Тем не менее, величина их должна быть больше уставного капитала.

Если чистые активы меньше величины уставного капитала, акционерное общество обязано уменьшить свой уставный капитал до величины его чистых активов, а если чистые активы менее установленного минимального размера уставного капитала, то в соответствии с действующими законодательными актами общество обязано принять решение о самоликвидации. При неблагоприятном соотношении чистых активов и уставного капитала должны быть направлены усилия на увеличение прибыли и рентабельности, погашение задолженности учредителей по взносам в уставный капитал и т.д.

Дата добавления: 2017-10-09; просмотров: 2378;