Операционный леверидж

Как отмечено выше, деловой риск отчасти зависит от удельного веса постоянных затрат, которые фирма включает в свою операционную деятельность, - если постоянные затраты высоки, то даже незначительное сокращение продаж может привести к резкому снижению ROЕ. Таким образом, при прочих равных условиях чем выше постоянные затраты фирмы, тем больше деловой риск. Более высокие постоянные затраты присуще, как правило, предприятиям и отраслям, характеризующимся высокой автоматизацией производства и капиталоемкостью. Кроме того, предприятия, которые используют труд высококвалифицированных работников, вынуждены заботиться об их сохранении и высоко оплачивать даже в периоды спада производства. Наконец, имеют относительно большую долю постоянных затрат и компании с высокими расходами на научно – исследовательские разработки и проектирование новой продукции.

Если фирма сталкивается с высокими постоянными затратами, то говорят, что она имеет высокий уровень операционного левериджа. Это означает, что при прочих равных условиях относительно небольшие изменения в объемах продаж приводит к большим изменениям в величине прибыли и рентабельности собственного капитала (ROЕ).

Понятие операционного левериджа путем сопоставления результатов, которые компания «М» могла бы получить при использовании ею различных уровней операционного левериджа, проиллюстрировано на рис.10.1. Производственный план А требует относительно небольшого уровню постоянных затрат – 20 тыс. ден. ед. В этой ситуации фирма не будет устанавливать большое количество автоматического оборудования, поэтому амортизация, расходы на профилактику, налоги на имущество и тому подобные затраты будут низкими. Но кривая общих операционных затрат будет в этом случае иметь относительно крутой уклон: переменные затраты на единицу продукции будут равны 2 ден. ед. за штуку – больше, чем при использовании плана В. План В, в свою очередь, предполагает более высокий уровень постоянных затрат – 60 тыс. ден. ед. В этом случае фирма может в гораздо большей степени использовать высокопроизводительное автоматизированное оборудование, и переменные затраты на единицу продукции упадут до 1,5 ден.ед. за штуку. При реализации плана В безубыточность достигается при производстве 60 тыс. изделий по сравнению всего лишь с 40 тыс. изделиями при реализации плана А.

Мы можем рассчитать объем продукции, соответствующий точке безубыточности, приравняв прибыль к нулю до уплаты налогов и процентов:

EBIT = PQ-VQ-F=0 (10.3)

где Р – средняя цена реализации (за единицу продукции), Q – количество произведенной продукции, V – переменные затраты на единицу продукции, F – постоянные операционные затраты, EBIT – прибыль до уплаты налогов.

Рис. 10.1 Иллюстрация операционного левериджа

Таблица 10.1

Показатели эффективности проекта

| Спрос | Вероятность | Продажи, тыс. шт. | Выручка, тыс. ден.ед. | Операционные затраты, тыс. руб. | Операционная прибыль (EBIT) тыс. руб. | Чистая прибыль, тыс. ден.ед. | ROE, % | Операционные затраты, тыс. руб. | Операционная прибыль (EBIT) тыс. ден.ед. | Чистая прибыль, тыс. руб. | ROE, % |

| Очень плохой | 0,05 | 20,0 | (20,0) | (12,0) | (6,00) | 60,0 | (60,0) | (36,0) | (18,0) | ||

| Плохой | 0,20 | 40,0 | 80,0 | 80,0 | 0,00 | 100,0 | (20,0) | (12,0) | (6,0) | ||

| Средний | 0,50 | 100,0 | 200,0 | 170,0 | 30,0 | 18,0 | 9,00 | 160,0 | 40,0 | 24,0 | 12,0 |

| Хороший | 0,20 | 160,0 | 320,0 | 260,0 | 60,0 | 36,0 | 18,00 | 220,0 | 100,0 | 60,0 | 30,0 |

| Очень хороший | 0,05 | 200,0 | 400,0 | 320,0 | 80,0 | 48,0 | 24,00 | 260,0 | 140,0 | 84,0 | 42,0 |

| Среднее значение | 100,0 | 200,0 | 170,0 | 30,0 | 18,0 | 9,00 | 160,0 | 40,0 | 24,0 | 12,0 | |

| СКО | 24,698 | 7,41 | 49,396 | 14,82 | |||||||

| Коэффициент вариации | 0,82 | 0,82 | 1,23 | 1,23 |

Если мы решим это уравнение относительно объема безубыточности QBE, то получим:

QBE=F/(P-V)

(10.4)

Таким образом, в случае реализации плана А

QBE=20000/(2,00-1,50)=40000 штук,

а для плана В

QBE=60000/(2,00-1,00)=60000 штук.

Как операционный леверидж влияет на деловой риск? При прочих равных условиях, чем выше операционный леверидж фирмы, тем выше ее деловой риск. Это показано на рис. 10.2 где приведены распределения ROE при реализации А и В.

Из рисунка видно, что для плана В ожидаемая ROE выше, но этот план также порождает и гораздо большую вероятность убытков, т.е. он рискованнее. В дальнейшем мы будем считать, что компания М приняла решение следовать плану В, поскольку, по ее мнению, более высокая рентабельность капитала обеспечивает достаточную компенсацию за больший риск.

Рис. 10.2 Анализ делового риска

В какой степени фирмы могут регулировать свой уровень операционного левериджа? Операционный леверидж в значительной мере зависит от технологического уровня фирмы. Электроэнергетическим, телефонным компаниям, авиапредприятием, сталелитейным заводам и химическим фирмам неизбежно приходится осуществлять значительные инвестиции в основные средства, а автомобильным и электронным компаниям – в исследования и разработки, и все это приводит к высоким постоянным затратам и высокому операционному левериджу. Напротив, рознично – торговые фирмы, как правило, имеют гораздо меньшие постоянные затраты, а следовательно, более низкий уровень операционного левериджа.

Но, несмотря на то, что отраслевые условия действительно оказывают определяющее влияние, каждая фирма может в некоторой степени регулировать уровень своего операционного левериджа. Например, электроэнергетическая компания может расширить свои мощности, построив либо газовую электростанцию, либо атомную. Атомная электростанция потребовала бы значительно больших капиталовложений и постоянных затрат, но при этом переменные операционные затраты были бы крайне низкими. Газовая электростанция, с другой стороны, потребовала бы меньших инвестиций, но переменные расходы на газ были бы высокими. Таким образов, принимая решения относительно бюджета капитальных вложений, такая компания (или любая другая компания) может влиять на своей операционных леверидж, а, следовательно, и на деловой риск. Тем не менее как только операционный леверидж компании определен, этот фактор будет оказывать определяющее воздействие на решения о структуре капитала.

Финансовый риск

Финансовый риск – это дополнительный деловой риск, ложащийся на владельцев обыкновенных акций в результате принятия решения о финансировании с помощью заемных средств, т.е. использовании финансового левериджа. Концентрация делового риска на акционерах возникает потому, что кредиторы, которые получают постоянные процентные выплаты, делового риска не несут.

Чтобы проиллюстрировать финансовый риск, мы можем продолжить рассмотрение примера с фирмой «М». Предложим, что до сих пор компания никогда не использовала заемный капитал, но сейчас ее финансовый директор рассматривает возможные изменения в структуре капитала. Изменения в использовании заемных средств приведут к изменению прибыли на одну акцию (EPS) и величины ее колебаний и риска – и то и другое окажется влияние на стоимость акций фирмы. Чтобы разобраться во взаимодействии финансового левериджа и EPS, сначала обратим внимание на табл. 10.1, которая показывает, как меняется процентная стоимость (до налогообложения) долга компании «М» при применении фирмой разных объемов заемных средств. Чем выше доля заемных средств, тем рискованнее задолженность, а, следовательно, тем более высокий процент будут требовать с фирмы кредиторы

Теперь представим, что рассматриваются только два варианта финансирования – сохранение 100%-ного финансирования за счет акционерного капитала или переход на использование 50% заемных средств и 50% собственного капитала. Кроме того, мы предположим, что до принятия соответствующего решения у компании М было в обращении 10 тыс. обыкновенных акций, а привилегированных не было. Также мы считаем, что если эта компания изменит свою структуру капитала, то обыкновенные акции будут выкуплены по их текущей цене, составляющей 20 ден. ед.

Таблица 10.1

Процентные ставки для компании М при различных соотношениях заемных средств и активов

| Сумма долга, $ | Отношение заемных средств к активам DIA, % | Средняя процентная ставка кd по долгу |

| 8,0 | ||

| 8,3 | ||

| 9,0 | ||

| 10,0 | ||

| 12,0 | ||

| 15,0 |

Табл. 10.2., которая показывает, как выбор финансирования повлияет на рентабельность и риск компании М.

Таблица 10.2

Влияние финансового левериджа: финансирование компании М исключительно из собственных средств или с 50% долга в ден.ед.

| I. ФИНАНСИРОВАНИЕ БЕЗ ЗАЕМНЫХ СРЕДСТВ | |||||||||||||||

| Коэффициент левериджа, % | |||||||||||||||

| Активы (в ден.ед.) | |||||||||||||||

| Задолженность | |||||||||||||||

| Собственный капитал (в ден.ед.) | |||||||||||||||

| Количество акций в обращении, шт. | |||||||||||||||

| Спрос на продукцию | Вероятность | EBIT | Проценты к уплате | Прибыль до налогообложения | Налоги (40%) | Чистая прибыль | ROE,% | EPS | |||||||

| Очень плохой | 0,05 | (60000) | (60000) | (24000) | (36000) | (18,00) | (3,60) | ||||||||

| Плохой | 0,20 | (20000) | (20000) | (8000) | (12000) | (6,00) | (1,20) | ||||||||

| Средний | 0,50 | 12,00 | 24,0 | ||||||||||||

| Хороший | 0,20 | 30,00 | 6,00 | ||||||||||||

| Очень хороший | 0,05 | 42,00 | 8,40 | ||||||||||||

| Среднее значение | 12,00 | 2,40 | |||||||||||||

| СКО | 14,82 | 2,96 | |||||||||||||

| Коэффициент вариации | 1,23 | 1,23 | |||||||||||||

| II. ФИНАНСИРОВАНИЕ НА 50% ЗА СЧЕТ СОБСТВЕННЫХ И НА 50% ЗАЕМНЫХ СРЕДСТВ | |||||||||||||||

| Коэффициент левериджа, % | |||||||||||||||

| Активы | |||||||||||||||

| Задолженность | |||||||||||||||

| Процентная ставка | |||||||||||||||

| Собственный капитал | |||||||||||||||

| Количество акций в обращении, шт. | |||||||||||||||

| Спрос на продукцию | Вероятность | EBIT | Проценты к уплате | Прибыль до налогообложения | Налоги (40%) | Чистая прибыль | ROE,% | EPS | |||||||

| Очень плохой | 0,05 | (60000) | (72000) | (28800) | (43200) | (43,20) | (8,64) | ||||||||

| Плохой | 0,20 | (20000) | (32000) | (12800) | (19200) | (19,20) | (3,84) | ||||||||

| Средний | 0,50 | 16,80 | 3,36 | ||||||||||||

| Хороший | 0,20 | 52,80 | 10,56 | ||||||||||||

| Очень хороший | 0,05 | 76,80 | 15,36 | ||||||||||||

| Среднее значение | 16,80 | 3,36 | |||||||||||||

| СКО | 29,64 | 5,93 | |||||||||||||

| Коэффициент вариации CVEPS | 1,76 | 1,76 | |||||||||||||

В первой части табл. 10.2. рассматривается ситуация, когда фирма финансируется за счет собственного капитала. Обратите внимание, что если спрос, либо очень низкий, либо низкий (в тех случаях, когда прибыль отрицательна), компания получает налоговый кредит, здесь мы предполагаем, что убытки фирмы могут быть списаны за счет прибыли, полученной в предшествующем году, или отнесены на будущие годы. Заметьте также, что среднее значение ROE 12% - это самая цифра, которую мы указали для плана В на рис. 10.1.

В первой части табл. 10.2. также рассматривается прибыль (EPS), приходящаяся на одну акцию компании для каждого из сценариев развития событий. Чистая прибыль фирмы в этом случае делится на 10 тыс. обыкновенных акций, находящихся в обращении. Кроме того, в качестве индикаторов риска фирмы, не использующей долгового финансирования, мы рассчитываем среднеквадратическое отклонение EPS  EPS=2,96 ден. ед. и ее коэффициент вариации CVEPS=1,23.

EPS=2,96 ден. ед. и ее коэффициент вариации CVEPS=1,23.

Теперь рассмотрим ситуацию, когда компания М приняла решение использовать 50%-ное финансирование за счет заемных средств, - вторую часть табл.10.2. Мы будем считать, что доналоговая стоимость заемного капитала составляет 12%. При этом, очевидно, величина EBIT будет для каждого объема спроса сохраняться на прежнем уровне, но теперь компания будет иметь 100 тыс. ден. ед. и нести затраты на выплату процентов в размере 12 тыс. ден. ед. и проценты должны быть выплачены при любом состоянии экономики; если они не будут выплачены, компания будет вынуждена объявить себя банкротом и акционеры, вероятно, понесут очень крупные убытки. Поэтому показываем затраты 12 тыс. ден. ед. в четвертой колонке как постоянные. Расчет остальных колонок проводится аналогично описанному выше – за исключением того, что теперь акционерный капитал состоит из 5 тыс. акций и составляет только 100 тыс. ден. ед. (половина пассивов фирмы). Средневзвешенное значение ROE оказывается равным 16,8%.

Как правило, финансирование с использованием заемных средств повышает ожидаемую доходность инвестиций, но задолженность также повышает рискованность инвестиций для владельцев обыкновенных акций. Эта ситуация согласуется с нашим примером – финансовый леверидж поднимает ожидаемую ROE с 12 до 16,8%, но это также повышает и рискованность инвестиций: CVEPS вырос с 1,23 до величины 1,76.

Данные табл. 10.2. Р графически отражены на рис 10.3, где иллюстрируется, как применение финансового левериджа увеличивает среднюю величину ROE, но также повышает и вероятность убытков, таким образом, повышая риск, которому подвергаются акционеры.

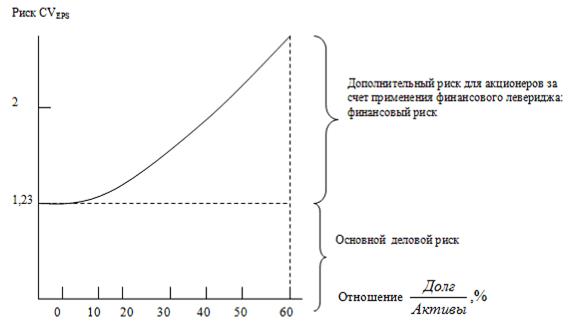

Более подробно взаимосвязь между средним ожидаемым значением EPS, риском и финансовым левериджем представлена на рис. 10.4. на верхнем графике рисунка видно, что средняя EPS возрастает до тех пор, пока рассматриваемая фирма не начинает финансировать на 50% за счет заемного капитала.

Рис. 10.3. Вероятность распределения ROE для М при наличии левериджа и без него

Рис. 10.4. Взаимосвязь между ожидаемой EPS, риском и финансовым левериджем

Проценты по займам возрастают, но этот результат более чем компенсируется за счет снижения количества акций в обращении, поскольку заемные средства заменяют акционерный капитал. EPS достигает своего максимального значения при коэффициенте задолженности в 50%, после чего проценты за заем начинают расти так быстро, что EPS падает, несмотря на снижающееся количество акций в обращении.

Первый график рис. 10.4 показывает что риск, который измеряется коэффициентом вариации EPS, постоянно повышается, причем со все нарастающий скоростью по мере того, как заемные средства заменяют собственный капитал.

Таким образом, применение левериджа приводит как к позитивным, так и к негативным результатам: более высокий леверидж повышает ожидаемую прибыль на одну акцию (в данном примере до тех пор, пока соотношение D/А не превысит 50%), но он также повышает и риск собственников.

Определение оптимальной структуры капитала. Как мы видели на рис. 10.4, ожидаемое значение EPS достигает своего максимума при величине левериджа, равном 50%. Означает ли это, что оптимальной структуре капитала для компании М будет соответствовать 50%-ная доля заемных средств? Ответом будет решительное «нет» - оптимальной структурой капитала будет такая структура, которая максимально повышает цену акций данной фирмы, а это, как правило, означает применение коэффициента левериджа, более низкого, чем тот, который соответствует максимизации ожидаемой EPS.

Цена акций связана с ожидаемой величиной дивидендов, но находится в обратной зависимости с требуемой инвесторами рентабельностью акционерного капитала. Таким образом, даже несмотря на то что повышение коэффициента левериджа до 50% повышает среднюю EPS, ее повышение может быть обесценено соответствующим ростом риска.

WACC и изменения в структуре капитала.Менеджеры должны выбрать такую структуру капитала, которая делает максимальной цену данной фирмы. Однако оценить, как изменения структуры капитала повлияют на цену акции, довольно трудно. Модель оценки корпорации показывает, что ее операционная стоимость равна приведенной стоимости будущих потоков денежных средств при ставке дисконтирования, равной WACC:

V=  (10.5)

(10.5)

Если у какой – либо фирмы нет неоперационных активов, стоимость операций будет также равна общей стоимости фирмы, а максимум ее стоимости может быть достигнут при такой структуре капитала, которая минимизирует WACC. Поскольку обычно легче предсказать, как какое – либо изменение структуры капитала повлияет на WACC,чем на стоимость акций, многие менеджеры при принятии решения об оптимальной структуре капитала руководствуются именно оценками WACC.

Если в структуре капитала фирмы нет привилегированных акций, то WACC рассчитывается следующим образом:

WACC=  (10.6)

(10.6)

В этом выражении D/A и E/A представляют доли долга (коэффициент левериджа) и акционерного капитала в активах (и пассивах) фирмы, и их сумма равна 1. Табл. 10.3 показывает ситуацию для компании М. Обратите внимание, что увеличение коэффициента левериджа увеличивает стоимость как заемного, так и акционерного капитала.

На практике для того чтобы оценить, каким образом изменения левериджа повлияет на коэффициент текущей ликвидности, коэффициент покрытия текущих платежей по долгу и WACC, финансовые менеджеры применяют методы прогнозирования. Затем они обсуждают свои расчеты с представителями банков и рейтинговых агентств, которые сравнивают коэффициенты рассматриваемой фирмы с коэффициентами других фирм данной отрасли, и окончательно принимают решение о рейтинге облигаций и соответствующей процентной ставке.

Таблица 10.3

Оценка стоимости капитала и цены акций компании М при различных коэффициентах левериджа

| Отношение D/A, % | Отношение D/Е, % | (1-Т)кd, % | Среднее значение EPS2 | Оценка беты | Ks, % | Ожидаемая цена акции | Коэффициент PIE | Средневзвешенная стоимость капитала WACC, % |

| 0,00 | 4,8 | 2,40 | 1,50 | 12,0 | 20,00 | 8,33 | 12,00 | |

| 11,11 | 4,8 | 2,56 | 1,60 | 12,4 | 20,65 | 8,06 | 11,64 | |

| 25,00 | 5,0 | 2,75 | 1,73 | 12,9 | 21,33 | 7,75 | 11,32 | |

| 42,86 | 5,4 | 2,97 | 1,89 | 13,5 | 21,90 | 7,38 | 11,10 | |

| 66,67 | 6,0 | 3,20 | 2,10 | 14,4 | 22,22 | 6,94 | 11,04 | |

| 100,00 | 7,2 | 3,36 | 2,40 | 15,6 | 21,54 | 6,41 | 11,40 | |

| 150,00 | 9,0 | 3,30 | 2,85 | 17,4 | 18,97 | 5,75 | 12,36 |

Уравнение Хамады. Повышение коэффициента задолженности повышает также риск, которому подвергаются акционеры, и это оказывает влияние на стоимость акционерного капитала, ks. Эту взаимосвязь трудно определить в цифрах, но ее можно оценить. Роберт Хамада вывел следующую формулу, определяющую влияние финансового левериджа на коэффициент бета собственного капитала компании:

b=bu[1+(1-T)(D/E)] (10.7)

Уравнение Хамады показывает, как увеличение коэффициента левериджа повышает бету собственного капитала; bu обозначает коэффициент бета фирмы (и собственного капитала) без финансирования за счет заемных средств, т.е. ее коэффициент в случае, если фирма финансировалась исключительно за счет собственного капитала. Таким образом, бета bu фирмы, не использующей заемных средств, полностью зависит от делового риска компании и, таким образом, является удобной ее мерой. С помощью простого преобразования формулы (10.7) можно легко выразить bu через коэффициент левериджа и текущую бета-коэффициент:

bu=  (10.8)

(10.8)

Обратите внимание, что бета является единственной переменной в уравнении стоимости капитала кs=kRF+(kM-kRF)*b, которая бы находилась под контролем – хотя бы частичным – руководства фирмы. И kRF и kM определяются рыночными силами, которые находятся вне сферы влияния менеджмента фирмы. Однако на b оказывает влияние: 1) решение об организации операционной деятельности данной фирмы – они влияют на bu; 2) решение фирмы по поводу структуры капитала, что отражается в ее коэффициентах D/A и E/A.

Можно проиллюстрировать формулу Хамады на примере фирмы М. Мы будем считать, что безрисковая ставка доходности kRF равна 6%, а рыночная норма доходности kM составляет 10%. Далее вспомним, что в настоящее время фирма не имеет задолженности (D/A = D /A=0), а ее ROE= кs=12% (см. рис. 17.1.). Отсюда, используя формулу модели ценообразования капитальных активов, легко найти, что нынешний коэффициент бета фирмы равен:

bu= b=( кs- kRF)/( kM-kRF)=(12-6)/(10-6)=1,5

На рис. 10.5. графически изображена требуемая доходность акционерного капитала кs компании М при различных коэффициентах левериджа. Как показано на рисунке, кs состоит из 6%-ой безрисковой доходности, премии за деловой риск, также равной 6%, и премии за финансовый риск, которая по мере роста задолженности возрастает с нарастающей скоростью.

Оптимальная структура капитала.Колонка 9 табл. 10.3 показывает средневзвешенную стоимость капитала (WACC) компании М при различной структуре ее капитала. В настоящее время у компании нет задолженности. Следовательно, ее капитал на 100% состоит из акционерного капитала, и в этом случае WACC= кs=12%. По мере того как М начинает использовать заемные средства, WACC некоторое время снижается. Однако с ростом коэффициента задолженности начинает расти стоимость как заемного, так и акционерного капитала, причем все быстрее и быстрее, хотя стоимость второго постоянно превышает стоимость первого (даже без учета налогового щита). В конце концов рост стоимости составляющих капитала перекрывает выгоды от того, что фирма наращивает использование относительно дешевых заемных средств. При доле заемных средств, ровной 40%, WACC достигает минимума в 11,04%, и после этого с дальнейшим ростом коэффициента задолженности она начинает расти.

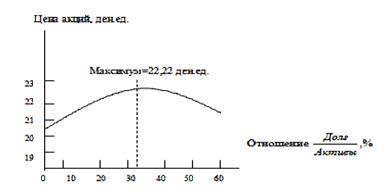

Теперь напомним, что структура капитала, которая приводит к минимуму WACC, позволяет и получить максимальное значение цены акций фирмы. Поскольку компания М выплачивает всю свою прибыль в виде дивидендов, то она не реинвестирует ее в бизнес и рост ее активов и прибыли будет нулевым. Таким образом, в ситуации М мы можем использовать при различных структурах капитала модель оценки цены капитала. Результаты расчета показаны в колонке 7 табл. 10.3. здесь мы видим, что ожидаемая цена сначала растет с ростом финансового левериджа и достигает пика 22,22 ден. ед. при коэффициенте задолженности в 40% и затем начинает снижаться. Таким образом, оптимальной структура капитала для компании М будет при коэффициенте задолженности, равном 40%, и этот коэффициент задолженности позволяет как максимизировать цену акций, так и минимизировать WACC этой фирмы.

Рис. 10.5. Требуемая доходность акционерного капитала компании М при различных коэффициентах левериджа

Оценка EPS, стоимости капитала и цены акций, приведенные в табл. 10.3., изображены на графиках рис. 10.6.

Как показывает графики, отношение заемных средств к активам, которое максимизирует среднее значение EPS компании М, равняется 50%.

Однако ожидаемая цена акций становится максимальной, а стоимость капитала – минимальной при коэффициенте задолженности, равном 40%. Руководство фирмы должно стремиться к достижению именно этого значения, и это следует учитывать при анализе новых вариантов привлечения капитала фирмы.

| |

Дата добавления: 2017-08-01; просмотров: 1494;