Тема 1.4. Денежные доходы организаций и финансовые результаты их деятельности.

1. Доходы организации, их виды и условия признания.

2. Выручка от реализации, ее состав, структура, факторы роста.

3. Расходы организации: содержание и классификация.

4. Состав затрат на производство и реализацию продукции.

5. Прибыль: сущность, функции и виды.

6. Распределение и использование прибыли.

7. Система показателей рентабельности.

1. Доходы организации, их виды и условия признания.

Доход коммерческой организации является источником возмещения затраченных на производство продукции средств и формирования собственных доходов фондов и резервов.

Доходы коммерческой организации классифицируются по двум признакам:

І. По учётному признаку, т. е. в целях бухгалтерского учёта

ІІ. В целях налогообложения прибыли

І. Доходами организации в соответствии с ПБУ 9/99 «Доходы организации» признаётся увеличение экономических выгод в результате поступления (активов, денежных средств, иного имущества) и погашения обязательств приводящие к увеличению капитала этой организации.

В соответствии с ПБУ 9/99 «Доходы организации» в зависимости от их характера условий осуществления и направлений деятельности организации делятся на:

1) Доходы по обычным видам деятельности.

- выручка от реализации продукции оказания услуг, выполнения работ;

2) Прочие доходы:

- проценты, полученные по ценным бумагам, депозитам;

- полученные штрафы, пени неустойки за нарушение договорных условий;

- от сдачи имущества в аренду;

- от долевого участия в уставном капитале других организаций;

- положительные курсовые разницы; и др.

ІІ. В соответствии НКРФ гл. 25 «Налог на прибыль» доходы коммерческой организации делятся на группы:

1) Доходы от реализации. Доходом от реализации признаётся выручка от реализации товаров (работ, услуг), как собственного производства, так и ранее приобретённых, выручка от реализации имущества (включая и ценные бумаги) и имущественных прав.

2) Внереализационные доходы:

- от долевого участия в уставном капитале других организаций;

- от операций продажи - купли иностранной валюты;

- в виде штрафов, пений и иных санкций за нарушение договорных обязательств, а так же сумм возмещения убытков или ущерба;

- от сдачи имущества в аренду; По данной статье учитываются доходы от аренды лизинга, в случае если указанные операции не являются предметом деятельности организации.

- в виде % полученных по договорам займа, кредита, банковского вклада;

- в виде положительной курсовой разницы и др.

2. Выручка от реализации, ее состав, структура, факторы роста

Основным источником дохода коммерческой организации является выручка от реализации товаров (работ, услуг).

Выручка от реализации продукции (работ, услуг) – это денежные средства, поступившие на расчетный счет или в кассу предприятия за реализацию и оплаченную продукцию.

В международной практике под выручкой понимают «поступления или иное увеличение активов предприятия или выполнения его обязательств, которое происходит в результате основной или главной деятельности предприятия».

От своевременного поступления выручки зависит устойчивость финансового положения предприятия, состояние оборотных средств, ав конечном итоге и прибыль.

На величину выручки от реализации продукции (работ, услуг) влияют следующие факторы:

1) Зависящие от деятельности предприятия:

- объём производства;

- качество и конкурентоспособность продукции;

- ритмичность производства;

- уровень цен и ценовая политика предприятия;

- применяемые формы расчётов.

2) Независящие от деятельности предприятия:

- несвоевременная оплата продукции вследствие неплатежеспособности покупателя;

- нарушение договорных условий поставки предприятию материально-технических ресурсов;

- перебои в работе транспорта;

- инфляция.

В целях налогообложения прибыли различают 2 метода определения выручки от реализации продукции (работ, услуг):

1) Метод начислений. Моментом реализации продукции и образования выручки считается дата отгрузки товара и предъявление расчётных документов покупателям. Его применяют все организации кроме организаций, имеющих право применять кассовый метод.

В бухгалтерском учёте применяется метод «по отгрузке»

2) Кассовый метод. Моментом реализации продукции и образования выручки считается дата поступления денежных средств на р/с или в кассу организации. Его могут применять организации, у которых среднеквартальная выручка без НДС за предыдущий год меньше 1 млн. рублей.

В бухгалтерском учёте применяется метод «по оплате».

3. Расходы организации: содержание и классификация

В процессе предпринимательской деятельности организация осуществляет денежные затраты. Исходя из экономического содержания, все денежные расходы организации делятся на 3 группы:

1. Расходы, связанные с извлечением прибыли:

а) расходы на производство и реализацию продукции,

б) инвестиции.

2. Расходы несвязанные с извлечением прибыли:

а) отчисления в негосударственные страховые и пенсионные фонды,

б) на благотворительные цели,

в) развитие социально-культурной сферы,

3 группа. Принудительные расходы:

а) налоговые платежи в бюджет и во внебюджетные фонды,

б) расходы по обязательному страхованию,

в) создание резервов,

г) штрафные санкции,

Наиболее важной группой являются затраты связанные с производством и реализацией продукции так как они влияют на расходы принудительного характера и на расходы не связанные с извлечением прибыли.

Затраты на производство и реализацию продукции классифицируются по двум признакам:

I. По учётному признаку , т.е в целях бухгалтерского учёта

II. В целях налогообложения прибыли

I. По учётному признаку расходами организации в соответствии с ПБУ 10/99 «Расходы организации» признаётся уменьшение экономических выгод в результате выбытия активов (денежных средств), иного имущества и возникновения обязательств, приводящие к уменьшению капитала этой организации.

В бухгалтерском учёте расходы признаются при наличии следующих условий:

- расходы, производятся в соответствии с конкретным договором либо требованием законодательных и нормативных актов.

- сумма расхода может быть определена.

- имеется умеренность в том что в результате конкретной организации произойдёт уменьшение экономических выгод организаций.

Расходы организации в зависимости от характера и условий осуществления подразделяются на:

1) Расходы по обычным видам деятельности

а) материальные затраты;

б) амортизационные отчисления;

в) расходы на оплату труда;

г) прочее расходы, связанные с производством и реализацией продукции.

2) Прочее расходы:

а) оплата услуг кредитных организаций;

б) участие в уставном капитале других организаций;

в) уплаченные проценты по ценным бумагам и займам;

г) уплаченные штрафы, пени, неустойки за нарушение договорных обязательств;

д) возмещение причинённых организацией убытков;

е) отрицательные курсовые разницы и др.

II. В соответствии с НК РФ гл.25 «Налог на прибыль» для целей налогообложения расходы организации - это обоснованные и документально подтверждённые затраты осуществлённые налогоплательщиком.

Чтобы расходы были приняты в уменьшении налогооблагаемой базы необходимо выполнение следующих условий:

1) Расходы должны быть обоснованы, то есть экономически оправданными затратами для осуществления деятельности направленной на получение прибыли.

2) Расходы должны быть документально подтверждены, т. е оформлены в установленном законодательством порядке.

3) Данные расходы не должны быть включены в перечень не учитываемых расходов для целей налогообложений.

Расходы текущего периода в зависимости от характера и условий осуществления деятельности организации делятся на:

1) Расходы, связанные с производством и реализацией продукции:

а) материальные затраты;

б) расходы на оплату труда;

в) амортизационные отчисления;

г) прочие расходы, связанные с производством и реализацией продукции.

2) Внереализационные расходы:

а) долевое участие в уставном капитале других организаций;

б) уплаченные штрафы, пени, неустойки за нарушение договорных обязательств;

в) возмещение причинённых организацией убытков или ущербов;

г) уплаченные проценты по ценным бумагам;

д) отрицательные курсовые разницы и др.

4. Состав затрат на производство и реализацию продукции

Затраты на производство и реализацию продукции являются основной группой затрат организации. К ним относится:

2.1 Материальные затраты

Здесь отражается стоимость приобретённых со стороны сырья, материалов которые входят в состав вырабатываемой продукции, образуя её основу.

К материальным относятся следующие затраты:

а) на приобретение сырья и материалов;

б) на приобретение полуфабрикатов и комплектующих изделий;

в) на приобретение запчастей для ремонта оборудования, инструментов и приспособлений;

г) на приобретение топлива, воды и энергии всех видов расходуемых на технологические цели.

Согласно НК РФ стоимость товарно - материальных ценностей включаемых в материальные расходы определяется исходя из цен их приобретения без учёта косвенных налогов (НДС, акцизы).

Методы оценки материальных ресурсов при списании их в производство.

1) Метод оценки по фактической стоимости единицы запасов.

Данный метод применяется в отношении к материальным запасам, используемых в особом порядке (драгоценные металлы и камни) или в отношении материалов которые не могут обычным образом заменять друг друга. Применение этого метода возможно в уникальных, специальных производствах.

2) Метод оценки по средней себестоимости.

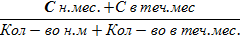

Оценка материально-производственных запасов производится путём деления общей стоимости группы (вида запасов) на их количество.

С н. мес.- стоимость остатка запасов на начало месяца

С в теч. мес.- стоимость запасов поступивших в течение месяца

Кол-во н. мес.- количество остатка запасов на начало месяца

Кол-во в теч. мес.- количество запасов поступивших в течение месяца

3) Метод оценки по стоимости первых по времени приобретений (ФИФО) метод при котором материальные ценности подлежат оценке по ценам первых закупок. Расходуемые материальные ценности оцениваются по цене первой по времени покупки затем по второй и третьей поочерёдности до полного списания их в расход. Запасы, которые поступают первыми в производство, должны быть оценены по стоимости первых по времени приобретения с учётом стоимости запасов на начало месяца, а оценка запасов находящихся на складе на конец месяца производится по фактической стоимости последних по времени приобретений.

4) Метод оценки по стоимости последних по времени приобретений (ЛИФО) метод позволяющий оценить материальные ценности по ценам последних закупок. Списание материалов в расход производится по стоимости последнего приобретения затем предыдущего и т.д. Запасы первыми поступившие в производство должны быть оценены по стоимости последних в последовательности приобретения, а оценка запасов на складе на конец месяца производится по фактической стоимости ранних по времени приобретения.

2.2 Амортизационные отчисления.

Основным источником покрытия затрат связанных с обновлением ОФ, являются собственные средства организации в виде амортизационных отчислений, которые накапливаются в течение всего срока службы объекта ОФ.

ОПФ совершают кругооборот, который состоит из следующих стадий:

- Износ ОФ;

- Начисление амортизации;

- Накопление средств для полного восстановления;

- Замена ОФ, путем осуществления капитальных вложений.

Амортизация- 1) процесс постепенного переноса стоимости изношенной части ОФ на готовую (создаваемую) продукцию;

- 2) денежное выражение стоимости износа ОФ.

Способы начисления амортизации

В целях бухгалтерского учета В целях налогообложения прибыли

(ПБУ 6/01 «Учёт основных средств»): (НК РФ гл. 25 «Налог на прибыль»):

- линейный - линейный

- уменьшаемого остатка - нелинейный

- по сумме чисел лет

- пропорционально объёму выпущенной продукции

В соответствии с ПБУ 6/01 «Учет основных средств» применяются следующие способы начисления амортизации:

1. Линейный - сумма амортизационных отчислений рассчитывается исходя из первоначальной стоимости основных средств и нормы амортизации, рассчитанной в организации исходя из срока полезного использования основных средств.

Ам = Первоначальная стоимость ОС * Nа / 100%

Nа – норма амортизации, показывает какая часть стоимости основных средств ежегодно (ежемесячно) переносится на готовую (создаваемую) продукцию.

Nа = 1/n * 100%

n – срок полезного использования (число лет, количество месяцев)

2. Способ уменьшаемого остатка

Годовая сумма амортизационных отчислений определяется исходя из остаточной стоимости основных средств на начало года и нормы амортизации, рассчитанной исходя из срока полезного использования основных средств. В данном способе применяется коэффициент ускорения амортизации (К уск), величина которого не выше 3.

Ам = Остаточная стоимость ОС * Nа / 100%

Остаточная стоимость ОС = Первоначальная стоимость ОС - сумма износа ОС

Nа = 1/n * 100 % * Куск

3. Способ списания стоимости по сумме чисел лет полезного использования

Годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости основных средств и годового соотношения числа лет, остающихся до окончания срока службы основных средств и суммы чисел лет срока их службы.

4. Способ списания стоимости пропорционально объему выпущенной продукции (работ)

Годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости основных средств и соотношения фактического объема продукции в отчетном периоде и предполагаемого объема продукции за весь срок полезного использования основных средств.

Для целей налогообложения прибыли в соответствии с НК РФ гл.25 «Налог на прибыль» амортизируемым признаётся имущество, результаты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности, используются им для извлечения дохода и стоимость которых погашается путём начисления амортизации. Амортизируемым признаётся имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 40 тыс. руб. (основные средства; нематериальные активы).

Не подлежат амортизации:

- объекты внешнего благоустройства (лесного и дорожного хозяйства);

- имущество бюджетных организаций;

- имущество некоммерческих организаций, полученное в качестве целевых поступлений и используемое для осуществления некоммерческой деятельности;

- земля и иные объекты природопользования;

- материально – производственные запасы и др.

В целях налогообложения прибыли все амортизируемое имущество делится на десять амортизационных групп в зависимости от срока полезного использования:

| Амортизационная группа | Срок полезного использования основных средств |

| 1 группа | 1-2 года |

| 2 группа | 2-3 года |

| 3 группа | 3-5 лет |

| 4 группа | 5-7 лет |

| 5 группа | 7-10 лет |

| 6 группа | 10-15 лет |

| 7 группа | 15-20 лет |

| 8 группа | 20-25 лет |

| 9 группа | 25-30 лет |

| 10 группа | Свыше 30лет |

Метод начисления амортизации устанавливается налогоплательщиком самостоятельно применительно ко всем объектам амортизируемого имущества и отражается в учётной политике организации.Линейный методприменяется к зданиям, сооружениям, передаточным устройствам, входящим в 8-10 амортизационные группы. В отношении прочих объектов амортизируемого имущества применяется только метод начисления амортизации, установленный налогоплательщиком в учётной политике (линейный или нелинейный). Начисление амортизации по объектам амортизируемого имущества начинается с 1 числа месяца следующим за месяцем, в котором объект введён в эксплуатацию.

В целях налогообложения прибыли амортизация рассчитывается 2 способами:

1) Линейный

Ам = Первоначальная стоимость ОС * Na /100%;

Na = 1 /n * 100%;

n - срок полезного использования в месяцах

2) Нелинейный

Для каждой амортизационной группы определяется суммарный баланс, который рассчитывается как суммарная стоимость всех объектов амортизируемого имущества отнесённых к данной группе. Суммарный баланс каждой амортизационной группы ежемесячно уменьшается на сумму начисленной по этой группе амортизации.

Сумма амортизации начисленная за один месяц для каждой амортизационной группы определяется исходя из произведения суммарного баланса соответствующей амортизационной группы на начало месяца и нормы амортизации, установленной НКРФ (ст.258)

Ам = B * Na / 100; где

B – суммарный баланс (остаточная стоимость) соответствующей амортизационной группы.

В целях применения нелинейного метода начисления амортизации используются следующие нормы амортизации:

| Амортизационная группа | Срок полезного использования (мес.) | Na (%) | |

| 13-24 | 14,3 | ||

| 25-36 | 8,8 | ||

| 37-60 | 5,6 | ||

| 61-84 | 3,8 | ||

| 85-120 | 2,7 | ||

| 121-180 | 1,8 | ||

| 181-240 | 1,3 | ||

| 241-300 | 1,0 | ||

| 301-260 | 0,8 | ||

| Свыше 360 | 0,7 | ||

2.3 Расходы на оплату труда

Заработная плата представляет сумму денежных выплат и стоимость натуральной продукции за работу, выполненную по трудовому договору или контракту.

В состав расходов на оплату труда входят:

1. Основная заработная плата, т.е. суммы начисленные по тарифным ставкам должностным окладам, сдельным расценкам и в % от выручки в соответствии с принятыми в организации формами и системами оплаты труда.

Формы оплаты труда:

- повременная

- сдельная

Системы оплаты труда:

- простая повременная

- простая сдельная

- повременно – премиальная

- сдельно – премиальная

- сдельно – прогрессивная

- косвенно – сдельная

- аккордная

2. Начисления стимулирующего характера:

- премии за производственные результаты

- премии по итогам работы за год.

- надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде.

- надбавки за стаж работы по специальности (единовременные вознаграждения за выслугу лет).

3. Начисление компенсирующего характера, связанные с режимом работы и условиями труда:

- надбавки к тарифным ставкам и окладам за работу в ночное время в выходные и праздничные дни

- надбавки за совмещение профессий, за работу в особо вредных условиях труда

- надбавки, обусловленные районным регулированием оплаты труда, в том числе начисления по районным коэффициентам и коэффициентам за работу в тяжёлых природно-климатических условиях.

4. Денежные компенсации за неиспользованный отпуск, при увольнении работника.

5. Начисления работникам, высвобождаемым в связи с реорганизацией или ликвидацией предприятия, сокращением штата работников и др.

2.4. Прочие расходы, связанные с производством и реализацией продукции.

Эта группа расходов является наиболее крупной и разнообразной по составу. К ним относятся:

1) Суммы налогов и сборов начисленные в установленном законодательством РФ порядке (страховые взносы во внебюджетные фонды; земельный налог; налог на имущество),

2) Арендные (лизинговые) платежи за арендуемое имущество,

3) Расходы на оплату услуг по охране имущества обслуживанию охранно-пожарной сигнализации,

4) Расходы на содержание служебного автотранспорта,

5) На оплату аудиторских консультационных услуг,

6) Расходы на канцтовары,

Согласно НК РФ гл.25 «Налог на прибыль» часть затрат имеет нормы, а именно:

7) Командировочные расходы

Согласно ГК РФ организация обязана оплатить работнику проезд, наём жилья и суточные. В настоящее время норма по командировочным расходам сохраняется только по суточным:

- 100 руб. - для бюджетных организаций

- 700 руб. - для коммерческих организаций,

8) Представительские расходы – это расходы, связанные с приёмом делегаций других организаций, в том числе иностранных (транспортные услуги, буфетное обслуживание, услуги переводчика) Норма - 4% от ФОТ,

9) Расходы на подготовку и переподготовку кадров. Норма по этим расходам не установлена, но следует соблюдать следующие условия:

а) образовательное учреждение должно получать государственную аккредитацию и иметь государственную лицензию.

б) должен быть заключён договор с образовательным учреждением.

в) подготовка и переподготовка кадров должны соответствовать профилю работы.

10) Расходы на рекламу. В настоящее время по обычной рекламе нормы нет, но если рекламная компания сопровождается вручением призов, то норма составляет 1% от выручки без НДС,

11) и прочие расходы,связанные с производством и реализацией продукции.

5. Прибыль: сущность, функции и виды.

В рыночной экономике одной из целей предпринимательской деятельности является получение прибыли и увеличение материальной заинтересованности участников бизнеса в результатах финансово-хозяйственной деятельности.

С экономической точки зрения прибыль – это разность между доходами и расходами организации. Прибыль является абсолютным показателем эффективности производства.

На величину прибыли в производственной деятельности влияют факторы:

1. Зависящие от деятельности предприятия:

- качество и конкурентоспособность выпускаемой продукции;

- уровень производительности труда;

- затраты на производство и реализацию продукции;

- уровень цен на готовую продукцию;

2. Независящие от деятельности предприятия:

- уровень цен на потребляемые материальные и энергетические ресурсы;

- конъектура рынка;

- инфляция;

Прибыль как важнейшая категория рыночных отношений выполняет ряд функций:

1) Прибыль является источником формирования бюджетов разных уровней. Она поступает в бюджет в виде налогов, а также экономических санкций и используется на различные цели определённые расходной частью бюджета.

2) Прибыль является показателем эффективности деятельности предприятия. Факт получения прибыли свидетельствует о платёже и кредитоспособности предприятия.

3) Прибыль является основным источником прироста собственного капитала и источником социальных благ для членов трудового коллектива. Собственники предприятия, ориентируясь на величину прибыли принимают решения по поводу инвестиционной деятельности и дивидендной политики предприятия.

Таким образом, прибыль организации – это основной фактор ее экономического и социального развития.

Конечным финансовым результатом деятельности организации является прибыль или убыток.

По итогам хозяйственной деятельности за отчетный период (квартал, полугодие, 9 месяцев, год) организация наряду с балансом составляет форму № 2 «Отчет о финансовых результатах».

По форме №2 конечный финансовый результат деятельности организации рассчитывается следующим образом:

| 1.Валовая прибыль = | Выручка от продажи товаров (работ, услуг) без НДС и акцизов | Себестоимость ¾ проданных товаров (работ, услуг) |

| 2. Прибыль(убыток) от продаж | = Валовая прибыль | ¾ Коммерческие расходы | ¾ Управленческие расходы |

Коммерческие расходы: транспортные расходы, оплата погрузочно-разгрузочных работ, расходы на тару и упаковку, на рекламу.

Управленческие расходы: расходы на оплату труда административно-управленческого персонала, на подготовку и переподготовку кадров, на оплату аудиторских и консультационных услуг, представительские расходы.

| 3. Прибыль (убыток) до налогообложения | = Прибыль от продаж | + Прочие доходы | ¾ Прочие расходы |

| 4. Чистая прибыль | = Прибыль до налогообложения | ¾ Сумма налога на прибыль |

Налог на прибыль рассчитывается на основании данных налогового учета.

Сумма налога на прибыль = Прибыль налогооблагаемая * ставка налога / 100%

6. Распределение и использование прибыли

Под распределением прибыли понимается перечисление части прибыли в бюджет в виде налога и экономических санкций и использование чистой прибыли (ЧП) по целевому назначению в соответствии с учетной политикой. Распределение прибыли остающийся в распоряжении организации регламентируется учетной политикой, а некоторые моменты распределительного процесса фиксируется в уставе организации.

Чистая прибыль используется организацией по следующим направлениям:

1. На накопление - использование чистой прибыли на финансирование капитальных вложений:

а) реконструкция действующего производства;

б) техническое перевооружение производства;

в) новое строительство и др.

2. На потребление - использование части прибыли на социальное развитие и социальные нужды:

а) финансирование расходов по эксплуатации объектов социально-бытового назначения;

б) строительство объектов непроизводственного назначения;

в) проведение оздоровительных и культурно-массовых мероприятий;

г) материальное поощрение работников.

3. Отчисление средств в резервный капитал (5% от чистой прибыли). Его величина характеризует готовность предприятия к страхованию риска, связанного с предпринимательской деятельностью. Основное назначение резервного капитала состоит в покрытии убытков организации отчетного года.

Рентабельность является относительным показателем эффективности деятельности предприятия. Показатели рентабельности позволяют определить, какую прибыль имеет предприятие с каждого рубля вложенного в активы средств. Существует система показателей рентабельности, но при расчете любого из них в числителе всегда используется прибыль.

7. Система показателей рентабельности.

Рентабельность является относительным показателем эффективности деятельности предприятия. Показатели рентабельности позволяют определить, какую прибыль имеет предприятие с каждого рубля вложенного в активы средств. Существует система показателей рентабельности, но при расчете любого из них в числителе всегда используется прибыль.

При принятии решений связанных с процессами управления и формирования прибыли используются следующие показатели:

1. Рентабельность капитала – это отношение прибыли к капиталу (активам), характеризует общую доходность вложенного в производство капитала и служит для определения и сравнения эффективности использования капиталов на разных предприятиях и отраслях.

R кап = Прибыль/совокупные (чистые) активы * 100%

2. Рентабельность продукции – это отношение прибыли от реализации продукции к ее себестоимости, характеризует эффективность основной производственной деятельности организации.

R прод. = Прибыль от реализации продукции / себестоимость продукции * 100%

3. Рентабельность продаж – отношение прибыли к выручке от реализации продукции, характеризует величину прибыли на 1 рубль реализации, используется для контроля над взаимосвязью между ценами, количеством реализованного товаром и величиной издержек производства.

R продаж = Прибыль от реализации продукции / Выручка от реализации продукции * 100%

Вопросы для самоконтроля:

1. Какие виды доходов получает организация?

2. Дайте определение «выручка от реализации продукции»?

3. Факторы, влияющие на формирование выручки от реализации продукции (работ, услуг)?

4. Методы определения плановой выручки?

5. Перечислите основные показатели прибыли организации.

6. Приведите примеры прямых и косвенных расходов организации.

7. Приведите примеры основных и накладных расходов организации.

8. Какова роль прибыли в деятельности организации?

9. Классифицируйте прибыль организации по источникам ее образования.

10. Классифицируйте прибыль организации по составу элементов, ее формирующих.

11. Классифицируйте прибыль организации по характеру ее использования.

12. Опишите процесс распределения прибыли. Как может использоваться прибыль организации?

13. Представьте схему формирования нераспределенной прибыли организации.

14. От чего зависит рентабельность собственного капитала организации?

15. Зависит ли рентабельность активов от рентабельности продаж?

16. Влияет ли ценовая политика компании на рентабельность продаж и рентабельность собственного капитала организации?

Дата добавления: 2017-08-01; просмотров: 448;