Оценка стоимости предприятия в целях инвестирования

Инвестициями принято называть вложение средств с целью получение дохода в будущем. Инвестиционный проект может выступать либо как самостоятельный объект оценки, либо как один из элементов собственности, выделяемых в затратном подходе наряду с машинами и оборудованием, интеллектуальной собственностью. Говоря о применении к целям инвестирования затратного подхода, имеем в виду оценку действующего предприятия состоящего в определении его остаточной стоимости замещения (ОСЗ).

Инвестиционный проект может быть оценен по большому числу факторов: ситуация на рынке инвестиций, состояние финансового рынка, геополитический фактор и т. п. Однако на практике существуют универсальные методы определения инвестиционной привлекательности проектов, которые дают формальный ответ: «выгодно или невыгодно» вкладывать деньги в данный проект, какой проект предпочесть при выборе из нескольких вариантов. Проблема оценки инвестиционной привлекательности состоит в анализе предполагаемых вложений в проект и потока доходов от его использования.

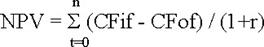

Метод расчета чистого приведенного эффекта. Данный метод (в литературе его также называют методом чистой сегодняшней ценности) получил наиболее широкое распространение при оценке капиталовложений. Чистая сегодняшняя ценность характеризует абсолютный результат процесса инвестирования и может быть рассчитана как разность дисконтированных к одному моменту времени потоков доходов и расходов инвестиционного проекта:

где CFif — денежный приток в период t;

CFof — денежный отток в период t (капиталовложения);

r— ставка дисконтирования;

n— срок реализации проекта (срок жизни проекта).

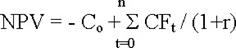

Если капиталовложения являются разовой операцией, т. е. представляют собой денежный отток в период 0, то формулу расчета NPV можно записать в следующем виде:

где Со — денежный отток в период 0 (капиталовложения);

CFt— истинный денежный поток проекта, т. е. разность между денежным притоком и оттоком в период t.

Логика использования данного критерия для принятия решений очевидна.

Если NPV > 0, то проект следует принять, если NPV < 0 — отвергнуть, если NPV — 0, то проект ни прибыльный, ни убыточный. Положительное значение NPV отражает величину дохода, который получит инвестор сверх требуемого уровня. Если NPV равно 0, то инвестор, во-первых, обеспечит возврат первоначального капитала, во-вторых, достигнет требуемого уровня доходности вложенного капитала. Причем требуемый уровень доходности задается ставкой дисконтирования.

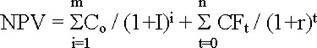

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение m лет, то формула для расчета NPV модифицируется следующим образом:

где I — прогнозируемый средний уровень инфляции.

Расчет с помощью приведенных формул вручную достаточно трудоемок, поэтому для удобства применения этого и других методов, основанных на дисконтированных оценках, разработаны специальные статистические таблицы, в которых табулированы значения сложных процентов, дисконтирующих множителей, дисконтированного значения денежной единицы и т. п. в зависимости от временного интервала и значения коэффициента дисконтирования.

Необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала предприятия в случае принятия рассматриваемого проекта. Этот показатель сопоставим во временном аспекте, т. е. NPV различных проектов можно суммировать. Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного при анализе оптимальности инвестиционного портфеля.

Метод расчета индекса рентабельности инвестиции. Этот метод является, по сути, следствием предыдущего. Индекс рентабельности рассчитывается по формуле:

Очевидно, что если PI > 1, то проект следует принять, если PI < 1 — отвергнуть, если PI = 1, то проект ни прибыльный, ни убыточный.

В отличие от чистого приведенного эффекта индекс рентабельности является относительным показателем. Благодаря этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV, либо при комплектовании портфеля инвестиций с максимальным суммарным значением NPV.

Пример оценки предприятия в целях инвестирования

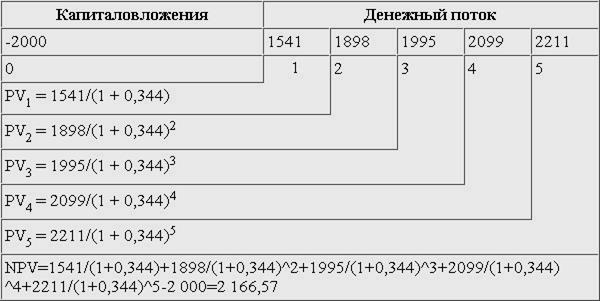

Чтобы вычислить чистую приведенную стоимость проекта (NPV), мы должны вычислить приведенную стоимость (PV) ожидаемого дохода, для потоков образующихся в течении 5-ти лет, равного 1541 + 1898 + 1995 + 2099 + 2211 = 9744. Поток превышает сумму инвестиций (капиталовложений) в 2000. Следовательно, мы должны знать: Сколько будет стоить наш поток 9744 через 5-ть лет и превысит ли их приведенная стоимость (PV) сумму 2000.

Приведенная стоимость(PV) должна быть меньше нынешней исходя из предположения, что сегодняшний рубль стоит больше, чем завтрашний, ведь сегодняшний рубль можно инвестировать [6], и он начнет приносить прибыль в виде процента (первый основной принцип теории финансов). Таким образом, приведенная стоимость отсроченного дохода может быть определена умножением суммы дохода на коэффициент дисконтирования I (34,4%)

Приведенная стоимость (PV) = коэффициент дисконтирования( I ) x Ct

Где Ct—поток денежных средств в периодt.

PV = PV1 + PV2 + PV3 + PV4 + PV5

Или

PV= 1541/(1 + 0,344) + 1898/(1 + 0,344)2 + 1995/(1 + 0,344)3 + 2099/(1 + 0,344)4 + 2211/(1 + 0,344)5 = 4166,57

Стоимость равна 4166,57, но это не значит, что мы стали богаче на 4166,57. Мы ведь вложили 2000 и следовательно чистая приведенная стоимость (NPV) будет равна 2166,57:

Чистая приведенная стоимость (NPV)= приведенная стоимость (PV) — требуемые инвестиции (капиталовложения) = 4166,57 – 2000 = 2182,71.

Представим чистую сегодняшнюю ценность проекта, предполагающего следующий чистый денежный поток (при ставки дисконтирования равны 34,4% по итогам года приведенные из расчета ставки за квартал 8,6 для ОАО «ВВС» ), и сведем в Таблицу 14.

Таблица 14. Обоснованный денежный поток

Чистый денежный поток инвестиционного проекта при обеспечении инвестору доходности в размере 34,4% годовых (8,6 квартальных) в течение 5 лет и сверх этого дополнительно 2166,57млн. руб. (в оценке на сегодняшний момент).

Это означает, что сегодняшнее благосостояние инвестора увеличилось на 2166,57млн. руб.

Докажем это с помощью следующего расчета. Допустим, инвестор делает капиталовжения в размере 2 000 млн. руб.

Покажем, принесет ли денежный поток проекта инвестору возможность возврата привлеченного кредита и выплату процентов по нему (Таблица 16).

Теперь на основе тех же исходных данных рассчитаем IRR для данных проекта с выше приведенными нормативами:

IRR возвращает внутреннюю скорость оборота для ряда последовательных операций с наличными, представленными числовыми значениями. Объемы операций не обязаны быть одинаковыми, как в случае ренты. Однако они должны происходить через равные промежутки времени, например, ежемесячно или ежегодно. Внутренняя скорость оборота — это процентная ставка дохода, полученного от инвестиции, состоящий из выплат (отрицательные значения) и поступлений (положительные значения), которые происходят в регулярные периоды времени. Внутренняя норма доходности IRR представляет собой ту норму дисконта I, при которой величина приведенных денежных потоков (приведенных эффектов) равна приведенным затратам (капиталовложениям). Поэтому она должна быть всегда больше I.

- 2000 = 1541/(1 + IRR) + 1898/(1 + IRR)2 + 1995/(1 + IRR)3 + 2099/(1 + IRR)4 + 2211/(1 + IRR)5

IRR = 84,30% где видно IRR > I

Сравнивая критерии NPV и IRR. Оба критерия характеризуют эффект реализации проекта (прибыль или убыток у акционеров). В ситуации, когда необходимо оценить отдельный инвестиционный проект, оба критерия приведут к единому решению.

Таблица 15 Согласование критериев NPV и IRR при оценке отдельного проекта.

| Показание NPV | Показание IRR | Реакция |

| NPV > 0 | IRR > I | Проект обеспечивает прирост благосостояния инвестора (проект принимается) |

| NPV < 0 | IRR < I | Реализация проекта приведет к уменьшению благосостояния инвесторов (проект отвергается) |

| NPV = 0 | IRR = I | При реализации проекта благосостояние инвесторов не изменится. |

Таблица 16. Расчет размера выданного кредита 2000 млн.

| № п/п | Размер кредита | Проценты 34,4% | Размер кредита +% | Прогнозные денежные доходы | Размер кредита на конец года |

| -2000000 | -688000 | -2688000 | -1146617 | ||

| -1146617 | -394436 | -1541053 | |||

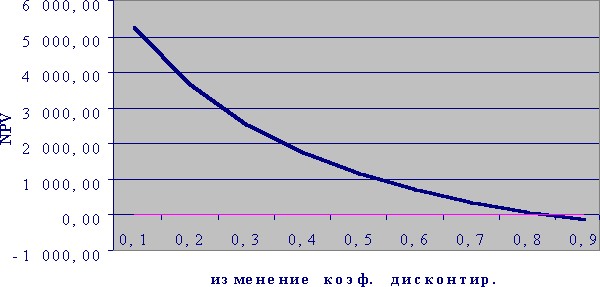

Рассчитав количественный результат реализации проекта, получаем следующую информацию: NPV проекта составляет 2 166,57млн. руб., Критерий NPV дает четкие рекомендации осуществить проект. Это хорошо видно на графике зависимости NPV от ставки дисконта рис.3 на основании таблицы 17.

Рис.3

Таблица 17 Отношение чистого приведенного потока к дисконтированному потоку

| NPV 2000 | 5274,88 | 3657,54 | 2546,92 | 1753,61 | 1167,78 | 722,73 | 376,32 | 100,95 | -121,97 |

| I | 0,100 | 0,200 | 0,300 | 0,400 | 0,500 | 0,600 | 0,700 | 0,800 | 0,900 |

NPV проектов зависит от выбора ставки дисконтирования, которая характеризует альтернативную доходность и задана инвестору извне текущей рыночной ситуацией.

Выбор ставки дисконтирования исключительно важен для анализа проектов, так как именно по отношению к имеющимся альтернативным вариантам вложения капитала оценивается каждый проект. Кроме этого, ставка дисконтирования отражает доходность, которую может обеспечить инвестор при реинвестировании промежуточных доходов проекта.

Дата добавления: 2017-06-02; просмотров: 1143;