Денежно-кредитное регулирование как средство реализации денежно-кредитной политики

Денежно-кредитная политика реализуется путём проведения денежно-кредитного регулирования – совокупности мероприятий центрального банка, направленных на достижение целей денежно-кредитной политики.

В зависимости от избрания тех или иных экономических приоритетов выделяют три вида денежно-кредитного регулирования.

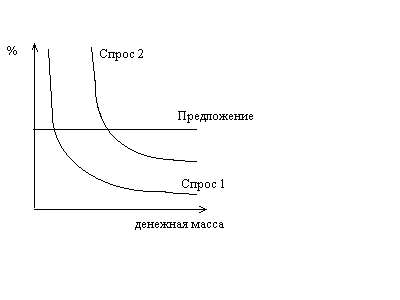

Первый вид – это гибкое регулирование, которое предполагает поддержание на привлекательном уровне ссудного процента, определяющего позитивную динамику инвестиционных решений хозяйствующих субъектов и, соответственно, ВВП. Реализация этого варианта денежно-кредитного регулирования при росте спроса на деньги приведёт к соответствующей корректировке объёма денежной массы в обращении, оставляя норму процента неизменной (рис 1.2).

Рисунок 1.2 Гибкое денежно-кредитное регулирование

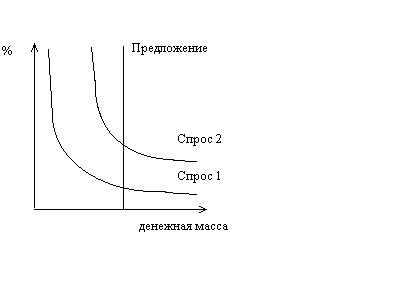

Второй – жёсткое регулирование, предполагающее сохранение неизменным объёма денежной массы. В этом случае любое изменение спроса на деньги будет влиять на величину ссудного процента, оставляя фиксированной денежную массу (рис. 1.3).

Рисунок 1.3 Жёсткое денежно-кредитное регулирование

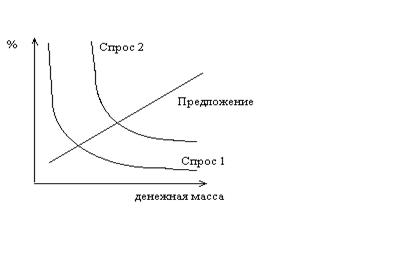

Однако на практике центральный банк не может поддерживать предложение денег в экономике на неизменном уровне, так как полностью его не контролирует (с определённой долей условности можно говорить лишь о стабильных темпах прироста денежной массы в обращении). Поэтому чаще всего центральный банк использует третий вариант – промежуточное регулирование, когда корректируется и денежная масса, и уровень процента, что даёт центральному банку возможность выбора степени своего влияния на денежный рынок в соответствии со складывающимися экономическими условиями (рис. 1.4).

Рисунок 1.4 Промежуточное денежно-кредитное регулирование

В целом эффективность применения различных видов денежно-кредитного регулирования определяется тем, в какой мере дестабилизация денежного обращения вызвана именно денежными, а не общеэкономическими и политическими факторами.

Проведение денежно-кредитного регулирования предполагает формирование соответствующей системы денежно-кредитного (монетарного) регулирования, обеспечивающей выполнение как стратегических, так и тактических задач в сфере регулирования денежного оборота и обеспечения кредитного сопровождения воспроизводственного процесса.

Вышеотмеченная система состоит из ряда элементов, основными из которых являются принципы проведения денежно-кредитного регулирования, субъекты, реализующие монетарное регулирование, объекты регулирования, методы и инструменты центрального банка, используемые для достижения целей денежно-кредитной политики, механизм денежно-кредитного регулирования.

Принципы проведения денежно-кредитного регулирования представляют собой набор правил, соблюдение которых делает монетарную систему устойчивой к внешним и внутренним шокам.

Принципы денежно-кредитного регулирования могут быть как общими для стран с рыночной экономикой, так и специфическими, отражающими национальные особенности модели хозяйствования.

1. Принцип независимости центрального банка от исполнительной власти и подотчётности его органам законодательной власти. Это предполагает:

– политическую независимость – высшие органы центрального банка определяются законодательной властью и не зависят от решений исполнительной власти;

– институциональную независимость – законодательное закрепление за центральным банком исключительного права выработки и осуществления денежно-кредитной политики;

– материальную независимость – осуществление центральным банком деятельности за счёт собственных доходов.

2. Принцип транспарентности (прозрачности) денежно-кредитной политики для субъектов рынка – предполагает постоянное информирование общественности о целях, инструментах монетарной политики, публикацию статистики, отчётов и т.д., для того, чтобы политика центрального банка была понятна обществу. Это необходимо для минимизации шоковых (инфляционных, девальвационных) ожиданий субъектов рынка.

3. Принцип безусловности денежно-кредитной политики, то есть безусловное выполнение центральным банком официально принятых обязательств. Соблюдение этого принципа также обеспечивает центральному банку возможность регулирования шоковых ожиданий субъектов национальной экономики.

4. Принцип централизованного управления системой денежно-кредитного регулирования означает, что:

– деятельность всей системы управляется из единого центра – центрального банка;

– все субъекты системы в рамках данной территориальной единицы руководствуются единой денежно-кредитной политикой.

5. Принцип определения задач денежно-кредитного регулирования должен исходить из необходимости построения иерархии целей денежно-кредитной политики с учетом:

– специфики экономики государства и особенности этапа развития;

– ориентации на достижение долгосрочного макроэкономического эффекта.

6. Единство и взаимодополняемость денежно-кредитного регулирования другими составляющими государственного регулирования воспроизводственного процесса (налоговым, бюджетным регулированием и пр.)

Субъектов денежно-кредитного регулирования можно рассматривать в двух аспектах: в широком и узком смысле слова. В широком смысле к ним относят всех субъектов, использующих национальные деньги для расчётов, платежей и пр. и зависящих от регулирующих действий центрального банка в монетарной сфере. В узком смысле – это органы денежно-кредитного регулирования (центральные банки, осуществляющие денежно-кредитное регулирование; другие законодательные и исполнительные органы, которые издают нормативные акты, влияющие на ситуацию в денежно-кредитной сфере), а также система банков и небанковских кредитно-финансовых организаций, на практике реализующих решения органов денежно-кредитного регулирования.

Объектами ДКР называются показатели денежного оборота, изменяющиеся под воздействием центрального банка. Это могут быть объём и структура денежной массы, налично-денежный оборот, денежная база, уровень и структура процентных ставок, скорость оборота денег, коэффициент монетизации экономики, денежный мультипликатор, кредитные вложения и т.д.

Методы и инструментыденежно-кредитного регулирования центрального банка, используемые для достижения целей денежно-кредитной политики, являются также одним из важнейших элементов системы, поскольку именно их использование позволяет реализовывать ту или иную денежно-кредитную политику государства. При этом методы представляют собой набор инструментов, объединённых каким-либо общим признаком (например, характер используемых инструментов: экономические и административные и т.д.)

Механизм денежно-кредитного регулирования характеризует условия и порядок использования монетарных методов и инструментов, а также организацию деятельности центральных банков в данной сфере (регламентируется нормативными документами центрального банка).

Таким образом, в самом общем смысле денежно-кредитное регулирование представляет собой одно из важнейших направлений государственного регулирования экономики. В свою очередь, системное представление монетарного регулирования с выделением вышеотмеченных элементов позволяет более полно понять его сущность и место в развитии национальной экономики.

1.4.Центральный банк в системе денежно-кредитного регулирования.

Вне зависимости от состава монетарных органов особое место в кредитно-банковской системе современных стран занимает центральный банк. Он является её главным звеном, обеспечивающим проведение денежно-кредитной политики, а также выполняющим другие важнейшие государственные функции.

Во всех странах, имеющих банковские системы, центральные банки имеют ряд общих черт, характеризующих их статус главного банка страны:

1. являются эмиссионным центром, осуществляющим выпуск в обращение наличных денег и регулирующим безналичную эмиссию денежных обязательств коммерческих банков;

2. обладают абсолютной ликвидностью на рынке национальной валюты, (т.к. являясь эмиссионным центром, центральный банк априори не может стать банкротом по обязательствам в национальной валюте). Это позволяет центральному банку выступать в роли «кредитора последней инстанции» для банков (т.е. при необходимости предоставлять им кредиты с целью недопущения системного банковского кризиса);

3. имеют схожие цели деятельности, обеспечивающие реализацию общегосударственных интересов: обеспечение стабильности денежного оборота, банковской и платёжной систем, поддержание надежности и устойчивости национальных денег. В отличие от коммерческих банков получение прибыли не является основной целью деятельности центрального банка.

4. имеют функции, коренным образом отличающиеся от функций коммерческих банков и позволяющие центральным банкам достигать поставленных целей.

Выделим основные функции центрального банка, обеспечивающие проведение денежно-кредитного регулирования.

Разработка и реализация денежно-кредитной политики. Осуществление данной функции включает в себя:

– определение направлений развития денежно-кредитной сферы, способствующих достижению устойчивых темпов экономического роста в стране;

– выбор системы методов и инструментов денежно-кредитной политики;

– проведение аналитических и статистических исследований по проблемам повышения эффективности денежно-кредитного регулирования.

Функция монопольного регулирования денежной эмиссии включает в себя как функцию монопольной эмиссии наличных денег (эмиссионно-кассовое регулирование), так и регулирование безналичной эмиссии банков (эту часть эмиссионной функции центральный банк выполняет в рамках регулирования ликвидности банковской системы, стабилизации национальной денежной единицы или кредитования правительства).

Особо подчеркнём, что центральный банк обладает монопольным правом только на эмиссию наличных денег. Что же касается безналичной эмиссии, то центральный банк может ее лишь регулировать, «ужесточая» или «смягчая» условия эмиссионной деятельности коммерческих банков.

Напомним также, что обеспечением наличных денег (банкнот) служат активы центрального банка (золотовалютные резервы, государственные ценные бумаги и прочие активы). Обеспечением безналичной эмиссии служат активы коммерческих банков. В результате обеспечением всей официальной денежной массы, обращающейся в экономике, служат активы банковской системы в целом (центрального банка и коммерческих банков).

Следующей функцией, обеспечивающей эффективность денежно-кредитного регулирования, является функция «банка банков». Это означает, что, с одной стороны, центральный банк выполняет в отношении коммерческих банков основные банковские операции (расчетные, кредитные, депозитные). С другой стороны, центральный банк не только хранит свободные резервы банков, но и выступает в роли «кредитора последней инстанции», т.е. предоставляет им кредиты в рамках своей эмиссионной деятельности. Причём значимость этого аспекта существенно возрастает в периоды нестабильности финансового рынка, когда высока вероятность массового оттока депозитов и возникновения системного банковского кризиса. Учитывая же, что центральный банк обладает абсолютной ликвидностью на рынке национальной валюты, данное свойство и определяет его роль «кредитора последней инстанции».

Помимо этого, центральный банк, как правило, выполняет и расчетные функции – т.е. является центром платежной системы, организуя и координируя расчеты, как на национальном, так и на международном уровне. Таким образом, выполняя функцию «банка банков» центральный банк в рамках решения текущих задач денежно-кредитного регулирования обеспечивает надежность и стабильность банковской и платёжной систем.

Функция банкира и финансового агента правительства также является старейшей функцией центрального банка. Здесь центральный банк выступает как кассир и банкир правительства, а также обеспечивает эффективное управление его активами (размещение и погашение государственных ценных бумаг).

В то же время, используя функцию финансового агента правительства, центральный банк активно использует операции с государственными ценными бумагами в качестве инструмента для проведения денежно-кредитного регулирования.

Функция пруденциального регулирования деятельности коммерческих банков. Характер реализации данной функции в разных странах существенно отличаются друг от друга, однако везде основной целью является защита интересов кредиторов и вкладчиков национальной банковской системы. В то же время пруденциальное регулирование оказывает существенное влияние и на динамику денежного предложения в экономике.

Функция валютного регулирования. Ее значимость в рамках денежно-кредитного регулирования определяется уровнем развития экономики, а также валютно-экономическим положением страны. Так, в переходных странах с неустойчивым платежным балансом, валютному регулированию подлежит весьма широкий круг внешнеэкономических операций (что связано с необходимостью контроля за расходованием иностранной валюты). Помимо этого, важность данной функции существенно возрастает при использовании центральными банками этих стран монетарного режима таргетирования обменного курса национальной денежной единицы.

В отличие от этого, в развитых странах, использующих режим инфляционного таргетирования, значимость функции валютного регулирования по этой причине существенно ниже (т.к. стратегическим в этих странах является направление на либерализацию валютного регулирования и контроля).

Функция управления золотовалютными резервами предполагает формирование центральным банком резервных активов (т.е. гарантийно-страхового фонда в международных расчетах). Сегодня золотовалютные резервы чаще всего не являются основой эмиссионных операций центрального банка. Тем не менее, данная функция значима в реализации денежно-кредитного регулирования для целей покрытия дефицита платежного баланса и поддержания курса национальной валюты.

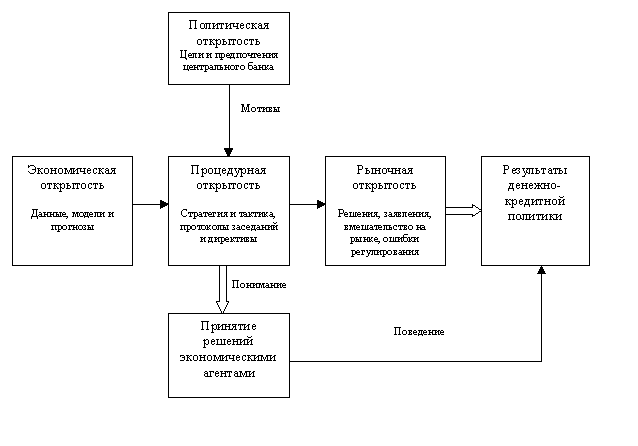

В последние годы одним из дискуссионных является вопрос о транспарентности деятельности центрального банкав сфере денежно-кредитного регулирования. Под транспарентностью (информационной открытостью) понимают оперативное обнародование всей информации (позитивной или негативной), которая оказывает влияние на принятие решений центральным банком, а также раскрытие внутреннего процесса приятия решений, т.е. объяснение того, каким образом эта информация используется центральным банком в ходе принятия решений в сфере денежно-кредитного регулирования. Сегодня выделяют несколько видов открытости в сфере денежно-кредитной политики:

– открытость целей экономической политики (политическая открытость);

– раскрытие информации об экономических данных, моделях и прогнозах (экономическая открытость);

– информация о стратегии и тактике денежно-кредитной политики, механизме принятия решений (процедурная открытость);

– открытость информации о вмешательстве центрального банка на денежном рынке и ошибках регулирования (рыночная открытость).

Взаимосвязь видов открытости в сфере денежно-кредитной политики представлена на рисунке 1.5.

Рисунок 1.5 Концепция открытости денежно-кредитной политики

Значимость проблемы обеспечения информационной открытости центрального банка обусловлена, во-первых, растущей независимостью центральных банков и, соответственно, увеличившимися требованиями к подотчетности денежных властей законодательной власти; во-вторых, обострением проблемы ожиданий экономических агентов, особо актуальной для стран с переходной экономикой.

Неопределённость динамики ожиданий зачастую препятствуют проведению эффективного денежно-кредитного регулирования. В свою очередь, ожидания экономических агентов могут способствовать более эффективной политике центрального банка: в случае, когда участники рынка понимают цели денежно-кредитной политики, а также стратегию и тактику денежных властей, их ожидания будут способствовать успешному выполнению центральным банком поставленных задач. Так, например, зная о среднесрочной угрозе инфляции, участники рынка будут ожидать увеличения ставки рефинансирования в номинальном выражении. В результате кратко- и среднесрочные рыночные ставки вырастут, оказывая рестриктивное воздействие на экономику. В результате ужесточение денежно-кредитной политики со стороны центрального банка может не понадобиться - рациональные рыночные ожидания экономических агентов автоматически скорректируют ситуацию. Однако для того, чтобы подобный саморегулирующийся механизм работал в позитивном направлении, необходима информационная открытость центрального банка, являющаяся важнейшим фактором обеспечения доверия субъектов рынка к проводимой денежно-кредитной политике.

В целом можно выделить следующие экономические выгоды информационной открытости центрального банка: снижение неопределенности и асимметрии информации, уменьшение инфляционных ожиданий, улучшение репутации центрального банка. В то же время доводы против транспарентности в сфере денежно-кредитного регулирования обычно появляются тогда, когда в качестве конечной цели денежно-кредитной политики выбирается экономический рост, а не стабильность цен. Это определяет наличие стимулов у центрального банка создавать «неожиданную» инфляцию, с помощью которой можно будет ускорить экономический рост. Тем не менее, несмотря на то, что в настоящее время нет единого мнения по поводу открытости монетарной политики, центральные банки развитых стран сделали выбор в пользу транспарентности.

Дата добавления: 2017-03-29; просмотров: 2376;